5 Qualitätsaktien, die um über 40% von ihren Hochs gefallen sind.

Hallo Trader und Investoren,

Die US-amerikanisches Indizes sind im ersten Halbjahr so stark abgestürzt, wie schon seit mehreren Dekaden nicht mehr. So hat der Dow Jones nun das schlechteste erste Halbjahr seit 1962 hinter sich gebracht, der Dax sogar den schlechtesten Juni aller Zeiten. Die sich immer weiter zuspitzende Gaskrise in Europa, hat den Dax am vergangenen Donnerstag auf ein neues Tief, seit März 2022, geschickt und sackte zeitweise auf 12.600 Punkte ab. Unterm Strich verlor der deutsche Leitindex im Juni rund 11,6 % und verzeichnet damit den schwärzesten Juni seiner Geschichte. Ähnlich erging es auch der Wall Street. Alle drei Indizes beendeten das erste Halbjahr mit historischen Verlusten.

Was sich im ersten Moment nach einem Grund anhören mag, um das Börsenhandtuch endgültig zu schmeißen, könnte sich insbesondere für langfristig orientierte Anleger jedoch als große Chance erweisen. Zwar ist der S&P 500 mit einem KGV von 19,1 noch immer nicht auffällig günstig bewertet, jedoch gibt es einzelne Qualitätsaktien heute bereits deutlich günstiger zu haben, als noch vor wenigen Monaten.

Für Anleger mit langem Atem, könnte es sich gerade also durchaus anbieten, bei manchen Aktien einen ersten Fuß in die Tür zu bekommen. Wer es optimistisch betrachten will, bekommt eine Win-Win-Situation: Sollten die Kurse weiter fallen, freut man sich darüber, die zweite Tranche zu niedrigeren Preisen einkaufen zu können. Und sollten die Kurse überraschend doch wieder nach oben schießen, freut man sich darüber, das niedrige Kursniveau genutzt zu haben.

In unserem Paper „Fallen Angels“ versuchen wir Aktien zu finden, die sich für eine erste Tranche eignen könnten. Konkret wird hier nach Aktien gefiltert, die im Traderfox Qualitäts-Check mindestens 11 von 15 Punkten aufweisen und gleichzeitig mindestens 40 % von ihrem 52-Wochenhoch verloren haben. Die Sortierung erfolgt dabei gleichgerichtet nach dem Abstand vom 52-Wochenhoch. Je höher also die Verluste und je mehr Punkte im Qualitäts-Check, desto besser schneidet die Aktie im Ranking ab. Wie vor jedem Investment sollten Anleger jedoch auch hier jedes Unternehmen kritisch hinterfragen: Warum ist diese Aktie überdurchschnittlich gefallen? Werden die Gründe für den Crash in Zukunft behoben sein? Glaube ich an das Produkt? Glaube ich an das Management? etc.

Tipp: Wir wollen euch in diesen schwierigen Börsenzeiten unterstützen. Der gesamte Research-Report "Fallen Angels" steht in der aktuellsten Version auf https://paper.traderfox.com gratis zum Download bereit.

Im Folgenden möchte ich euch 5 „Fallen Angels“ vorstellen:

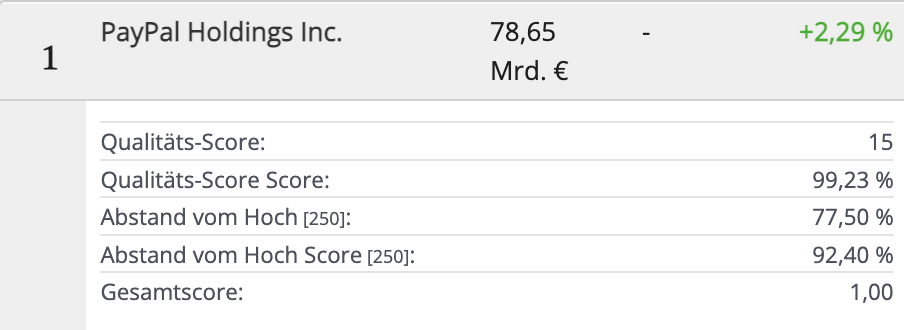

PayPal Holdings Inc. - Über 75 % Crash seit November 2021

Paypal muss man wohl nicht lange vorstellen und dürfte den meisten Lesern ein Begriff sein. Der US-amerikanische Zahlungsdienstleister zählt weltweit über 325 Mio. Nutzer, die alleine 2020 rund 936 Mrd. $ an Waren bezahlt und Geld verschickt haben. Mit einem Marktanteil von ca. 55 % ist Paypal der erfolgreichste Zahlungsvermittler im Internet und ein direkter Profiteur des Trends hin zu digitalem Handel.

Kunden lieben PayPal aber nicht nur wegen der bequemen Nutzung, sondern auch weil sie bei jedem Kauf automatisch einen Käuferschutz und teilweise sogar kostenlosen Rückversand erhalten. Außerdem wurde in den vergangenen Jahren erfolgreich das „Buy Not Pay Later“ Segment ausgebaut. Heute können Millionen Kunden, völlig kostenfrei, auf Konsumkredite zurückgreifen und diese erst in 30 Tagen bezahlen. Experten schätzen, dass bis 2023 rund 9 % aller E-Commerce-Umsätze auf die Buy Now Pay Later-Methode erzielt werden. In Kombination mit Venmo, dem Standard in den USA, um Geld zwischen Freunden zu versenden, Krypto-Trading in der Venmo-App, sowie Bezahlung über QR-Codes, hat sich Paypal heute zu einer Komplettlösung für Finanzdienstleistungen entwickelt.

Paypal Inc. kommt im Aktien Qualitäts-Check auf volle 15 / 15 Punkte. Besonders positiv stechen hier die Stabilität des Umsatzwachstums sowie das hohe EPS-Wachstum der vergangenen 5 Jahre hervor. Doch trotz der guten Zahlen, schafft es die Aktie „nur“ auf eine durchschnittliche Performance von 9,99 %, denn die Aktie notiert mittlerweile rund 75 % unter ihren Höchstständen von Juli 2021. Hauptverursacher für den enormen Abverkauf der Aktie war die Präsentation der Q4 Zahlen von 2021, bei der nicht nur die Schätzungen gerade so erreicht wurden, sondern auch die Aussichten nach unten korrigiert wurden.

Neben dem sinkenden Umsatz- und Nutzerwachstum schlagen im Jahr 2022 auch die sinkende Konsumlaune, hohe Zinsen sowie stärkerer Konkurrenzdruck, auf die Stimmung der Anleger. So hat Apple vor wenigen Tagen bekannt gegeben, dass sie auch für Nutzer von Apple Pay, die Buy Now Pay Later-Methode einführen wollen. Bereits ab diesen Herbst sollen so Geldsummen zwischen 50 und 1000 $ innerhalb von sechs Wochen in bis zu vier Einzelzahlungen aufgeteilt werden können. Ohne Zinsen und Gebühren.

Die Nachrichtenlage für Paypal sieht also durchaus düster aus und hat die Aktie bis heute um rund 75 %, von 310 $ auf 71 $, crashen lassen. Doch auch trotz geopolitischer Unsicherheiten, einer sinkenden Konsumstimmung und einer langsamer wachsenden Kundenzahl: Das Geschäftsmodell ist weiterhin voll intakt und Millionen von zufriedenen Kunden haben sich an die Nutzung von Paypal bereits gewöhnt. Und auch der steigende Konkurrenzdruck muss für Paypal nicht unbedingt das Aus bedeuten. Konkurrenz belebt das Geschäft und bringt Unternehmen dazu, kreative Ideen zu entwickeln, um die Kunden stärker an sich zu binden. Es besteht bei der Aktie von Paypal somit weiterhin ein gewisses Überraschungspotenzial. Überzeugte Anleger sollten aktuell jedoch auf eine Beruhigung im Markt warten und nicht in das fallende Messer greifen.

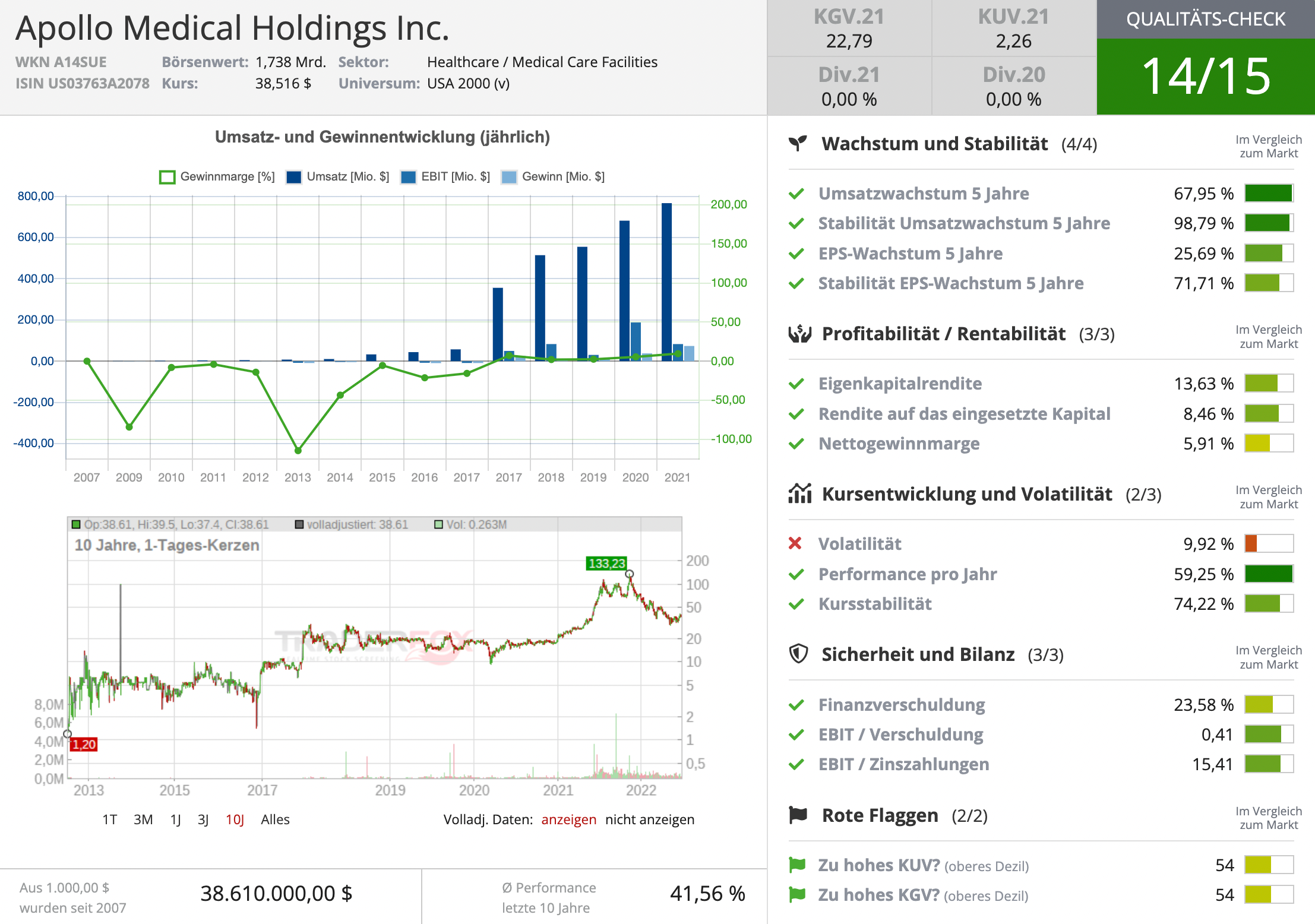

Apollo Medical Holdings - Technologie & Pharma vereint

Apollo Medical Holdings ist ein auf Ärzte ausgerichtetes, technologiegestütztes Gesundheitsversorgungsunternehmen. Der Konzern bietet eine Versorgungsplattform, die Ärzten Tools und Technologien zur Verfügung stellt, um ihre Arbeit zu erleichtern und ihren Patienten eine bestmögliche Versorgung, kostengünstig bieten zu können. Die Mission des Unternehmens lautet: Reparatur eines kaputten Gesundheitssystems. Damit spielen sie auf das amerikanische Gesundheitssystem an, welches von überarbeitenden Mitarbeitern und Patienten, die keine ausreichende, ärztliche Versorgung erhalten, geprägt ist. Apollomed schafft es diese Dinge mit seiner Plattform zu ändern, indem es hohe Kosten, Versorgungsbarieren, Ineffizienz und Verschwendung im Gesundheitssystem löst.

So hat die Plattform z.B. bereits 4 Millionen medizinische Ansprüche, ohne menschliches Eingreifen in ihren 12 IPAs und allen Geschäftsbereichen verarbeitet und so rund 30.000 Stunden Arbeitszeit eingespart. Mehrere tausend Stunden Prüfaufwand wurden außerdem eingespart, indem 200.000 Automatisierungsanfragen in 12 IPAs, ohne menschliches Eingreifen bearbeitet wurden. Spannend ist auch, dass die KI von Apollo Medial Holdings den Status der Bevölkerungsgesundheit in Echtzeit im Blick behält und so wertbasierte Leistungskennzahlen (KPIs) für die Pflege ermittelt. Pfleger bzw. Pflegerinnen erhalten so automatisch eine Benachrichtigung, wenn sich das Gesundheitsrisiko der Bevölkerung, z.B. durch Pandemien, ändert.

Apollo Medical Holdings Inc. kommt im Aktien-Qualitätscheck auf 14 / 15 Punkten. Insbesondere das sehr hohe Umsatzwachstum von über 65 %, sowie das EPS-Wachstum von mehr als 25 % stechen positiv hervor. Obwohl die Aktie kurzzeitig, um über 80 % von ihren Höchstständen entfernt war, konnten Anleger hier eine durchschnittliche Rendite von mehr als 40 % pro Jahr erzielen. Grund für den starken Abverkauf dürften insbesondere die hohe Inflation und die Russland-Ukraine-Krise sein, die an der Börse für Unruhe gesorgt haben. Die Aktie des Gesundheitsexperten war zwischenzeitlich mit einem KGV 2021 von 86 bewertet und wurde daher besonders stark vom Abgabedruck getroffen. Mittlerweile liegt das KGV wieder bei einem Wert von rund 23 und könnte eine gute Grundlage für eine Bodenbildung sein.

Für eine Bodenbildung spricht auch der Chart der Aktie, der in den vergangenen Wochen durch relative Stärkte aufgefallen ist. Während die großen Indizes, wie der S&P500 in der vergangenen Woche neue Tiefpunkte markiert haben, konnte die Aktie von Apollo Medical Holdings seit Mitte Mai bereits um über 30 % zulegen und den Abwärtstrend beenden. In Kombination mit einem aussichtsreichen und hoch spannenden Geschäftsmodell und der günstigen Bewertung bietet sich aktuell eine gute Möglichkeit an, um einen ersten Fuß in die Tür zu bekommen.

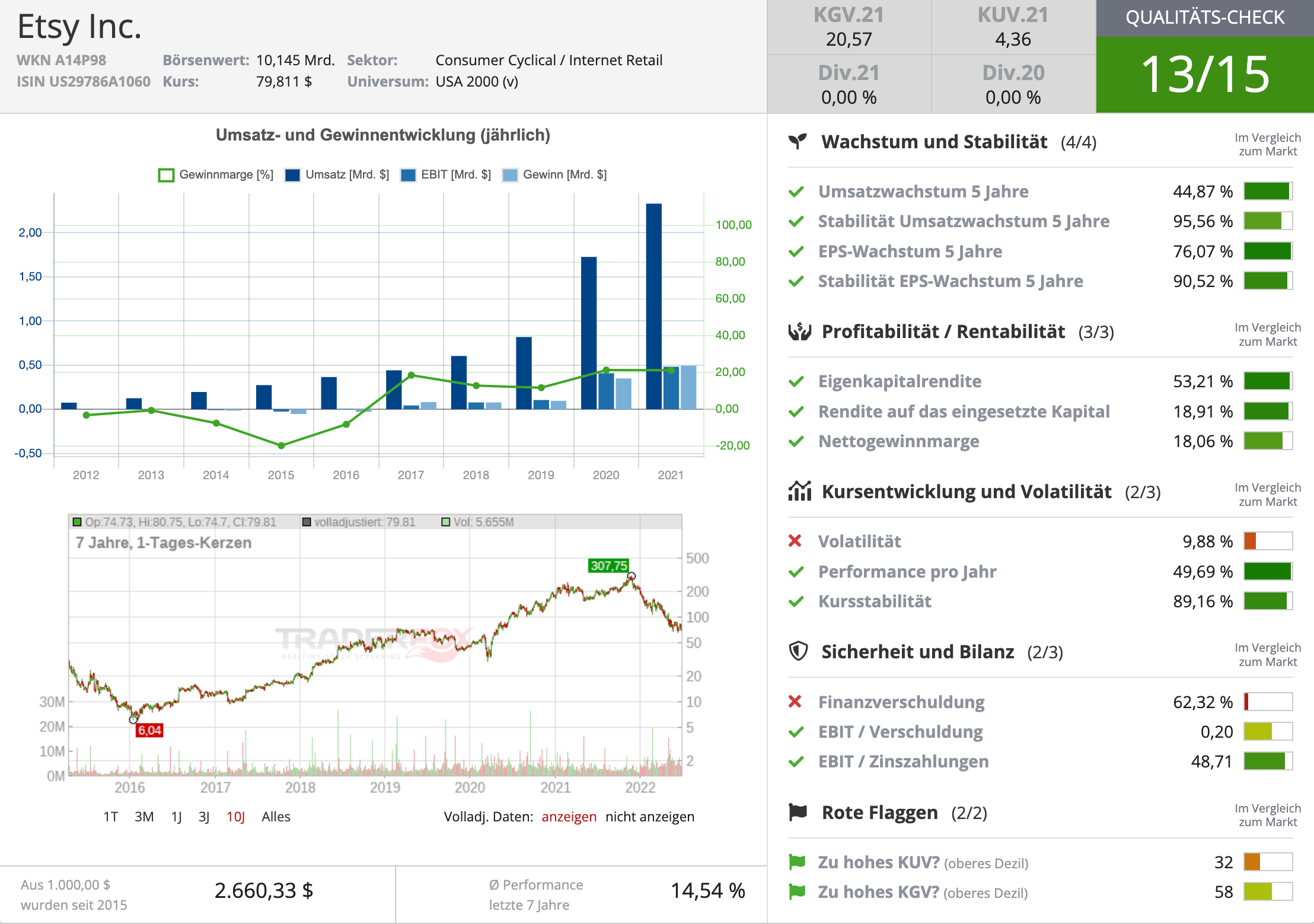

Etsy Inc. - Der #1 Onlineshop für handgemachte Produkte

Etsy Inc. ist ein weltweit führender eCommerce-Anbieter, der sich auf handgemachte Produkte spezialisiert hat. Dabei fungiert die Website des Konzerns, ähnlich wie bei Pinterest, auch als Inspirationsquelle. Kunden kommen zu Etsy, um Dinge zu finden, die man sonst nirgendwo finden kann und hilft ihnen so beispielsweise dabei, ein außergewöhnliches Geburtstagsgeschenk zu finden, oder sich seine Wohnung mit besonderen, individuellen Produkten einzurichten.

Das amerikanische Unternehmen profitiert dabei vom starken Wachstum des eCommerce-Markts. Obwohl es das Internet bereits seit über 20 Jahren gibt, wächst der Markt heute noch mit rund 16 % pro Jahr. Etsy wuchs in der Vergangenheit sogar mit über 30 % und es hat heute zur weltweit führenden Plattform für handgemachte Produkte geschafft. Aber nicht nur dadurch unterscheiden sie sich deutlich von den „Alles-Verkäufern“, wie Amazon oder Ebay. Das Unternehmen setzt bewusst auf niedrige Gebühren und Nachhaltigkeit. Sie engagieren sich außerdem für Gleichberechtigung und Umweltschutz und leben diese Philosophie auch im Unternehmen.

Etsy Inc. erreicht im Aktien Qualitäts-Check 13 / 15 Punkten. Besonders positiv sticht hier das starke Umsatzwachstum von mehr als 40 %, sowie das EPS-Wachstum von über 75 % in den vergangenen 5 Jahren auf. Trotz der niedrigen Gebühren verzeichnet das Unternehmen außerdem eine Gewinnmarge von über 18 %. Dennoch ist die Aktie zwischenzeitlich, aufgrund von geopolitischen Risiken und einer sinkenden Konsumstimmung, um über 70 % von ihren Hochs gefallen und notiert aktuell nur noch bei rund 80 $. Die Aktie ist jedoch technisch hoch spannend und liegt exakt auf der langfristigen Aufwärtstrendlinie. Mutige Anleger könnten auf eine Trendwende setzen.

Denn trotz des Crashs ist die langfristige Story weiter intakt. Während der eCommerce-Experte 2021 noch einen Umsatz von 2,33 Mrd. $ erzielte, rechnen Experten bis 2024 mit einem Umsatz von fast 3,5 Mrd. $. Mit einem KGV von 18,9, sowie einem KUV von 4, ist die Aktie von Etsy aktuell außerdem historisch günstig bewertet. Überzeugte Anleger könnten hier also eine erste Tranche kaufen, sollten jedoch eine erhöhte Volatilität verkraften können.

Netflix Inc. - Ist die Rallye endgültig vorbei?

Mit über 220 Millionen zahlenden Kunden ist Netflix die weltweite Nummer 1 unter den Streaminganbietern. Was in Kalifornien im Jahr 1997 ursprünglich als Online-Videothek gegründet wurde, ist heute ein weltweit bekannter Name, mit Serienhits wie „Squid Game“, „The Witcher“, oder „Strange Things“. Der Konzern bietet drei Abonnementmodelle an, wobei man für die Basisvariante 9,99 $ und für die Premiumvariante 19,99 $ zahlt.

Je mehr der Kunde bereit ist auszugeben, desto mehr Geräte können auf das Konto zugreifen und desto höher ist außerdem die Bildqualität.

Anfangs war Netflix nur in den USA verfügbar, doch mittlerweile expandiert der Streaming-Anbieter in die gesamte Welt. Nur in China, Nordkorea, Syrien und der Krim ist der Konzern heute noch nicht vertreten. Mit einem Umsatzanteil von rund 44 % im Jahr 2021 ist die USA und Kanada der mit Abstand wichtigste Markt, gefolgt von Europa/Mittlerer Osten und Afrika mit 33 %, Südafrika mit 12 % und Australien mit 11 %.

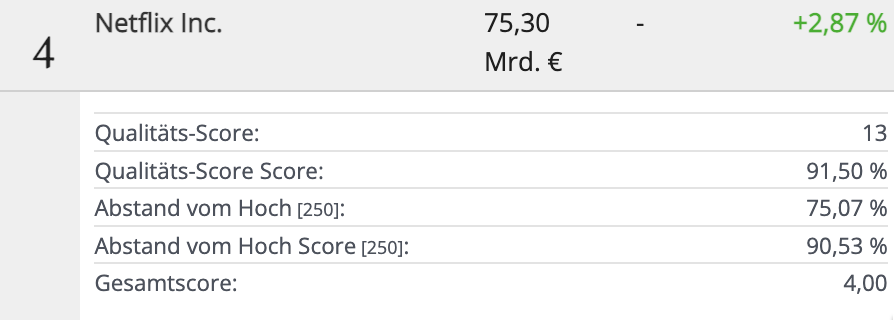

Netflix erreicht im Aktien Qualitäts-Check 13 / 15 Punkte. Besonders positiv stechen hier das hohe Umsatzwachstum von mehr als 25 %, sowie das EPS-Wachstum in den vergangenen 5 Jahren von über 90 % hervor. Doch immer mehr Aktionäre stellen sich die Frage, ob sich diese Entwicklung auch in Zukunft so fortsetzen wird und haben die Aktie um über 75 % einbrechen lassen. Die Gründe für das Misstrauen sind vielseitig.

Zum einen leidet der Konzern unter dem starken Wettbewerb von Disney+, Amazon Prime und HBO, die immer mehr Geld in die Produktion von Inhalte stecken. Zum anderen entgehen Netflix jährlich Milliarden-Einnahmen, weil immer mehr Nutzer mit ihren Freunden und Verwandten einen Familienaccount teilen, um Kosten zu sparen. Mittlerweile belaufen sich diese Nutzer auf 100 Millionen und eine Monetarisierung bleibt bisher aus. Außerdem darf nicht vergessen werden, dass auch Netflix unter der hohen Inflation und dem Russland-Ukraine-Konflikt leidet. Das Kündigen von Streaming-Abonnements dürften für viele eine der intuitivsten und schnellsten Methoden sein, um in Zeiten von hohen Lebensmittelpreise, Geld zu sparen.

Doch trotz aller Risiken, könnte sich eine Investition in die Aktie von Netflix gerade jetzt bezahlt machen. Der Konzern ist sich der Probleme bewusst und hat deshalb bereits mitgeteilt, dass man ein günstigeres, werbe gestützte Abonnement entwickeln wird. Außerdem will man aus der eigentlich verbotenen Passwortweitergabe an Freunde, ein eigenes Geschäft entwickeln.

Netflix testet schon seit mehreren Jahren ein Account-Modell für genau diesen Zweck. Wer teilt, zahlt zwar mehr als bei einem Familienaccount, aber immer noch weniger als bei einem Einzelaccount. Auch technisch gesehen spricht vieles für die Aktie. Ein Blick in die Vergangenheit zeigt, dass die Netflix bereits in den Jahren 2004 und 2011 um über 75 % abgestürzt ist, bevor sie einen Boden gebildet hat. Langfristig gesehen hat sich dennoch eine Investition ausgezahlt.

Generac Holdings Inc. - Der Experte für Generatoren

Generac Holdings Inc. ist ein US-amerikanischer Spezialist für Notstromgeneratoren für den Heimgebrauch. Der Konzern wurde 1959 mit dem Ziel gegründet, erschwingliche Standby-Generatoren für den Heimgebrauch zu entwickeln und hat dabei außerdem den ersten Motor, für den Einsatz an Generatoren, entwickelt. Heute stellt der Konzern eine breite Palette an Stromprodukten auf dem Markt her, darunter tragbare, private, gewerbliche und industrielle Generatoren.

Damit sind sie ein direkter Profiteur des Trends hin zu mehr Solarenergie, da sie ebenfalls Energiespeicher für Photovoltaikanlagen vertreiben. Neben dem Kerngeschäft mit Generatoren, entwickelt und produziert das Unternehmen außerdem Hochdruckreiniger und verfügt heute über eine breite Palette an innovativen und branchenführenden Hochdruckreinigern, die praktisch für jede Anwendung geeignet sind.

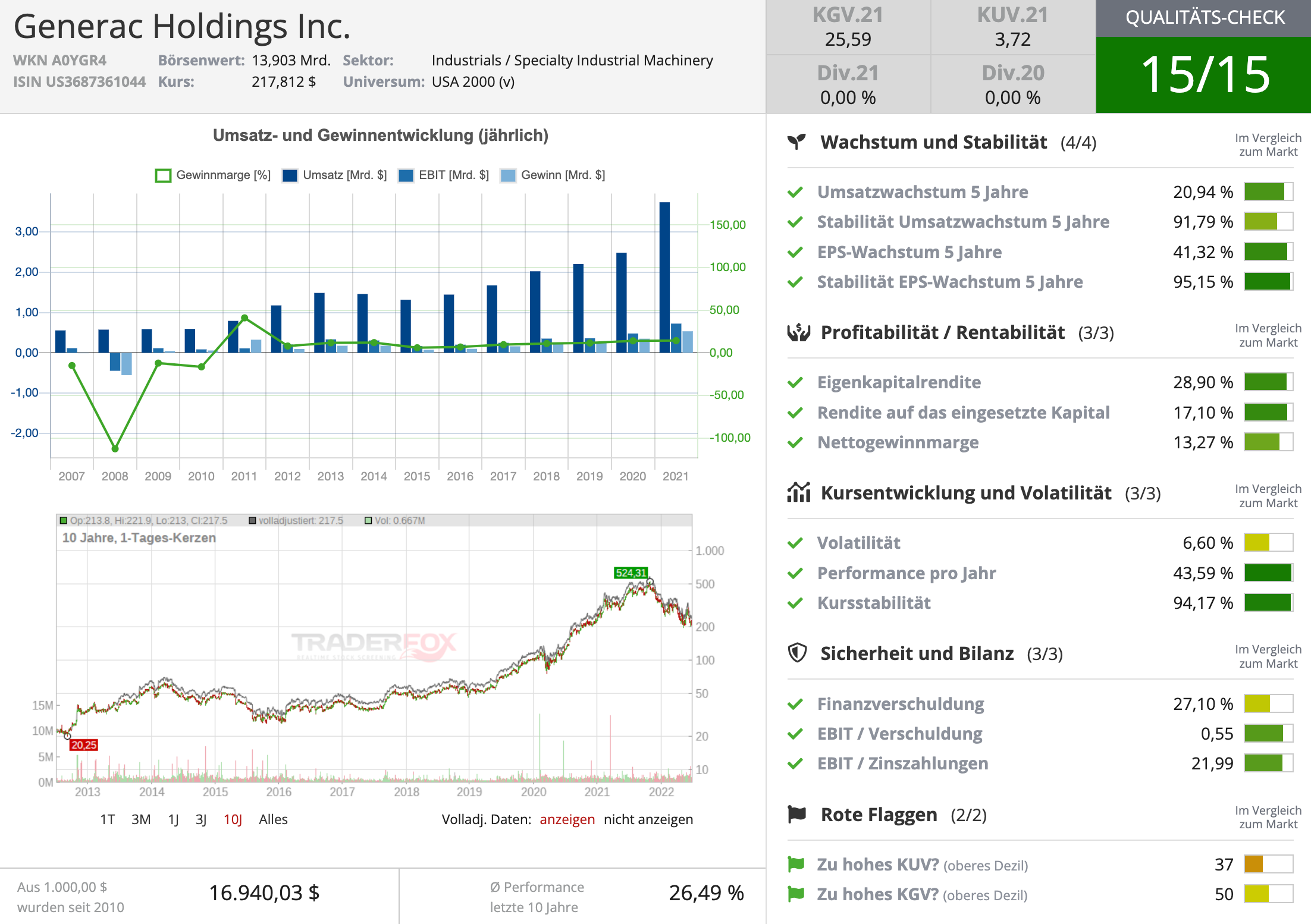

Generac Holdings Inc. erreicht im Aktien Qualitäts-Check volle 15 / 15 Punkte. Besonders positiv sticht hier das starke Umsatzwachstum von über 20 % pro Jahr, sowie das noch höhere EPS-Wachstum von sogar mehr als 40 % jährlich, in den vergangenen 5 Jahren, hervor. Doch trotz der starken, fundamentalen Daten, konnte sich auch Generac Holdings nicht dem nervösen Aktienmarkt entziehen und notiert heute rund 60 % unter den Höchstständen von November 2021. Hierbei sollte man jedoch anmerken, dass die Aktie zuvor, gemessen vom Corona-Crash-Tief im März 2020, rund 560 % zugelegt hat. Die Aktie war somit zwischenzeitlich mit einem KGV von über 90 bewertet und eine Korrektur war ohnehin mehr als überfällig.

Mittlerweile beträgt das KGV nur noch 25,6 und ist somit wieder in einem deutlich faireren Bereich angekommen. Trotz der starken Korrektur befindet sich die Aktie, übergeordnet, weiterhin in einem klaren, langfristigen Aufwärtstrend. Auch fundamental bleibt die Aktie aussichtsreich. Während der Konzern 2021 noch 3,74 Mrd. $ erlöste, rechnen Analysten bis 2024 mit einem Umsatzanstieg auf rund 6,4 Mrd. $. Das aktuelle Kursniveau könnte für langfristige Anleger somit eine gute Möglichkeit bieten, um eine erste Tranche zu ersteigern.

Liebe Anleger,

Ich wünsche euch noch viele erfolgreiche Investments

Euer Fabian

Tipp: Wir wollen euch in diesen schwierigen Börsenzeiten unterstützen. Der gesamte Research-Report "Fallen Angels" steht in der aktuellsten Version auf https://paper.traderfox.com gratis zum Download bereit.