Börsen 1x1: Warum es beim „Value-Investing“ auf den Aktienkauf unter dem wahren Wert ankommt und nicht auf den Kauf billiger Aktien

„Value-Aktien“ haben sich seit Jahren schlechter entwickelt als „Growth-Aktien“, und „Value-Investing“ wird (wieder mal) für tot erklärt. In der aktuellen Diskussion werden jedoch die Begriffe „Value-Investing“ (Kauf unter dem wahren Wert) und „Value-Faktor“ (Kauf billiger Aktien) laut DZ Bank häufig verwechselt. Beim Investieren sei der Unterschied zwischen Preis und Wert entscheidend, nicht ein einfacher Bewertungsmultiplikator. Nur bei Preisen unter dem Wert gibt es Kaufgelegenheiten, heißt es in einer Studie, aus der wir berichten.

Fast so alt wie die Börse selbst ist der Streit um die Anlagestile „Value“ und „Growth“, konstatiert Autor Christian Kahler in einer aktuellen Studie der DZ Bank. Dabei handelt es sich laut dem Analysten jedoch nicht um widersprüchliche Anlagestile an sich. Der Wert eines Unternehmens werde durch Wachstum geschaffen. Value-Aktien gälten als langweilige Dickschiffe mit wenig Wachstum und niedriger Bewertung. Growth-Aktien würden als Schnellboote mit hohem Gewinnwachstum betrachtet.

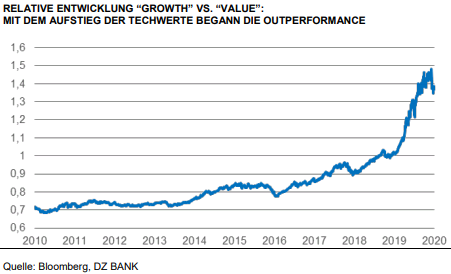

Wachstumsaktien mit Outperformance seit 2008/09

Seit dem Ende der Finanzkrise 2008/09 haben sich Wachstumstitel wesentlich besser entwickelt als Value-Aktien, so Kahler. Der Erfolg von Wachstumstiteln hänge mit dem Wachstum der großen US-Technologiekonzerne zusammen. Viele Anleger hätten in dieser Zeit mit Wachstumstiteln gutes Geld verdient und schauten manchmal hämisch auf diejenigen, die den Aufschwung verpasst haben. Selbst der beste Investor der Neuzeit, Warren Buffett, werde infrage gestellt. Immerhin seien die Aktien seines Anlagevehikels Berkshire Hathaway in den letzten Jahren weit hinter den Hightech-Highflyern und dem Markt zurückgeblieben. Im Mittelpunkt der Kritik an Buffett stünden jedoch nicht die Anlagestile Value versus Growth, sondern Technologie versus traditionelle Branchen.

Oft werde in der Diskussion vergessen, dass Buffetts Investition in Apple (Berkshire hält 5,7 % an dem iPhone-Hersteller) der größte bekannte Kapitalgewinn aller Zeiten ist. Seit Buffetts Einstieg 2016 hat sich der Wert der Beteiligung an Apple von 36 Mrd. auf 112 Mrd. USD vervielfacht. Der Kursgewinn von 76 Mrd. USD (plus 230 %) sei von herausragender Bedeutung für Berkshire Hathaway, dem nach Marktkapitalisierung neuntgrößten Unternehmen der Welt.

Berkshire Hathaway habe in diesem Jahr zudem weitere Milliarden in Technologieunternehmen investiert, wie zum Beispiel in die beiden FinTech-Unternehmen StoneCo und Paytm, 2 Anbieter von digitalen Zahlungsdiensten in Brasilien und Indien. Darüber hinaus habe Berkshire im September eine Beteiligung an dem US-Börsenneuling Snowflake erworben, einem verlustreich operierendem spezialisierten „SaaS“- Software Anbieter.

Dies sei bemerkenswert. Schließlich habe Buffett, bisher behauptet, nur einmal in einen Börsenneuling investiert zu haben, und zwar beim Börsengang von Ford Motors im Jahr 1956. Es sei wahrscheinlich, dass die Investitionen in neue Technologien von Buffetts Co-Finanzmanagern Combs & Weschler getätigt worden seien. Insbesondere Todd Combs gelte aufgrund seiner Tätigkeit als Aufsichtsratsmitglied von JPMorgan Chase und CEO von Geico als scharfer Beobachter des raschen technologischen Wandels in der Finanzindustrie.

Value-Investing ist nicht der Value-Faktor

Nach diesem Schlenker stellt Kahler bei der Rückkehr zum Studien-Hauptthema fest, dass viele Investoren immer noch „Value-Investing“ mit dem „Value-Faktor“ verwechselten. Diejenigen, die nicht die Zeit und Muße hätten, mehr als nur die Schlagzeilen in der Finanzpresse zu lesen, blieben oft verwirrt zurück. Zu den beiden Begriffe erklärt Kahle folgendes:

- Value-Investing ist der Kauf oder Verkauf von Wertpapieren zu Preisen, die von ihrem inneren Wert abweichen.

- Der Value-Faktor wird als Vielfaches des Kurs-Buchwert-Verhältnis gemessen und beschreibt, dass sich günstige Aktien besser entwickeln als teure Aktien.

Die Schule des Value-Investing gehe zurück auf Benjamin Graham, einen in New York ansässigen Professor und Investor. Graham habe die beiden Standardwerke für Investoren, „Wertpapieranalyse“ und „Der intelligente Investor“ geschrieben. Auch die metaphorische Geschichte von „Mr. Market“, einem frühen Vorläufer der heutigen Marktstimmungsindikatoren, gehe auf ihn zurück. Grahams berühmtester Schüler sei Warren Buffett. Dieser habe viele Jahre lang nach dem Graham-Stil investiert, was sich aber später geändert habe. Nach Gesprächen mit Geschäftspartner Charlie Munger und dem „Quality-Investor“ und Autor Phil Fisher habe er sich zunehmend auf Unternehmen mit starken Marken statt auf Unternehmen mit Substanz in Form von Maschinen und anderen materiellen Vermögenswerten konzentriert. Dies sei nicht ganz freiwillig geschehen, sondern sei auch auf die gestiegene Effizienz der Aktienmärkte und Buffetts gestiegene Vermögenswerte (einschließlich steigender Prämieneinnahmen aus dem Rückversicherungsgeschäft) zurückzuführen gewesen, die den Kauf billiger Aktien im Graham-Stil erheblich erschwert hätten.

Buffett habe damals horrende Prämien auf den Buchwert der Unternehmen für Investitionen in Wachstumswerte gezahlt, wie zum Beispiel See's Candies (1972), Geico (1996) und Coca Cola (1987). Obwohl Buffett bereits in den 1970er-Jahren der erste Investor gewesen sei, der über die Bedeutung nachhaltiger Wettbewerbsvorteile geschrieben habe, habe er sich lange danach noch als „zu 85% Graham, zu 15% Fisher“ bezeichnet, das heißt als einen Investor, der sich auf Unternehmen mit greifbarer Substanz und nicht auf übertriebene Wachstumsphantasien konzentriere. Buffett und Munger selbst bezeichneten den Begriff „Value-Investing“ als redundant. Schließlich sei es das Ziel jeder Investition, jetzt Geld zu investieren, um später mehr zurückzubekommen. Nach dieser Definition sei jeder Investor ein Value-Investor.

Der Value-Faktor gehe hingegen auf die Finanzprofessoren Fama und French zurück, die Anfang der 1990er-Jahre in einer Studie nachgewiesen hätten, dass das Hinzufügen von Größen- und Bewertungskriterien bei der Aktienauswahl zu einem besseren Risiko-Rendite-Verhältnis führe. In ihren Studien hätte beide Unternehmen mit geringer Kapitalisierung besser abgeschnitten als Unternehmen mit hoher Kapitalisierung, der „Small-Cap-Effekt“. Gleichzeitig hätten Unternehmen mit einem niedrigen KursBuchwert-Verhältnis eine bessere Kursperformance als Unternehmen mit einer hohen Kapitalisierung, der „Value-Effekt“ gezeigt.

Die Entdeckung dieser Anomalien sei als bahnbrechend angesehen worden. Mit der Veröffentlichung der Studie habe das Zeitalter der quantitativen Aktienanalyse begonnen, welche die Beurteilung qualitativer Kriterien wie Marktpositionierung, Produktqualität und Managementleistung in den Hintergrund gedrängt habe. Value-Investing sei zunehmend

gleichbedeutend mit dem Kauf billiger Aktien und der Vermeidung teurer Aktien geworden.

Neben den Akademikern sortierten auch die Indexanbieter die Aktien nach dem Kurs-Buchwert-Verhältnis, dem Kurs-Gewinn-Verhältnis und anderen Bewertungsmetriken. Die Aktien mit dem niedrigsten Kurs-Buchwert-Verhältnis würden als „Value-Aktien“ bezeichnet, die mit der höchsten Bewertung als „Growth-Aktien“. Auf dieser Grundlage werden heute die Indexmitglieder in den entsprechenden „Style-Indizes“ ausgewählt.

Viele Akademiker und Experten glauben, dass das Einzige, was Value-Investoren tatsächlich tun, darin besteht, Aktien nach ihrem Kurs-Buchwert-Verhältnis zu sortieren und in die Aktien mit dem niedrigsten Kurs-Buchwert-Verhältnis zu investieren, so Kahler. Betrachte man jedoch die besten Investoren der letzten Jahrzehnte, könne diese Idee

nicht weiter von der Realität entfernt sein.

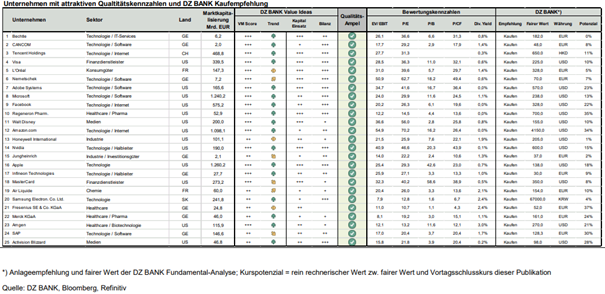

Qualitätsinvestoren konzentrieren sich auf Wettbewerbsvorteile und Management

Die besten langfristigen Investoren der Welt, darunter Buffett, Munger und der Brite Terry Smith, konzentrieren sich auf die hohe Qualität eines Unternehmens ("companies that have already won"), erklärt Kahler. Diese Qualität werde in der Regel am Erfolg eines Unternehmens im Markt gemessen, kombiniert mit einer Schätzung, wie lange der Wettbewerbsvorteil andauern werde.

Alle drei Investoren beschrieben die Höhe der internen Kapitalrendite als den entscheidenden Parameter für den langfristigen Investitionserfolg. Allgemein gesprochen: Je höher die Kapitalrendite, desto besser das Geschäft.

Noch besser sei es, wenn solche Unternehmen mehr Kapital zu attraktiven Renditen reinvestieren könnten. Dadurch werde im Laufe der Zeit das Vermögen der Aktionäre erhöht, weil für jeden reinvestierten Euro mehr als ein Euro an Marktwert erwirtschaftet werde. Für Buffett und Munger spiele auch die Qualität („Integrity, Energy, Intelligence“) des Managements eine entscheidende Rolle. Unternehmen, welche die Kriterien von Smith erfüllten (zum Beispiel Paypal, Estée Lauder, Microsoft, Unilever, Facebook usw.), fänden sich in der Regel nicht auf den entsprechenden „Value-Listen“, sortiert nach dem Preis-Buchwert-Verhältnis.

Anleger sollten laut Kahler nicht blind auf Sektoren oder die Stil-Indizes setzen. Im Mittelpunkt einer Investition in den Aktienmarkt könnten vielmehr immer 4 Fragen stehen, die positiv beantwortet werden sollten:

- Verstehe ich das Geschäftsmodell?

- Sind die Aussichten des Unternehmens für die nächsten 10 Jahre gut?

- Handelt das Management im Interesse der Aktionäre?

- Ist die Bewertung niedrig genug für eine Investition?

Damit ließen sich „Value-Traps“ (Wert-Fallen) vermeiden. Value-Traps seien Anlegerfallen, Unternehmen die optisch günstig bewertet seien, aber Wert vernichteten und damit keine Qualitätstitel seien.

Erträge und Buchwerte sind nicht mehr das, was sie einmal waren

Ein weiterer Aspekt, der den Value-Faktor immer weniger brauchbar mache, sei, dass sich die Erträge und Buchwerte eines Unternehmens in den letzten Jahren massiv verändert hätten. Was bedeutet das?

Zu Grahams Zeiten seien materielle Vermögenswerte wie Immobilien und Maschinen die Grundlage für den Unternehmenswert gewesen. In den letzten 3 Jahrzehnten hätten jedoch immaterielle Investitionen, wie Forschung und Entwicklung, zunehmend an Bedeutung gewonnen.

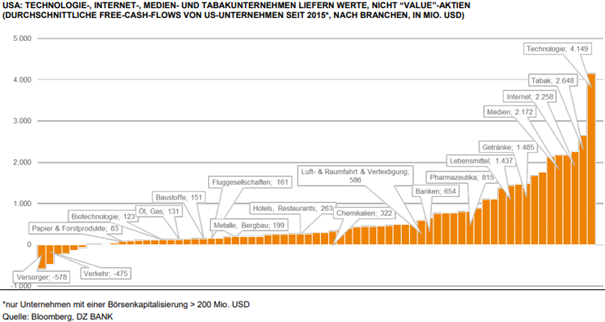

Diese immateriellen Ausgaben würden heute in Erwartung eines höheren Cashflows von morgen getätigt. Sie würden in der Gewinn- und Verlustrechnung als Aufwendungen behandelt und in der Bilanz als Aktiva auf einem niedrigeren Niveau (oder gar nicht) als materielle Investitionen ausgewiesen. Somit habe ein Unternehmen, das in immaterielle Vermögenswerte investiere, geringere Gewinne und einen niedrigeren Buchwert als ein Unternehmen mit identischen Cashflows, das den gleichen Betrag in materielle Vermögenswerte investiere. Die heutigen Gewinne und Buchwerte stellten daher nicht mehr den wirtschaftlichen Wert eines Unternehmens dar, der mit dem vergleichbar sei, was es in der früheren „materiellen“ Welt gewesen sei.

Fazit:

Anleger sollten nicht auf Value-Aktien schauen, sondern auf Unterbewertungen

Anleger sollten im Auswahlprozess nicht auf „Value-Aktien“ und ähnlich verwirrende Bezeichnungen schauen, schlussfolgert die DZ Bank am Studienende. Der Unternehmenswert ist der Gegenwartswert der zukünftigen freien Mittelzuflüsse eines Unternehmens, nicht ein irreführender KBV- oder KGV-Multiplikator, so Analyst Kahler. Die Differenz zwischen Kurs und Wert sei die entscheidende Größe beim Investieren. Notiere der Preis unter dem Wert, gebe es Kaufmöglichkeiten (und umgekehrt). Welchen Sinn sollte Investieren haben, wenn nicht die Schaffung von Mehrwert („Value“) im Portfolio?

Bildherkunft: Adobe Stock: 153990079