Coronavirus: Was für eine V-förmige Kurserholung spricht

Wegen der Ausbreitung des Coronavirus hat die US-Notenbank den Leitzins am Sonntag auf fast 0 % gesenkt. Alleine dieser Schritt zeigt schon, wie groß inzwischen die Angst ist, dass es wegen dem Coronavirus zu einer Rezession kommt. Wobei nicht vergessen werden darf, dass die US-Notenbank deswegen bereits Anfang März den Leitzins um einen halben Prozentpunkt verringert hatte.

In einer ersten Indikation auf den Beschluss schnellten die US-Aktienindizes daraufhin im außerbörslichen Handel am Sonntag nach oben, nur um dann wenig später deutlich abzusacken. Das darf getrost als Hinweis darauf verstanden werden, dass es an den Weltbörsen zunächst weiterhin sehr volatil zugehen dürfte. Viele der weltweiten Aktienmärkte sind zuletzt jedenfalls von Rekordhochs aus direkt in einen Bärenmarkt gefallen, wovon laut Definition ab Verlusten von 20 % die Rede ist.

Schon am Freitag und somit vor den neuesten Fed-Beschlüssen, hat Raiffeisen Research Österreich einen Report veröffentlicht, in dem es um die Frage geht, wie es nach dem offiziellen Abgleiten vieler Börsen in den Bärenmarkt jetzt vermeintlich weiter geht. Die Finanzanalysten Valentin Hofstätter und Peter Öhlinger kommen dabei zu dem Schluss, dass sich an ihrer Erwartungshaltung einer V -förmigen Erholung zuletzt nichts geändert hat. Es gebe jedenfalls einige Gründe für Optimismus und wir beleuchten nachfolgend, wieso die Studien-Autoren zu dieser Haltung kommen.

Krankheitsverlauf in China und Südkorea macht Mut

Die überraschende Ankündigung des US-Präsidenten Donald Trump betreffend eines US-Einreisestopps für EU-Bürger, das zunächst gleichzeitige Fehlen überzeugender Hilfsmaßnahmen für die US-Wirtschaft und zunehmend schärfere Quarantänemaßnahme in

Europa setzten die globalen Aktienmärkte jüngst weiterhin unter Druck, so Hofstätter und Öhlinger. In der Vorwoche hätten alle großen Indizes im Bärenmarkt-Bereich (> -20 %) notiert, volatilere Indizes wie DAX und ATX hätten am Freitagmorgen sogar Verluste von 34 % bzw. fast 40 % aufzuweisen gehabt.

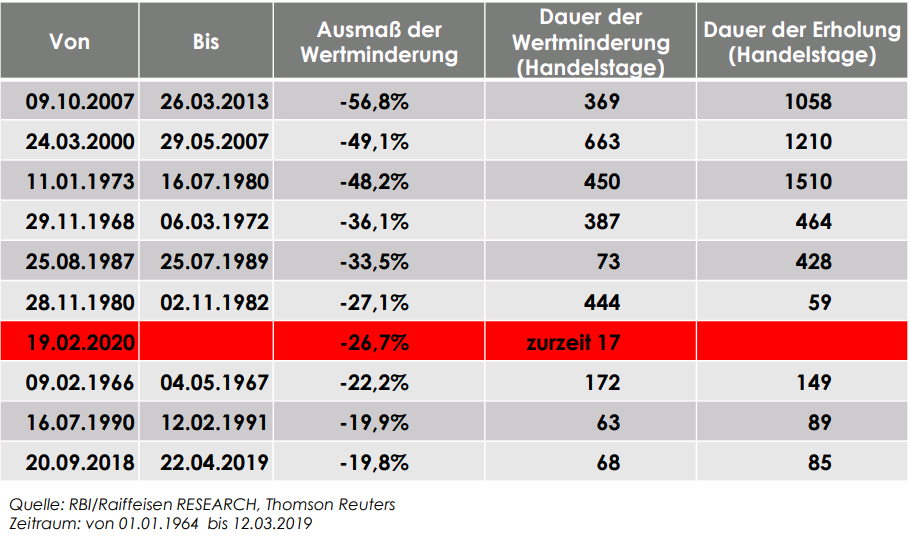

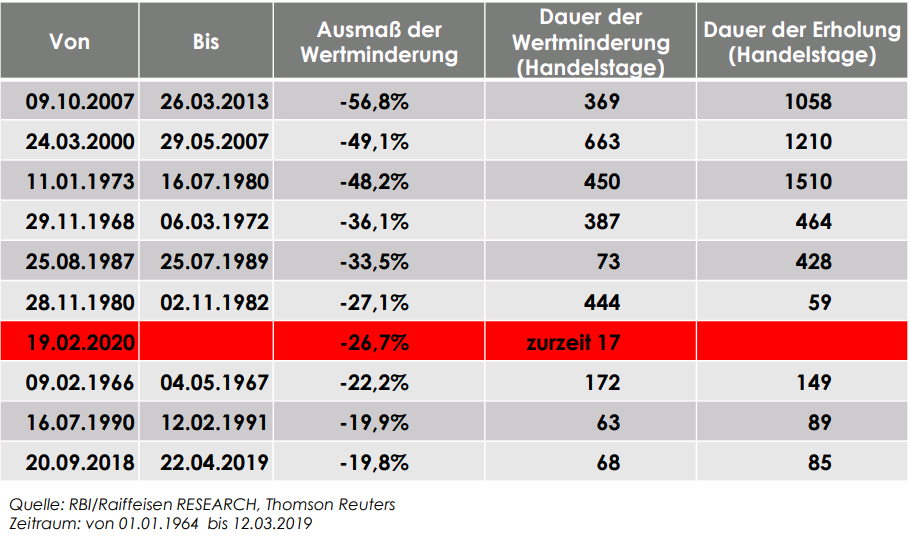

Besonders das Tempo des Einbruchs sei dabei atemberaubend (US-Markt Donnerstag mit rund -10 % stärkster Tagesrückgang seit 1987). Zum Vergleich: der durchschnittliche

Gesamt-Kursrückgang des US-Markts in allen Rezessionen seit 1950 lag bei rund 30 %.

Der Abverkauf an den globalen Aktienmärkten setze sich damit weiter fort, und nehme zunehmend Ausmaße an, die sich historisch als ausgezeichnete längerfristige Kaufgelegenheiten bewährt hätten. Das gelte umso mehr, als die aktuelle Epidemie nach wie vor eine anschließende heftige V-förmige Erholung von Wirtschaft und Finanzmärkten erwarten lasse: Je tiefer die Gegenmaßnahmen gegen die Epidemie jetzt kurzfristig die Wirtschaftsaktivität einbrechen ließen, desto heftiger dürfte die anschließende Erholung ausfallen.

Zumal in diesem Fall auch umso mehr unterstützende politische Maßnahmen verabreicht werden (Geldpolitik und – wichtiger – zunehmend auch Fiskalpolitik) dürften, die mit der üblichen Wirkungsverzögerung die Erholung dann noch zusätzlich ankurbeln. In diese positive Richtung wirke für die meisten Länder übrigens mittelfristig auch der drastisch tiefere Ölpreis, auch wenn derzeit der Schaden für Ölaktien (und Förderländer) an den Börsen überwiege.

Der Verlauf in China und Südkorea, also der Länder, die dem Rest der Welt in Sachen Coronavirus zeitlich voraus seien, sei diesbezüglich weiterhin sehr ermutigend – sowohl was den Epidemie-Verlauf als auch das Wiederhochfahren der Wirtschaft betreffe.

Wie schnell erholt sich die Wirtschaft? China und Südkorea machen Mut

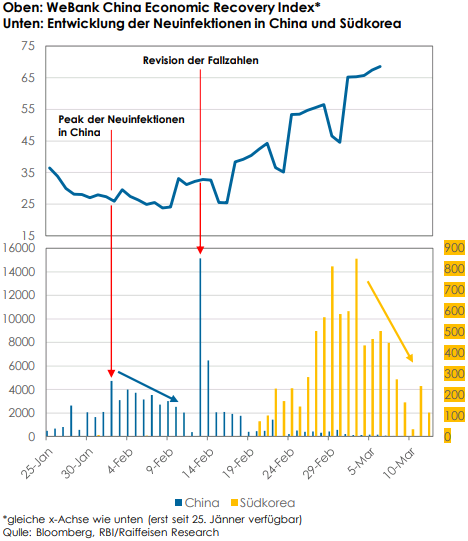

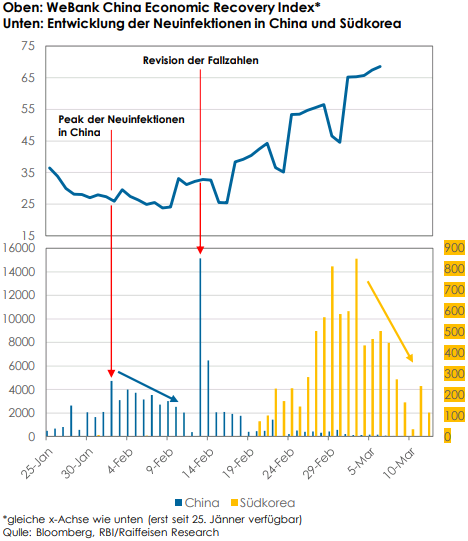

Wie rasch eine wirtschaftliche Erholung nach dem Lockern der Quarantänemaßnahmen von statten gehen kann, werde am Beispiel China ersichtlich. Die rasche Ausbreitung des Virus und vor allem die Gegenmaßnahmen hätten im ersten Moment zu einem Rückgang des China Economic Recovery Index geführt.

Nach dem Erreichen des Peaks bei der Anzahl der Neuinfektionen sei noch eine Woche der Stagnation bzw. eine leichte Abwärtsbewegung gefolgt. Bereits weit bevor die Epidemie überstanden war, sei der Index deutlich gestiegen und auch eine Revision der Fallzahlen bzw. Umstellung der Krankheitsidentifikation habe daran nichts geändert. Südkorea liefere ein gutes Beispiel, wie rasch man eine Epidemie eindämmen könne, wenn man zu Beginn starke Maßnahmen (dort vor allem massive Test und individuelle Quarantäne) ergreife.

Auch wenn solche positiven Beispiele von den Finanzmärkten im Rest der Welt, der diese Entwicklung jetzt erst verspätet durchläuft, derzeit (noch) ignoriert würden. Wobei es allerdings wie es einschränkend heißt natürlich auch keine Garantie gebe, dass die skizzierte China-Entwicklung auch auf den internationalen Märkten so rasch funktionieren wird. Es handele sich aber trotzdem auch gleichzeitig um ein warnendes Beispiel dafür, dass man das mögliche Tempo der anschließenden Markterholung eventuell unterschätze.

Maximale Historische Verluste des S&P 500 - aktuell vor allem Tempo beeindruckend

Panischer Aktienmarkt - Meist gute Kaufgelegenheit

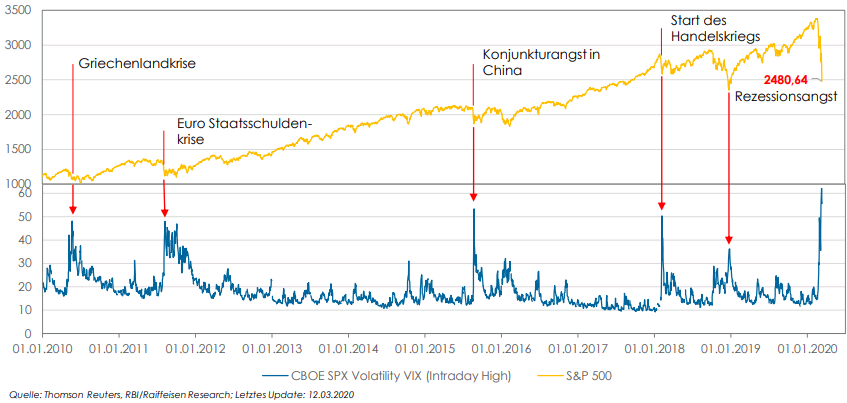

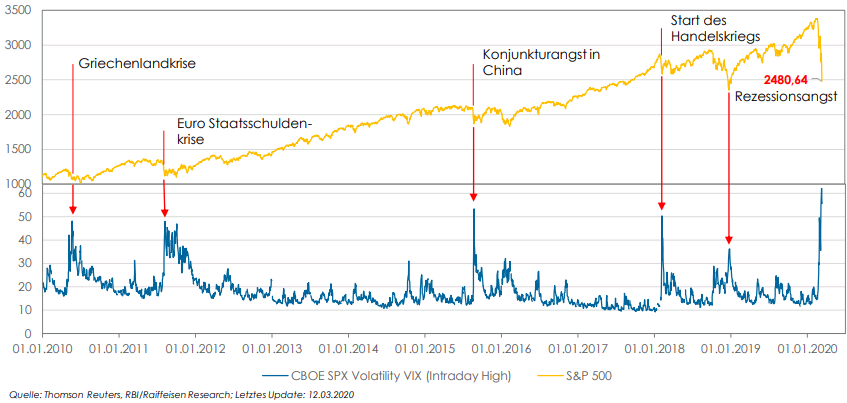

Wie die obige Grafik anschaulich zeigt, habe ein extremer Anstieg des „Panikindikators“ VIX in den letzten Jahren recht gut mit Phasen korreliert, in denen die Aktienmärkte (hier am Beispiel S&P 500) bereits viel Negatives eingepreist hatten und mittelfristig eine gute Kaufgelegenheit boten, so Hofstätter und Öhlinger. Inzwischen werde das aktuelle Niveau dieses „Panik-Indikators“ nur noch von den Spitzen während der globalen Bankenkrise 2008/9 übertroffen.

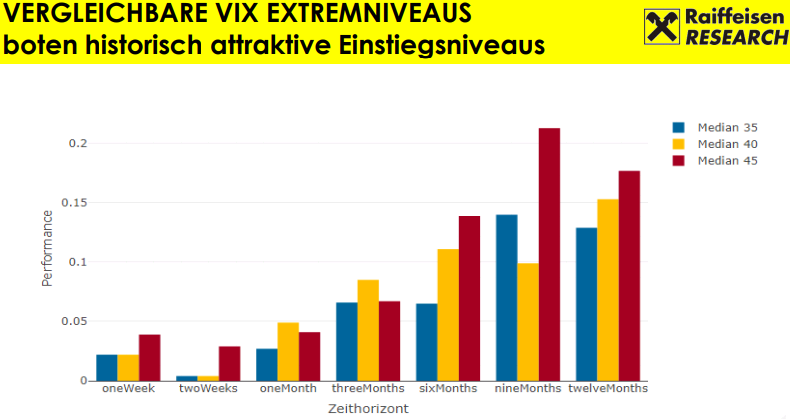

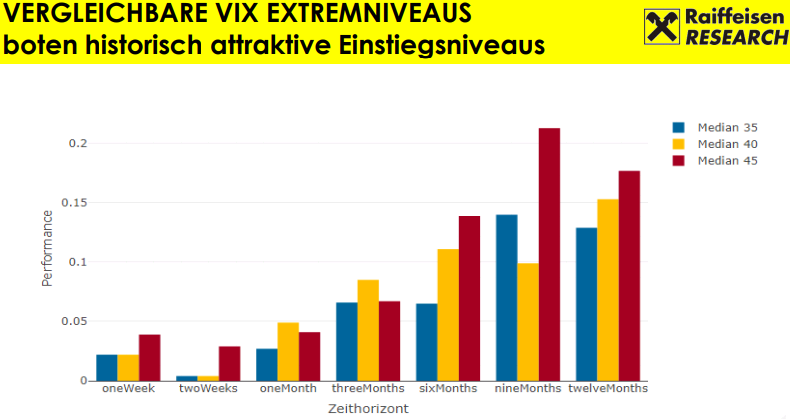

Dass der optische Zusammenhang nicht täusche, den die Grafik zuvor demonstriere, zeige die statistische Auswertung seit 1.1.1990: Für 3 unterschiedlich hohe VIX-Niveaus (VIX im Aktienmarkteinbruch erstmals über 35/40/45 Punkten) wird in der nächsten Grafik die anschließende Performance des US-Aktienmarktes (S&P 500) aufgezeigt. Der dargestellte Median ist für alle VIX-Niveaus, die auch alle sehr hoch angesetzt sind, positiv. Nach derart hohen VIX/Panik-Niveaus war die darauffolgende Performance historisch deutlich überdurchschnittlich, so Hofstätter und Öhlinger.

Marktbewertung – Inzwischen wieder äußerst attraktiv

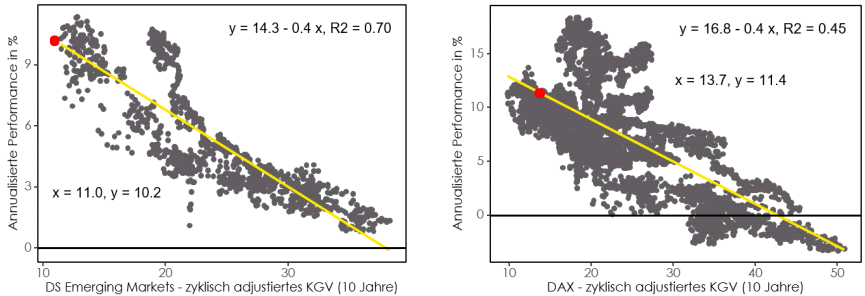

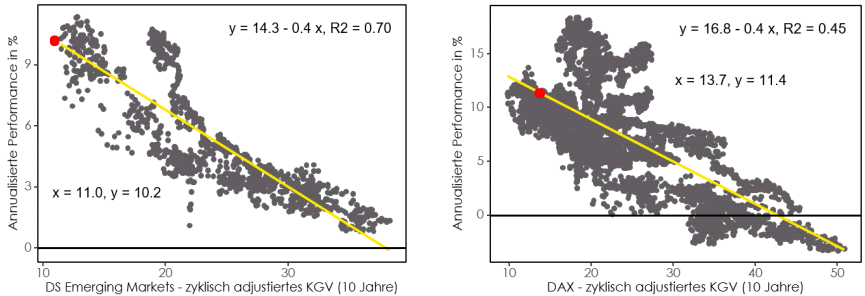

Einer der besten Indikatoren für die zukünftige langfristige Aktienmarktperformance sei das zyklisch Adjustierte KGV (Kurs/Gewinn-Verhältnis auf Basis des Durchschnitts der Gewinne der jeweils letzten 10 Jahre). Wie die Grafiken unten zeigten, korreliere ein niedriger KGV-Wert (Punkte weit links) mit einer besonders hohen Marktperformance über die nächsten 10 Jahre (Punkte weit oben, „annualisierte Performance) und umgekehrt.

Der rote Punkt signalisiere die aktuelle zyklisch adjustierte Bewertung des Aktienmarktes sowie die historisch bedingte durchschnittliche Performanceerwartung p.a. über die nächsten zehn Jahre. Wenig überraschend ist dabei laut Hofstätter und Öhlinger.

Der jüngste Kurseinbruch habe die Aktienmärkte stark verbilligt und dabei vielleicht noch überraschender: Emerging Markets seien damit im Aggregat so günstig bewertet wie fast noch nie, der DAX notiere ebenfalls in den günstigsten 10 % der letzten Jahrzehnte. Damit wiederum gehe eine äußerst positive langfristige Performance-Erwartung einher, so die beiden Studien-Autoren.

Performance in Korrelation zum zyklisch adjustierten KGV

Fazit:

Die Tiefe des aktuellen V an den Aktienmärkten (und auch die exakte Dauer bis zu diesem Tief) lässt sich laut Hofstätter und Öhlinger derzeit nach wie vor nicht realistisch voraussagen; kurzfristig seien weitere Rückgänge immer möglich, egal wie stark der Markt bereits überverkauft seien. Und insbesondere in den USA (als wichtigstem Finanzmarkt) dürfte die Epidemie immer noch (1-2 ?) Wochen von ihrem „Peak-Bad- Newsflow“ entfernt sein, der aus Sicht der beiden Autoren dann erreicht ist, wenn die Epidemie in den USA zumindest ähnliche Dimensionen angenommen hat wie derzeit schon in Europa.

Der derzeitige Abverkauf an den Börsen dürfte sich aber selbst bereits auf 6-12 Monatssicht als ausgezeichnete Kaufgelegenheit herausstellen (längerfristig umso mehr). Spätestens mit dem oben skizzierten „Peak Bad Newsflow“ in den USA sollte man die Aktienquote deutlich anheben.

Diesbezüglich Mut machen laut Raiffeisen Research:

• Die Beispiele China und Südkorea.

• Zunehmende Gegenmaßnahmen von Geldpolitik und insbesondere Fiskalpolitik.

• Die zu erwartende heftige Konjunkturerholung ab dem zweiten Halbjahr (egal wie Tief das V kurzfristig wird).

• Der Umstand, dass Finanzmärkte auch diese Erholung bereits deutlich früher vorwegnehmen werden, so wie jetzt den kurzfristigen Konjunkturrückgang.

Vergleiche mit der Finanzkrise sind laut Hofstätter und Öhlinger weit überzogen: Das Bankensystem ist weit stärker kapitalisiert, Notenbankliquidität im Überfluss bereitgestellt, der wirtschaftliche Ausfall klar definiert und absehbar nur recht kurz, weiterer fiskalischer Stimulus nur eine Frage der Zeit, und Beispiele für ein erfolgreiches Meistern der Corona-Epidemie mit China und Südkorea bereits vorhanden.

Bildherkunft: Adobe Stock: 197216794

In einer ersten Indikation auf den Beschluss schnellten die US-Aktienindizes daraufhin im außerbörslichen Handel am Sonntag nach oben, nur um dann wenig später deutlich abzusacken. Das darf getrost als Hinweis darauf verstanden werden, dass es an den Weltbörsen zunächst weiterhin sehr volatil zugehen dürfte. Viele der weltweiten Aktienmärkte sind zuletzt jedenfalls von Rekordhochs aus direkt in einen Bärenmarkt gefallen, wovon laut Definition ab Verlusten von 20 % die Rede ist.

Schon am Freitag und somit vor den neuesten Fed-Beschlüssen, hat Raiffeisen Research Österreich einen Report veröffentlicht, in dem es um die Frage geht, wie es nach dem offiziellen Abgleiten vieler Börsen in den Bärenmarkt jetzt vermeintlich weiter geht. Die Finanzanalysten Valentin Hofstätter und Peter Öhlinger kommen dabei zu dem Schluss, dass sich an ihrer Erwartungshaltung einer V -förmigen Erholung zuletzt nichts geändert hat. Es gebe jedenfalls einige Gründe für Optimismus und wir beleuchten nachfolgend, wieso die Studien-Autoren zu dieser Haltung kommen.

Krankheitsverlauf in China und Südkorea macht Mut

Die überraschende Ankündigung des US-Präsidenten Donald Trump betreffend eines US-Einreisestopps für EU-Bürger, das zunächst gleichzeitige Fehlen überzeugender Hilfsmaßnahmen für die US-Wirtschaft und zunehmend schärfere Quarantänemaßnahme in

Europa setzten die globalen Aktienmärkte jüngst weiterhin unter Druck, so Hofstätter und Öhlinger. In der Vorwoche hätten alle großen Indizes im Bärenmarkt-Bereich (> -20 %) notiert, volatilere Indizes wie DAX und ATX hätten am Freitagmorgen sogar Verluste von 34 % bzw. fast 40 % aufzuweisen gehabt.

Besonders das Tempo des Einbruchs sei dabei atemberaubend (US-Markt Donnerstag mit rund -10 % stärkster Tagesrückgang seit 1987). Zum Vergleich: der durchschnittliche

Gesamt-Kursrückgang des US-Markts in allen Rezessionen seit 1950 lag bei rund 30 %.

Der Abverkauf an den globalen Aktienmärkten setze sich damit weiter fort, und nehme zunehmend Ausmaße an, die sich historisch als ausgezeichnete längerfristige Kaufgelegenheiten bewährt hätten. Das gelte umso mehr, als die aktuelle Epidemie nach wie vor eine anschließende heftige V-förmige Erholung von Wirtschaft und Finanzmärkten erwarten lasse: Je tiefer die Gegenmaßnahmen gegen die Epidemie jetzt kurzfristig die Wirtschaftsaktivität einbrechen ließen, desto heftiger dürfte die anschließende Erholung ausfallen.

Zumal in diesem Fall auch umso mehr unterstützende politische Maßnahmen verabreicht werden (Geldpolitik und – wichtiger – zunehmend auch Fiskalpolitik) dürften, die mit der üblichen Wirkungsverzögerung die Erholung dann noch zusätzlich ankurbeln. In diese positive Richtung wirke für die meisten Länder übrigens mittelfristig auch der drastisch tiefere Ölpreis, auch wenn derzeit der Schaden für Ölaktien (und Förderländer) an den Börsen überwiege.

Der Verlauf in China und Südkorea, also der Länder, die dem Rest der Welt in Sachen Coronavirus zeitlich voraus seien, sei diesbezüglich weiterhin sehr ermutigend – sowohl was den Epidemie-Verlauf als auch das Wiederhochfahren der Wirtschaft betreffe.

Wie schnell erholt sich die Wirtschaft? China und Südkorea machen Mut

Wie rasch eine wirtschaftliche Erholung nach dem Lockern der Quarantänemaßnahmen von statten gehen kann, werde am Beispiel China ersichtlich. Die rasche Ausbreitung des Virus und vor allem die Gegenmaßnahmen hätten im ersten Moment zu einem Rückgang des China Economic Recovery Index geführt.

Nach dem Erreichen des Peaks bei der Anzahl der Neuinfektionen sei noch eine Woche der Stagnation bzw. eine leichte Abwärtsbewegung gefolgt. Bereits weit bevor die Epidemie überstanden war, sei der Index deutlich gestiegen und auch eine Revision der Fallzahlen bzw. Umstellung der Krankheitsidentifikation habe daran nichts geändert. Südkorea liefere ein gutes Beispiel, wie rasch man eine Epidemie eindämmen könne, wenn man zu Beginn starke Maßnahmen (dort vor allem massive Test und individuelle Quarantäne) ergreife.

Auch wenn solche positiven Beispiele von den Finanzmärkten im Rest der Welt, der diese Entwicklung jetzt erst verspätet durchläuft, derzeit (noch) ignoriert würden. Wobei es allerdings wie es einschränkend heißt natürlich auch keine Garantie gebe, dass die skizzierte China-Entwicklung auch auf den internationalen Märkten so rasch funktionieren wird. Es handele sich aber trotzdem auch gleichzeitig um ein warnendes Beispiel dafür, dass man das mögliche Tempo der anschließenden Markterholung eventuell unterschätze.

Maximale Historische Verluste des S&P 500 - aktuell vor allem Tempo beeindruckend

Panischer Aktienmarkt - Meist gute Kaufgelegenheit

Wie die obige Grafik anschaulich zeigt, habe ein extremer Anstieg des „Panikindikators“ VIX in den letzten Jahren recht gut mit Phasen korreliert, in denen die Aktienmärkte (hier am Beispiel S&P 500) bereits viel Negatives eingepreist hatten und mittelfristig eine gute Kaufgelegenheit boten, so Hofstätter und Öhlinger. Inzwischen werde das aktuelle Niveau dieses „Panik-Indikators“ nur noch von den Spitzen während der globalen Bankenkrise 2008/9 übertroffen.

Dass der optische Zusammenhang nicht täusche, den die Grafik zuvor demonstriere, zeige die statistische Auswertung seit 1.1.1990: Für 3 unterschiedlich hohe VIX-Niveaus (VIX im Aktienmarkteinbruch erstmals über 35/40/45 Punkten) wird in der nächsten Grafik die anschließende Performance des US-Aktienmarktes (S&P 500) aufgezeigt. Der dargestellte Median ist für alle VIX-Niveaus, die auch alle sehr hoch angesetzt sind, positiv. Nach derart hohen VIX/Panik-Niveaus war die darauffolgende Performance historisch deutlich überdurchschnittlich, so Hofstätter und Öhlinger.

Marktbewertung – Inzwischen wieder äußerst attraktiv

Einer der besten Indikatoren für die zukünftige langfristige Aktienmarktperformance sei das zyklisch Adjustierte KGV (Kurs/Gewinn-Verhältnis auf Basis des Durchschnitts der Gewinne der jeweils letzten 10 Jahre). Wie die Grafiken unten zeigten, korreliere ein niedriger KGV-Wert (Punkte weit links) mit einer besonders hohen Marktperformance über die nächsten 10 Jahre (Punkte weit oben, „annualisierte Performance) und umgekehrt.

Der rote Punkt signalisiere die aktuelle zyklisch adjustierte Bewertung des Aktienmarktes sowie die historisch bedingte durchschnittliche Performanceerwartung p.a. über die nächsten zehn Jahre. Wenig überraschend ist dabei laut Hofstätter und Öhlinger.

Der jüngste Kurseinbruch habe die Aktienmärkte stark verbilligt und dabei vielleicht noch überraschender: Emerging Markets seien damit im Aggregat so günstig bewertet wie fast noch nie, der DAX notiere ebenfalls in den günstigsten 10 % der letzten Jahrzehnte. Damit wiederum gehe eine äußerst positive langfristige Performance-Erwartung einher, so die beiden Studien-Autoren.

Performance in Korrelation zum zyklisch adjustierten KGV

Fazit:

Die Tiefe des aktuellen V an den Aktienmärkten (und auch die exakte Dauer bis zu diesem Tief) lässt sich laut Hofstätter und Öhlinger derzeit nach wie vor nicht realistisch voraussagen; kurzfristig seien weitere Rückgänge immer möglich, egal wie stark der Markt bereits überverkauft seien. Und insbesondere in den USA (als wichtigstem Finanzmarkt) dürfte die Epidemie immer noch (1-2 ?) Wochen von ihrem „Peak-Bad- Newsflow“ entfernt sein, der aus Sicht der beiden Autoren dann erreicht ist, wenn die Epidemie in den USA zumindest ähnliche Dimensionen angenommen hat wie derzeit schon in Europa.

Der derzeitige Abverkauf an den Börsen dürfte sich aber selbst bereits auf 6-12 Monatssicht als ausgezeichnete Kaufgelegenheit herausstellen (längerfristig umso mehr). Spätestens mit dem oben skizzierten „Peak Bad Newsflow“ in den USA sollte man die Aktienquote deutlich anheben.

Diesbezüglich Mut machen laut Raiffeisen Research:

• Die Beispiele China und Südkorea.

• Zunehmende Gegenmaßnahmen von Geldpolitik und insbesondere Fiskalpolitik.

• Die zu erwartende heftige Konjunkturerholung ab dem zweiten Halbjahr (egal wie Tief das V kurzfristig wird).

• Der Umstand, dass Finanzmärkte auch diese Erholung bereits deutlich früher vorwegnehmen werden, so wie jetzt den kurzfristigen Konjunkturrückgang.

Vergleiche mit der Finanzkrise sind laut Hofstätter und Öhlinger weit überzogen: Das Bankensystem ist weit stärker kapitalisiert, Notenbankliquidität im Überfluss bereitgestellt, der wirtschaftliche Ausfall klar definiert und absehbar nur recht kurz, weiterer fiskalischer Stimulus nur eine Frage der Zeit, und Beispiele für ein erfolgreiches Meistern der Corona-Epidemie mit China und Südkorea bereits vorhanden.

Bildherkunft: Adobe Stock: 197216794