DAX mit neuen Bestmarken: Die wichtigsten Charts zur Rekordjagd und den weiteren Aussichten

Der deutsche Aktienmarkt ist momentan gut in Schuss. Das belegen 3 Schlussrekorde beim DAX an den ersten 3 Handelstagen der laufenden Woche. Die Rekordnotierungen machen aber viele Anleger auch nervös. Denn sie haben Angst, zu teuer einzukaufen oder zu spät zur laufenden Party zu kommen. Zur Orientierung zeigen wir deshalb einige spannende Charts aus einer Studie der DZ Bank, die dabei helfen sollen, die weiteren Aussichten für DAX & Co. zu beurteilen.

Die Stimmung am deutschen Aktienmarkt ist gut. Auch zur Wochenmitte hat der DAX mit 14.540,25 Punkten einen weiteren Schlussrekord aufgestellt. Mit neuen historischen Bestmarken war der deutsche Leitindex auch bereits an den beiden ersten Tagen aus dem Handel gegangen.

Trotz, oder gerade wegen der guten Ausgangslage, stellen sich aber auch aktuelle wieder viele Anleger die Frage, ob es besser ist, weiter am Ball zu bleiben, oder geschickter ist, Gewinne mitzunehmen. Das hat auch damit zu tun, dass viele Marktteilnehmer vor Assets auf Rekordhöhen eine gewisse Scheu entwickelt haben.

Das wiederum hat auch damit zu tun, dass man sonst beim Einkaufen gelernt hat, zu möglichst niedrigen Preisen einzukaufen. Die Analysten bei der DZ Bank haben sich den diversen aktuellen Fragestellungen angenommen und mit Hilfe einer aussagekräftiger Charts versuchen sie in einer Studie einen Ausblick dazu zu geben, wie es an den Aktienmärkten weitergehen könnte.

Der DAX ist fulminant in das neue Jahr gestartet – wie geht es weiter?

Auch wenn die Aktienkurse in diesem Jahr wieder deutlich gestiegen sind, ist diese Entwicklung ohne Aussagekraft für die Kursentwicklung im weiteren Jahresverlauf, konstatiert die DZ Bank einleitend in ihrer aktuellen Publikation. Kursbewegungen auf Wochen- oder Monatsbasis seien zufällige Bewegungen, die wenig Relevanz für das Eintreten von Aktienmarktprognosen hätten.

Langfristig gehen die Analysten jedoch davon aus, dass die Unternehmen gute Jahre vor sich haben. Trotz der bekannten Startschwierigkeiten bei den Impfungen sollten bis zum Herbst alle Impfwilligen in Europa geimpft sein. Dann kehre für viele die Lebensfreude zurück, die Ausgaben für Konsum und Freizeit würden ansteigen.

Zwar sei es in Deutschland zuletzt nicht allen Menschen gut gegangen, aber die Mehrheit der Bürger habe viel Geld zur Seite gelegt und könne dann mehr ausgeben. Die Unternehmen würden dann auch mehr verdienen. Für die Aktienmärkte sei das ein ideales Umfeld für Kurssteigerungen. Auch weil es an den Finanzmärkten kaum noch andere Möglichkeiten gebe, Kapital gewinnbringend anzulegen.

Entkoppeln sich die Aktienmärkte von der der Realwirtschaft?

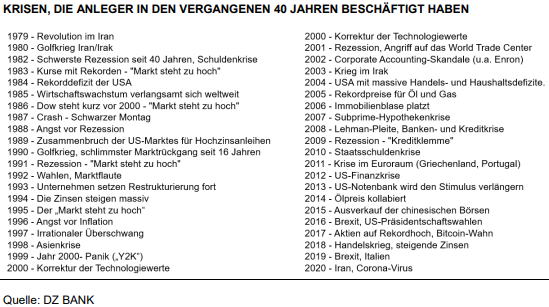

Die Corona-Pandemie ist laut DZ Bank dabei auf ihre Art und Weise einzigartig. Aber so hart es klingen möge: An den Finanzmärkten habe es in den vergangenen Jahrzehnten (und darüber hinaus) in jedem Jahr eine Krise gegeben. Allein seit der Auflage des DAX im Jahr 1988 habe es 2 Irak-Kriege, den „Dotcom“-Crash, das 9/11-Attentat, die Lehman-Krise, die Krise am amerikanischen Hypothekenmarkt oder die Staatschuldenkrise in Europa gegeben.

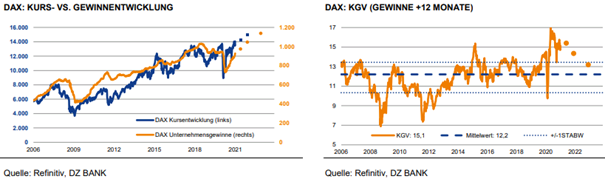

Während dieser Zeit sei der DAX infolge der Krisen jedoch nicht gefallen, wie es ein Unwissender vielleicht erwartet hätte, sondern er sei Jahr für Jahr um rund 8 % gestiegen, und das ziemlich konstant. Die Produkte und Dienstleistungen der Unternehmen seien immer besser geworden und die Wirtschaft sei stark gewachsen. Das zeige sich auch am Aktienmarkt.

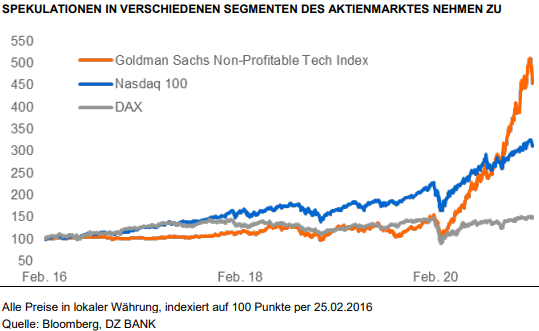

Eine Entkopplung der Aktienkurse von der Realwirtschaft sehen die Analysten in Europa nicht. Aber es sei zu konstatieren, dass es in manchen Anlageklassen durchaus kräftig „blubber“, zum Beispiel zuletzt bei kleineren US-Techwerten. Diese Übertreibung zeige sich allerdings nicht nur in bestimmten Segmenten des Aktienmarktes, sondern auch in bestimmten Immobilienmärkten.

Welche Warnsignale gibt es an den internationalen Kapitalmärkten?

Die Warnsignale für spekulative Übertreibungen mehren sich nach Einschätzung der Studienautoren. Es gebe, speziell in den USA, eine hohe Volatilität und Übertreibungen bei Small- und Mid-Caps und bestimmten Technologiewerten, die nicht mit den zugrunde liegenden Fundamentaldaten übereinstimmten. Da müsse irgendwann mal Luft abgelassen werden.

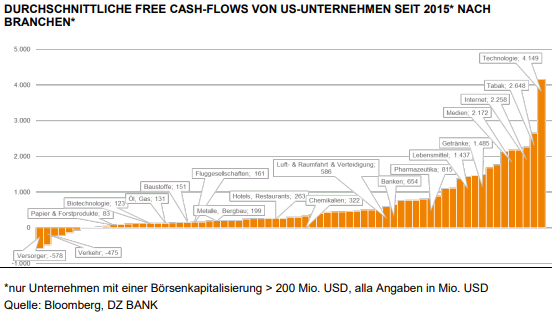

Die DZ Bank sieht jedoch nicht, dass sich die breiten Indizes in einer Blase befinden, die Bewertungen von Large Caps seien im Allgemeinen angemessen. Dies gelte insbesondere für die Aktienkurse in Europa. In den USA sollte zudem berücksichtigt werden, dass sich die Indexzusammensetzung in den letzten 20 Jahren massiv verändert habe. Nicht mehr die gesättigten Branchen wie Energie und Banken dominierten die Indizes, sondern dynamisch wachsende IT-Unternehmen, die mit ihren Produkten die Zukunft gestalten werden.

Welche Rolle spielt eine steigende Inflation für Aktien?

Die DZ Bank erwartet in diesem Jahr eine Inflationsrate von 2,1 % in Deutschland, vorübergehend könne die Teuerungsrate im zweiten Halbjahr sogar mal in Richtung 3 % gehen. Für das Jahr 2022 erwartet man 1,4 %, das entspräche dem Durchschnitt der vergangenen Jahre.

Der Anstieg der Teuerungsrate im Januar 2021 habe vor allem technische Gründe gehabt, wie das Ende der Mehrwertsteuersenkung und die Einführung der CO2- Steuer. Das sei aber nicht der Beginn eines Inflationstrends. Die Leitzinsen der EZB werden nach Prognose der DZ Bank in den nächsten 3-4 Jahren auf dem aktuellen Niveau bleiben. Die Kapitalmarktzinsen dürften kaum steigen, Anleihen dürften somit auf viele Jahre hinaus keine Anlagealternative für Aktien werden.

Was könnten mögliche Auslöser für eine Korrektur sein?

Die Gründe für eine mögliche Korrektur können aus Sicht der Studienautoren unterschiedlicher Natur sein. Die Politik als Risikofaktor sehe man dabei momentan außen vor. Nach dem Ende von 4 Jahren Diskussionen um Trump und den Brexit sei die Politik berechenbarer geworden. Abzuwarten bleibe aber das Ergebnis der Bundestagswahl in diesem Jahr.

Einer der wahrscheinlichsten Gründe für eine Korrektur am Aktienmarkt sei, dass, sobald wir alle geimpft sind, Sorgen entstehen werden, dass die wirtschaftliche Realität nicht mithalten kann mit den hohen Erwartungen. Der dann noch junge wirtschaftliche Aufschwung werde infrage gestellt, die Kurse könnten dann fallen. Das sei aber eher ein Thema für 2022 als für 2021.

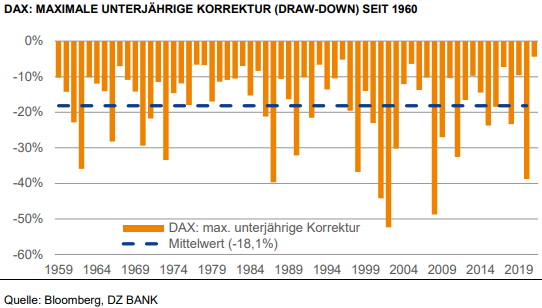

Wie stark könnten die Aktienkurse (z.B. DAX, S&P 500) einbrechen?

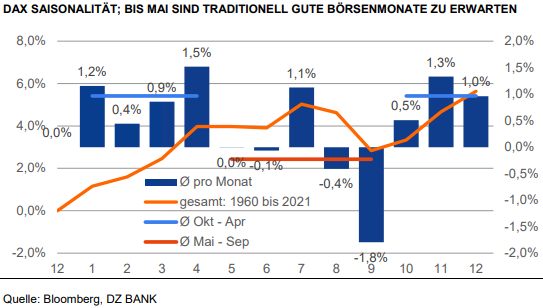

Korrekturen gehören zur Geldanlage in Aktien dazu, so die DZ Bank. Der S&P 500 habe seit 1965 durchschnittlich einmal im Jahr vom lokalen Hoch zum Tief um 15 % korrigiert, der DAX um 18 %. Das sei auch dieses Jahr durchaus denkbar. Nur alle 3.4 Jahre rappele es wesentlich stärker. Bis zur nächsten starken Korrektur werde es also, rein statistisch gesehen, noch einige Zeit dauern.

Wie stark stützt die Geldpolitik die Märkte? Ist die Geldflut der Notenbanken inzwischen die einzig wirklich verbleibende Stütze?

Zinsen wirken laut der DZ Bank auf Aktien wie die Gravitation auf Menschen. Sind die Zinsen hoch, kommen Aktien unter Druck, fallen die Zinsen, steigen die Aktienkurse. Den Paradigmenwechsel an den Finanzmärkten habe man vor nicht allzu langer Zeit gesehen, als die langlaufenden Realrenditen (30 Jahre) in den USA auf null gefallen seien. Das sei letztlich der „Kaperbrief“ der Notenbanken für Geldanleger gewesen, sich nun noch stärker auf Aktien zu konzentrieren.

Generell sei es aber für Aktienanleger keine gute Idee, sich zu intensiv mit der Notenbankpolitik zu beschäftigen. Ein Fokus auf nachhaltige Qualität des Geschäftsmodells, Markteintrittsbarrieren und eine niedrige Bewertung seien Garanten für Börsenerfolg. So habe wohl kaum ein Anleger in der Vergangenheit Apple- oder Facebook-Aktien gekauft, weil die Zinsen so tief stehen.

Profitieren die Finanzwirtschaft beziehungsweise die Märkte am Ende sogar von der Krise?

Jeder bekommt es gemäß den Beobachtungen der DZ Bank-Analysten täglich in seinem persönlichen Umfeld mit: Viele Kleinunternehmen, zum Beispiel aus dem Bereich Gastronomie oder dem Dienstleistungsgewerbe, kämpften um das wirtschaftliche Überleben, quasi um jeden einzelnen Kunden. Aber der Aktienmarkt sei nicht die Volkswirtschaft. Dort gebe es nur sehr wenige Unternehmen, die ähnlich stark leiden würden.

Durch den teils jahrzehntelangen Wettbewerb seien üblicherweise die profitabelsten Unternehmen in den Aktienindizes gelandet. Sie hätten dort die weniger starken Konkurrenten verdrängt. Aber es gebe auch am deutschen Aktienmarkt keinen echten Profiteur der Krise. Es gibt nur Unternehmen, die weniger leiden würden.

Der faire oder innere Wert eines Unternehmens basiere auf den Barwerten der abdiskontierten freien Mittelzuflüsse, der „Cashflows“, über die nächsten 10, 20 und 30 Jahre hinweg. Je weiter die Zukunft geschätzt werde, desto geringer sei der Einfluss der Corona-Pandemie. Liefen die Geschäfte mal ein halbes Jahr schwächer, sei das keine Katastrophe.

Zur Einordnung des Ganzen heißt es, wir stünden möglicherweise erst am Anfang eines neuen Bullenmarktes am Aktienmarkt. Dieser habe im April des vergangenen Jahres begonnen. Haupttreiber des zu erwartenden Kursaufschwungs würden die steigenden Unternehmensgewinne der kommenden Jahre sein. Dazu komme das üppige Liquiditätsumfeld. Die nächsten Jahre könnten für die Aktienmärkte rosig werden, wenngleich die Kurse in Anbetracht der gestiegenen Bewertung langsamer ansteigen sollten als in den vergangenen Jahren.

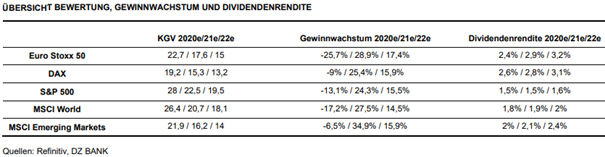

Welche Entwicklung der führenden Indizes wie den DAX, Euro STOXX 50 oder S&P 500 scheinen aktuell am wahrscheinlichsten bis Ende des Jahres?

Die Indexprognosen der DZ Bank per Jahresende lauten DAX: 15.000, Euro STOXX: 3.800 und S&P 500: 4.100 Punkte. Die Zinsen blieben mittelfristig weiterhin niedrig und die gelisteten Unternehmen, insbesondere im DAX, seien von der Pandemie nicht so stark betroffen wie kleinere Firmen. Außerdem rechnet man weiterhin mit einem Post-Corona-Boom in der zweiten Jahreshälfte.

Was können Anleger tun?

Jeder Anleger verfolgt gemäß den Erfahrungen der Studienautoren unterschiedliche finanzielle Ziele, in Abhängigkeit von Einkommen, Sparquote und Risikoverständnis. Der vernünftige Weg, mit kurzfristigen Belastungen an der Börse umzugehen, sei daher, sie zu ignorieren und stattdessen langfristig auf gute Unternehmen zu setzen.

Privatanleger hätten dabei im Vergleich zu professionellen Anlegern einige Asse im Ärmel. Zum Beispiel brauchten Privatanleger keine jährlich abgrenzbare Rendite, wie sie Profis jedes Jahr unter teilweise erheblichem Druck anstreben müssten. Außerdem seien Privatanleger in der Regel bis zur Rente „Nettosparer“. Das bedeute, dass das Geld erst ab dem 60. Lebensjahr oder später benötigt werde. Bis dahin könne man regelmäßig investieren, mit Blick auf Steuern und Gebühren so wenig wie möglich handeln und idealerweise schon in jungen Jahren starten.