Der Aktienscreener: Das sind aktuell die 2 Top-Dividendenaktien aus den USA!

Hallo Investoren, Hallo Trader

Bevor wir uns heute zwei Dividendenaktien aus den USA ansehen, die bei den meisten Anlegern unbekannt sein dürften, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Stabile Dividenden-Aktien versprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy. Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Von dem her ist es zweitrangig, wie hoch eine Dividende ist. Genau genommen sollten Aktien mit Dividendenrenditen von mehr als 2 % über dem Marktdurchschnitt zur Vorsicht mahnen. Denn was bringt uns eine hohe Dividende, wenn sie im nächsten Jahr plötzlich ausgesetzt wird. Wichtiger als eine hohe Dividendenrendite ist vielmehr die Dividenden-Kontinuität und das Dividendenwachstum, weshalb wir diese Kriterien auch bei unserem TraderFox Dividenden-Check ausreichend berücksichtigen.

Der TraderFox Dividenden-Check weist jeder Aktie bis zu 15 Punkte zu. Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren. Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter „Templates“ den Dividenden-Check für Aktien aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes „TraderFox Morningstar“ und ist für 19 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

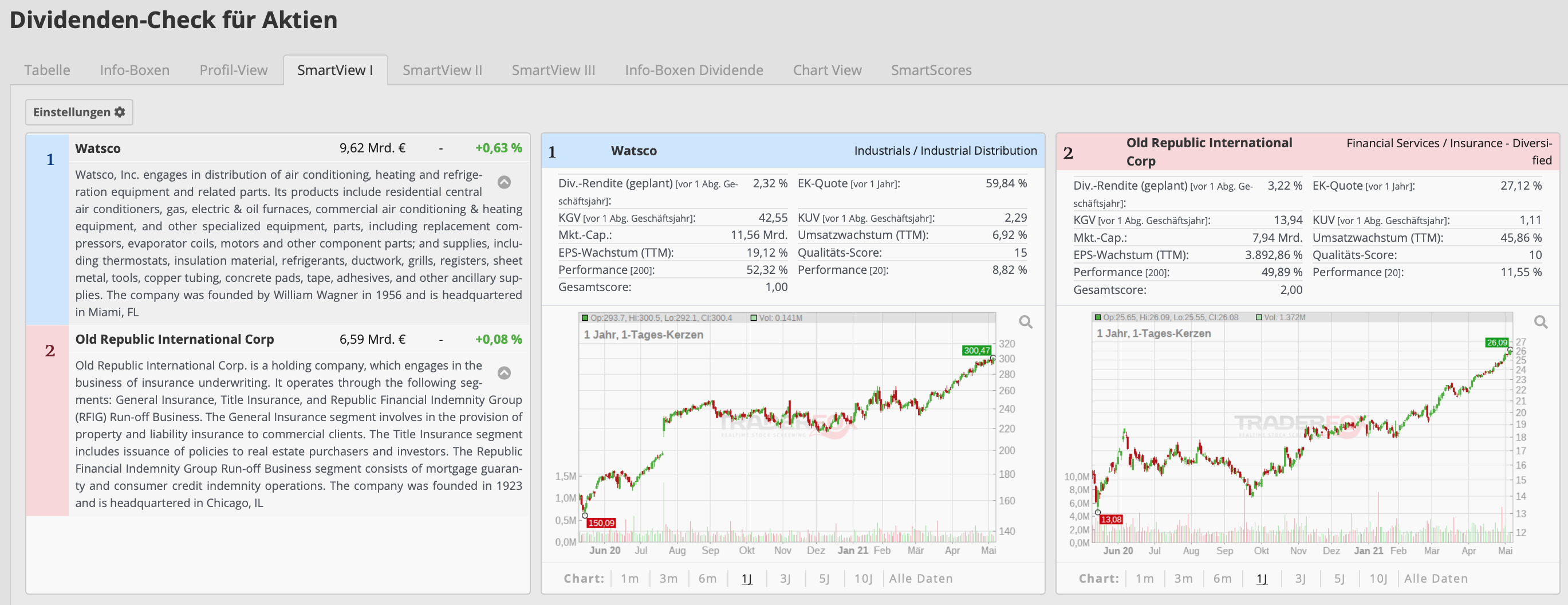

Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien. Wenn ich jetzt auf „scannen“ gehe, werden mir alle Aktien der Reihe nach angezeigt, wobei ich viele davon für sehr aussichtsreich halte, weshalb ich heute zwei Unternehmen vorstelle. Um den zeitlichen Rahmen nicht zu sprengen, werde ich allerdings nicht so ausführlich wie sonst auf die einzelnen Unternehmen eingehen.

Bei den beiden erstplatzierten Unternehmen, die ich heute vorstelle, handelt es sich um Watsco und um Old Republic International, die beide mit einer attraktiven Dividendenrendite von etwa 3 % glänzen.

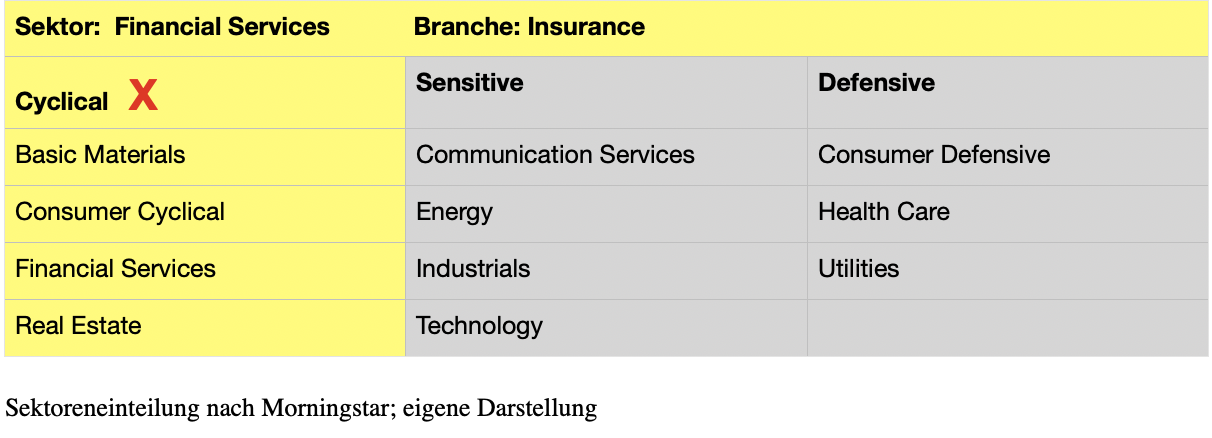

Old Republic International (ORI) ist eine US-Versicherungsgesellschaft und hat seinen Hauptsitz in Chicago im US-Bundesstaat Illinois. Zum Geschäftszweck heißt es von Seiten des Konzerns, man biete Unternehmen, Einzelpersonen und öffentlichen Einrichtungen hochwertige Versicherungen und damit verbundene Dienstleistungen an. Derzeit verwaltet das Unternehmen die Geschäfte über rund 136 Einheiten, von denen 27 Versicherungstöchter sind, die alle 50 US-Bundesstaaten und Kanada abdecken. Die Anfänge des Unternehmens gehen auf das Jahr 1923 zurück, wobei mehrere erworbene Tochtergesellschaften ihre Tätigkeit bereits noch früher aufgenommen haben.

In erster Linie handelt es sich bei Old Republic um einen kommerziellen Versicherer, der die Versicherungsbedürfnisse einer großen Anzahl von Organisationen bedient, darunter viele der führenden US-Industrie- und Finanzdienstleistungsunternehmen. Die Tochtergesellschaften vermarkten, zeichnen und bieten aktiv Dienstleistungen im Bereich Risikomanagement für eine Vielzahl von Deckungen an, hauptsächlich im Bereich der Schaden- und Sachversicherung. Dieser Bereich macht aktuell 54 % der Umsätze aus. Das Schadenversicherungsgeschäft von Old Republic zählt zu den 50 größten des Landes, während das Titelversicherungsgeschäft, worunter Policen rund um das Thema Immobilien fallen, das drittgrößte der Branche ist. Old Republic ist dem Sektor „Financial Services“ und der Versicherungs-Branche zuzuordnen. Die Marktkapitalisierung beträgt aktuell 7,8 Mrd. USD. Damit zählt das Unternehmen zu den Mid-Caps.

Old Republic ist zwar schon eine sehr alte Versicherungsgesellschaft, doch die Policen sind nach wie vor sehr geschätzt. Zwischen 2010 und 2020 konnte der Umsatz langsam aber stetig von 4,10 Mrd. USA auf auf 7,17 Mrd. USD gesteigert werden. Der Vorstand handelt weitsichtig und konservativ und versucht, so wie das für Versicherungen typisch ist, unnötigen Risiken aus dem Weg zu gehen. Das resultiert in einer soliden Bilanz sowie in einer qualitativ hochwertigen Kapitalbasis. Dazu passt, dass man laut dem Management erstens eine übermäßige Verschuldung vermeidet, zweitens die Vermögens- und Haftungsrisiken managed und man drittens stets ein Kapitalpolster aufrechterhält, um bei unerwarteten negativen Ereignissen gewappnet zu sein. In Krisenphasen ist Old Republic auf der Gewinnseite etwas anfällig. So musste 2008 und 2009 jeweils ein Verlust in Höhe von -558,4 Mio. USD beziehungsweise -99,2 Mio. USD verbucht werden. Allerdings schnitt die Versicherung im letzten Jahr vergleichsweise gut ab und wies nur im ersten Quartal 2020 einen Verlust aus, während das Gesamtjahr immerhin mit einem EPS von 1,87 USD abschließen konnte. Das Management gab zuletzt eindeutig zu verstehen, dass man die Krise gut meistern wird. Die Zahlen zum ersten Quartal 2021, die Mitte April veröffentlicht wurden, überraschten positiv, wobei sowohl der Umsatz mit 2,35 Mrd. USD als auch das EPS mit 1,68 USD deutlich über den Erwartungen lag.

Trotz der Coronavirus-Krise haben sich die Indizes in den letzten 12 Monaten deutlich erholt und notieren an ihren Allzeithochs. Infolgedessen sind die meisten Aktien verhältnismäßig hoch bewertet. Daher ist es für einkommensorientierte Anleger besonders schwierig geworden, Aktien mit einer attraktiven Dividende und einer angemessenen Bewertung zu finden. Old Republic stellt hier eine absolute Ausnahme dar. Das Unternehmen zahlt aktuell eine Dividende von 0,88 USD pro Aktie, was einer Rendite von 3,5 % entspricht. Daneben wurde in den letzten drei Jahren jeweils eine Sonderdividende von 1 USD ausgeschüttet, wodurch sich die Dividendenrendite zusätzlich enorm erhöht. Dabei wird die Aktie nur mit einem KGV21 von 11 gehandelt, während das durchschnittliche KGV der letzten 10 Jahre bei 13 liegt. Bemerkenswert ist, dass Old Republic seit 1942 ununterbrochen eine Dividende zahlt. Das können nur wenige Unternehmen von sich behaupten. Zudem wurde die Dividende in den letzten 39 Jahren jährlich angehoben. Mit einer Ausschüttungsquote von rund 45 % ist die Dividende zudem gut abgedeckt.

Wichtig zu wissen ist außerdem, dass Old Republic über ein bemerkenswert starkes Kreditrating von A+ im Schaden- und Unfallversicherungsgeschäft und A im Titelversicherungsgeschäft verfügt. Außerdem hat das Unternehmen bis 2024 keine Fälligkeiten, und sein Beteiligungsportfolio besteht zu 74 % aus Anleihen mit einem Kreditrating von A+ und zu 26 % aus Aktien, vor allem Blue Chips. Klar ist, dass die Aktie ein Langweiler ist. Dennoch konnte die Aktie in den letzten Jahrzehnten langsam aber stetig wachsen. Die durchschnittliche Kursperformance in den letzten 10 Jahren fiel mit 7,6 % nicht sonderlich hoch aus, und das wird sie wohl auch zukünftig nicht sein. Dafür können sich Anleger aber wohl auch in den nächsten Jahren darauf verlassen, dass die regelmäßige Dividende von Old Republic sicher ist.

Kursentwicklung

Wie bereits gesagt, waren in den letzten 10 Jahren bei der Aktie keine enormen Kurssteigerungen zu beobachten. Im März letzten Jahres korrigierte die Aktie jedoch heftig von 24 USD auf 12 USD. Die Kursdelle ist allerdings längst ausgebügelt. Aktuell notiert die Aktie knapp unter dem Allzeithoch bei 26,50 USD, was vor allem den letzten Quartalszahlen zu verdanken ist.

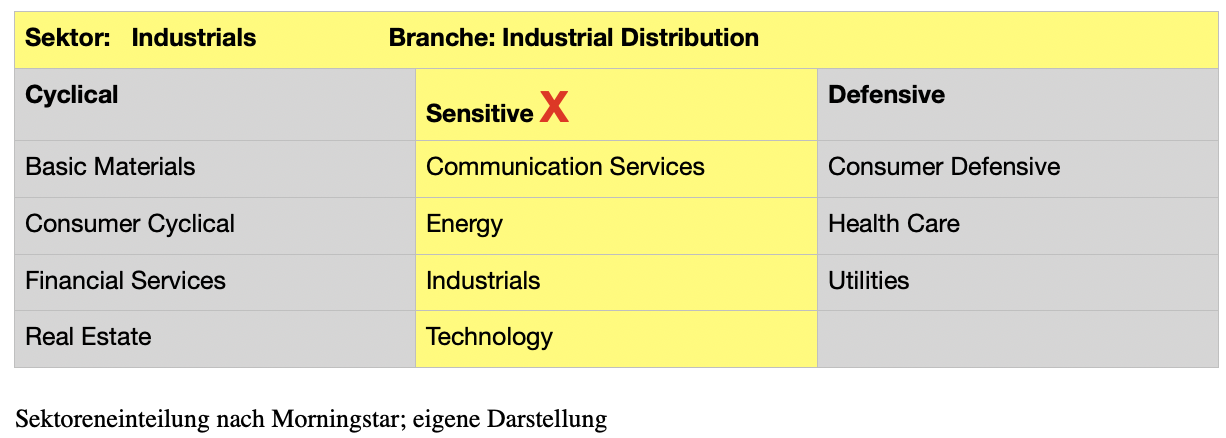

Watsco Inc. (WSO) ist der größte Anbieter von Klimageräten und Heizungen in Nordamerika. Der Marktanteil beträgt aktuell 15 % und ist damit mehr als doppelt so hoch, wie der des größten Konkurrenten. Gegründet wurde das Unternehmen bereits 1956. Der Hauptsitz befindet sich in Florida. Das Vertriebsnetz ist engmaschig über die USA verteilt. Doch das vielfältige Sortiment wird auch in Kanada, Mexiko und der Karibik angeboten. Zudem umfasst das Geschäft einen umfänglichen Reparatur- und Wartungsservice. Das Unternehmen hat inzwischen über 600 Standorte und bedient fast 100.000 Vertragspartner, wobei Watsco auch noch allerlei Zubehör wie Isolierungen, Leitungen und Thermostate verkauft.

Quelle: Watsco Unternehmenswebsite

Bekannt ist das Unternehmen für seine „Buy-and-Build"-Strategie geworden, die zu einem beträchtlichen langfristigen Wachstum sowohl beim Umsatz als auch beim Gewinn geführt hat. Die "Buy"-Komponente der Strategie konzentriert sich auf die Übernahme von Marktführern, um entweder in neue geografische Gebiete zu expandieren oder zusätzliche Marktanteile in bestehenden Märkten zu gewinnen. Seit 1989 wurden mehr als 60 Akquisitionen durchgeführt. Die "Build"-Komponente der Strategie konzentriert sich auf die Implementierung einer Wachstumskultur in übernommenen Unternehmen, indem das Portfolio durch Produkte und Standorte erweitert wird und in neue Technologien investiert wird. Neu erworbene Unternehmen haben Zugang zu Watscos Kapitalressourcen und Lieferantenbeziehungen, um den Kunden ein erweitertes Angebot an Produktlinien zu günstigen Konditionen bieten zu können. Watsco hat aktuell eine Marktkapitalisierung von 11,70 Mrd. USD und gehört dem Industrie-Sektor und der Branche „Industrial Distribution“ an.

Dividenden-Check

Das Unternehmen glänzt seit Jahrzehnten mit einem stabilen Wachstum und sprudelnden Cashflows, wobei der Umsatz die letzten 30 Jahre beinahe ohne Ausnahme Jahr für Jahr gesteigert werden konnte. Das durchschnittliche Umsatzwachstum der letzten 10 Jahre betrug 5,9 %, und in diesem gemächlichen Tempo dürfte es auch weitergehen, da die Nachfrage nach Klimaanlagen und Heizungen ungebrochen ist. Im Krisenjahr 2020 erzielte Watsco sowohl beim Cashflow als auch beim Umsatz und Gewinn einen neuen Rekord. Der Umsatz überstieg zum ersten Mal die Marke von 5 Mrd. USD. Der Cashflow lag Ende 2020 bei 534 Mio. USD. Dabei ist anzumerken, dass der Umsatzanstieg auf ein erneutes Absatzwachstum und nicht auf Preiserhöhungen zurückzuführen ist.

Zudem dürfte die strategische Fokussierung auf technologische Innovationen zu dem beschleunigten Cashflow-Wachstum beigetragen haben. So wuchs die Zahl der Kunden, welche die E-Commerce-Plattform des Unternehmens nutzen, im Jahr 2020 um 20 % und der E-Commerce-Umsatz überstieg 1,5 Mrd. USD. Im Jahr 2020 machten die E-Commerce-Umsätze 33 % des Gesamtumsatzes aus, verglichen mit 31 % im Jahr 2019.

Aufgrund der Tatsache, dass Heizungen und Klimaanlagen Jahr für Jahr gewartet werden müssen, ergeben sich bei Watsco konstant wiederkehrende Zahlungsströme, was das Geschäft sehr vorhersehbar macht. Die Dividende pro Aktie soll im aktuellen Jahr bei 8,34 USD liegen, was einer aktuellen Dividendenrendite von 2,8 % entspricht. Allerdings schüttet das Unternehmen immer wieder eine Sonderdividende aus, insofern die finanzielle Situation es zulässt. Die durchschnittliche Aussschüttungsquote der letzten drei Jahre liegt bei 94 %. Diese hohe Quote lässt sicher bei so manchem Investor die Warnlampen angehen. Allerdings sollte auch gesehen werden, dass das Unternehmen äußerst solide aufgestellt ist, keinerlei Verschuldung aufweist, mit einer Eigenkapitalquote von 55 % punkten kann und ein beeindruckendes Cashflow-Wachstum vorweisen kann. Stellt man die Dividende in Bezug zum Cashflow beträgt die Ausschüttungsquote lediglich 72 %. Das ist im Rahmen. Zudem vertritt das Management eine ganz klare Dividendenphilosophie. Und die heißt, steigende Beträge des Cashflows mit den Aktionären durch höhere Dividenden zu teilen und gleichzeitig eine konservative Finanzposition beizubehalten.

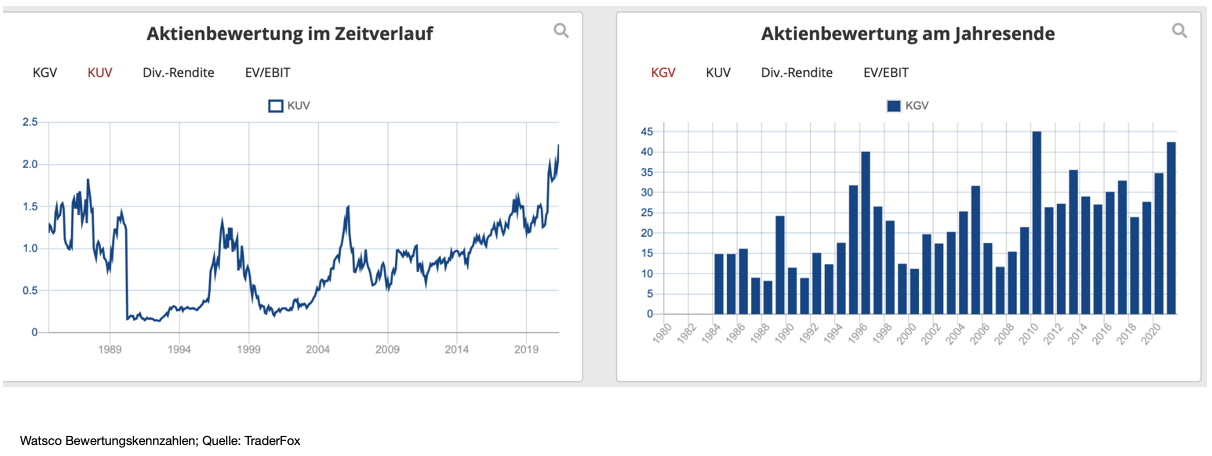

Zu beachten ist, dass die Aktie aktuell kein Schnäppchen mehr ist und sowohl die Bewertung auf KGV- als auch auf KUV-Basis über dem Durchschnitt liegt. Mit einem aktuellen KGV von 35 und einem KUV von 2,2 ist, zumindest bewertungsbedingt, aktuell nicht mehr viel Spielraum nach oben vorhanden.

Kursentwicklung

Watsco war über die letzten 35 Jahre ein wahres Renditemonster und konnte seit 1985 um mehr als 15.000 % zulegen. Aktuell befindet sich die Aktie am oberen Rand des Trendkanals, was in Kombination mit der aktuellen Bewertung durchaus zu Rücksetzern führen könnte. Für Langfristanleger finde ich die Aktie durchaus attraktiv, würde mir aber wünschen, dass sie mal ordentlich korrigiert. Ich habe mir einen Alarm bei 255 UD ins System gelegt. Auf diesem Niveau wäre ich geneigt, eine erste Position aufzubauen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein erholsames Wochenende

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: Pixabay.com