Der Aktienscreener: Ein unbekanntes Unternehmen, das von der Inflation profitiert - Warren Buffett ist der größte Aktionär!

Hallo Investoren, Hallo Trader

Bevor wir uns heute ein Unternehmen, das kurz vor neuen Hochs steht, ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Mit unserem Screener Low-Volatility-New-Highs suchen wir gezielt Aktien, die gut performen, dies aber mit einer sehr geringen Volatilität machen. Aufgrund dieser Eigenschaften eigenen sich diese Aktien sehr gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser Screener orientiert sich an dem Buch „High Returns from Low Risk“ von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den Kurs der heute zu besprechenden Aktie ansehen, die im letzten Jahr immerhin um 15 % zulegen konnte, während der Gesamtmarkt deutlich nachgab. Wie immer handelt es sich bei dem Beitrag nur um meine eigene Meinung, um nicht um eine Beratung. Ich empfehle weder Aktien noch andere Wertpapiere zum Kauf oder Verkauf.

Meine Vorgehensweise

Nun aber zeige ich euch, wie ich auf die heutigen Unternehmen aufmerksam geworden bin. Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool AKTIEN-RANKINGS aus. Das Tool ist Teil des Abopaketes „TraderFox Morningstar Datenpaket“ und gibt es für 19 € im Monat.

Dann lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Dabei werden nur die 500 volumenstärksten europäischen Aktien berücksichtigt. Ich füge allerdings noch die 1.000 volumenstärksten US-Aktien hinzu. Selbst bei dieser Auswahl mit 1.500 Aktien bleiben letztlich nur 10 Aktien übrig. Auf Platz 2 befindet sich aktuell Globe Life, das ich vorstellen will.

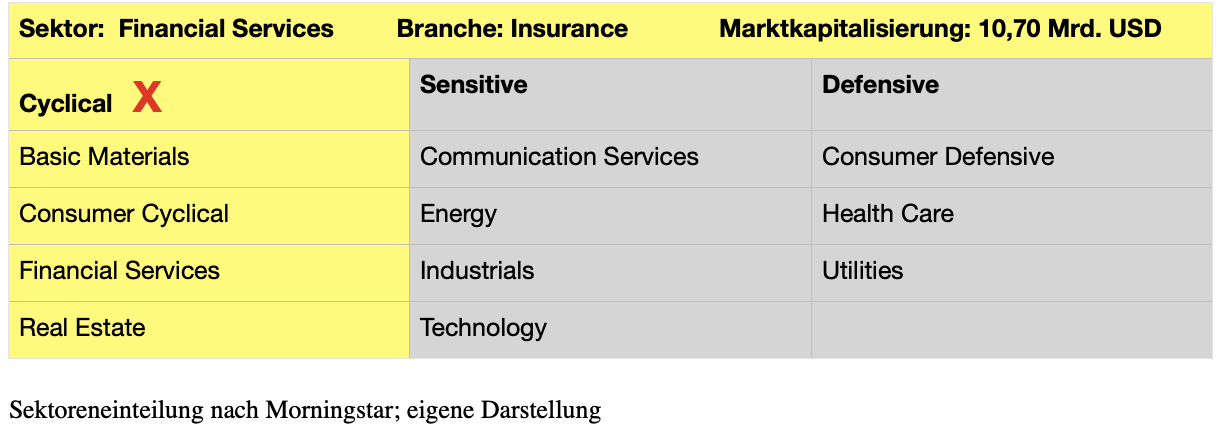

Globe Life (GL / ISIN US37959E1029) bietet Lebens- und Krankenversicherungsprodukte für mehrere Nischenzielgruppen, hauptsächlich für Amerikaner mit mittleren Einkommen, an. Das Segment Lebensversicherung, das über 70 % zu den jährlichen Prämieneinnahmen beiträgt, konzentriert sich insbesondere auf traditionelle Volllebens- und Risikolebensversicherungen. Das Segment Krankenversicherung bietet Medicare-Ergänzungspolicen, Medicare Part D Verschreibungspflichtversicherungen und Pläne mit eingeschränkten Leistungen. Etwa ein Drittel der Jahresprämien wird über den Direct-Response-Kanal generiert, der Rest über Agenten. Der Firmensitz befindet sich in McKinney im US-Bundesstaat Texas, 30 Minuten nördlich von Dallas. Die Marktkapitalisierung beträgt aktuell 10,70 Mrd. USD. Damit zählt das Unternehmen zu den Mid-Caps.

Geschäftsmodell

Das Geschäftsmodell des Unternehmens ist extrem gewöhnlich, wodurch Globe Life von den meisten Anlegern nicht wahrgenommen wird. Allerdings ist Globe Life ein außergewöhnlich gut geführter Versicherer mit einer bemerkenswert konstanten Wachstumsbilanz. A.M. Best Company, ein unabhängiger Versicherungsanalyst, hat die Kreditwürdigkeit des Unternehmens mit der guten Note A+ versehen. Diese basiert auf der Analyse der Finanzstärke, der Managementfähigkeiten und der Integrität.

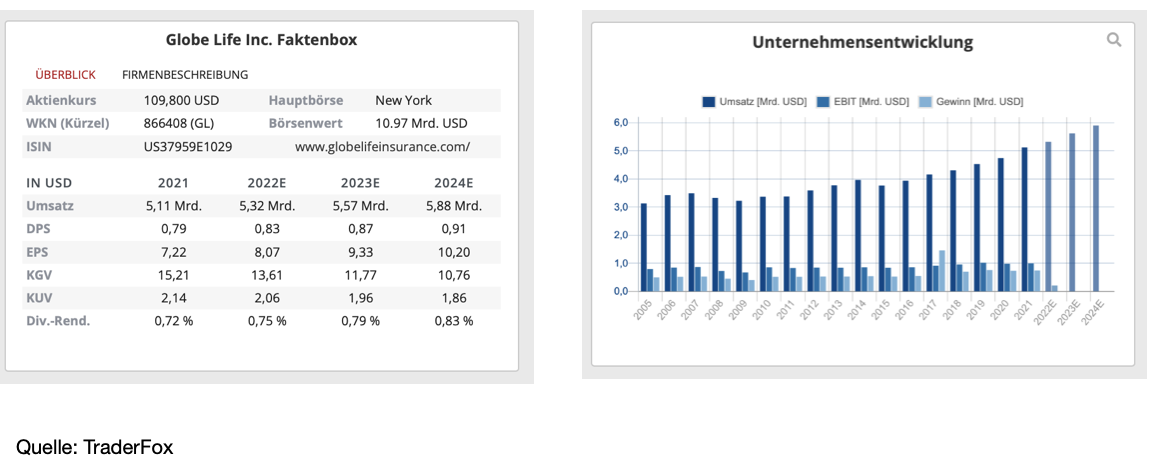

Globe Life hat seinen Gewinn pro Aktie in den letzten zehn Jahren in jedem einzelnen Jahr gesteigert, mit Ausnahme des Jahres 2020, in dem das Unternehmen aufgrund der Pandemie einen Gewinnrückgang von 1 % verzeichnete. Ein Gewinnrückgang von 1 % während eines heftigen Abschwungs, der zu einer schweren Rezession und einer ungewöhnlich hohen Zahl von Todesfällen und Versicherungsansprüchen führte, ist zweifellos harmlos. In den letzten zehn Jahren ist der Gewinn je Aktie von Globe Life um durchschnittlich 8,0 % pro Jahr gestiegen. Laut unserer Faktenbox dürfte das Wachstum auch in den nächsten drei Jahren sehr solide weitergehen.

Versicherungen sind ein besonders kniffeliges Geschäft, da kurzfristige Ergebnisse ein irreführendes Bild für einen Versicherer vermitteln können. Einige Versicherer senken ihre Preise, um Marktanteile von ihren Konkurrenten zu gewinnen. In guten Jahren mit wenigen Schadensfällen können diese Versicherer eine starke Leistung aufweisen. In ungünstigen Jahren mit einer großen Anzahl von Schadensfällen erleiden diese Versicherer jedoch erhebliche Verluste. Daher sollten Anleger der langfristigen Entwicklung von Versicherungsaktien große Aufmerksamkeit widmen, um sicherzustellen, dass diese Unternehmen eine disziplinierte Underwriting-Politik verfolgen. Die solide Wachstumsbilanz von Globe Life zeugt von einem vorbildlichen Management und erklärt, warum Berkshire Hathaway mit einem Anteil von 6 % und einem Marktwert von 619 Mio. USD (Stand: 30.6.2022) seit mehr als einem Jahrzehnt der größte Aktionär von Globe Life ist.

Robustheits-Check

Wie bereits erwähnt, wurde Globe Life durch die Pandemie, die eine ungewöhnlich hohe Zahl von Lebensversicherungsansprüchen verursachte, negativ beeinflusst. Dank seiner umsichtigen Underwriting-Politik konnte das Unternehmen diesen unerwarteten Abschwung jedoch überstehen. Mehr noch, der Versicherer erholt sich jetzt stark von der Pandemie.

So konnte im letzen Quartal der Lebensversicherungsumsatz um 16 % gegenüber dem Vorjahresquartal gesteigert werden. Darüber hinaus stiegen die Krankenversicherungsprämien um 7 %. Infolgedessen steigerte Globe Life sein operatives Nettoergebnis je Aktie um 12 % von 1,85 USD auf 2,07 USD und übertraf den Konsens um 2 Cent.

Noch besser ist es, dass Globe Life derzeit mit einem starken Rückenwind durch die aggressiven Zinserhöhungen der Fed konfrontiert ist. Die Zentralbank versucht ihr Bestes, um die Wirtschaft abzukühlen, um die Inflation wieder auf ihr langfristiges Ziel von 2 % zu bringen. Da das Risiko einer bevorstehenden Rezession stark zugenommen hat, dürfte die Politik der Zentralbank den meisten Unternehmen Gegenwind bescheren. Bei Globe Life ist jedoch das Gegenteil der Fall. So stieg der Aktienkurs in diesem Jahr um ganze 17 %.

Globe Life musste drei Jahre in Folge einen Rückgang seiner Kapitalerträge hinnehmen, was auf die extrem niedrigen Zinssätze zurückzuführen ist, die in dieser Zeit herrschten. Jetzt, da die Fed begonnen hat, die Zinssätze schnell anzuheben, wird Globe Life in der Lage sein, die Prämien, die es von seinen Kunden erhält, in Wertpapiere mit höheren Renditen zu investieren. In der letzten Telefonkonferenz erklärte das Management, dass die Rendite des Anlageportfolios im zweiten Quartal zum ersten Mal seit sechs Jahren wieder gestiegen ist. Da die Zinssätze seit dem zweiten Quartal deutlich gestiegen sind und in den kommenden Sitzungen der US-Notenbank voraussichtlich noch weiter steigen werden, dürfte Globe Life starken Rückenwind für seine Erträge erhalten. Es ist auch erwähnenswert, dass Globe Life über sein Anlageportfolio kein Engagement in Russland oder der Ukraine hat.

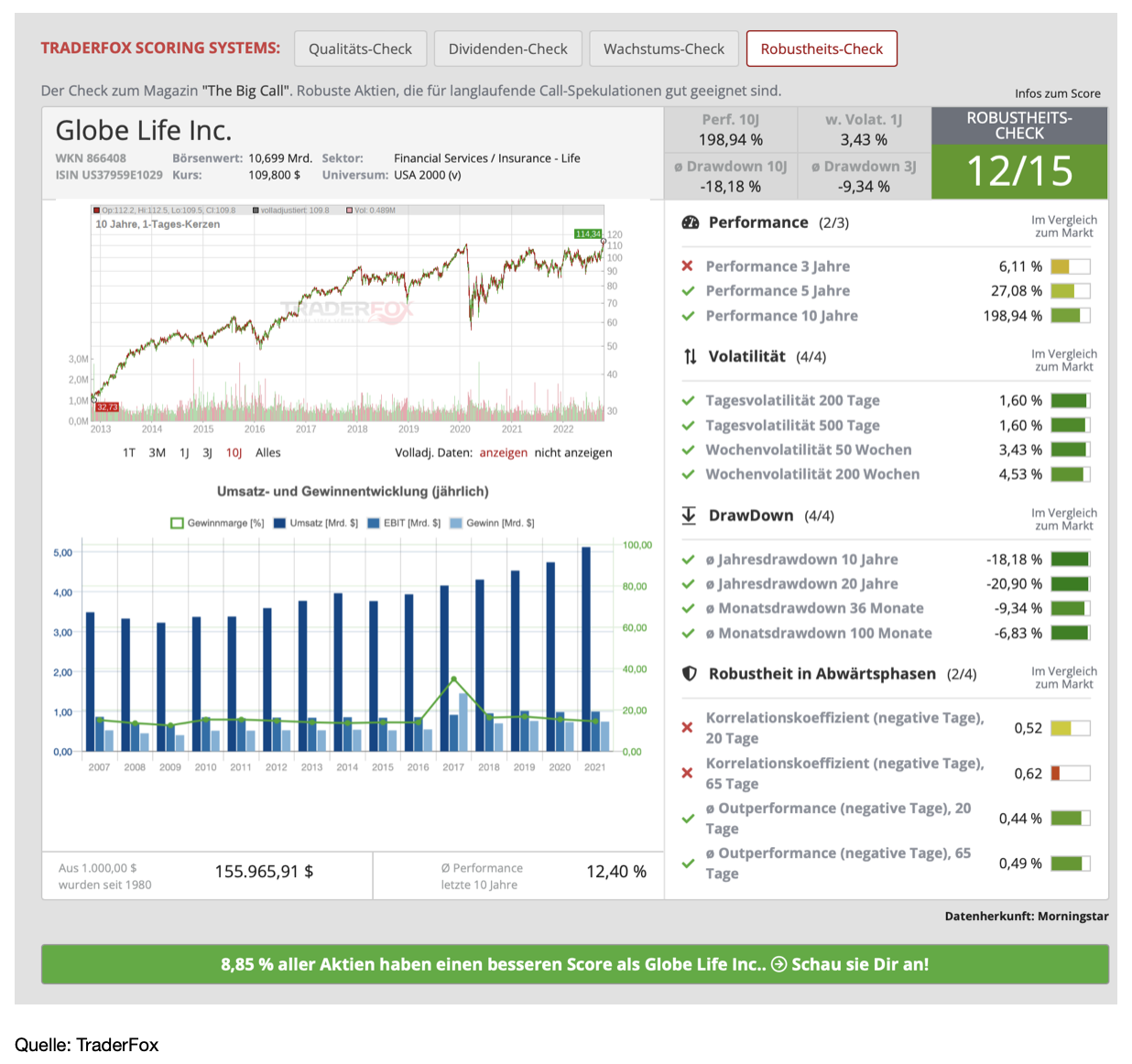

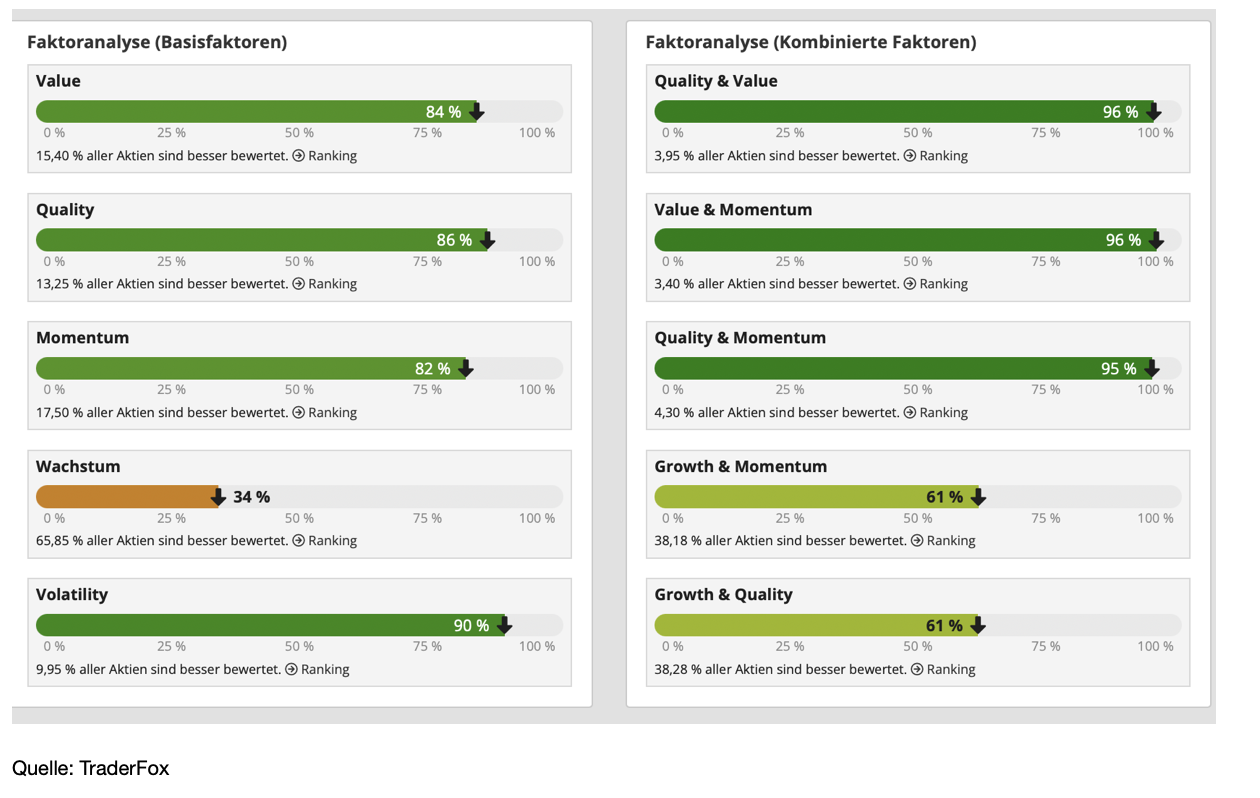

Nach dem TraderFox Robustheits-Check bekommt die Aktie gute 12 von 15 Punkten. Hervorzuheben ist insbesondere die Performance auf Sicht der letzten drei Jahre. Zwar konnte sich die Aktie seit dem Corona-Crash verdoppeln. Allerdings befindet sie sich auf dem selben Niveau wie vor der Corona-Krise. Sehr positiv ist insbesondere der geringe Drawdown und die geringe Volatilität der Aktie zu bewerten.

Bewertung

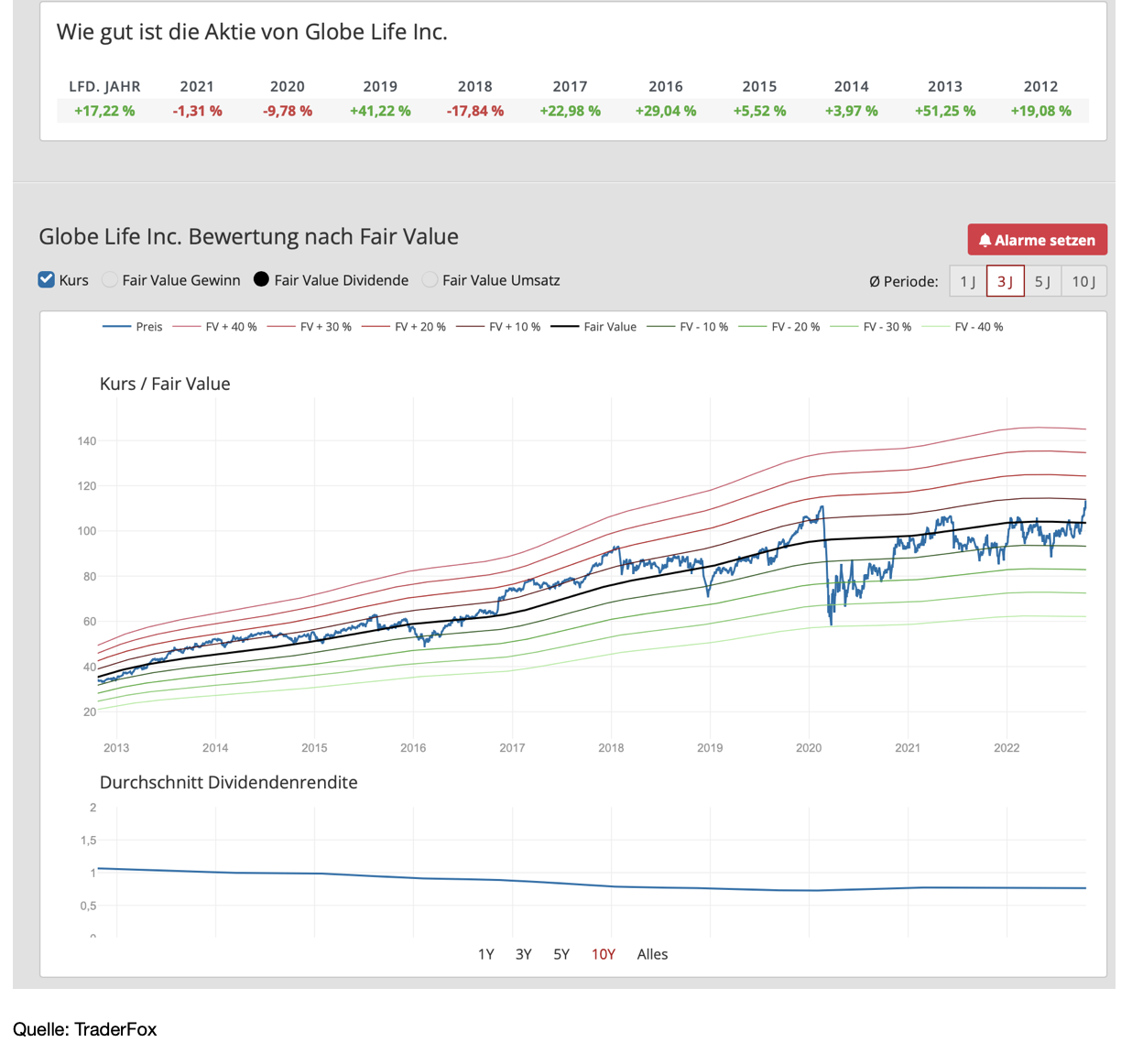

Trotz der bemerkenswerten Robustheit in diesem Jahr, ist Globe Life nach wie vor vernünftig bewertet. Zwar wird die Aktie derzeit mit einem KGV von 14 gehandelt, während das durchschnittliche KGV der letzten zehn Jahr bei 12 liegt. Und auch in Bezug auf die Dividende wird sie etwa 10 % über dem Durchschnitt der letzten zehn Jahre bewertet. Doch in Anbetracht des beständigen Wachstums und der zuverlässigen Performance ist die Aktie keineswegs überbewertet. Globe Life ist eigentlich eine ideale Buy-and-hold-forever-Aktie, wobei der Vertrauensbeweis von Warren Buffett dies noch unterstreicht.

Aussichten und Risiken

Globe Life ist eine glänzende Ausnahme von dieser Regel. Das Unternehmen hat seine Versicherungsprämien deutlich erhöht und damit die negativen Auswirkungen der Inflation auf Kostenseite ausgeglichen. Solange die Inflation hoch bleibt, werden auch die Zinssätze hoch bleiben, was den Kapitalerträgen von Globe Life zugute kommen wird. Mit anderen Worten: Im ungünstigen Szenario einer anhaltend hohen Inflation über mehrere Quartale hinweg dürfte Globe Life dank seiner steigenden Kapitalerträge für die Anleger einen sicheren Hafen darstellen.

Sollte allerdings die aggressive Politik der US-Notenbank zu einer schweren Rezession führen, wird sich dies auch negativ auf das Versicherungsgeschäft von Globe Life auswirken. In einem solchen Negativszenario dürfte der Aktienkurs von Globe Life ebenso wie der breite Markt unter Druck geraten. Positiv zu vermerken ist, dass das Unternehmen bereits mehrere Abschwünge erlebt hat und stets gestärkt aus diesen hervorgegangen ist.

Der andere Risikofaktor ist eine mögliche rasche Rückkehr der Inflation zu ihrem langfristigen Durchschnitt von etwa 2 %. In einem solchen Fall könnte die US-Notenbank beginnen, die Zinssätze zu senken, was sich negativ auf die Kapitalerträge von Globe Life auswirken würde.

Nun schaue ich mir noch die Kursentwicklung an:

Globe Life konnte sich in der aktuellen Korrektur enorm gut halten und brach zuletzt auf ein neues Allzeithoch aus. Seit dem Jahr 2013 konnte sich der Kurs der Aktie knapp vervierfachen. Die durchschnittliche Performance der letzten zehn Jahre beträgt 12,86 %. Als Investor kann ich mir vorstellen mit einer Teilposition einzusteigen, die ich bei einer signifikanten Korrektur von mehr als 15 % oder bei einem Up-Gap erhöhen würde. Die Positionierung würde ich dann kontinuierlich ausbauen, solange sich fundamental an der Story nichts ändert.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: pixabay