Diese Dauerläufer-Aktie konnte in den letzten zehn Jahren um knapp 20 % pro Jahr steigen und hat einen entscheidenden Wettbewerbsvorteil!

Liebe Leser,

in den letzten Wochen ist der Markt sehr stark gelaufen. Vor allem die Zykliker konnten sich nach den Impfstoff-Nachrichten sehr schnell erholen. Mittlerweile sind allerdings viele Aktien heiß gelaufen und eine Korrektur könnte gesund sein. Die Sentiment-Indikatoren und der Fear & Greed Index stehen auf Anschlag. Gleichzeitig ist der VIX und das Put/Call Volumen so niedrig wie lange nicht mehr. Das Short Interest im S&P500 liegt bei 1,6 % - ein historischer Tiefstand. Kaum ein Investor hat das Portfolio auf eine Korrektur vorbereitet.

Diese Faktoren sprechen für eine defensivere Positionierung. Ehemalige Highflyer und Corona-Profiteure hat es bei der Veröffentlichung der Impfstoff-Nachrichten am stärksten getroffen. Daniel Yacktman, ein erfolgreicher Value-Investor, präferiert nichtzyklische Unternehmen, die Produkte mit langem Produktlebenszyklus verkaufen. Außerdem sollten die Produkte einen kurzen Kundenrücklaufszyklus haben. Ein Beispiel für ein solches Produkt wäre Zahnpasta: Die Menschen brauchen Zahnpasta und kaufen das Produkt in relativ kurzen Abständen. Außerdem ist der Produktlebenszyklus sehr lang - Zahnpasta muss schließlich nicht dauerhaft weiterentwickelt werden. Ein Gegenbeispiel wären Autos: Menschen kaufen Autos alle paar Jahre und die Unternehmen müssen viel investieren, da der Produktlebenszyklus eines Autos recht kurz ist. In einer Rezession brechen die Erträge von Zahnpasta-Unternehmen nicht weg, da die Menschen das Produkt weiterhin benötigen. Autohersteller haben hingegen mit starken Einbrüchen zu kämpfen, da sich die Menschen dazu entscheiden das neue Auto in ein bis zwei Jahren zu kaufen, da es heute doch nicht so dringend ist.

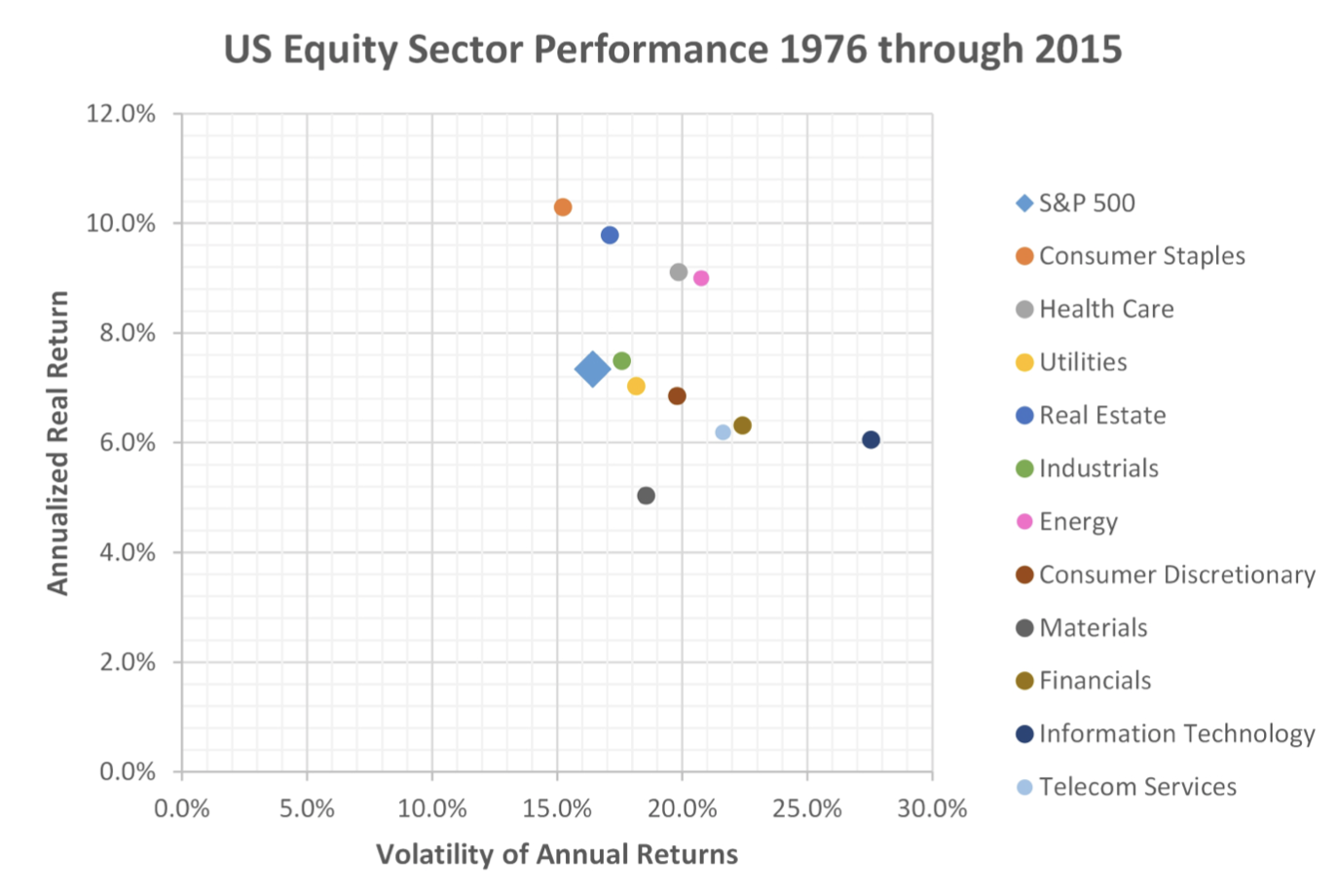

Aus Gründen der Diversifikation ergibt es für Investoren jetzt Sinn auf Qualitätsunternehmen mit den beschriebenen Eigenschaften zu setzen. Solche Unternehmen findet man allerdings nicht in den derzeit boomenden Branchen, wie z.B. Cyber Security, Solar oder künstliche Intelligenz. Solide Unternehmen mit krisenerprobten Geschäftsmodellen finden sich tendenziell im Groß- und Einzelhandel. Übrigens: „Consumer Staples“ (= Basiskonsumgüter) ist die Branche am US-Aktienmarkt, die von 1976 bis 2015 hinsichtlich der Rendite und der Volatilität am besten abgeschnitten hat. Dahingehend wird es in diesem Artikel um ein Unternehmen aus diesem Sektor gehen: Costco Wholesale.

Quelle: https://engineeredportfolio.com/2016/12/17/historical-performance-of-us-equity-sectors/

Costco Wholesale - Ein Überblick

Costco Wholesale (Costco) beliefert kleine Geschäfte oder Unternehmen und betreibt eine Großhandelskette. Das Unternehmen ist besonders bekannt in den USA und Kanada, da man Produkte in großen Mengen kaufen kann. Bei Costco kriegt man beispielsweise nicht 6-10 Eier, sondern gleich 50 Eier. Die Gastronomie, aber auch Privathaushalte kaufen ihre Produkte bei Costco. Das Unternehmen punktet mit niedrigen Preise und einer guten Qualität. Das Konzept - niedrige Preise und hohe Qualität - funktioniert nur, wenn die Verkaufsvolumina hoch sind und schnelle Lagerumschläge erreicht werden. In anderen Worten: Costco setzt darauf die Produkte günstiger als die Konkurrenz (z.B. Walmart) anzubieten, indem das Unternehmen Kosten einspart und extrem effizient arbeitet. Um effizient zu arbeiten hat das Unternehmen mehrere Maßnahmen ergriffen: Großeinkauf, Selbstbedienungskaufhäuser (Lohnkosten sparen), effiziente Distribution, etc.

Die geringeren Kosten für den Endkonsumenten haben sich bereits ausgezahlt, denn Costco gewinnt nach und nach Marktanteile. Costco dürfte sich außerdem einer höheren Kundenloyalität ausgesetzt sehen, da eine Mitgliedschaft bei Costco die Einkaufsvoraussetzung ist. Familien oder Restaurants ohne Mitgliedschaft können bei Costco nicht einkaufen. Für die Mitgliedschaft müssen die Kunden eine jährliche Gebühr zahlen. Dies ist eine Win-Win-Situation für Costco und die Kunden: Einkäufer kriegen Qualitätsprodukte zu niedrigen Preisen. Am Ende wird es für den Konsumenten trotz der jährlichen Gebühr vermutlich günstiger sein. Costco gewinnt ebenfalls, da Kunden, die bereits für die Mitgliedschaft zahlen, vermutlich häufiger zu Costco gehen und sich damit von der Konkurrenz fernhalten.

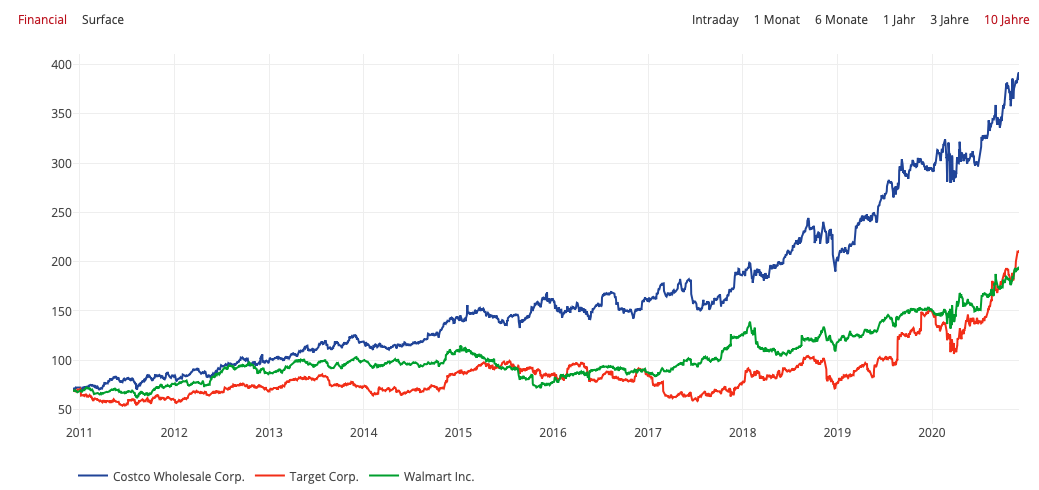

In Zeiten des Corona-Virus ist neben einem starken Kerngeschäft im Großhandel außerdem ein E-Commerce-Vertriebskanal ausschlaggebend. Doch auch in diesem Bereich schlägt Costco die Konkurrenz: Im dritten Quartal ist der E-Commerce-Vertriebskanal um 90 % gewachsen. Walmarts E-Commerce-Geschäft ist im dritten Quartal um „lediglich“ 79 % gestiegen. Obwohl Costco aufgrund der niedrigen Preise mit einer geringeren operativen Marge als Target und Walmart arbeitet, hat sich das operative Einkommen seit 2010 verdreifacht. Das operative Einkommen von Walmart und Target ist währenddessen nahezu unverändert geblieben. Costco gewinnt aufgrund des Preis- und Kosten-Vorteils zunehmend Marktanteile und dies spiegelt sich im EBIT und im Aktienkurs wider.

Tipp: TraderFox Visualization ermöglicht es dir solche Chart-Vergleiche durchzuführen!

Wachstum und solide Bilanz - Costco überzeugt auf ganzer Linie

Um Costco richtig einzuschätzen, muss man die Finanzkennzahlen im Vergleich zu der Konkurrenz bewerten: Walmart und Target. Wenn man sich die Margen anschaut, dann fällt auf, dass Target der Gewinner ist. Das Unternehmen hat die höchste EBIT-Marge (5,82 %) und die höchste Free-Cashflow-Rendite (4,54 %). Außerdem ist die Eigenkapitalrendite mit 28,37 % am höchsten. Costco arbeitet zwar mit geringeren Margen, allerdings sind diese im Durchschnitt und nicht schlechter als die Margen von Walmart. Außerdem: Costco wächst mit Abstand am schnellsten und dieser Faktor dürfte langfristig am stärksten ins Gewicht fallen. Ohne Top-Line-Growth, also Umsatzwachstum, kann ein Unternehmen das operative Einkommen nicht stark steigern - ganz egal wie viele Effizienzsteigerungen vorgenommen werden. Letztendlich ist entscheidend, wie schnell das Unternehmen profitabel wächst. Costco ist in den letzten drei Jahren mehr als doppelt so schnell wie Target und knapp viermal so schnell wie Walmart gewachsen. Gleichzeitig konnten die Margen stabil gehalten werden und die Dividende doppelt so schnell wie Target und sechsmal so schnell wie Walmart gesteigert werden. Costco hat einen klaren Wettbewerbsvorteil! Hier der Peer Group Vergleich:

Costco wird im Vergleich zu Walmart und Target mit einer Prämie gehandelt. Gemessen am KGV und erwarteten KGV ist Costco 50-80 % teurer als Walmart und Target. Gemessen am EV/EBIT, ein Ratio, welches die Finanzierungsstruktur berücksichtigt, ist Costco lediglich 50 % teurer als die Konkurrenz. Wenn man sich das KCV anschaut und somit die Marktkapitalisierung ins Verhältnis zum tatsächlich generierten Cashflow setzt, fällt auf, dass Costco sogar günstiger als Walmart bewertet ist. Mit einem KGV von über 40 ist Costco allerdings keinesfalls günstig. Das Unternehmen wird wie ein Wachstumsunternehmen bewertet. Die folgende Tabelle gibt einen Überblick über die Bewertunsmetriken:

Tipp: Mit dem Peer Group Vergleich von TraderFox lassen sich solche Tabellen mit Leichtigkeit erstellen!

Fazit - Ist die Prämie durch den Wettbewerbsvorteil gerechtfertigt?

Costco hat durch ein effizienteres operatives Geschäft und dahingehend einer größeren Preismacht einen nachhaltigen Wettbewerbsvorteil. Dies wird am Aktienmarkt mit einer Prämie eingepreist. In den nächsten Jahren dürfte Costco weiterhin wachsen und vor allem auch den E-Commerce-Vertriebskanal ausbauen. Das Unternehmen ist ein solider Dividendenzahler (Dividendenrendite von 0,8 %) und kann als Dauerläufer-Aktie eingeordnet werden: In den letzten zehn Jahren ist die Aktie um durchschnittlich 18,97 % gestiegen. Die Analysten prognostizieren weiteres Wachstum und einen Gewinnanstieg von knapp 50 % bis 2023. Kurs-Rücksetzer könnten von Investoren genutzt werden, um eine Positon in einem nichtzyklischen Unternehmen mit Burggraben und Dauerläufer-Eigenschaften aufzubauen.

Tipp: Wenn ihr gezielt auf interessante Unternehmen aufmerksam werden wollt, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für euch. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet unter anderem den Aktien-Screener von TraderFox. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Bildherkunft: Unsplash