Diese Superperformance-Stocks trotzen dem Abverkauf der Märkte und sollten genau beobachtet werden

Liebe Leser,

die Märkte geraten aufgrund der Unruhen rund um die Omikron-Variante und die angedeutete Straffung der Geldpolitik der FED immer stärker unter Druck. Der Fear and Greed Index erreichte mit einem Wert von 20 einen neuen Tiefpunkt und signalisiert extreme Angst bei vielen Marktteilnehmern.

Während die fallenden Kurse für langfristig orientierte Anleger attraktive Einstiegschancen bieten können, birgt die hohe Volatilität für kurz- bis mittelfristig orientierte Trendfolge-Trader ein erhöhtes Risiko. In solch unruhigen Marktphasen sollten Trendfolge-Trader ruhig bleiben, das Marktgeschehen genau beobachten und die Watchlist mit neuen Leader-Aktien auffrischen.

Um profitable Trading-Chancen zu finden, sollten sich Trader auf Aktien konzentrieren, die sich vom allgemeinen Markt abheben und Interesse bei den institutionellen Investoren geweckt haben. Diese Aktien mit Leadership-Profil lassen sich besonders in unruhigen Marktphasen durch relative Stärke zum Gesamtmarkt identifizieren.

Um die Aktien mit der größten relativen Stärke zu finden, eignet sich das Screening mit dem vorgefertigten Template „Superperformance-Stocks nach Mark Minervini“. Hierfür müsst ihr euch bei dem Tool "aktien RANKINGS" auf rankings.traderfox.com anmelden. Anschließend könnt ihr unter "Templates" das Superperformance-Stocks-Template laden. Unter "Universum" könnt ihr zusätzlich auswählen, welche Aktien für das Screening berücksichtigt werden sollen.

Sobald alle Kriterien eingestellt sind, kann der Vorgang mit einem Klick auf "Scannen" im unteren Bereich des Tools gestartet werden. Die Treffermenge wird in einer Liste unter dem Tool zusammengefasst.

Tipp: Um für das Screening weitere fundamentale und technische Kriterien zu berücksichtigen, kannst du ein eigenes Echtzeit-Screening mit über 10.000 Aktien durchführen. Für den Zugriff auf die Screening-Software benötigst du das "Morningstar Datenpaket": https://traderfox.de/produkte/morningstar-datenpaket/

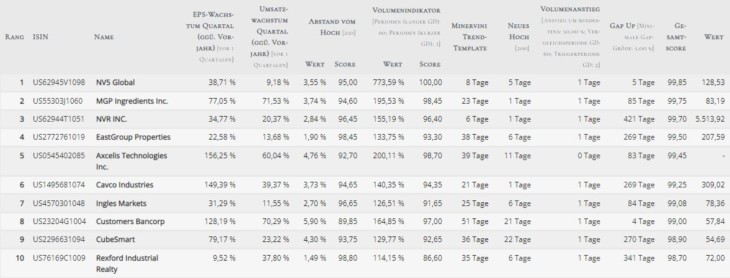

Die besten Aktien des Superperformance-Stocks-Templates aus dem Anlageuniversum USA 2000 sind in der nachfolgenden Liste zusammengefasst. Drei der Leadership-Aktien mit relativer Stärke stellen wir nun genauer vor.

Top 10 Treffermenge des Superperformance-Stocks-Rankings

Rexford Industrial Realty (ISIN: US76169C1009)

Rexford Industrial Realty ist ein REIT (Real Estate Investment Trust), der sich auf Industrieimmobilien fokussiert. Das Unternehmen mit Hauptsitz in Los Angeles betreibt und vermietet die Immobilien. Durch Zukäufe wird das Immobilien-Portfolio stetig erweitert. Aktuell wird Rexford mit einer Marktkapitalisierung von etwa 10,8 Mrd. USD an der Börse bewertet.

Ziel des Unternehmens ist der Aufbau eines nachhaltigen Cashflow-Wachstums. Hierfür wird die operative Plattform mit Immobilien stetig weiter ausgebaut. Allein im vergangenen Quartal konnten dreizehn Akquisitionen durchgeführt werden. Für weitere Akquisitionen stehen Rexford Industrial Realty eine hohe Liquidität und eine hervorragende Bilanz mit niedrigem Verschuldungsgrad zur Verfügung.

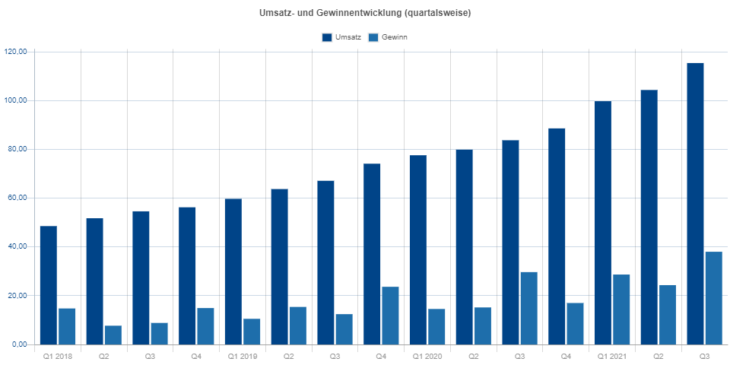

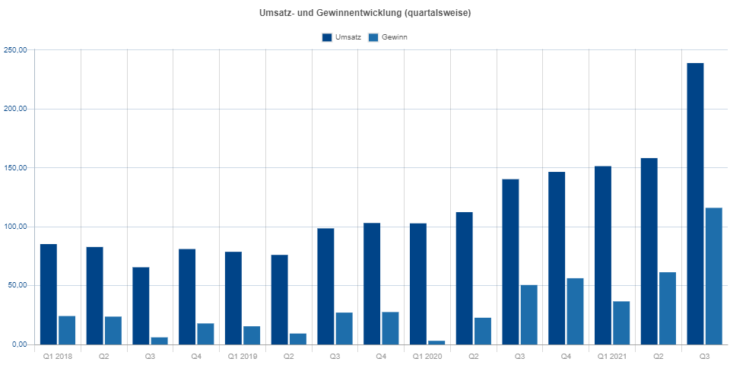

Der Umsatz von Rexford konnte in den letzten 5 Jahren gleichmäßig um knapp 29% pro Jahr gesteigert werden. Der Gewinn je Aktie zog ebenfalls kräftig an, sodass in den letzten Jahren regelmäßig eine Nettogewinnmarge von über 18% erzielt werden konnte. Dadurch konnte auch die Verschuldungsquote - trotz des starken Wachstums - stetig gesenkt werden. Für die kommenden Jahre wird ein Wachstum von knapp 15% erwartet.

Umsatz- und Gewinnwachstum von Rexford Industrial Realty auf Quartalsbasis

Da viele Anleger in Immobilien eine Absicherung gegen die steigende Inflation erkennen, zeigen die Branchen rund um Immobilien und Hausbau aktuell eine hohe relative Stärke gegenüber dem Gesamtmarkt. Während die großen Indizes am Markt stark korrigieren, näherten sich REIT-Aktien und Immobilien-Werte in den vergangenen Tagen neuen Höchstkursen an.

Der Chart von Rexford Industrial Realty zeigt eine starke Performance. Der Kurs stieg auf ein neues Allzeithoch. Zuvor konsolidierte der Aktienkurs mehrere Monate und bildete nach Bekanntgabe der Kapitalerhöhung im September eine Doppelboden-Formation. Nach Bekanntgabe neuer Akquisitionen und den starken Q3-Zahlen ging die Aktie jedoch schnell wieder in den übergeordneten Aufwärtstrend über. Aktuell bildet die Aktie eine Base in der Nähe ihres Allzeithochs und widersetzt sich der allgemeinen Marktkorrektur.

Rexford Industrial Realty zeigt nach einer Doppelboden-Formation relative Stärke

Fazit: Rexford Industrial Realty ist ein stark wachsender REIT mit Fokus auf Industrieimmobilien. Das Unternehmen profitiert von der hohen Inflation und den steigenden Unsicherheiten am Markt. Fundamental überzeugt Rexford mit einer sehr ordentlichen Bilanz. Trader sollten die Aktie auf die Watchlist setzen und könnten dem Aufwärtstrend beim Ausbruch auf ein neues Hoch folgen.

Customers Bancorp (ISIN: US23204G1004)

Customers Bancorp agiert über die Tochter Customers Bank als Universalbank. Zu den Kunden zählen überwiegend kleine und mittlere Unternehmen, Freiberufler, Privatpersonen und Familien. Seit ihrer Gründung kurz nach der Finanzkrise 2009 konnte die Bank stark wachsen.

Obwohl es sich bei dem Bankensektor um einen stark zyklischen Sektor handelt, konnte von Customers Bancorp in den vergangenen Quartalen ein relativ stabiles Umsatzwachstum berichtet werden. Der Umsatz konnte in den vergangenen 5 Jahren um durchschnittlich 18% pro Jahr gesteigert werden. Der Gewinn je Aktie stieg um gut 12% pro Jahr. Heute wird die Bank mit einer Marktkapitalisierung von knapp 1,9 Mrd. USD an der Börse bewertet.

Für Phantasie sorgt bei Anlegern der eigene Krypto-Token CBIT. Dieser ermöglicht den Kunden die Durchführung Blockchain-basierter digitaler Zahlungen. Somit können die Kunden von Bancorp rund um die Uhr und an 365 Tagen im Jahr Echtzeitzahlungen in US-Dollar vornehmen. Das neue Geschäft zeigt sich bereits in den starken Geschäftszahlen. Mit einem Umsatzanstieg von 51% im letzten Quartal konnten die Erwartungen deutlich übertroffen werden. Zudem waren die Einnahmen des Q3 laut dem CEO Jay Sidhu höher, als alle bisherigen Jahresergebnisse zuvor.

Umsatz- und Gewinnwachstum von Customers Bancorp auf Quartalsbasis

Das erwartete KUV für 2022 beträgt derzeit 2,9 und das KGV gerade einmal 8,9. Das durchschnittliche Wachstum soll bis 2023 laut Analysten bei 30% pro Jahr liegen. Damit scheint Customers Bancorp aktuell noch immer recht günstig bewertet.

Im Juni ging die Aktie von Customers Bancorp in eine mehrmonatige Konsolidierung über. Nach den starken Q3-Zahlen Anfang November konnte die Aktie ihre Konsolidierung abschließen und mit einem Anstieg nach oben ausbrechen. Aktuell verharrt die Aktie nahezu ihres Allzeithochs. Im Vergleich zur Peer-Group konnte sich Customers Bancorp in den vergangenen Wochen gegen die allgemeine Marktschwäche behaupten. Während viele Werte aus dem Finanzbereich nach der zwischenzeitigen Rallye korrigierten, konnte sich Customers Bancorp nahe des Allzeithochs behaupten und zeigte relative Stärke.

Customers Bancorp verlässt die Konsolidierung dank starker Q3-Zahlen

Fazit: Customers Bancorp ist eine kleine Bank aus den USA, die mit einem eigenen Krypto-Token im Markt Digital Asset Banking und Blockchain-Technology erfolgreich neue Kunden gewinnen kann. Fundamental wächst das Unternehmen seit einigen Jahren sehr stabil mit zweistelligen Wachstumsraten. Trader sollten die Aktie auf die Watchlist setzen und könnten dem Aufwärtstrend beim Ausbruch auf ein neues Hoch folgen.

NV5 Global (ISIN: US62945V1098)

NV5 ist ein Dienstleister im Bereich Infrastruktur und Bautechnik (Energie, Umwelt und Bauen). Das Unternehmen bietet Lösungen im Bereich Management, Qualitätssicherung und Ingenieurdienstleistungen an. Der Fokus liegt dabei auf nachhaltigen Infrastruktur-, Versorgungs- und Gebäudeanlagen und -systeme. Die Kunden von NV5 kommen aus dem öffentlichen und dem privaten Sektor.

Für das abgelaufene 3. Quartal vermeldete der CEO Dickerson Wright, dass aufgrund der hohen Nachfrage nach Dienstleistungen in den Bereichen Energieversorgung, Immobilien und Umwelt, Soziales und Unternehmensführung (ESG) neue Rekordumsätze und -gewinne erzielt werden konnten. Auch in den kommenden Jahren dürfte NV5 – nicht zuletzt aufgrund des Investitionsprogramms von Joe Biden – weiter starkes Wachstum erzielen können.

Fundamental entwickelt sich FV5 schon länger sehr gut. Der Umsatz konnte in den vergangenen 5 Jahren um durchschnittlich 34% pro Jahr gesteigert werden. Für die kommenden Jahre wird jedoch nur noch ein Umsatzwachstum zwischen 5% bis 7% pro Jahr erwartet. Die Nettomarge war mit zuletzt unter 4% vergleichsweise niedrig. Auch konnte der Gewinn in den letzten Jahren nur sehr langsam gesteigert werden. Hier erwarten Analysten allerdings eine deutliche Beschleunigung des Gewinnwachstum in den kommenden Jahren und eine steigende Profitabilität für NV5. Auch der CEO gibt die Ausweitung der Marge als zentrales Ziel für die kommenden Quartale aus.

Umsatz- und Gewinnwachstum von NV5 auf Quartalsbasis

Ähnlich wie die Immobilienwerte konnten sich auch Aktien aus den Branchen Bauen und Infrastruktur im schwachen Markt behaupten. Da die Investitionen in eine neue und moderne Infrastruktur sehr stark von staatlichen Ausgaben getrieben werden, sind diese Aktien weniger anfällig gegenüber einer allgemein schwächelnden Wirtschaft.

Am 01.12.2021 wurde vermeldet, dass NV5 zum nächsten Handelstag in den S&P SmallCap 600 Index aufgenommen wird. Bereits Ende November öffnete die Aktie mit einem starken Gap Up und bildet seitdem eine Base aus. Durch die positiven News konnte der Aufwärtstrend fortgesetzt werden. Die Aktie widersetzte sich bislang dem Abverkauf - trotz allgemeiner Schwäche der Small Caps.

NV5 wird in den S&P SmallCap 600 aufgenommen und setzt den Aufwärtstrend fort

Fazit: NV5 profitiert als Spezialist für nachhaltige Infrastruktur- und Bauprojekte vom Trend zu einer nachhaltigen Welt und dem Infrastrukturprogramm der US-Regierung. Fundamental überzeugt die Aktie mit starkem Umsatzwachstum. Zukünftig sollen auch die Gewinne kräftig anziehen und die Nettomarge gesteigert werden. Sofern dies gelingt, dürfte die Aktie weitere Aufmerksamkeit von institutionellen Investoren auf sich ziehen und eine interessante Trading-Chance bieten.

Tipp: Wer als Trader erfolgreich werden möchte, sollte in die richtige Trading-Ausbildung investieren. Mit TraderFox Katapult habt ihr die Möglichkeit, Börsen-Seminare als Flat-Rate zu buchen. Zusätzlich könnt ihr euch täglich mit anderen Tradern austauschen. Um Zugriff auf alle Seminare inkl. Aufzeichnungen zu erhalten, könnt ihr hier die Ausbildungs-Flat-Rate von TraderFox buchen: https://traderfox.de/bestellung/?step=0

Ich wünsche euch für euer Handeln an den Kapitalmärkten viel Erfolg!

Bis zum nächsten Mal

Jonas Hofmann

Verwendete Tools:

- TraderFox Trading-Desk: https://desk.traderfox.com

- aktien RANKINGS: https://rankings.traderfox.com

- Aktien-Terminal: https://aktie.traderfox.com