Diese Top-5 Leader-Aktien stehen kurz vor Ausbrüchen auf neue Hochs!

Liebe Leser,

die letzten zwei Wochen waren eine turbulente Marktphase. Technologie- und Wachstums-Aktien wurden stark abgestrafft und die schnellen Sektor-Rotationen, welche sich schon seit Monaten abspielen, nahmen noch an Geschwindigkeit zu. Der Markt ist trendschwach. Es gibt nur wenige neue Informationen, welche nachhaltige Trends auslösen. Für prozyklische Trader, also Trader, die Ausbrüche aus Konsolidierungen oder Ausbrüche auf neue 52-Wochenhochs kaufen, war das Marktumfeld besonders schwierig. Viele Aktien verhielten sich nach dem folgenden Muster: Die Privatanleger kaufen die Aktien hoch und die institutionellen Anleger stoßen ihre Positionen gezielt ab, wenn die Aktie unter erhöhtem Volumen auf ein neues Hoch ausbricht.

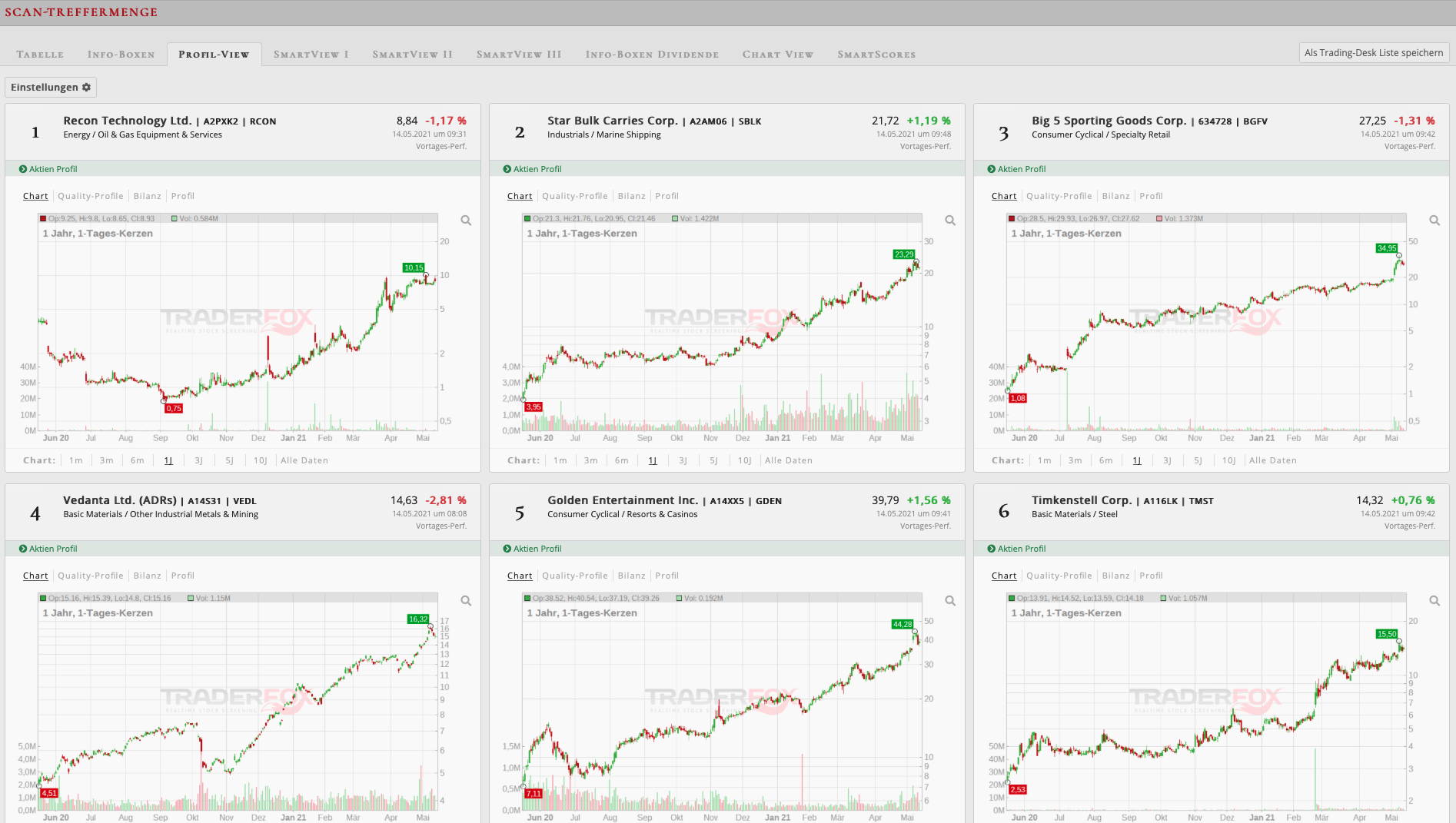

Ich habe mir die folgenden Fragen gestellt: Wo fließt das Geld überhaupt gerade noch hin? Wo akkumulieren institutionelle Anleger gezielt Aktien? Welche Branchen laufen noch? Um jene Fragen zu beantworten, habe ich in aktien RANKINGS ein Screening erstellt, welches mir die stärksten Aktien der letzten ein bis drei Monate anzeigt. Das Screening-Tool aktien RANKINGS basiert auf einer Morningstar-Datenbank mit mehr als 15.000 Aktien. Das Relative-Stärke-Rating vergleicht die Performance einer Aktie mit dem gesamten Markt. Ein Relative-Stärke-Rating von 90 mit Zeiteinstellung "1 Monat" sagt also aus, dass die Aktie hinsichtlich der Performance / relativen Stärke zu den besten 10 % am Markt in den letzten 20 Handelstagen gehört. Das Minervini Trend-Template filtert alle Aktien heraus, die sich in Seitwärtsphasen oder Abwärtstrends befinden. Folgende Ranglisten-Faktoren und und Scan-Kriterien habe ich ausgewählt:

Ranglisten-Faktoren:

- Relative-Stärke-Rating 1 Monat (40 %ige Gewichtung)

- Relative-Stärke-Rating 3 Monate (40 %ige Gewichtung)

- Relative-Stärke-Rating 6 Monate (20 %ige Gewichtung)

Scan-Kriterien:

- Marktkapitalisierung > 0,3 Mrd. USD

- Minervini Trend-Template aktiv

- Relative-Stärke-Rating 3 Monate > 85

- Relative-Stärke-Rating 1 Monat > 90

- Relative-Stärke-Rating IBD Version > 80

Als Anlageuniversum habe ich alle NYSE- und Nasdaq-Aktien ausgewählt. Von insgesamt 9.750 Aktien erfüllen lediglich 119 Aktien die Scan-Kriterien. Jene Aktien sind die derzeit stärksten Aktien am US-Markt! Folgendermaßen sehen die Ergebnisse des Screenings im aktien RANKINGS Tool aus:

Eine generelle Beobachtung im Screening: Value > Growth

Bevor ich auf die einzelnen Aktien eingehe, möchte ich einige generelle Beobachtungen mit euch teilen. Das Screening zeigt einen Umstand sehr deutlich: Die Value-Aktien sind nach wie vor in der klaren Favoriten-Rolle. Branchen, wie z.B. die Erdöl und -gasindustrie, die Schifffahrt, die Stahlindustrie, die Rohstoffindustrie bzw. der Bergbau, aber auch die Glücksspielindustrie und die Papierindustrie haussieren. Eine Branche, welche auch bei potenziell steigenden Anleiherenditen interessant wird, sind die Financials. Jene Branche zeigt sich ebenfalls relativ stark und außerdem im Vergleich zum Gesamtmarkt günstig bewertet. Hinzu kommt, dass es in den vergangenen Wochen bei vielen US-Regionalbanken Insiderkäufe gab.

In den letzten Jahren waren Wachstums-Aktien in der klaren Favoriten-Rolle. Dies war größtenteils auf die niedrigen Zinsen zurückzuführen, sowie auf die niedrigen Inflationserwartungen. Doch im Jahr 2021 könnte Value wieder in die Favoriten-Rolle rutschen. Folgende Argumentation: Von September 2012 bis März 2020 fiel die 10-jährige Inflationserwartung von 2,9 % auf 0,8 %. Der einzige signifikante Anstieg bei der Inflationserfahrung in diesem Zeitraum fand im Jahr 2016, von 1,5 % auf 2,3 %, statt. Das Jahr 2016 war das einzige Jahr in den letzten zehn Jahren, in welchen sich Value besser als Growth entwickelte. Vom Tief der 10-jährigen Inflationserwartungen im März 2020 bei 0,8 % ist die Inflationserwartung wieder auf über 2,5 % gestiegen.

Ich gehe davon aus, dass das Jahr 2021 das Jahr der Value-Aktien wird. Dies führe ich größtenteils auf die gestiegenen Inflationserwartungen zurück, aber auch auf die tendenziell hohen Bewertungen bei Growth-Aktien. Das Jahr 2022 und darüber hinaus wage ich keine Prognose zu machen. Sollte das Niedrigzinsumfeld bestehen bleiben, wovon ich ausgehe, werden früher oder später vermutlich auch wieder Wachstums- bzw. Technologie-Aktien in die Favoriten-Rolle rücken.

Die Growth zu Value Rotation haben wir im Rahmen der Trading-Masterclass schon seit einigen Wochen besprochen. Wir konnten vielen interessante Trading-Setups bei Value-Aktien, sowie nachhaltige Branchentrends identifizieren. Wenn du dich für Trading, aber auch langfristige Investments interessierst und nach Trading-Chancen, Weiterbildung, sowie konkreten Ideen suchst, dann ist die Trading-Masterclass das Richtige für dich!

Jetzt machen wir weiter mit den Top-5 Trading-Setups, die ich im “High Relative Strength Screening” gefunden habe.

Chart-Setup 1: Harsco Corp.

Harsco Corp. ist in der Bereitstellung von industriellen Dienstleistungen und technischen Produkten tätig. Das Unternehmen ist in den folgenden Geschäftsbereichen tätig: Harsco Environmental, Harsco Clean Earth und Harsco Rail. Das Segment “Harsco Environmental” bietet Umweltdienstleistungen und Materialaufbereitung für die globale Stahl- und Metallindustrie an. In dieser Sparte erwirtschaftet Harsco knapp die Hälfte des Umsatzes. Zugleich ist die EBITDA-Marge in diesem Bereich mit 20,8 % mit Abstand am höchsten. Das Segment “Harsco Clean Earth” bietet Lösungen für die Verarbeitung und nützliche Wiederverwendung von gefährlichen Abfällen, kontaminierten Materialien und Baggergut an. Jener Bereich ist für 35,7 % des Umsatzes verantwortlich und arbeitet mit einer EBITDA-Marge von 7,7 %. Das Segment “Harsco Rail” bietet Ausrüstungen, Ersatzteile und Dienstleistungen für die Wartung, Reparatur und den Bau von Eisenbahnstrecken an. In dieser Sparte werden 15,5 % des Umsatzes erwirtschaftet - die EBITDA-Marge liegt bie 7,3 %.

Harsco dürfte von zwei großen Trends profitieren: Zum einen erfährt die Stahl- und Metallindustrie momentan einen Boom aufgrund der anziehenden Stahl- und Metallpreise. Harsco dürfte von diesem Boom profitieren. Zum anderen würde Harsco von dem Infrastruktur-Paket von Joe Biden profitieren. Jenes sieht vor 620 Mrd. USD in die Verkehrsinfrastruktur und u.a. den Ausbau des Schienennetzes zu investieren. Die Analysten rechnen mit einem Umsatzwachstum von 18,8 % und einem Gewinn je Aktie von 0,90 USD im Jahr 2021. Dies würde einem KUV21 von 0,8 und einem KGV21 von 25,3 entsprechen. Trendfolge-Trader können dem Ausbruch auf ein neues 52-Wochenhoch aus der wochenlangen Konsolidierung folgen.

Chart-Setup 2: WideOpenWest Inc.

WideOpenWest, Inc. ist der sechstgrößte Kabelbetreiber in den USA. Zum Ende des Jahres 2020 zählte das Unternehmen circa 850.000 Abonnenten. Die Dienstleistungen werden in einem Service-Areal mit insgesamt circa 3,2 Mio. Häusern und Geschäften angeboten. Das Service-Areal umfasst 19 unterschiedliche Absatzmärkte, sowie mehr als 300 Gemeinden. WideOpenWest beschäftigt sich mit der Bereitstellung von Breitband-Internetdiensten, Kabelfernsehen und Voice-over-IP-basierten Diensten für Privat- und Geschäftskunden. Die Produkte umfassen Hochgeschwindigkeitsdaten, Video und Telefonie.

Am 4. Mai 2021 hat WideOpenWest die Quartalszahlen veröffentlicht. Der Umsatz lag mit 286,3 Mio. USD circa 3 Mio. USD über den Erwartungen der Analysten. Beim Gewinn je Aktie von 0,11 USD verfehlte das Unternehmen die Schätzungen der Analysten um 0,01 USD. Die Anzahl der Abonnenten nahm im Vergleich zum Vorjahr um 3 % auf 859.200 Abonnenten zu. Deutlich interessanter als die Wachstumsdynamik dürften bei WideOpenWest allerdings die Vermögenswerte sein. Stephens hat am 6. Mai ein Overweight-Rating mit einem Kursziel von 22 USD ausgesprochen, da man von einem Verkauf der Vermögenswerte ausgeht. Demnach könne man stille Reserven freisetzen, welche den Unternehmenswert deutlich steigern. Trendfolge-Trader können einen Trade wagen, wenn die Aktie über das Verlaufshoch zieht.

Chart-Setup 3: Meredith Corp.

Meredith Corp. ist ein führendes Medien- und Marketingunternehmen in den USA. Die Gesellschaft konzentriert sich auf das Publizieren von Zeitschriften und Büchern, das TV-Broadcasting, Lizenzierung wie auch auf interaktive Marketingmaßnahmen. Die Zielgruppe bilden in erster Linie amerikanische Frauen. Der Fokus von Meredith liegt primär auf den Themengebieten Haus, Heim sowie Familie. Neben dem Betrieb von mehreren Fernsehstationen ist der Konzern auch im Bereich Videoproduktion tätig. Zu den größten Werbepartnern der Gesellschaft zählt unter anderem Wal-Mart. Darüber hinaus gehört Meredith mit fünf spanischen Publikationen zu den größten hispanischen Verlegern in den Vereinigten Staaten.

Am 3. Mai 2021 veröffentlichte Meredith Corp. eine äußerst interessante Nachricht. Das Unternehmen verkauft die TV-Broadcasting-Sparte für 2,7 Mrd. USD an Gray Television, um sich verstärkt auf die hauseigenen Magazine, sowie das digitale Geschäft zu konzentrieren. Ich begrüße diesen Schritt, denn TV-Broadcasting ist auf “dem absteigenden Ast”. In den vergangenen Jahren hat Meredith bereits das Marken-Portfolio bei den Magazinen aufgeräumt, nun dürfte die Restrukturierung abgeschlossen sein und das Unternehmen kann sich zu einem profitablen Digitalkonzern wandeln. Die Marktkapitalisierung liegt derzeit bei lediglich 1,64 Mrd. USD, sodass allein die Verkaufssumme der TV-Broadcasting-Sparte mehr Geld einbringt als die derzeitige Börsenbewertung. Trendfolge-Trader können einem Ausbruch über das Verlaufshoch folgen.

Chart-Setup 4: Community Health Systems

Community Health Systems, Inc. ist im Management und Betrieb von Krankenhäusern tätig. Das Unternehmen betreibt allgemeine Akutkrankenhäuser und damit verbundene Gesundheitseinrichtungen, die stationäre und ambulante Gesundheitsdienstleistungen anbieten. Mit insgesamt über 89 Krankenhäusern in 16 US-Bundesstaaten und 15.000 Krankenbetten gehört das Unternehmen zu einem der größten börsennotierten Krankenhausunternehmen in den USA. Die Krankenhäuser bieten ein breites Spektrum an diagnostischen, medizinischen und chirurgischen Leistungen im stationären und ambulanten Bereich an. Im Rahmen des Infrastruktur-Pakets von Joe Biden sollen 400 Mrd. USD in die Pflege und das Gesundheitssystem in den USA investiert werden. Community Health Systems dürfte ein klarer Profiteur dieser Investitionen sein.

Am 28. April 2021 hat Community Health Systems die Q1-2021-Zahlen veröffentlicht. Der Umsatz lag mit 3,01 Mrd. USD circa 50 Mio. USD über den Erwartungen der Analysten. Auch der Gewinn je Aktie (Non-GAAP) fiel mit 0,36 USD deutlich besser aus als der erwartete Verluste je Aktie von 0,16 USD. Um die Zahlen bei Community Health Systems richtig einzuordnen, muss man als Investor verstehen, dass das Unternehmen in den letzten drei Jahren eine Restrukturierung durchlaufen ist. Nicht profitable Krankenhäuser, sowie hohen Kostenfaktoren wurden abgestoßen bzw. reduziert, sodass man sich in den Jahren 2020+ wieder auf Umsatzwachstum, die Steigerung der Profitabilität und den Schulden-Abbau konzentrieren kann. Dies könnte im Zuge der Biden-Regierung gelingen, da man vermutlich auf Hilfe von der Regierung bauen kann. Die Aktie läuft derzeit an das Ausbruchsniveau zurück. Trader können dem Aufwärtstrend folgen, wenn wieder Stärke in die Aktie kommt und das Verlaufshoch überschritten wird.

Chart-Setup 5: ChampionX Corporation

ChampionX Corp. bietet technische Ausrüstungen und Technologien an, die Unternehmen bei der Suche und Förderung von Öl und Gas unterstützen. Das Unternehmen ist in den folgenden zwei Segmenten tätig: Production & Automation Technologies und Drilling Technologies. Das Segment “Production & Automation Technologies” umfasst u.a. Stangenpumpensysteme, elektrische Tauchpumpensysteme, sowie ein komplettes Automatisierungs- und Digitalangebot, bestehend aus Geräten, Software und industriellen Internet-of-Things-Lösungen für die Überwachung und Verwaltung von Bohrlöchern, sowie die Steigerung der Produktivität. Das Segment “Drilling Technologies” bietet polykristalline Diamantfräser und Lager an.

Das Unternehmen hat am 29. April die Q1-2021-Zahlen veröffentlicht und mit einem Gewinn je Aktie von 0,08 USD (Konsens: 0,05 USD) und einem Umsatz von 684,9 Mio. USD (Konsens: 676,1 Mio. USD) die Erwartungen der Analysten übertroffen. Im Q1-2021 wurde mit einer Free-Cashflow-Rendite von 9 % gearbeitet, was einem Free Cashflow von 65 Mio. USD entspricht. Das Net debt to EBITDA liegt derzeit bei 1,9 - das Unternehmen zielt jedoch auf ein Leverage von circa 1 ab. Insgesamt wurden im Q1-2021 bereits 55 Mio. USD an Schulden zurückgezahlt. Für das Jahr 2022 geht das Management von einem Umsatz von 700 bis 740 Mio. USD aus, sowie einer höheren EBITDA-Marge aufgrund von Preisanstiegen und Synergie-Effekten. Trader könnten einem Ausbruch auf ein neues 52-Wochenhoch folgen und mit ChampionX die Stärke des Energie-Sektors spielen.

Tipp: In der Trading-Masterclass stelle ich jeden Tag neue Trading-Setups vor. Von Montag bis Donnerstag von 18:30 bis 19:00 spreche ich mit euch über Branchentrends, die stärksten Aktien, neue Nachrichten, interessante Charts und vieles mehr! Schaut es euch an!

Beste Grüße,

Hinnerk Lührs

Bildherkunft: Unsplash