Heilig’s Blechle – Kurspotenzial von bis zu 60 %

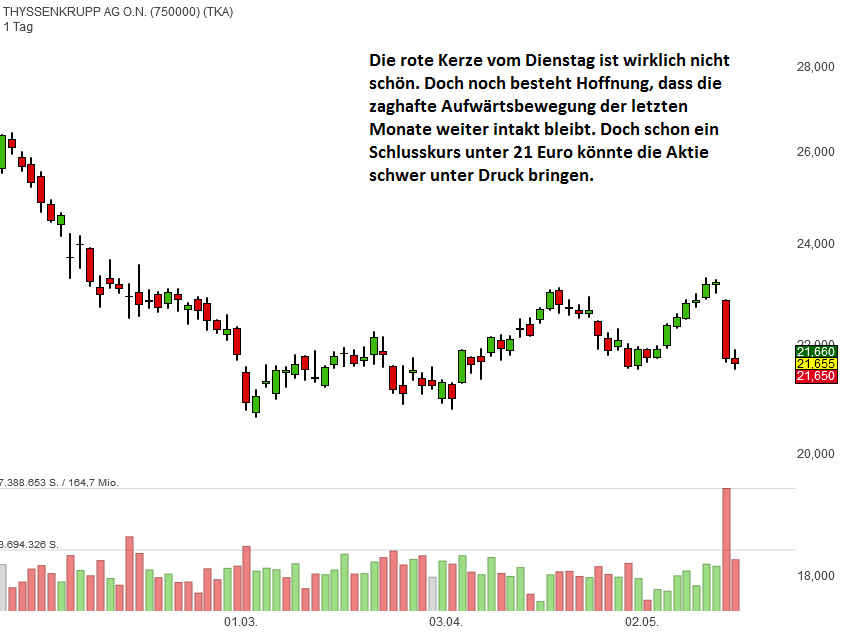

Hartnäckig, wirklich hartnäckig halten sich die hohen Kursziele und Kaufempfehlungen für die Aktie von Thyssenkrupp, obwohl die Aktie selbst nicht wirklich zu überzeugen weiß. Am Dienstag, 15. Mai 2018, gab der Konzern die Halbjahreszahlen für das laufende Fiskaljahr 2017/2018 bekannt. Auch wenn der Konzern selbst von einem starken Halbjahr sprach, wurde der Titel an der Börse sichtbar abgestraft. Die Aktie gab gegenüber dem Vortag um 6,5 % nach.

Gab es zwischender Selbsteinschätzung des Konzern und den präsentierten Zahlen wirklich eine so große Diskrepanz, die diese Reaktion der Börsianer verdient hatte? Thyssenkrupp konnte den Umsatz im 1. Halbjahr nur marginal um 1 % steigern. Das bereinigte EBIT legte aber um 34 % von 703 auf 944 Mio. Euro zu. Das Nettoergebnis machte gegenüber dem 1. Halbjahr 2016/2017 einen Satz von 58 auf 344 Mio. Euro.

Für viele Analysten war das berühmte Haar in der Suppe aber der Ausblick. Obwohl Thyssenkrupp die Prognose für das laufende Geschäftsjahr von einem bereinigten EBIT zwischen 1,8 und 2 Mrd. Euro bestätigte, senkten einige Analysten enttäuscht ihre Kursziele obwohl die Kaufempfehlung weitgehend beibehalten wurden und meist noch immer deutliches Kurspotenzial für den DAX-Titel gesehen wird.

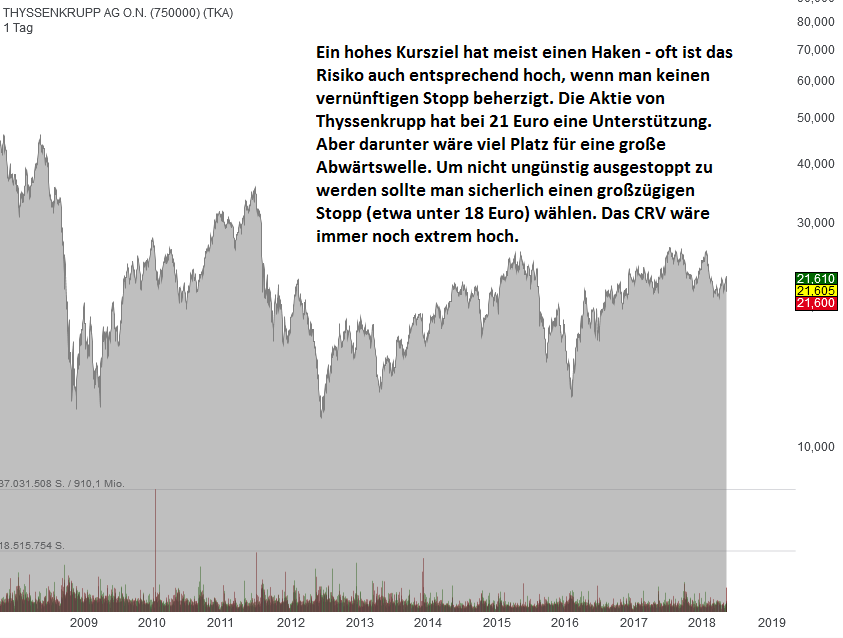

Die Commerzbank reduzierte ihr Kursziel nach den Quartalszahlen von 32 auf 30 Euro, bestätigte aber die Einstufung mit „Buy“ (38 % Potenzial). Analyst Ingo-Martin Schachel lobte die generell gute Entwicklung des Industriekonzerns im 1. Halbjahr und erhöhte sogar seine operative Gewinnschätzung für das Gesamtjahr. Für 2019 kappte er die Schätzung jedoch um 2 % aufgrund von schwächeren Gewinnaussichten in den Konzernsegmenten Aufzüge und Industrielösungen.

Die negative Entwicklung in der Sparte Industrielösungen nahm auch die Schweizer Bank Credit Suisse zum Anlass das Kursziel für Thyssenkrupp von 31 auf 28 Euro zu senken (29 % Potenzial). Die Einstufung mit „Outperform“ wurde aber belassen. Obwohl der Technologie- und Industriekonzern die Konsenserwartungen beim bereinigten operativen Gewinn leicht übertroffen habe, trübe die Entwicklung bei den Industrielösungen sowie der Ausblick auf das 3. Quartal laut Analyst Michael Shillaker das Gesamtbild.

Auch das Analysehaus Jefferies kappte nach den Zahlen das Kursziel von 35 auf 33 Euro (52 % Potenzial), behielt die Einstufung mit „Buy“ jedoch bei. Analyst Seth Rosenfeld sah eine gute Entwicklung im Stahlgeschäft des Konzerns. Doch auch er kam nicht umhin, auf Schwierigkeiten im Industriegüter-Segment hinzuweisen.

Richtig gut sei auch laut Börse Online die Entwicklung der Stahlsparte im 1. Halbjahr mit einem Plus in diesem Segment von über 100 % auf 198 Mio. Euro gewesen. Die gute Performance wolle das Management nutzen, um die Pläne für das Gemeinschaftsunternehmen mit dem Konkurrenten Tata Steel in diesem Bereich voranzutreiben. Bis Ende Juni dürfe hinsichtlich der Fusionspläne Klarheit herrschen. Die schwächere Performance bei den Industriegütergeschäften und der daraus resultierende Kursrückgang seien laut Börse Online für langfristig orientierte Anleger eine gute Einstiegsgelegenheit. Das Börsenmagazin rät daher mit einem Kursziel von 35 Euro zum Kauf (60 % Potenzial).

Hinweis: Im "aktien" Magazin" informieren wir unsere Leser Woche für Woche über die wichtigsten Kaufempfehlungen renommierter Analystenhäuser und Banken sowie aus Printmedien und Börsenbriefen. Unsere Leser lieben dabei unser Ranking der Top-Kursziele. Sie sehen sofort welche Aktien laut Analysten das derzeit höchste Kurspotenzial haben!

Bildherkunft: Thyssenkrupp

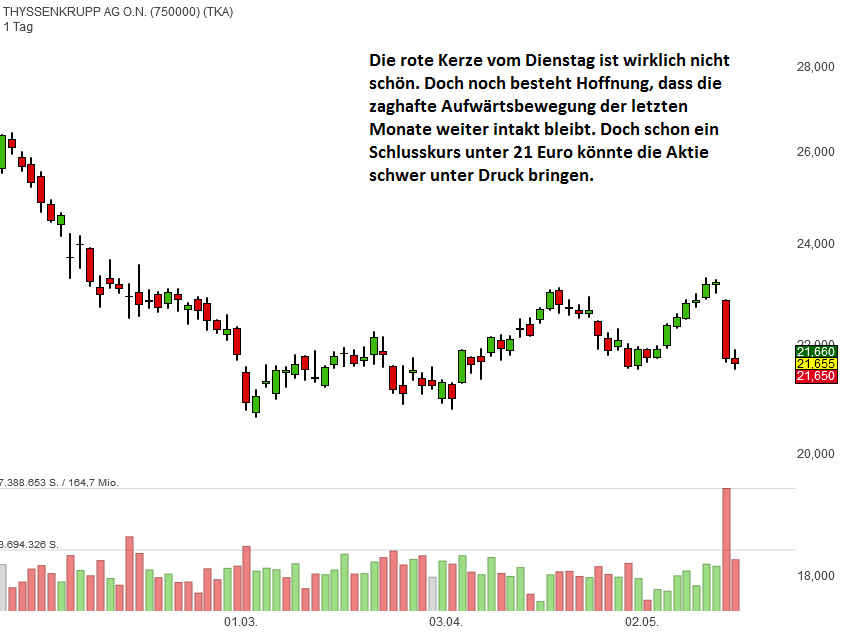

Gab es zwischender Selbsteinschätzung des Konzern und den präsentierten Zahlen wirklich eine so große Diskrepanz, die diese Reaktion der Börsianer verdient hatte? Thyssenkrupp konnte den Umsatz im 1. Halbjahr nur marginal um 1 % steigern. Das bereinigte EBIT legte aber um 34 % von 703 auf 944 Mio. Euro zu. Das Nettoergebnis machte gegenüber dem 1. Halbjahr 2016/2017 einen Satz von 58 auf 344 Mio. Euro.

Für viele Analysten war das berühmte Haar in der Suppe aber der Ausblick. Obwohl Thyssenkrupp die Prognose für das laufende Geschäftsjahr von einem bereinigten EBIT zwischen 1,8 und 2 Mrd. Euro bestätigte, senkten einige Analysten enttäuscht ihre Kursziele obwohl die Kaufempfehlung weitgehend beibehalten wurden und meist noch immer deutliches Kurspotenzial für den DAX-Titel gesehen wird.

Die Commerzbank reduzierte ihr Kursziel nach den Quartalszahlen von 32 auf 30 Euro, bestätigte aber die Einstufung mit „Buy“ (38 % Potenzial). Analyst Ingo-Martin Schachel lobte die generell gute Entwicklung des Industriekonzerns im 1. Halbjahr und erhöhte sogar seine operative Gewinnschätzung für das Gesamtjahr. Für 2019 kappte er die Schätzung jedoch um 2 % aufgrund von schwächeren Gewinnaussichten in den Konzernsegmenten Aufzüge und Industrielösungen.

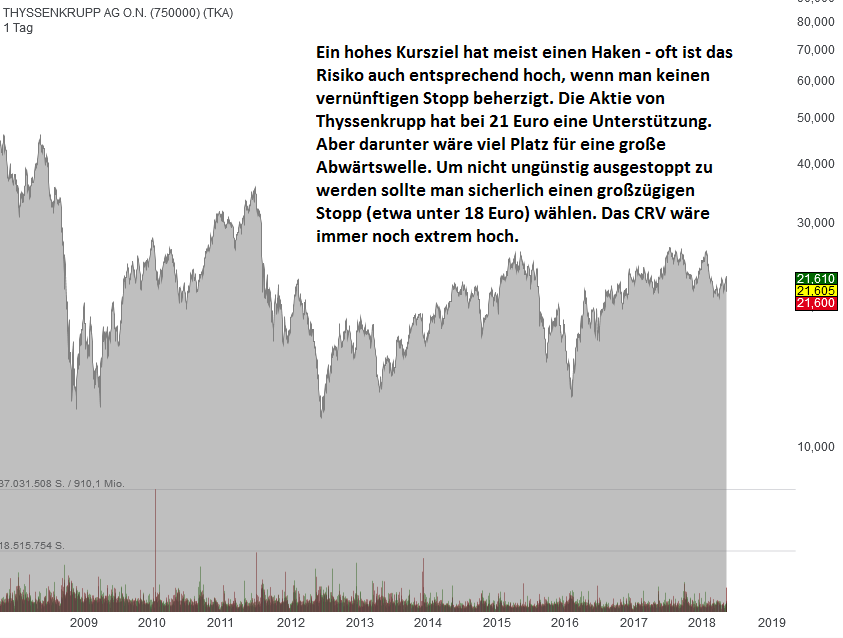

Die negative Entwicklung in der Sparte Industrielösungen nahm auch die Schweizer Bank Credit Suisse zum Anlass das Kursziel für Thyssenkrupp von 31 auf 28 Euro zu senken (29 % Potenzial). Die Einstufung mit „Outperform“ wurde aber belassen. Obwohl der Technologie- und Industriekonzern die Konsenserwartungen beim bereinigten operativen Gewinn leicht übertroffen habe, trübe die Entwicklung bei den Industrielösungen sowie der Ausblick auf das 3. Quartal laut Analyst Michael Shillaker das Gesamtbild.

Auch das Analysehaus Jefferies kappte nach den Zahlen das Kursziel von 35 auf 33 Euro (52 % Potenzial), behielt die Einstufung mit „Buy“ jedoch bei. Analyst Seth Rosenfeld sah eine gute Entwicklung im Stahlgeschäft des Konzerns. Doch auch er kam nicht umhin, auf Schwierigkeiten im Industriegüter-Segment hinzuweisen.

Richtig gut sei auch laut Börse Online die Entwicklung der Stahlsparte im 1. Halbjahr mit einem Plus in diesem Segment von über 100 % auf 198 Mio. Euro gewesen. Die gute Performance wolle das Management nutzen, um die Pläne für das Gemeinschaftsunternehmen mit dem Konkurrenten Tata Steel in diesem Bereich voranzutreiben. Bis Ende Juni dürfe hinsichtlich der Fusionspläne Klarheit herrschen. Die schwächere Performance bei den Industriegütergeschäften und der daraus resultierende Kursrückgang seien laut Börse Online für langfristig orientierte Anleger eine gute Einstiegsgelegenheit. Das Börsenmagazin rät daher mit einem Kursziel von 35 Euro zum Kauf (60 % Potenzial).

Hinweis: Im "aktien" Magazin" informieren wir unsere Leser Woche für Woche über die wichtigsten Kaufempfehlungen renommierter Analystenhäuser und Banken sowie aus Printmedien und Börsenbriefen. Unsere Leser lieben dabei unser Ranking der Top-Kursziele. Sie sehen sofort welche Aktien laut Analysten das derzeit höchste Kurspotenzial haben!

Bildherkunft: Thyssenkrupp