Mit Wachstumsaktien den nächsten “Tenbagger” im Depot - Strategien und Methoden zum Investieren!

Liebe Leser,

es gibt unterschiedliche Investmentstrategien, die man als Privatinvestor mit Aktien verfolgen kann. Folgende Gruppen sind euch bestimmt ein Begriff: Value-Aktien, Wachstumsaktien, Qualitätsaktien und die Dividendenstrategie, wobei sich diese durchaus mit den anderen Gruppen überlappen kann. Das wichtigste bei der persönlichen Investmentstrategie ist, dass diese zu dir passt, d.h. zum Beispiel: Kann ich nachts noch ruhig schlafen, wenn ich große Summen in bestimmten Aktienpositionen halte; kann ich meiner täglichen Arbeit und meinen Hobbies nachgehen, ohne ständig nervös zu sein und alle 5 Minuten auf die Aktienkurse zu schauen? Diese Faktoren sind nicht zu unterschätzen, denn nur wer einen kühlen Kopf bewahrt, kann auch rationale Entscheidungen treffen. Deshalb kann ich nur jedem Privatinvestor ans Herz legen, seine Emotionen während dem Trading / Investieren zu beobachten.

In diesem Artikel möchte ich euch die Investmentstrategien für Wachstumsaktien nach William J. O’ Neil genauer erläutern. Die Wahrscheinlichkeit, dass man einen zukünftigen “Tenbagger” im Depot hat ist mit Wachstumsaktien am höchsten. Es gibt aber auch eine Kehrseite der Medaille. Wachstumsaktien sind deutlich volatiler und haben deutlich größere Risiken als z.B. Dividenden-Aristokraten. Die gute Nachricht jedoch ist, wenn man sich an bestimmte Kriterien und Regeln hält kann man das Risiko reduzieren und gleichzeitig die Chancen deutlich erhöhen in potentielle multiple-Bagger zu investieren und somit seine Rendite signifikant steigern.

Über William J. O’ Neil

William J. O’ Neil startete seine Karriere 1958 als Aktienbroker bei “Hayden, Stone & Company”. Mit 30 Jahren kaufte er sich von seinen Börsengewinnen einen Sitz an der NYSE und war zu der Zeit der Jüngste dem das gelang. Im Jahr 1963 gründete er “William O’Neil + Co., Inc.”, eine führende Research-Organisation für Institutionelle Anleger und zählt derzeit mehr als 600 der weltbesten institutionellen Investmentfirmen zu ihren Kunden. Im Jahr 1984 gründete William O’Neil “Investor’s Business Daily (IBD)”, hier können auch die Privatanleger an seinen Research-Methoden partizipieren.

Über viele Jahre entwickelte William J. O’Neil mit seinem Team mittels Korrelationsanalysen und Backtesting Strategien mit denen man erfolgreich in stark wachsende Unternehmen investieren kann.

In diesem Artikel möchte ich auf die wichtigsten Methoden von William J. O’Neil eingehen.

1. Wie kann ich ein Wachstumsunternehmen (Aktie) fundamental bewerten.

2. Chartanalyse für Wachstumsaktien

3. Wann ist der richtige Zeitpunkt für den Einstieg, aber auch welche Exit-Strategie muss ich mir bereitlegen.

Das Geheimnis beim Investieren in Wachstumsaktien liegt darin, die historischen Chartformationen zu studieren und richtig zu interpretieren. Aus diesem Grund habe ich einige historische aber auch aktuelle Beispiele an Chartformationen aufgenommen. Generell gilt, je mehr Kriterien z.B. fundamentale und technische erfüllt sind desto höher ist die Wahrscheinlichkeit ein erfolgreiches Investment zu tätigen.

Die wichtigsten Prinzipien mit denen sich ein Privatinvestor auseinandersetzen sollte. Vielen Investoren werden sich dabei vielleicht die Nackenhaare sträuben. Besonders zutreffend sind diese Aussagen für Wachstumsaktien:

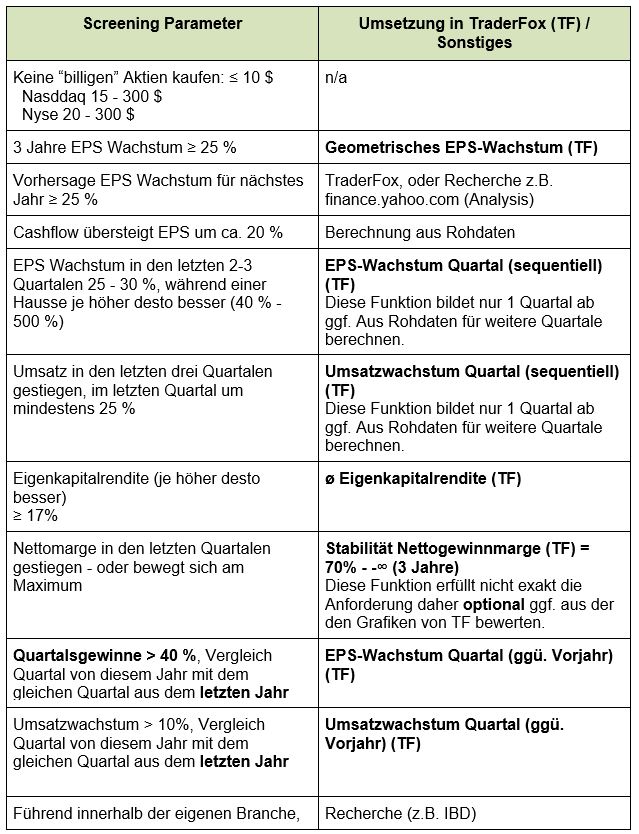

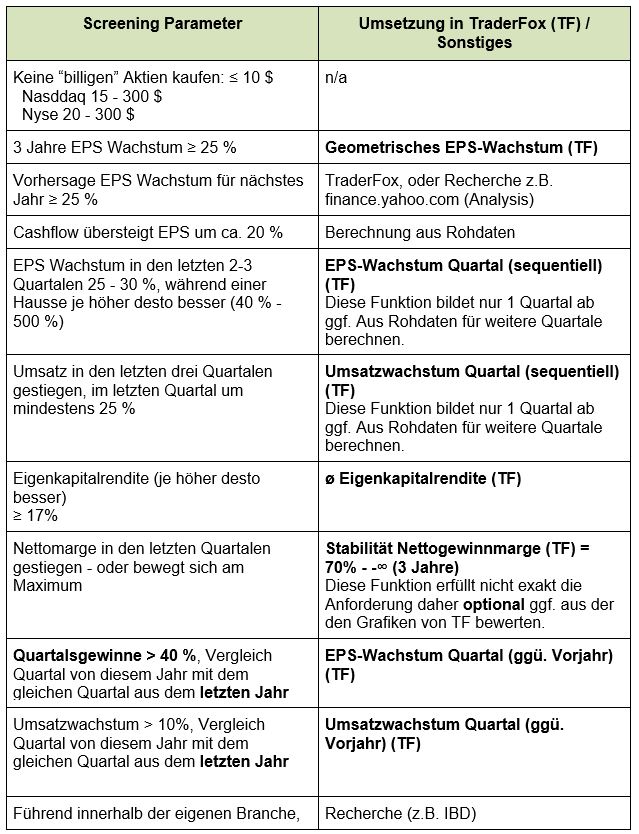

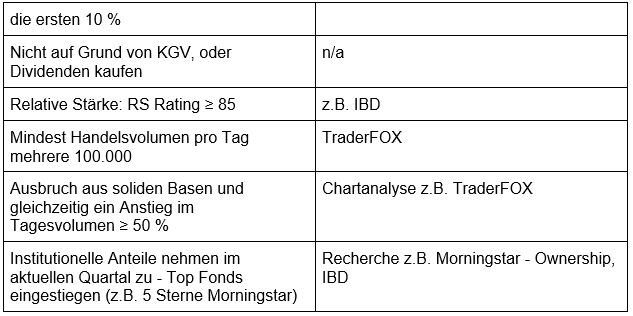

In dieser Tabelle sind die wichtigsten Faktoren zum Screenen und Verifizieren von Wachstumsaktien zusammengefasst. Es ist wichtig zu erwähnen, dass es sehr selten eine Aktie gibt die all diese Faktoren erfüllt, deshalb sollte man für sich eigene Prioritäten setzen und ggf. den Markt beobachten und beurteilen bei welchen Faktoren ein Ausbruch öfters erfolgreich gelingt.

Tabelle 1: Screening Parameter

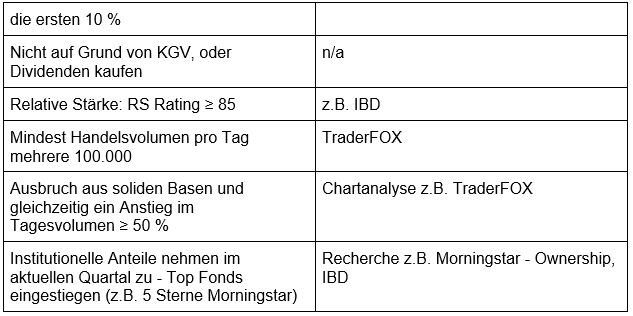

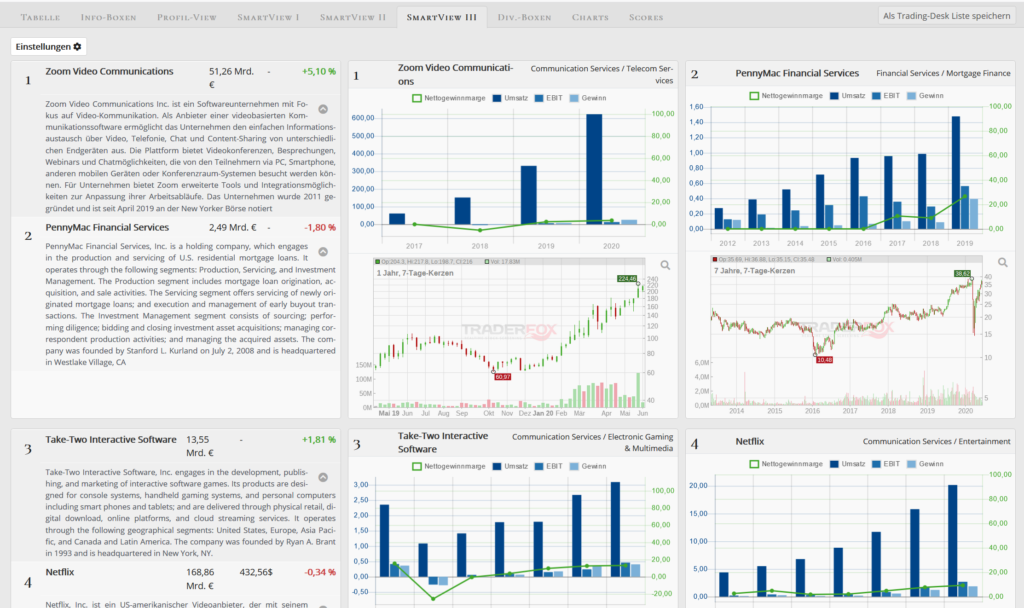

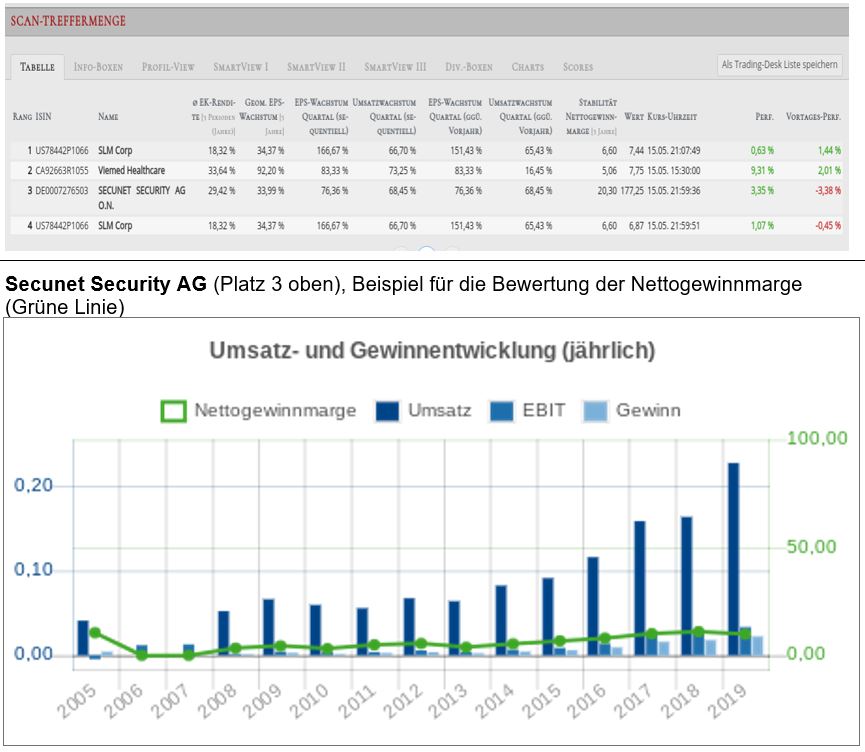

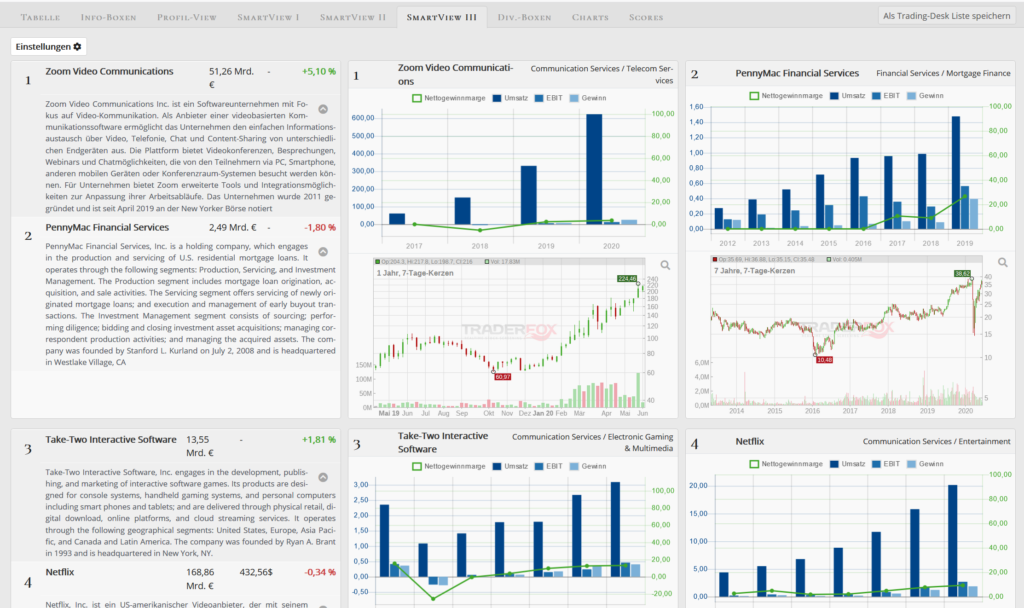

Beispiel aus der TraderFox Software aktien RANKINGS mit den oben genannten Scan-Kriterien

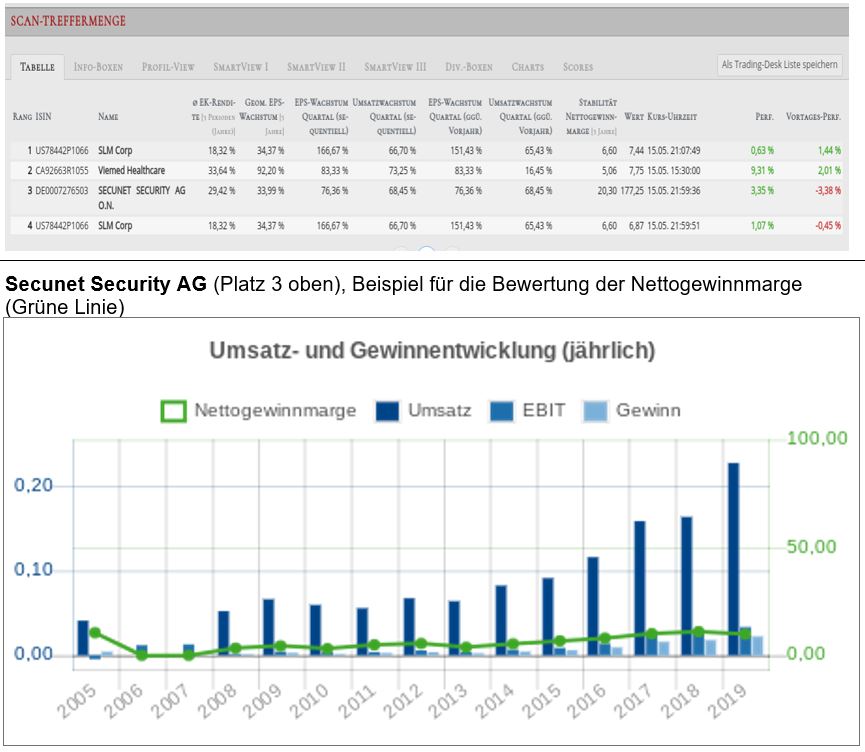

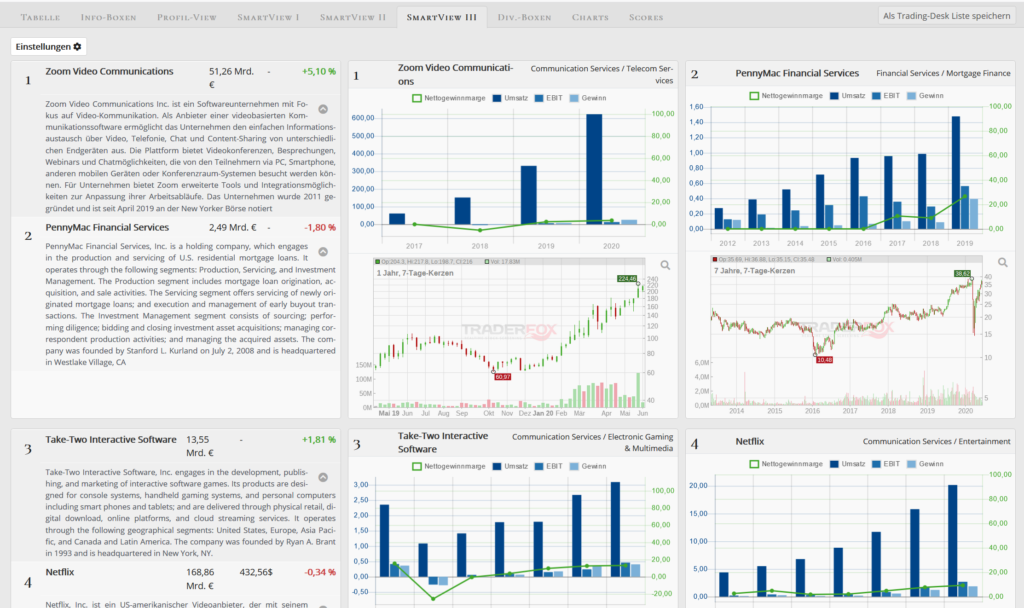

So werden die Screening-Ergebnisse in der TraderFox-Software aktien RANKINGS visualisiert

Wann ist der richtige Zeitpunkt zum Kaufen?

Ob eine Aktie für ein Investment in Frage kommt wird mittels der Screening Faktoren ermittelt die ich in Tabelle 1 vorgestellt habe. Jetzt geht es darum den richtigen Zeitpunkt für den Einstieg zu finden. Auch wenn die fundamentalen Daten einwandfrei sind, kann eine Aktie in eine Korrektur reinlaufen die bei Wachstumsaktien durchaus 20 % oder sogar höher ausfallen kann.

In den folgenden Abschnitten werde ich euch zeigen wie ihr mittels Chartformationen den idealen Zeitpunkt für den Einstieg bei Wachstumsaktie bestimmen könnt.

Chartformationen

Der ideale Zeitpunkt für den Einstieg bei Wachstumsaktien kommt in den meisten Fällen aus einer abgeschlossenen Korrektur (Konsolidierung) heraus. Die Aktie bricht aus und erreicht neue Hochs. Generell gilt, wir traden immer mit der Ausrichtung des Gesamtmarktes d.h. wenn alle großen Indizes sich in einer Korrektur (Baisse) befinden, gehen wir nicht long (auf steigende Kurse setzen) und wenn der Gesamtmarkt steigt (Hausse), gehen wir nicht short (auf fallende Kurse setzen).

Wie eine ideale Konsolidierung aussieht und wann die Wahrscheinlichkeit für einen erfolgreichen Ausbruch am höchsten ist habe ich in folgenden Stichpunkten zusammengefasst.

Die am häufigsten vorkommende Chartformation bei Konsolidierungen ist die Tassenformation (mit, oder ohne Henkel), hier gilt folgendes zu beachten:

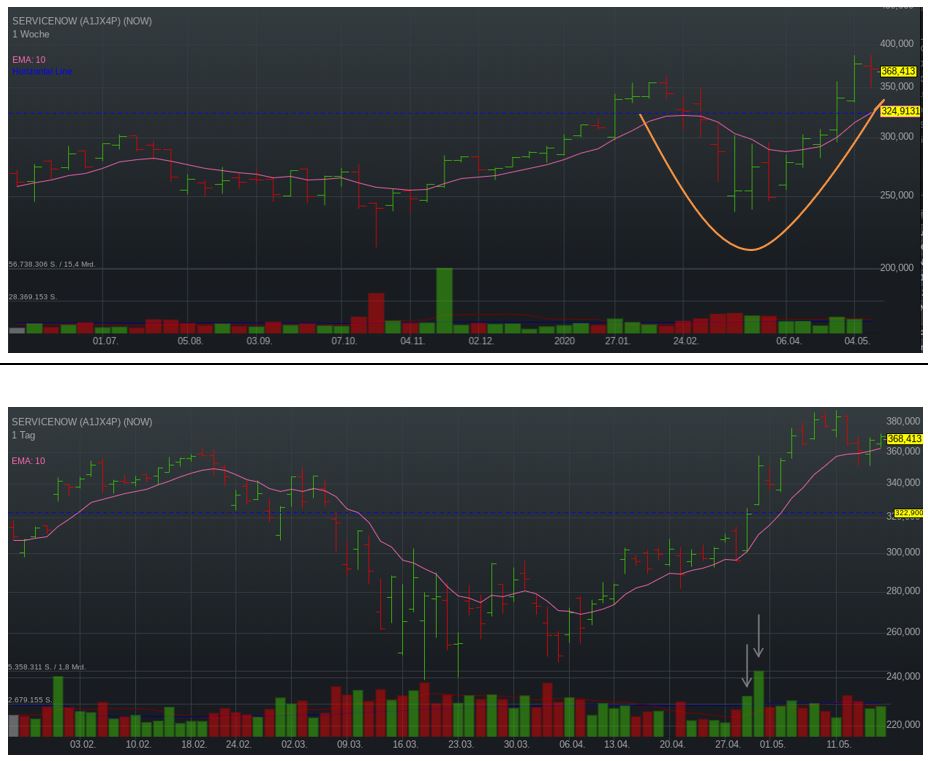

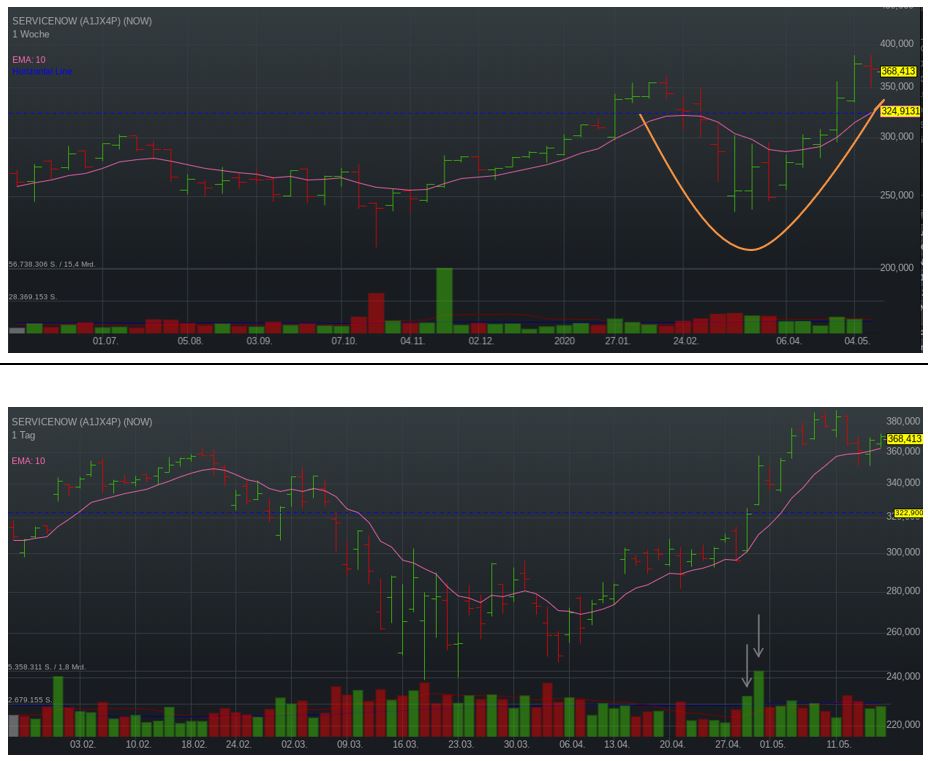

Servicenow #NOW - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um 34 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation, die blaue Linie liegt 10% unter dem Kurs hoch, hier wird entweder eine Henkelbildung, oder ein Ausbruch (322,9 $) erwartet. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter sehr hohem Volumen ( ~ 100% über dem Durschnitt) erfolgte am 30.4.2020 der Ausbruch bei 357 $ (Kaufsignal).

Beispiel #VRTX Aktie

Vertex Pharmaceuticals #VRTX - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um 21 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation, die blaue Linie liegt 10 % unter dem Kurs hoch, hier wird entweder eine Henkelbildung, oder ein Ausbruch (223 $) erwartet. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter hohem Volumen ( ~ 70% über dem Durschnitt) erfolgte am 31.3.2020 der Ausbruch 229 $ (Kaufsignal). Zwei Tage später kam es zu einer Aussiebung, die 8 % Grenze hielt jedoch stand.

Tassenformationen mit “Henkel” - folgendes gilt hier zu beachten:

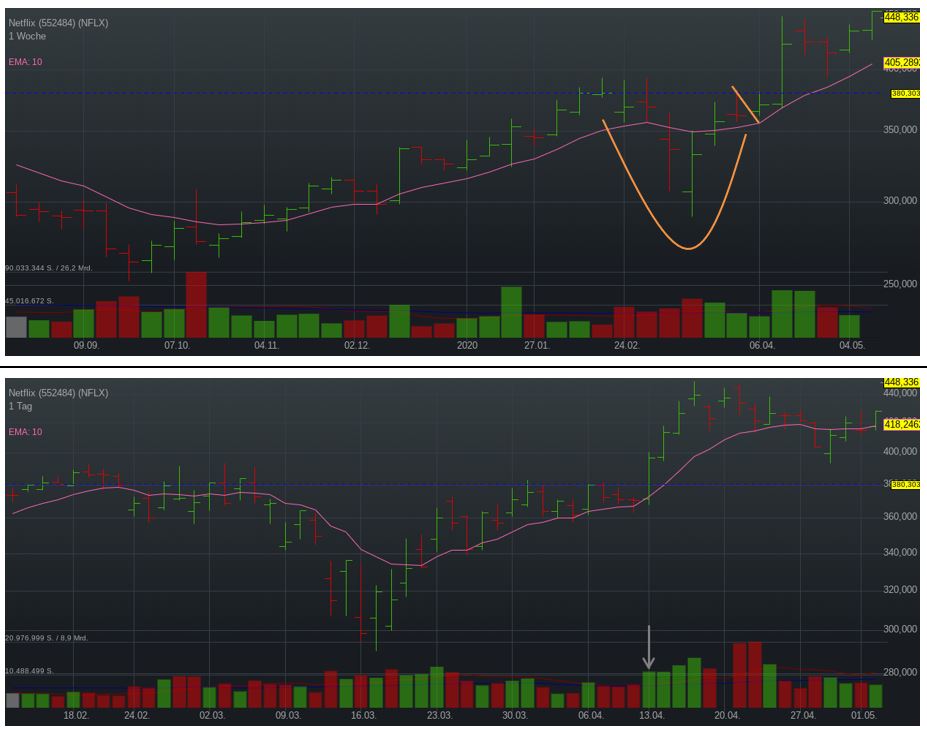

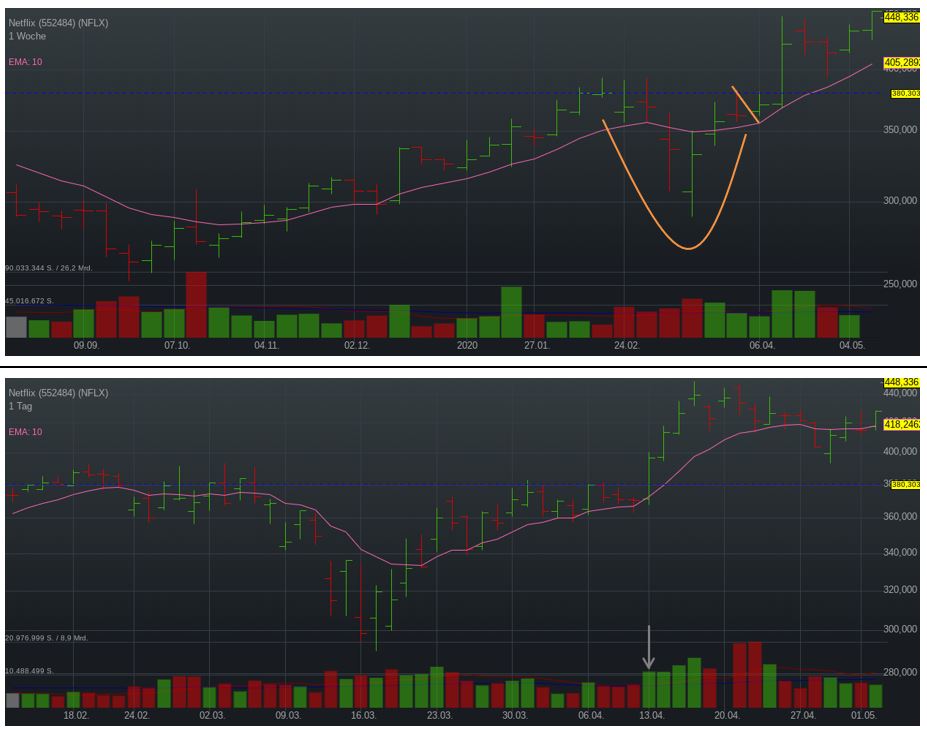

Netflix #NFLX - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um ~ 25 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation mit Henkel, die blaue Linie liegt am oberen Ende des Henkels (~ 3 % unter dem Hochpunkt), hier wird ein Ausbruch (380 $) erwartet. Die Henkelbildung beträgt hier nur eine Woche (Range: länger als 1-2 Wochen). Noch akzeptabel da hier die Konsolidierung auf eine Markkorrektur zurückzuführen ist. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter hohem Volumen ( ~ 50% über dem Durschnitt) erfolgte am 13.4.2020 der Ausbruch bei 384 $ (Kaufsignal).

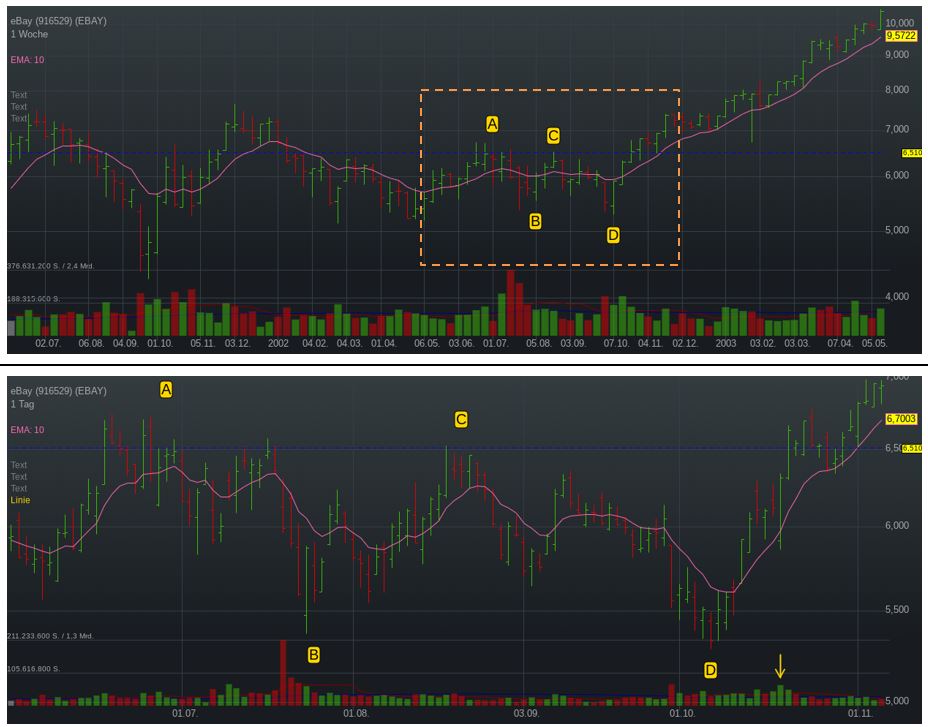

Die “Doppelter Boden” Formation sieht aus wie ein Buchstabe “W”, tritt nicht so häufig auf wie die Tassenformation kommt jedoch auch vor - folgendes gilt hier zu beachten:

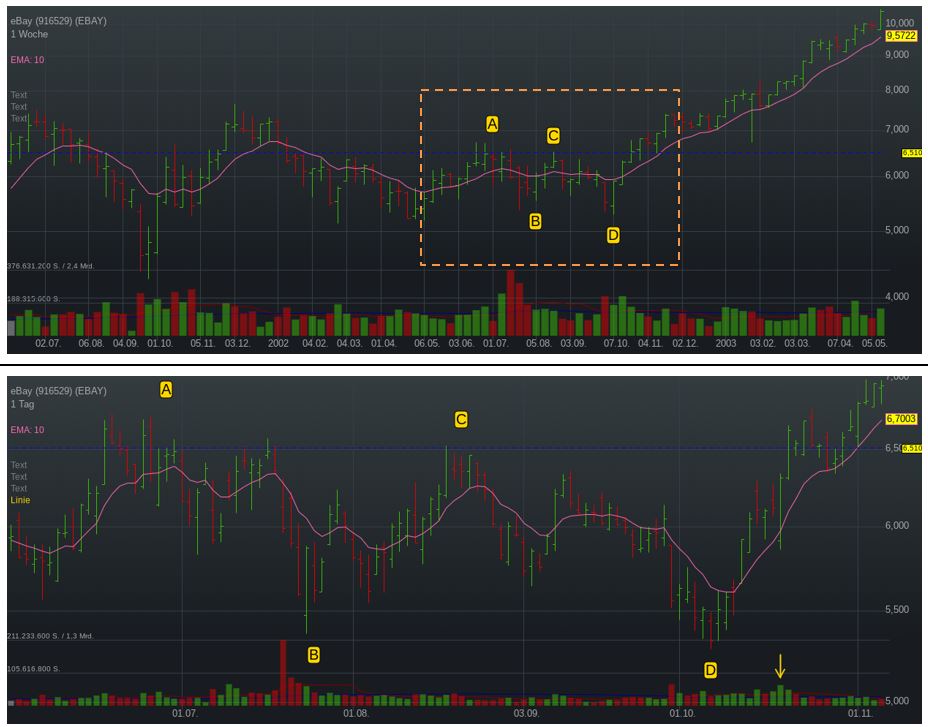

Wochenchart: Konsolidierung über 49 Wochen (im Range), davor ein Anstieg von ~ 80 % (im Range). Während der Konsolidierung bildet sich ein “doppelter Boden”. Diesen kann man mit einer W-Formation mit den Eckpunkten A, B, C, D vergleichen. Der Punkt “C” bildet den potentiellen Kaufpunkt (6,51 $). Der zweite Boden (D) liegt ~ 2 % unter dem ersten Boden (B), das entspricht einer idealen Formation.

Tageschart: Unter hohem Volumen ( > 100% über dem Durschnitt) erfolgte am 18. - 21.10.2002 der Ausbruch bei 6,510 $ (Kaufsignal). Danach folgte eine Rally über ~ 80 % (40 Wochen).

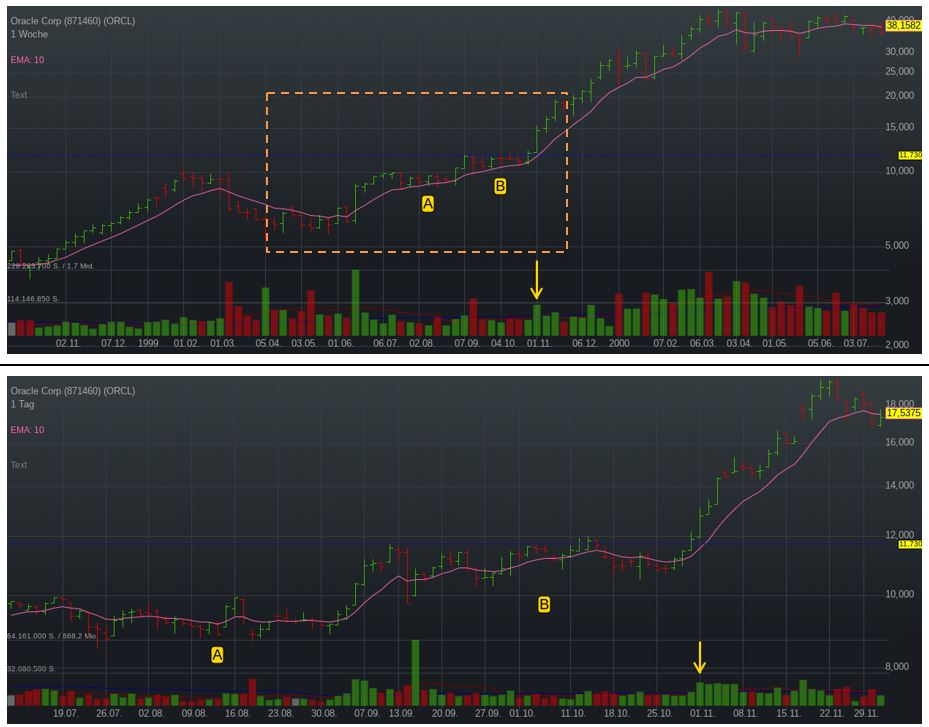

Für “Steigende Böden” gilt folgendes zu beachten:

Im späten Stadium einer Baisse kann diese Formation signalisieren, dass eine Aktie in der Hausse-Phase aggressiv die Führung übernehmen könnte. Was passiert hier, eine starke Aktie bricht aus, schafft aber nicht mehr als 20 % - 30 % Prozent, weil der Gesamtmarkt in eine Korrektur läuft. Die Aktie setzt zurück und bildet einen steigenden Boden oberhalb des ersten Bodens. Wenn die Korrekturphase des Gesamtmarkts endet sind diese Aktien die ersten die aggressiv zu neuen Hochs steigen. James Roppel (Hedge Fund Manager) verwendet für dieses Phänomen eine anschauliche Metapher mit dem Basketball im Schwimmbecken. Man drückt einen Basketball unter Wasser und hält diesen fest (Korrektur des Gesamtmarkts) sobald man den Basketball wieder loslässt schießt dieser ungebremst in die Höhe (Korrektur beendet).

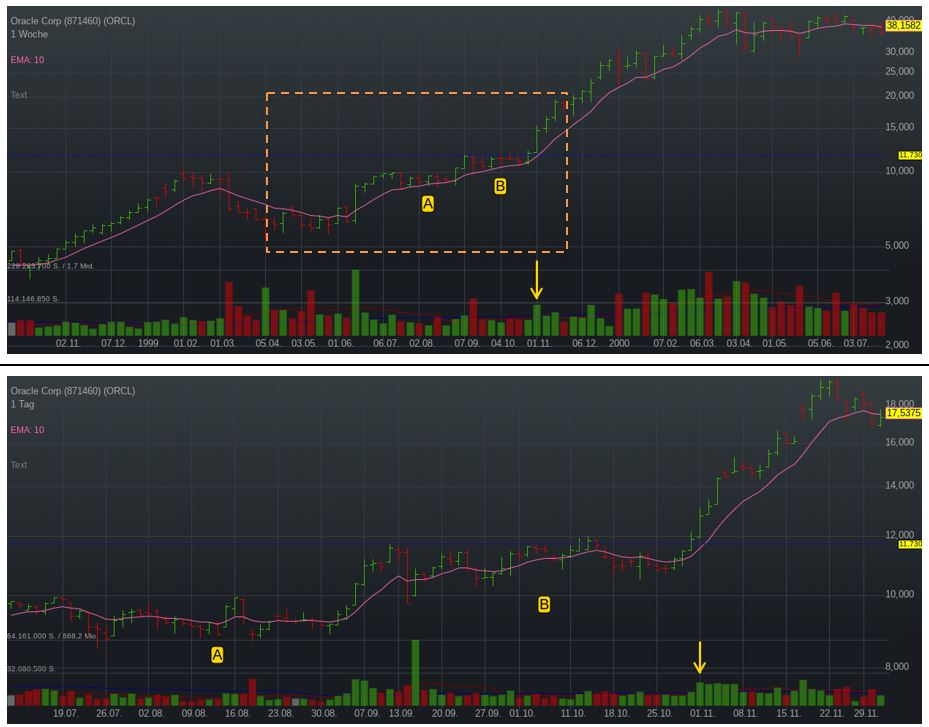

Beispiel Oracle #ORCL - Historisches Beispiel für “Ansteigenden Doppelten Boden” - November 1999

Wochenchart: Konsolidierung über 34 Wochen (im Range), davor ein Anstieg von ~ 100 % (im Range). Während der Konsolidierung bildet sich ein “ansteigender doppelter Boden”, dieser ist mit den Buchstaben A und B gekennzeichnet, diese Formation wird durch eine übergeordnete Gesamtmarktkorrektur initiiert.

Tageschart: Unter hohem Volumen ( ~ 50% über dem Durschnitt) erfolgte am 01.11.1999 der Ausbruch bei 11,73 $ (Kaufsignal). Danach folgte eine Rally über ~ 200 % (21 Wochen).

Die “Flachen Basis” wird wie folgt definiert:

Eine fehlerhafte Konsolidierung kommt sehr häufig vor und kann einen ungeübten Chart Leser zu falschen Entscheidungen verleiten. An folgenden Merkmalen kann man diese Formation erkennen:

Verkaufen und Gewinne mitnehmen - wann ist der richtige Zeitpunkt?

Wer kennt nicht diese Aussage “Verluste begrenzen und Gewinne laufen lassen”. Es ist leider nicht immer so einfach wie es klingt. Auch hier gibt es einige Regeln die es zu beachten gilt. Noch wichtiger ist es aber an der persönlichen Einstellung zu arbeiten wie ich ebenfalls aus eigener Erfahrung bestätigen kann. Eine wichtige Regel lautet z.B. “Verluste auf 8 % zu begrenzen” d.h. wenn ein Trade die 8 % Grenze unterschreitet muss man diesen ohne Wenn und Aber liquidieren. Das kann am Anfang sehr weh tun, aber genau das muss in die Routine übergehen, ohne das es bei uns große Emotionen auslöst. Man kann diese 8 % Grenze mit einer Versicherung vergleichen, wenn wir z.B. eine Gebäude- / KFZ- Versicherung abgeschlossen haben und es ist zu keinem Schaden gekommen, hinterfragen wir die bezahlte Summe nicht. Denn wenn ein Schadensfall mal eintritt kann die Situation existenzbedrohend werden. Genauso sollte man die 8 % Grenze sehen - als Versicherung die unsere Existenz schützt!

Anbei habe ich die wichtigsten Punkte von William J. O’Neil zum Thema “wann ist der richtige Zeitpunkt zu verkaufen” zusammengefasst:

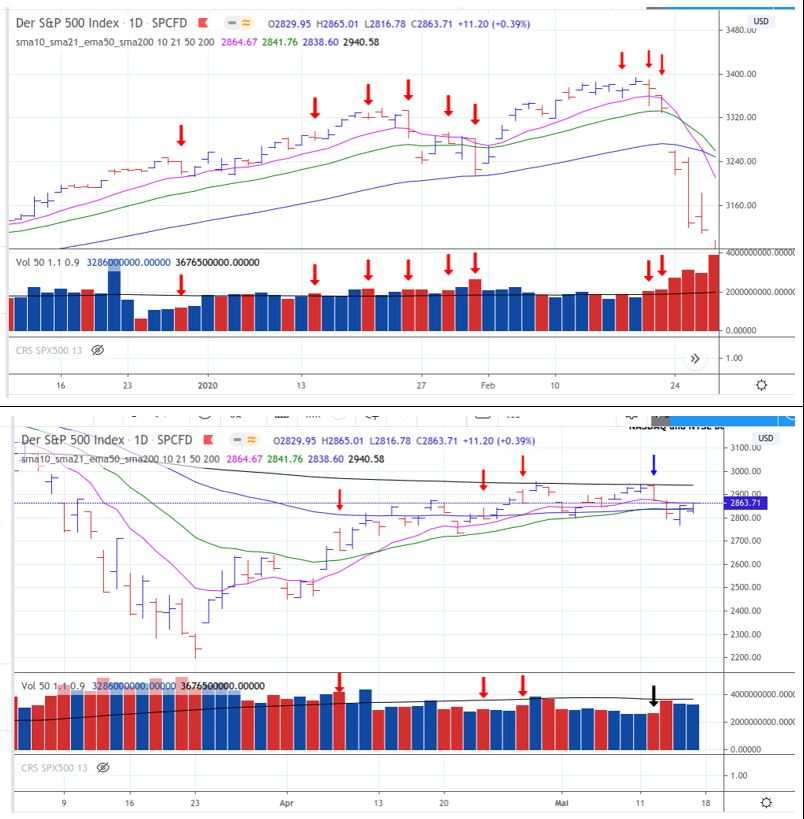

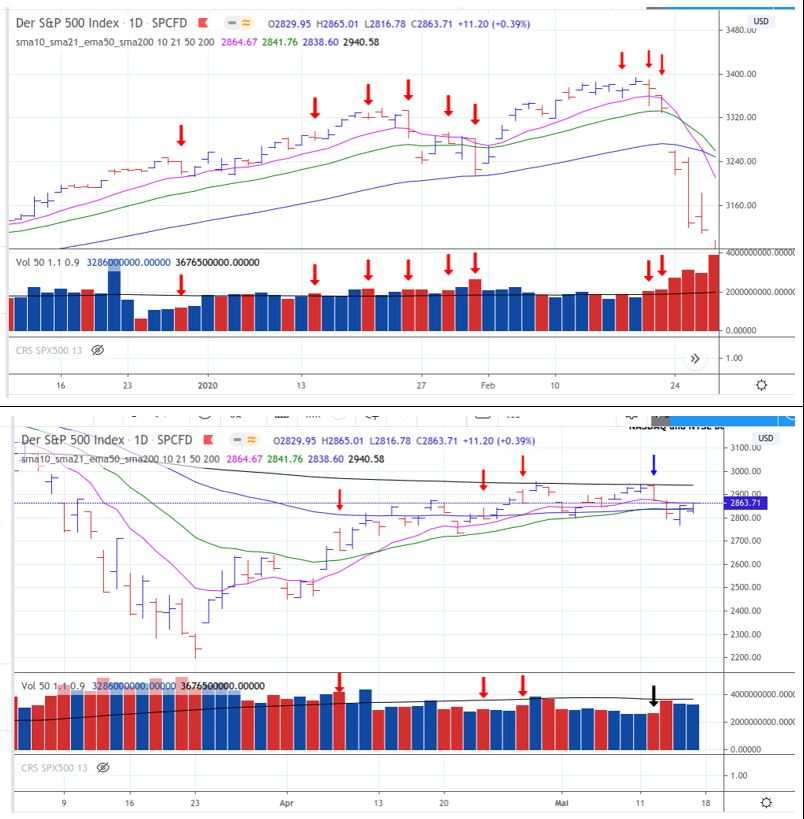

Das Erkennen von “Distribution Days” ist eine einfache aber mächtige Regel, die Befolgung dieser Regel hat viele Anleger während den verheerenden Korrekturen im Jahr 2000 und 2008 vor großen finanziellen Verlusten bewahrt. Die ersten Anzeichen für eine kommende Korrektur treten bereits im Laufe des Aufwärtstrends auf. Die großen Institutionellen liquidieren bereits ihre Positionen und hinterlassen dabei Spuren die man an am S&P 500, NYSE Composite, Dow Jones und dem Nasdaq Composite erkennen kann. Um diese Anzeichen zu erkennen und richtig zu deuten sollte man die genannten Indizes täglich im Auge behalten und dabei auf folgende Signale achten. Zur besseren Veranschaulichung habe ich unten zwei aktuelle Grafiken eingefügt.

2 Chart: Der zweite Chart zeigt die aktuelle Formation des S&P 500 (SPX), bisher gab es 3 Distribution Days beim SPX und einen im Nasdaq (blauer Pfeil) innerhalb von fünf Wochen.

Wenn Sie diesen Satz lesen haben Sie es geschafft und befinden sich am Ende meines Artikels. Wer sich noch intensiver in die gezeigten Strategien einlesen möchte, dem kann ich das Buch von William J. O Neil „Wie man mit Aktien Geld verdient“ sehr empfehlen.

Mit dem Investieren in Wachstumsaktien habe ich sehr gute Erfahrungen gemacht, dieser Anteil überwiegt in meinem Portfolio derzeit die Value- und Dividenden Aktien.

Zum Screenen von Wachstumsaktien verwende ich das TraderFox Tool; zur Ermittlung von starken Sektoren und Marktführern innerhalb einer Branche verwende ich ergänzend das IBD Tool.

Ich hoffe mein Artikel hat Ihnen gefallen und wünsche Ihnen viel Freude und vor allem Erfolg beim Investieren!

Viele Grüße

Eugen Probst

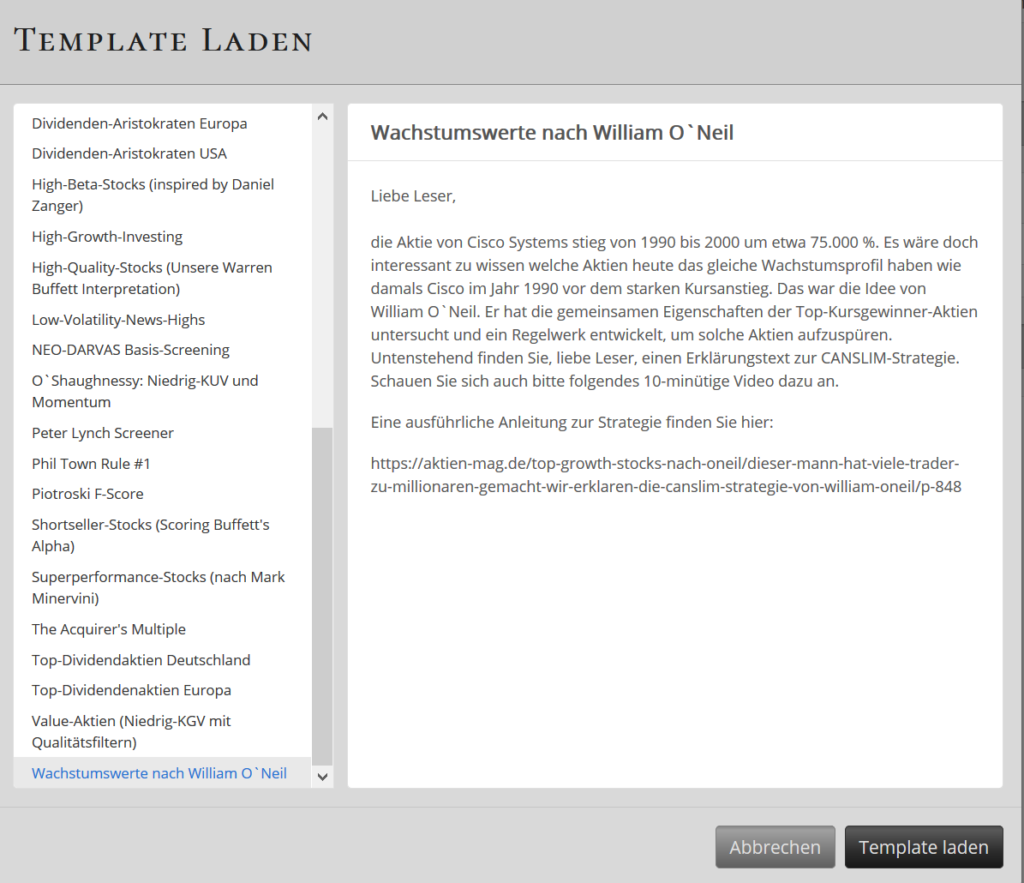

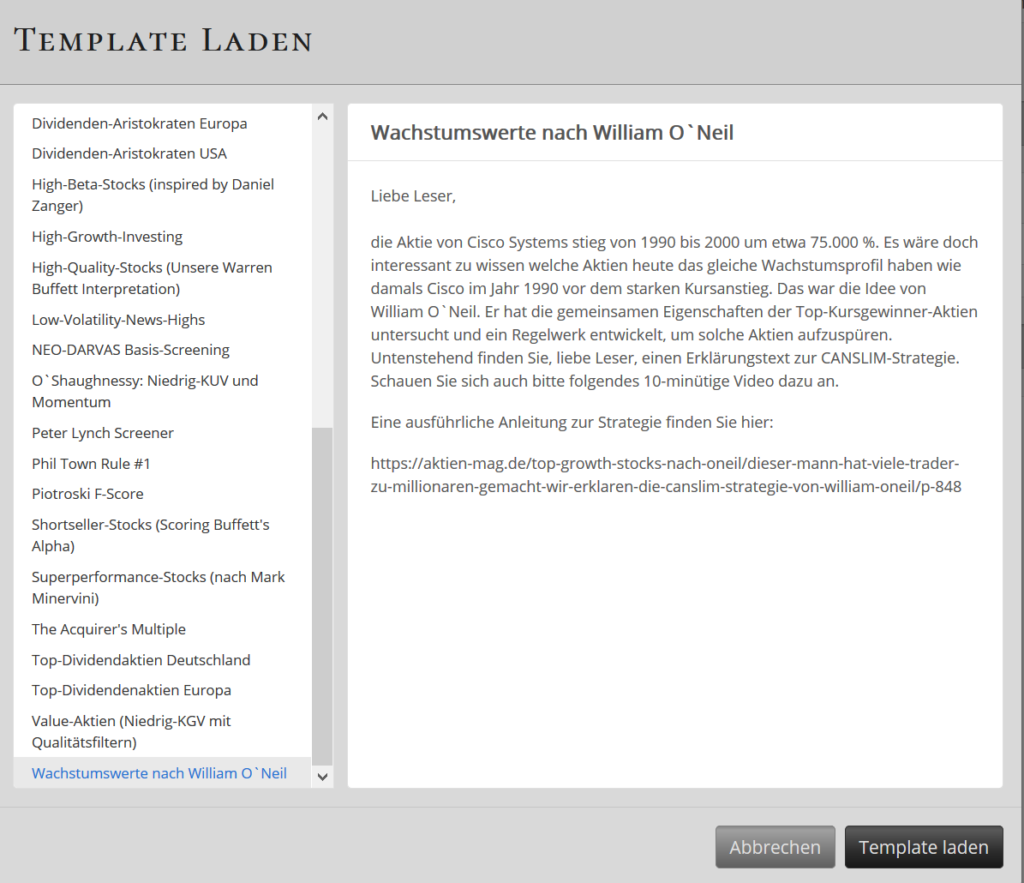

Tipp: Sie wollen sofort loslegen mit dem Screening nach Wachtumsaktien und potenziellen Tenbaggern? In der TraderFox-Software aktien RANKINGS ist ein Template "Wachstumswerte nach William O'Neil" zur sofortigen Anwendung hinterlegt.

So werden die Screening-Ergebnisse in der TraderFox-Software aktien RANKINGS visualisiert

Bildherkunft: Adobe Stock: 122468335

es gibt unterschiedliche Investmentstrategien, die man als Privatinvestor mit Aktien verfolgen kann. Folgende Gruppen sind euch bestimmt ein Begriff: Value-Aktien, Wachstumsaktien, Qualitätsaktien und die Dividendenstrategie, wobei sich diese durchaus mit den anderen Gruppen überlappen kann. Das wichtigste bei der persönlichen Investmentstrategie ist, dass diese zu dir passt, d.h. zum Beispiel: Kann ich nachts noch ruhig schlafen, wenn ich große Summen in bestimmten Aktienpositionen halte; kann ich meiner täglichen Arbeit und meinen Hobbies nachgehen, ohne ständig nervös zu sein und alle 5 Minuten auf die Aktienkurse zu schauen? Diese Faktoren sind nicht zu unterschätzen, denn nur wer einen kühlen Kopf bewahrt, kann auch rationale Entscheidungen treffen. Deshalb kann ich nur jedem Privatinvestor ans Herz legen, seine Emotionen während dem Trading / Investieren zu beobachten.

In diesem Artikel möchte ich euch die Investmentstrategien für Wachstumsaktien nach William J. O’ Neil genauer erläutern. Die Wahrscheinlichkeit, dass man einen zukünftigen “Tenbagger” im Depot hat ist mit Wachstumsaktien am höchsten. Es gibt aber auch eine Kehrseite der Medaille. Wachstumsaktien sind deutlich volatiler und haben deutlich größere Risiken als z.B. Dividenden-Aristokraten. Die gute Nachricht jedoch ist, wenn man sich an bestimmte Kriterien und Regeln hält kann man das Risiko reduzieren und gleichzeitig die Chancen deutlich erhöhen in potentielle multiple-Bagger zu investieren und somit seine Rendite signifikant steigern.

Über William J. O’ Neil

William J. O’ Neil startete seine Karriere 1958 als Aktienbroker bei “Hayden, Stone & Company”. Mit 30 Jahren kaufte er sich von seinen Börsengewinnen einen Sitz an der NYSE und war zu der Zeit der Jüngste dem das gelang. Im Jahr 1963 gründete er “William O’Neil + Co., Inc.”, eine führende Research-Organisation für Institutionelle Anleger und zählt derzeit mehr als 600 der weltbesten institutionellen Investmentfirmen zu ihren Kunden. Im Jahr 1984 gründete William O’Neil “Investor’s Business Daily (IBD)”, hier können auch die Privatanleger an seinen Research-Methoden partizipieren.

Über viele Jahre entwickelte William J. O’Neil mit seinem Team mittels Korrelationsanalysen und Backtesting Strategien mit denen man erfolgreich in stark wachsende Unternehmen investieren kann.

In diesem Artikel möchte ich auf die wichtigsten Methoden von William J. O’Neil eingehen.

1. Wie kann ich ein Wachstumsunternehmen (Aktie) fundamental bewerten.

2. Chartanalyse für Wachstumsaktien

3. Wann ist der richtige Zeitpunkt für den Einstieg, aber auch welche Exit-Strategie muss ich mir bereitlegen.

Das Geheimnis beim Investieren in Wachstumsaktien liegt darin, die historischen Chartformationen zu studieren und richtig zu interpretieren. Aus diesem Grund habe ich einige historische aber auch aktuelle Beispiele an Chartformationen aufgenommen. Generell gilt, je mehr Kriterien z.B. fundamentale und technische erfüllt sind desto höher ist die Wahrscheinlichkeit ein erfolgreiches Investment zu tätigen.

Die wichtigsten Prinzipien mit denen sich ein Privatinvestor auseinandersetzen sollte. Vielen Investoren werden sich dabei vielleicht die Nackenhaare sträuben. Besonders zutreffend sind diese Aussagen für Wachstumsaktien:

- Aktien kaufen, wenn der Preis auf dem Weg nach oben ist, nicht auf dem Weg nach unten. Nachkaufen nur wenn die Aktie vom Ausgangspreis gestiegen ist - nicht gefallen!

- Aktien kaufen, wenn sich diese dem Jahreshoch nähern, nicht wenn sie tief gefallen sind und preiswert erscheinen.

- Aktien schnell verkaufen, wenn man einen kleinen Verlust erlitten hat, anstatt zu warten und zu hoffen bis der Preis wieder steigt.

- Bei der Bewertung weniger auf Buchwert, Dividende und das KGV achten. Wichtigere bewährte Faktoren sind: Gewinnwachstum, Preis- und Volumenänderung und ob das Unternehmen mit ihren Produkten Marktführer innerhalb der Branche ist.

- Sich nicht durch die Empfehlungen von Analysten, oder sonstigen Geheimtipps beeinflussen lassen.

- Studieren und interpretieren von Charts.

In dieser Tabelle sind die wichtigsten Faktoren zum Screenen und Verifizieren von Wachstumsaktien zusammengefasst. Es ist wichtig zu erwähnen, dass es sehr selten eine Aktie gibt die all diese Faktoren erfüllt, deshalb sollte man für sich eigene Prioritäten setzen und ggf. den Markt beobachten und beurteilen bei welchen Faktoren ein Ausbruch öfters erfolgreich gelingt.

Tabelle 1: Screening Parameter

Beispiel aus der TraderFox Software aktien RANKINGS mit den oben genannten Scan-Kriterien

So werden die Screening-Ergebnisse in der TraderFox-Software aktien RANKINGS visualisiert

Wann ist der richtige Zeitpunkt zum Kaufen?

Ob eine Aktie für ein Investment in Frage kommt wird mittels der Screening Faktoren ermittelt die ich in Tabelle 1 vorgestellt habe. Jetzt geht es darum den richtigen Zeitpunkt für den Einstieg zu finden. Auch wenn die fundamentalen Daten einwandfrei sind, kann eine Aktie in eine Korrektur reinlaufen die bei Wachstumsaktien durchaus 20 % oder sogar höher ausfallen kann.

In den folgenden Abschnitten werde ich euch zeigen wie ihr mittels Chartformationen den idealen Zeitpunkt für den Einstieg bei Wachstumsaktie bestimmen könnt.

Chartformationen

Der ideale Zeitpunkt für den Einstieg bei Wachstumsaktien kommt in den meisten Fällen aus einer abgeschlossenen Korrektur (Konsolidierung) heraus. Die Aktie bricht aus und erreicht neue Hochs. Generell gilt, wir traden immer mit der Ausrichtung des Gesamtmarktes d.h. wenn alle großen Indizes sich in einer Korrektur (Baisse) befinden, gehen wir nicht long (auf steigende Kurse setzen) und wenn der Gesamtmarkt steigt (Hausse), gehen wir nicht short (auf fallende Kurse setzen).

Wie eine ideale Konsolidierung aussieht und wann die Wahrscheinlichkeit für einen erfolgreichen Ausbruch am höchsten ist habe ich in folgenden Stichpunkten zusammengefasst.

Die am häufigsten vorkommende Chartformation bei Konsolidierungen ist die Tassenformation (mit, oder ohne Henkel), hier gilt folgendes zu beachten:

- Dauer 7 - 65 Wochen, die meisten dauern 3 - 6 Monate.

- Der Tiefpunkt der Korrektur sollte zwischen 12 - 15 % liegen, maximal 33 %, tiefere Korrekturen sollte man eher meiden - nicht tiefer als 40 - 50 %.

- Vor der Konsolidierung sollte ein Preisanstieg von mindestens 30 % vorliegen.

- Während der Konsolidierung starke Volumenzunahme (positiv) an einzelnen Tagen / Wochen.

- Während der Konsolidierung nimmt die relative Stärke zu.

- Die untere Formation bildet im Idealfall ein “U”, dabei werden die kurzfristigen Investoren aus dem Markt geworfen, die langfristigen bleiben weiter drin, eine “V” Formation ist auch akzeptabel.

- Eine abgeschlossene Formation (z.B. Tassenformation) wird durch einen “Pivot-Punkt” (Kaufpunkt) durchstoßen. Für die Bestimmung des “Pivot-Punkts” gibt es mehrere Möglichkeiten. Eine davon ist z.B., wenn nach der abgeschlossenen Formation das Volumen am Tag um 40 % - 50 % (je höher desto besser) über dem Durchschnittswert liegt.

Servicenow #NOW - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um 34 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation, die blaue Linie liegt 10% unter dem Kurs hoch, hier wird entweder eine Henkelbildung, oder ein Ausbruch (322,9 $) erwartet. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter sehr hohem Volumen ( ~ 100% über dem Durschnitt) erfolgte am 30.4.2020 der Ausbruch bei 357 $ (Kaufsignal).

Beispiel #VRTX Aktie

Vertex Pharmaceuticals #VRTX - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um 21 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation, die blaue Linie liegt 10 % unter dem Kurs hoch, hier wird entweder eine Henkelbildung, oder ein Ausbruch (223 $) erwartet. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter hohem Volumen ( ~ 70% über dem Durschnitt) erfolgte am 31.3.2020 der Ausbruch 229 $ (Kaufsignal). Zwei Tage später kam es zu einer Aussiebung, die 8 % Grenze hielt jedoch stand.

Tassenformationen mit “Henkel” - folgendes gilt hier zu beachten:

- Der “Henkel” fällt im Idealfall an die 10 Wochen Linie und/oder liegt 8 - 12 % unter dem Höchstpunkt des Henkels. Formationen stark drunter sind kritisch (Ausnahme für sehr große Tassen und parallel zur Marktkorrektur).

- Länger als > 1-2 Wochen.

- Vor steigenden, oder Seitwärts-Henkel sollte man sich hüten - Wahrscheinlichkeit für das Scheitern eines Ausbruchs ist höher.

- Volumen sinkt im Henkel.

- Korrekte Henkel bilden sich in der oberen Hälfte der gesamten Baisse aus und sollten oberhalb der 10 Wochen Linie liegen.

Netflix #NFLX - Starke Wachstumsaktie, aktuelles Beispiel.

Wochenchart: Korrektur um ~ 25 % entspricht der Korrektur der Indizes (starkes Signal), Bildung einer “V-förmigen” Tassenformation mit Henkel, die blaue Linie liegt am oberen Ende des Henkels (~ 3 % unter dem Hochpunkt), hier wird ein Ausbruch (380 $) erwartet. Die Henkelbildung beträgt hier nur eine Woche (Range: länger als 1-2 Wochen). Noch akzeptabel da hier die Konsolidierung auf eine Markkorrektur zurückzuführen ist. Solider Ausbruch aus dem 10 Wochen EMA (Pinke Linie).

Tageschart: Unter hohem Volumen ( ~ 50% über dem Durschnitt) erfolgte am 13.4.2020 der Ausbruch bei 384 $ (Kaufsignal).

Die “Doppelter Boden” Formation sieht aus wie ein Buchstabe “W”, tritt nicht so häufig auf wie die Tassenformation kommt jedoch auch vor - folgendes gilt hier zu beachten:

- Der zweite Boden sollte dem ersten entsprechen, oder noch besser tiefer als der erste um 1-2 % liegen. Durch den tieferen Punkt kommt es zum Aussieben unentschlossener Anleger, sollte der Boden höher sein erhöht sich die Wahrscheinlichkeit, dass der Ausbruch scheitert.

- Der Kaufpunkt eines doppelten Bodens befindet sich am oberen rechten Ende des “W”, dort wo die Aktie nach dem zweiten fallenden Abschnitt wieder steigt. Wenn der doppelte Boden einen Henkel hat, dann entscheidet die Spitze des Henkels über den Kaufpunkt.

Wochenchart: Konsolidierung über 49 Wochen (im Range), davor ein Anstieg von ~ 80 % (im Range). Während der Konsolidierung bildet sich ein “doppelter Boden”. Diesen kann man mit einer W-Formation mit den Eckpunkten A, B, C, D vergleichen. Der Punkt “C” bildet den potentiellen Kaufpunkt (6,51 $). Der zweite Boden (D) liegt ~ 2 % unter dem ersten Boden (B), das entspricht einer idealen Formation.

Tageschart: Unter hohem Volumen ( > 100% über dem Durschnitt) erfolgte am 18. - 21.10.2002 der Ausbruch bei 6,510 $ (Kaufsignal). Danach folgte eine Rally über ~ 80 % (40 Wochen).

Für “Steigende Böden” gilt folgendes zu beachten:

Im späten Stadium einer Baisse kann diese Formation signalisieren, dass eine Aktie in der Hausse-Phase aggressiv die Führung übernehmen könnte. Was passiert hier, eine starke Aktie bricht aus, schafft aber nicht mehr als 20 % - 30 % Prozent, weil der Gesamtmarkt in eine Korrektur läuft. Die Aktie setzt zurück und bildet einen steigenden Boden oberhalb des ersten Bodens. Wenn die Korrekturphase des Gesamtmarkts endet sind diese Aktien die ersten die aggressiv zu neuen Hochs steigen. James Roppel (Hedge Fund Manager) verwendet für dieses Phänomen eine anschauliche Metapher mit dem Basketball im Schwimmbecken. Man drückt einen Basketball unter Wasser und hält diesen fest (Korrektur des Gesamtmarkts) sobald man den Basketball wieder loslässt schießt dieser ungebremst in die Höhe (Korrektur beendet).

Beispiel Oracle #ORCL - Historisches Beispiel für “Ansteigenden Doppelten Boden” - November 1999

Wochenchart: Konsolidierung über 34 Wochen (im Range), davor ein Anstieg von ~ 100 % (im Range). Während der Konsolidierung bildet sich ein “ansteigender doppelter Boden”, dieser ist mit den Buchstaben A und B gekennzeichnet, diese Formation wird durch eine übergeordnete Gesamtmarktkorrektur initiiert.

Tageschart: Unter hohem Volumen ( ~ 50% über dem Durschnitt) erfolgte am 01.11.1999 der Ausbruch bei 11,73 $ (Kaufsignal). Danach folgte eine Rally über ~ 200 % (21 Wochen).

Die “Flachen Basis” wird wie folgt definiert:

- Die “Flache Basis” entsteht in der Regel, wenn die Aktie um ca. 20 % nach einer Tassenformation, Untertassenformation, oder nach der Ausbildung eines doppelten Bodens ausgebrochen ist. Die Flache Basis ist eine zweite Chance, wenn man den Einstieg z.B. während der Tassenformation verpasst hat.

- Seitwärtsbewegung für mindestens 5-6 Wochen, korrigiert höchstens um 10 - 15 %.

- Am “Pivot Punkt” kaufen und nicht mehr kaufen, wenn der Aktienkurs > 5 % drüber liegt.

- Nachkaufen, wenn der Kurs um 1-2 % über den Kaufkurs gestiegen ist. Mit kleiner Position anfangen, wenn sich der Trend bestätigt kann die Position erhöht werden.

Eine fehlerhafte Konsolidierung kommt sehr häufig vor und kann einen ungeübten Chart Leser zu falschen Entscheidungen verleiten. An folgenden Merkmalen kann man diese Formation erkennen:

- Volumen steigt - Preis sinkt, oder im Verhältnis zur Volumenzunahme nicht plausibel.

- Aktienkurs arbeitet sich an 2-3 Tiefs entlang nach oben (Wochenchart) - nicht kaufen, wenn in der nächsten Woche ein neues Hoch erreicht wird.

- Während einer Korrektur fällt eine gute Growth Aktie um das 1,5 - 2x zum Index. Vorsicht beim 3 - 4x Verfall zum Index.

- Weite lockere Konsolidierung (breite Preisspanne) und Ausbruch unter geringem Volumen.

- Größter Teil des Henkels in der unteren Konsolidierung. Die 200 Tages Linie mit Tendenz nach unten.

- Größter Teil der Wochen in der unteren Hälfte der Konsolidierung.

- Sehr hohe negative Volumen während der Konsolidierung.

- Boden Formationen nicht korrekt (z.B. nicht am unteren Boden).

- Doppelter Boden nicht richtig ausgebildet: zweiter Boden unterbietet den ersten nicht.

- Wochen mit dem höchsten Volumen sind Verlust Wochen (Preis sinkt).

- Zwei, oder 3-Wöchige Konsolidierungen meiden.

- Signifikanter Widerstand muss beim Ausbruch erst überwunden werden. Ein Wiederstand der 2 Jahre zurückliegt ist nicht mehr entscheidend.

- Nicht kaufen, wenn Nachzügler Aktien anfangen zu steigen.

- Ein breites nach oben kletterndes Muster.

- Spiralen, Dreiecke und Wimpel sind schwache Fundamente für eine Konsolidierung.

- Massives negatives Volumen.

- Dreifache Böden Schulter-Kopf sind schwache Signale.

- Tasse mit langsam steigendem Henkel ist kritisch und sollte gemieden werden.

- Henkel in der unteren Hälfte der Konsolidierung meiden.

Verkaufen und Gewinne mitnehmen - wann ist der richtige Zeitpunkt?

Wer kennt nicht diese Aussage “Verluste begrenzen und Gewinne laufen lassen”. Es ist leider nicht immer so einfach wie es klingt. Auch hier gibt es einige Regeln die es zu beachten gilt. Noch wichtiger ist es aber an der persönlichen Einstellung zu arbeiten wie ich ebenfalls aus eigener Erfahrung bestätigen kann. Eine wichtige Regel lautet z.B. “Verluste auf 8 % zu begrenzen” d.h. wenn ein Trade die 8 % Grenze unterschreitet muss man diesen ohne Wenn und Aber liquidieren. Das kann am Anfang sehr weh tun, aber genau das muss in die Routine übergehen, ohne das es bei uns große Emotionen auslöst. Man kann diese 8 % Grenze mit einer Versicherung vergleichen, wenn wir z.B. eine Gebäude- / KFZ- Versicherung abgeschlossen haben und es ist zu keinem Schaden gekommen, hinterfragen wir die bezahlte Summe nicht. Denn wenn ein Schadensfall mal eintritt kann die Situation existenzbedrohend werden. Genauso sollte man die 8 % Grenze sehen - als Versicherung die unsere Existenz schützt!

Anbei habe ich die wichtigsten Punkte von William J. O’Neil zum Thema “wann ist der richtige Zeitpunkt zu verkaufen” zusammengefasst:

- Aktienpreis schließt unter riesigem Volumen (negativ) unter der 10 Wochen Linie.

- Verkaufen, oder reduzieren, wenn die Aktie über die obere Kanal Begrenzung steigt und mit einem Gap nach oben öffnet.

- Bei 8 % Verlust aussteigen - Risikomanagement.

- “Distribution Days” für die wichtigsten Indizes beobachten (S&P 500, Nasdaq, NYSE, Dow Jones). Diesen Punkt werde ich weiter unten nochmal genauer erläutern.

- Nach 20 % Gewinn wieder verkaufen (nach Pivot Punkt). Tendenziell fallen die Kurse wieder nach ca. 25 % Anstieg in eine Baisse - erwartete Zeitspanne 3 - 6 Monate.

- Ausnahme für 20 % Regel: Kurs steigt in 1-3 Wochen um 20 % - Aktie dann für mindestens 8 Wochen halten und danach neu bewerten.

- Klimax-Tops treten oft bei führenden Aktien auf die bereits einen Anstieg von mehreren Monaten hinter sich haben.

- Höchster täglicher Preisanstieg seit Beginn der Aufwärtsbewegung, größtes Tagesvolumen - Vorsicht!

- Erschöpfungs Gap

- Aktiver Preisanstieg über 2-3 Wochen, oder sieben von acht Tagen bzw. acht von zehn Tagen im Tageschart hintereinander - Vorsicht! Die Preisspanne zwischen dem Tief und Hoch in der betreffenden Woche ist größer seit der ursprünglichen Preisbewegung.

- Anzahl an Minustagen steigt hintereinander z.B. 4 - 5 Minustage gefolgt von 2 - 3 Plustagen, davor war das Verhältnis umgekehrt.

- Eisenbahnschienen (Wochenchart) - Preis wird von unten nach oben durchlaufen, schließt leicht im Plus.

- Distribution - hohes Tagesvolumen ohne Preisanstieg

- Neue Hochs unter fallendem Volumen - Institutionelle steigen aus.

- Aktie schließt mehrere Tage hintereinander am Tagestief.

- Geringe relative Stärke: RS fällt < 70.

- Relative Stärke wird von anderen Branchen Mitgliedern nicht bestätigt - Einzelgänger - Vorsicht!

- Ker Kurs verharrt 8 - 10 Woche unter der 10 Wochen Linie.

- Größter eintägiger Preisrückgang seit Beginn der Rally - verkaufen, wenn dieser durch andere Signale bestätigt wird.

- Wochenkurs schließt unter einer bedeutenden Unterstützung / Trendlinie.

- Wochenkurs bricht zusammen trotz größtem Wochen Zuwachs seit Jahren.

- Konsolidierung im 3 - 4 Stadium, 80 % der Konsolidierungen im vierten Stadium scheitern.

- Gewinnzuwachs geht zwei Quartale in Folge um ⅔ runter.

- Größter Teil der Preisbewegung nach einer Korrektur am unteren Teil des Bodens, oder unter der 200 Tageslinie

Das Erkennen von “Distribution Days” ist eine einfache aber mächtige Regel, die Befolgung dieser Regel hat viele Anleger während den verheerenden Korrekturen im Jahr 2000 und 2008 vor großen finanziellen Verlusten bewahrt. Die ersten Anzeichen für eine kommende Korrektur treten bereits im Laufe des Aufwärtstrends auf. Die großen Institutionellen liquidieren bereits ihre Positionen und hinterlassen dabei Spuren die man an am S&P 500, NYSE Composite, Dow Jones und dem Nasdaq Composite erkennen kann. Um diese Anzeichen zu erkennen und richtig zu deuten sollte man die genannten Indizes täglich im Auge behalten und dabei auf folgende Signale achten. Zur besseren Veranschaulichung habe ich unten zwei aktuelle Grafiken eingefügt.

- Es besteht ein Aufwärtstrend.

- Volumen höher als am Vortag - Preis fällt um mindestens 0,2 %.

- Diese Liquidierung (Distribution Days) findet an 3 - 5 spezifischen Tagen. innerhalb von 4 - 5 Wochen statt.

- Manchmal 4 Tage innerhalb von 2 - 3 Wochen.

- Manchmal kann es 6 Wochen dauern, wenn der Markt versucht ein neues Hoch zu erreichen.

- Es reicht, wenn nur ein Index ein sauberes Signal zeigt.

- Nicht mehr gültig sobald 25 Tage vergehen, oder der Kurs > 5% über den D-Day (Schlusskurs) steigt. (Quelle: IBD).

- Tage mit hohen Volumen z.B. beim großen, oder kleinen Verfall von Optionen zählen nicht immer als D-days (Quelle: IBD).

2 Chart: Der zweite Chart zeigt die aktuelle Formation des S&P 500 (SPX), bisher gab es 3 Distribution Days beim SPX und einen im Nasdaq (blauer Pfeil) innerhalb von fünf Wochen.

Wenn Sie diesen Satz lesen haben Sie es geschafft und befinden sich am Ende meines Artikels. Wer sich noch intensiver in die gezeigten Strategien einlesen möchte, dem kann ich das Buch von William J. O Neil „Wie man mit Aktien Geld verdient“ sehr empfehlen.

Mit dem Investieren in Wachstumsaktien habe ich sehr gute Erfahrungen gemacht, dieser Anteil überwiegt in meinem Portfolio derzeit die Value- und Dividenden Aktien.

Zum Screenen von Wachstumsaktien verwende ich das TraderFox Tool; zur Ermittlung von starken Sektoren und Marktführern innerhalb einer Branche verwende ich ergänzend das IBD Tool.

Ich hoffe mein Artikel hat Ihnen gefallen und wünsche Ihnen viel Freude und vor allem Erfolg beim Investieren!

Viele Grüße

Eugen Probst

Tipp: Sie wollen sofort loslegen mit dem Screening nach Wachtumsaktien und potenziellen Tenbaggern? In der TraderFox-Software aktien RANKINGS ist ein Template "Wachstumswerte nach William O'Neil" zur sofortigen Anwendung hinterlegt.

So werden die Screening-Ergebnisse in der TraderFox-Software aktien RANKINGS visualisiert

Bildherkunft: Adobe Stock: 122468335