Portfoliocheck: Aktivitäten voraus? Daniel Loeb verdoppelt seinen Einsatz bei Salesforce

Daniel Loeb ist ein aktivistischer Investor, der sich bevorzugt in angeschlagene Unternehmen einkauft, um diese dann in die seiner Meinung nach richtige Spur zu treiben. Loebs charismatisches und freundliches Auftreten sollten nicht darüber hinweg täuschen, dass er als aktivistischer Investor klare Vorstellungen hat und diese auch durchzusetzen weiß. Daher sorgt es selten für Freudentränen bei Management und Aufsichtsrat, wenn Loeb und sein Hedge Fonds Third Point sich bei ihrem Unternehmen einkaufen.

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

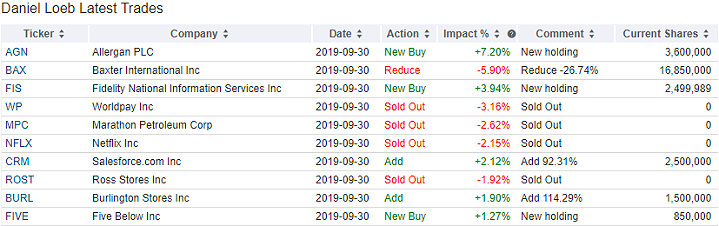

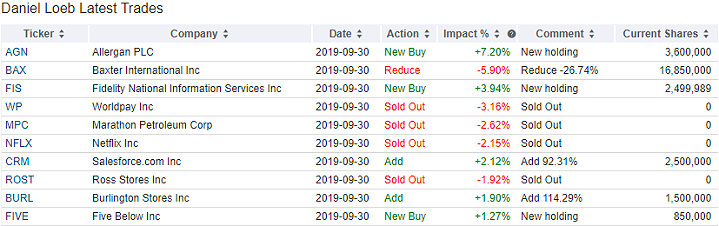

Daniel Loebs Top-Transaktionen im dritten Quartal

Nach einem sehr schwierigen Vorjahr hat Daniel Loeb zurück in die Spur gefunden. Sein Portfoliowert hat sich wieder auf knapp 8,4 Milliarden Dollar erhöht und er hält aktuell 40 Positionen, darunter 11 neue. Bei einer Turnoverrate von 19 Prozent kommt die Bezeichnung „aktivistischer Investor“ also nicht von ungefähr…

Auch im dritten Quartal hat sich Dan Loeb von einer Reihe seiner Positionen komplett getrennt. Dieses Mal traf es Worldpay, Marathon Petroleum, den Streaming-Pionier Netflix und den Discount-Retailer Ross Stores, die zuvor zusammen knapp 10 Prozent seines Portfolios ausmachten.

Des Weiteren verkauft er weiterhin Anteile an seiner größten Position Baxter International, die trotz eines scharfen Kurseinbruchs im Oktober seit Jahresbeginn noch immer rund 35 Prozent im Plus liegen. Nachdem er im vierten Quartal 2018 seinen Bestand um rund ein Viertel sowie im ersten und zweiten Quartal 2019 jeweils um weitere 22 und 18 Prozent reduziert hatte, verkaufte Loeb hier nochmals mehr als ein Viertel seiner immer noch großen restlichen Position.

Gleich 3,6 Millionen Aktien kaufte Daniel Loeb vom Botox-Hersteller Allergan PLC, die gerade von AbbVie übernommen werden. Während viele Fonds und institutionelle Anleger AbbVie ihre Allergan-Aktien andienen, geht Loeb den umgekehrten Weg. Das 63-Milliarden-Dollar-Angebot liegt um einige Prozentpunkte über dem aktuellen Aktienkurs von Allergan und Loeb wittert hier wohl eine schnelle Arbitrage-Rendite – und auf diese Chance setzt er mehr als 7 Prozent seines Anlagekapitals.

Ganz neu eingekauft hat sich Dan Loeb bei Five Below und Fidelity National Information Services, während er seine im zweiten Quartal neu eröffnete Position bei Burlington Stores auf 1,5 Millionen Aktien mehr als verdoppelt hat. Und dann stockte er auch beim Cloud-Spezialisten und SAP-Konkurrenten salesforce.com massiv auf und verdoppelte annähernd seinen Bestand auf nun 2,5 Millionen Aktien.

Daniel Loebs Top-Positionen zum Ende des dritten Quartals

Baxter bleibt auch im dritten Quartal 2019 Loebs größte Einzelposition mit noch gut 17,5 Prozent.

Trotz der anteiligen Verkäufe stehen mit Baxter, United Technologies und Campbell Soup die alten Bekannten ganz oben in seinem Depot, die zusammen auf rund 36,5 Prozent Depotanteil kommen.

Dahinter liegt nun Allergan, gefolgt von Danaher, Sotheby’s und Salesforce. PayPal ist durch Loebs 23-prozentigen Verkauf auf Platz elf abgerutscht und liegt damit direkt vor VISA.

Aktie im Fokus: salesforce.com

Salesforce ist der Cloud-Pionier, das Unternehmen, das als erstes auf die Datenwolke setzte und nicht auf das damals etablierte Geschäft von Lizenzverkäufen, also Softwareprogrammen auf Datenträgern. Salesforce bietet Dienstleistungsprogramme an und hat sich hierbei auf Customer Relationship-Management-Software (CRM) spezialisiert, wo die Unterstützung von Unternehmen bei deren Kundenbetreuung im Vordergrund steht.

Das klingt jetzt noch nicht so spannend, denn das bieten viele Firmen an. Was Salesforce so besonders macht, ist ein früher Fokus auf die Cloud. Denn Salesforce war das erste namhafte Unternehmen, das komplett auf die Cloud setzte und profitiert bis heute vom First-Mover-Vorteil. Diesen Vorsprung konnte man nicht nur nutzen, sondern immer weiter ausbauen.

Dabei zieht die Kunden natürlich nicht der frühere Pioniergeist des Unternehmens an, sondern seine herausragende Stellung im Cloud-Markt und seine professionellen Dienstleistungs- und Softwareangebote. Bei seinem Wachstum setzt Salesforce seit jeher auch auf Übernahmen und kauft Produkte, Dienste und Personal extern zu. Neben kleineren Akquisitionen wie Attic Labs, CloudCraze oder Rebel stemmt Salesforce auch größere Brocken wie Datorama für 800 Millionen, ClickSoftware für 1,5 Milliarden oder MuleSoft für stattliche 6,5 Milliarden Dollar. Salesforce erweitert so seine Angebotspalette und schafft Synergien durch eine Verzahnung der Angebote untereinander.

Das zeigt sich beispielsweise bei ClickSoftware. Die bieten Tools zur Verwaltung von Außendienstleistungen an und Salesforce ist selbst bereits in diesem Markt aktiv mit seinem Produkt Field Service Lightning. Salesforce verstärkt mit der Übernahme seine Sparte Segment Service Cloud, denn ClickSoftware bietet seinen Kunden die Möglichkeit, 30 Prozent der Kraftstoffkosten zu sparen, die Arbeitseffizienz pro Mitarbeiter um 29 Prozent zu steigern und die Reparaturanfragen, die noch am selben Tag erledigt werden, um 65 Prozent zu erhöhen.

Doch Salesforce-Gründer und Co-CEO Marc Benioff hat auch ein Gespür für andere Unternehmen, die er sich (noch) nicht einverleiben kann. Salesforce hält inzwischen für 1,25 Milliarden Dollar strategische Beteiligungen an börsennotierten Unternehmen wie DocuSign, Domo, Dropbox, SVMK (die SurveyMonkey-Muttergesellschaft) oder Twilio. Benioff hat hier schon frühzeitig einen Fuß in die Tür gesetzt und folgt hierbei seinem früheren Ziehvater Larry Ellison von Oracle, der in der Anfangszeit von Salesforce ja ebenfalls dort mit einem Zehntel beteiligt war.

Tableau-Übernahme belastet. Noch…

Den größten Brocken schnappte sich Salesforce vor einem halben Jahr, als man sich den Analytics-Spezialisten Tableau für 15,3 Milliarden Dollar einverleibte, um sich stärker im Bereich der Datenanalyse zu positionieren. Eine sinnvolle Akquisition, allerdings zu einem exorbitanten Preis. Und dass Salesforce diesen Preis in seinen eigenen, ebenfalls sehr üppig bewerteten Aktien bezahlt hat, machte es nicht besser. Während andere Softwareschmieden in diesem Jahr hohe Kurszuwächse verzeichnen konnten, tritt der Salesforce-Aktienkurs auf der Stelle. Mit 160 Dollar notiert er schon länger an der Marke, wo er bereits im Herbst 2018 stand, bevor die Börsen massiv einbrachen. Dazu dürfte sicherlich auch Verkäufe von Tableau-Aktionären gesorgt haben, die lieber ihre Gewinne mitgenommen haben, als an Salesforce beteiligt zu sein.

Des Weiteren schüren die vielen immer größeren Übernahmen die Sorge, dass Salesforce in seinem Kerngeschäft nicht mehr genügend Wachstum generieren kann. Und natürlich begibt man sich mit den zusätzlich erschlossenen Geschäftsfeldern auch immer stärker in Konkurrenz zu starken Gegnern, wie Oracle, Microsoft, Adobe, SAP, aber auch neueren Playern wie Zendesk oder HubSpot.

Und so boten die jüngsten Zahlen auch ein gemischtes Bild. Im dritten Quartal legten die Abonnement- und Supporterlöse auf 4,24 Milliarden Dollar zu, ein Plus von 34 Prozent im Jahresvergleich. Professionelle Dienstleistungen und Sonstiges wuchsen immerhin um 22 Prozent auf 274 Millionen Dollar. Der Cashflow aus laufender Geschäftstätigkeit belief sich auf 298Millionen und lag damit um 108 Prozent über dem Vorjahreswert. Cash und sonstige Zahlungsmittel lagen zum Ende des dritten Quartals bei 6,53 Milliarden Dollar.

Damit übertraf Salesforce die Erwartungen für das dritte Quartal, gab aber einen wenig forschen Ausblick auf die Zukunft ab. Im laufenden vierten Quartal soll der Umsatz auf 4,74 bis 4,75 Milliarden ansteigen und ein Verlust zwischen 0,54 und 0,55 Milliarden Dollar eingespielt werden. Im ersten Quartal 2020 erwartet Salesforce einen Umsatz zwischen 4,8 und 4,84 Milliarden und für das Gesamtjahr 2020 einen Wert von 16,9 bis 17 Milliarden Dollar. Damit lag man auf Höhe der Erwartungen, während Salesforce beim Gewinn sogar etwas optimistischer wurde; dieser soll nun zwischen 2,89 und 2,90 Dollar je Aktie liegen, nach bisher erwarteten 2,80 bis 2,84 Dollar.

Der Vorstand berichtete jüngst, dass sich aus seiner Sicht die großen Übernahmen von Mulesoft und Tableau auszuzahlen begännen. Daneben ist man geradezu überwältig von Salesforces KI-Assistenten Einstein, der seinen Mandanten bereits mehr als vier Milliarden Ergebnisse präsentiert. Täglich! Dabei ist Einstein kein isoliertes Produkt, sondern in alle Produktsysteme von Salesforce integriert und die Dynamik zeigt sich an einem Beispiel besonders gut. So wurden während der Cyber Week beeindruckende neun Prozent der digitalen Bestellungen über die Einstein-Produktempfehlungen erzeugt.

Salesforce wächst nicht nur durch neue Kunden, sondern es bietet seinen Bestandskunden auch immer bessere, leistungsfähigere Services. Dadurch generiert das Unternehmen einerseits steigende Einnahmen, es reduziert gleichzeitig aber auch die möglicherweise vorliegende Abwanderungsbereitschaft bei seinen Kunden, denn diese müssen sich nicht woanders nach ergänzenden Angeboten umsehen, da Salesforce sie ihnen zunehmend selbst bietet. Und guter Service aus einer Hand ist verschiedenen und unter Umständen miteinander konkurrierenden Anbietern stets vorzuziehen, weil so unnötige Reibungs- und Zeitverluste vermieden werden.

Man kann also feststellen, dass Salesforce weiter stark wächst und schneller als der Markt. Ob und gegebenenfalls wann Benioffs Prognose Wirklichkeit wird und Salesforce irgendwann mehr Umsatz erzielt als Datenbank-Urgestein Oracle, bleibt abzuwarten. Auf guten Weg dorthin ist Salesforce jedenfalls. Und das deutliche erhöhte Engagement von Daniel Loeb signalisiert, dass auch er zunehmend Geschmack findet an dem Markt- und Innovationsführer mit seinen hohen Wachstumsraten.

Und damit begibt sich Loeb in gute Gesellschaft, denn im dritten Quartal haben auch andere Star-Investoren ihre Positionen bei Salesforce aufgestockt, wie Ken Fisher (plus 29 Prozent), Primecap Management (plus 9 Prozent) oder Tiger Cup Andreas Halvorsen (plus 69 Prozent).

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

Daniel Loebs Top-Transaktionen im dritten Quartal

Nach einem sehr schwierigen Vorjahr hat Daniel Loeb zurück in die Spur gefunden. Sein Portfoliowert hat sich wieder auf knapp 8,4 Milliarden Dollar erhöht und er hält aktuell 40 Positionen, darunter 11 neue. Bei einer Turnoverrate von 19 Prozent kommt die Bezeichnung „aktivistischer Investor“ also nicht von ungefähr…

Auch im dritten Quartal hat sich Dan Loeb von einer Reihe seiner Positionen komplett getrennt. Dieses Mal traf es Worldpay, Marathon Petroleum, den Streaming-Pionier Netflix und den Discount-Retailer Ross Stores, die zuvor zusammen knapp 10 Prozent seines Portfolios ausmachten.

Des Weiteren verkauft er weiterhin Anteile an seiner größten Position Baxter International, die trotz eines scharfen Kurseinbruchs im Oktober seit Jahresbeginn noch immer rund 35 Prozent im Plus liegen. Nachdem er im vierten Quartal 2018 seinen Bestand um rund ein Viertel sowie im ersten und zweiten Quartal 2019 jeweils um weitere 22 und 18 Prozent reduziert hatte, verkaufte Loeb hier nochmals mehr als ein Viertel seiner immer noch großen restlichen Position.

Gleich 3,6 Millionen Aktien kaufte Daniel Loeb vom Botox-Hersteller Allergan PLC, die gerade von AbbVie übernommen werden. Während viele Fonds und institutionelle Anleger AbbVie ihre Allergan-Aktien andienen, geht Loeb den umgekehrten Weg. Das 63-Milliarden-Dollar-Angebot liegt um einige Prozentpunkte über dem aktuellen Aktienkurs von Allergan und Loeb wittert hier wohl eine schnelle Arbitrage-Rendite – und auf diese Chance setzt er mehr als 7 Prozent seines Anlagekapitals.

Ganz neu eingekauft hat sich Dan Loeb bei Five Below und Fidelity National Information Services, während er seine im zweiten Quartal neu eröffnete Position bei Burlington Stores auf 1,5 Millionen Aktien mehr als verdoppelt hat. Und dann stockte er auch beim Cloud-Spezialisten und SAP-Konkurrenten salesforce.com massiv auf und verdoppelte annähernd seinen Bestand auf nun 2,5 Millionen Aktien.

Daniel Loebs Top-Positionen zum Ende des dritten Quartals

Baxter bleibt auch im dritten Quartal 2019 Loebs größte Einzelposition mit noch gut 17,5 Prozent.

Trotz der anteiligen Verkäufe stehen mit Baxter, United Technologies und Campbell Soup die alten Bekannten ganz oben in seinem Depot, die zusammen auf rund 36,5 Prozent Depotanteil kommen.

Dahinter liegt nun Allergan, gefolgt von Danaher, Sotheby’s und Salesforce. PayPal ist durch Loebs 23-prozentigen Verkauf auf Platz elf abgerutscht und liegt damit direkt vor VISA.

Aktie im Fokus: salesforce.com

Salesforce ist der Cloud-Pionier, das Unternehmen, das als erstes auf die Datenwolke setzte und nicht auf das damals etablierte Geschäft von Lizenzverkäufen, also Softwareprogrammen auf Datenträgern. Salesforce bietet Dienstleistungsprogramme an und hat sich hierbei auf Customer Relationship-Management-Software (CRM) spezialisiert, wo die Unterstützung von Unternehmen bei deren Kundenbetreuung im Vordergrund steht.

Das klingt jetzt noch nicht so spannend, denn das bieten viele Firmen an. Was Salesforce so besonders macht, ist ein früher Fokus auf die Cloud. Denn Salesforce war das erste namhafte Unternehmen, das komplett auf die Cloud setzte und profitiert bis heute vom First-Mover-Vorteil. Diesen Vorsprung konnte man nicht nur nutzen, sondern immer weiter ausbauen.

Dabei zieht die Kunden natürlich nicht der frühere Pioniergeist des Unternehmens an, sondern seine herausragende Stellung im Cloud-Markt und seine professionellen Dienstleistungs- und Softwareangebote. Bei seinem Wachstum setzt Salesforce seit jeher auch auf Übernahmen und kauft Produkte, Dienste und Personal extern zu. Neben kleineren Akquisitionen wie Attic Labs, CloudCraze oder Rebel stemmt Salesforce auch größere Brocken wie Datorama für 800 Millionen, ClickSoftware für 1,5 Milliarden oder MuleSoft für stattliche 6,5 Milliarden Dollar. Salesforce erweitert so seine Angebotspalette und schafft Synergien durch eine Verzahnung der Angebote untereinander.

Das zeigt sich beispielsweise bei ClickSoftware. Die bieten Tools zur Verwaltung von Außendienstleistungen an und Salesforce ist selbst bereits in diesem Markt aktiv mit seinem Produkt Field Service Lightning. Salesforce verstärkt mit der Übernahme seine Sparte Segment Service Cloud, denn ClickSoftware bietet seinen Kunden die Möglichkeit, 30 Prozent der Kraftstoffkosten zu sparen, die Arbeitseffizienz pro Mitarbeiter um 29 Prozent zu steigern und die Reparaturanfragen, die noch am selben Tag erledigt werden, um 65 Prozent zu erhöhen.

Doch Salesforce-Gründer und Co-CEO Marc Benioff hat auch ein Gespür für andere Unternehmen, die er sich (noch) nicht einverleiben kann. Salesforce hält inzwischen für 1,25 Milliarden Dollar strategische Beteiligungen an börsennotierten Unternehmen wie DocuSign, Domo, Dropbox, SVMK (die SurveyMonkey-Muttergesellschaft) oder Twilio. Benioff hat hier schon frühzeitig einen Fuß in die Tür gesetzt und folgt hierbei seinem früheren Ziehvater Larry Ellison von Oracle, der in der Anfangszeit von Salesforce ja ebenfalls dort mit einem Zehntel beteiligt war.

Tableau-Übernahme belastet. Noch…

Den größten Brocken schnappte sich Salesforce vor einem halben Jahr, als man sich den Analytics-Spezialisten Tableau für 15,3 Milliarden Dollar einverleibte, um sich stärker im Bereich der Datenanalyse zu positionieren. Eine sinnvolle Akquisition, allerdings zu einem exorbitanten Preis. Und dass Salesforce diesen Preis in seinen eigenen, ebenfalls sehr üppig bewerteten Aktien bezahlt hat, machte es nicht besser. Während andere Softwareschmieden in diesem Jahr hohe Kurszuwächse verzeichnen konnten, tritt der Salesforce-Aktienkurs auf der Stelle. Mit 160 Dollar notiert er schon länger an der Marke, wo er bereits im Herbst 2018 stand, bevor die Börsen massiv einbrachen. Dazu dürfte sicherlich auch Verkäufe von Tableau-Aktionären gesorgt haben, die lieber ihre Gewinne mitgenommen haben, als an Salesforce beteiligt zu sein.

Des Weiteren schüren die vielen immer größeren Übernahmen die Sorge, dass Salesforce in seinem Kerngeschäft nicht mehr genügend Wachstum generieren kann. Und natürlich begibt man sich mit den zusätzlich erschlossenen Geschäftsfeldern auch immer stärker in Konkurrenz zu starken Gegnern, wie Oracle, Microsoft, Adobe, SAP, aber auch neueren Playern wie Zendesk oder HubSpot.

Und so boten die jüngsten Zahlen auch ein gemischtes Bild. Im dritten Quartal legten die Abonnement- und Supporterlöse auf 4,24 Milliarden Dollar zu, ein Plus von 34 Prozent im Jahresvergleich. Professionelle Dienstleistungen und Sonstiges wuchsen immerhin um 22 Prozent auf 274 Millionen Dollar. Der Cashflow aus laufender Geschäftstätigkeit belief sich auf 298Millionen und lag damit um 108 Prozent über dem Vorjahreswert. Cash und sonstige Zahlungsmittel lagen zum Ende des dritten Quartals bei 6,53 Milliarden Dollar.

Damit übertraf Salesforce die Erwartungen für das dritte Quartal, gab aber einen wenig forschen Ausblick auf die Zukunft ab. Im laufenden vierten Quartal soll der Umsatz auf 4,74 bis 4,75 Milliarden ansteigen und ein Verlust zwischen 0,54 und 0,55 Milliarden Dollar eingespielt werden. Im ersten Quartal 2020 erwartet Salesforce einen Umsatz zwischen 4,8 und 4,84 Milliarden und für das Gesamtjahr 2020 einen Wert von 16,9 bis 17 Milliarden Dollar. Damit lag man auf Höhe der Erwartungen, während Salesforce beim Gewinn sogar etwas optimistischer wurde; dieser soll nun zwischen 2,89 und 2,90 Dollar je Aktie liegen, nach bisher erwarteten 2,80 bis 2,84 Dollar.

Der Vorstand berichtete jüngst, dass sich aus seiner Sicht die großen Übernahmen von Mulesoft und Tableau auszuzahlen begännen. Daneben ist man geradezu überwältig von Salesforces KI-Assistenten Einstein, der seinen Mandanten bereits mehr als vier Milliarden Ergebnisse präsentiert. Täglich! Dabei ist Einstein kein isoliertes Produkt, sondern in alle Produktsysteme von Salesforce integriert und die Dynamik zeigt sich an einem Beispiel besonders gut. So wurden während der Cyber Week beeindruckende neun Prozent der digitalen Bestellungen über die Einstein-Produktempfehlungen erzeugt.

Salesforce wächst nicht nur durch neue Kunden, sondern es bietet seinen Bestandskunden auch immer bessere, leistungsfähigere Services. Dadurch generiert das Unternehmen einerseits steigende Einnahmen, es reduziert gleichzeitig aber auch die möglicherweise vorliegende Abwanderungsbereitschaft bei seinen Kunden, denn diese müssen sich nicht woanders nach ergänzenden Angeboten umsehen, da Salesforce sie ihnen zunehmend selbst bietet. Und guter Service aus einer Hand ist verschiedenen und unter Umständen miteinander konkurrierenden Anbietern stets vorzuziehen, weil so unnötige Reibungs- und Zeitverluste vermieden werden.

Man kann also feststellen, dass Salesforce weiter stark wächst und schneller als der Markt. Ob und gegebenenfalls wann Benioffs Prognose Wirklichkeit wird und Salesforce irgendwann mehr Umsatz erzielt als Datenbank-Urgestein Oracle, bleibt abzuwarten. Auf guten Weg dorthin ist Salesforce jedenfalls. Und das deutliche erhöhte Engagement von Daniel Loeb signalisiert, dass auch er zunehmend Geschmack findet an dem Markt- und Innovationsführer mit seinen hohen Wachstumsraten.

Und damit begibt sich Loeb in gute Gesellschaft, denn im dritten Quartal haben auch andere Star-Investoren ihre Positionen bei Salesforce aufgestockt, wie Ken Fisher (plus 29 Prozent), Primecap Management (plus 9 Prozent) oder Tiger Cup Andreas Halvorsen (plus 69 Prozent).

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten