Portfoliocheck: Bei Herzspezialist Edwards Lifesciences kommt Frank Sands nicht ins Stottern

Frank Sands bevorzugtes Investitionsfeld sind dominierende Wachstumsunternehmen mit langfristig profitablen Aussichten. Der äußerst erfolgreiche Investor leitet die gleichnamige Anlagegesellschaft Sands Capital Management seit mehr als 25 Jahren und inzwischen gemeinsam mit seinem Sohn Frank Sands Jr.

Dabei beschäftigt der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, Frank Sands nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. „Das Orakel von Omaha“ ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Und auch in einem weiteren Punkt folgt Sands Warren Buffett, denn auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

„Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

- nachhaltiges überdurchschnittliches Gewinnwachstum

- Marktführerschaft in ihrer jeweiligen Branche

- Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

- eine klare Philosophie sowie einen wertschöpfenden Fokus

- Finanzstärke

- angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

In den letzten 25 Jahren erzielte Frank Sands eine durchschnittliche jährliche Rendite von 14,4 Prozent und auf 10-Jahressicht sind es sogar 20 Prozent Zuwachs pro Jahr. Womit er fast doppelt so gut abgeschnitten hat wie der S&P 500 Index im gleichen Zeitraum, der es zwischen 2011 und 2020 „nur“ auf 11,5 Prozent brachte.

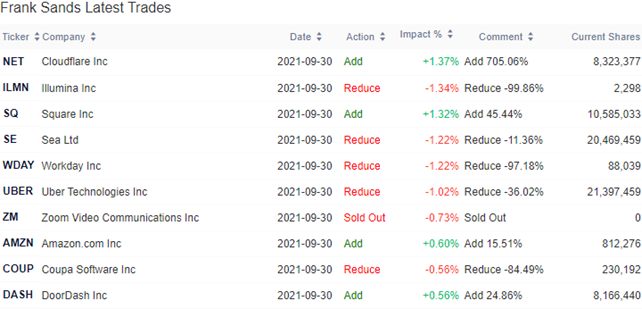

Wichtigste Käufe und Verkäufe im 3. Quartal 2021

Am Ende des Quartals hielt Frank Sands 71 Werte im Portfolio, darunter 3 Neuaufnahmen. Seine Turnover-Rate lag bei 6 Prozent und das Depotvolumen bei 60 Milliarden Dollar.

Zoom hat Sands komplett verkauft, bei Illumina und Workday steht dies unmittelbar bevor. Und auch Coupa Software dürfte nach der Reduzierung von 85 Prozent vor dem Ausverkauf stehen.

Weniger stark traf es Sea Limited, die Sands um 11 Prozent abbaute und Uber, bei der es über ein Drittel waren.

Aufgestockt hat er hingegen Cloudfare um mehr als 700 Prozent, Block (ehemals Square) um 45 Prozent, Amazon um 16 Prozent und DoorDash um 25 Prozent.

Im dritten Quartal war von der bevorstehenden Zinswende und dem Wechsel von Groth zu Value noch nicht viel zu spüren an den Börsen.

Top-Werte im Portfolio zum Ende des 3. Quartals 2021

Communication Services dominieren weiterhin Sands Depot mit einem Anteil von 34,5 Prozent, während Technology mit 30,5 Prozent den zweiten Platz behauptete. Es folgen zyklische Konsumwerte mit 14,3 und Healthcare mit 11,9 Prozent vor Financial Services mit 6,1 Prozent.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Sea Limited bleibt mit 10,9 Prozent die mit Abstand größte Position in Frank Sands stark fokussiertem Portfolio und dahinter folgen Netflix mit 5,3 und VISA mit 5,1 Prozent, die die Plätze getauscht haben. Amazon hat mit 4,5 Prozent seinen vierten Rang verteidigt, während Block (Square) sich von neunten auf den fünften Platz hochgeschoben hat.

Altlassian hat sich als Neueinsteiger gleich auf Rang sechs eingefunden und damit auch MercadoLibre überholt, die auf dem siebten Platz verblieben. Align hat sich von zehnten auf den achten Platz verbessert, während Meta Platforms (Facebook) vier Plätze verlor. Shopify büßte ebenfalls vier Plätze ein und ist nun neuer Zehnter.

Im Fokus: Edwards Lifesciences

Edwards Lifesciences bringt es mit einem Depotanteil von 2,6 Prozent auf den 16. Rang in Frank Sands Portfolio. Hier war Sands im dritten und vor allem im vierten Quartal 2015 massiv eingestiegen und hat anschließend seine Position immer weiter reduziert. Besonders stark im dritten Quartal 2017, nachdem der Kurs kräftig angesprungen war. Tiefpunkt war im Coronacrash, doch schon im zweiten Quartal 2020 stockte Sands die Position beinahe verdreifachte. Seit dem ersten Quartal 2021 stockt Sands seinen Bestand weiter moderat auf und hielt Ende September 13,55 Mio Aktien, die insgesamt mit knapp 150 Prozent im Plus notierten.

Quelle: Qualitäts-Check TraderFox

Edwards ist in einem lukrativen Markt aktiv. Die Menschen werden immer älter, obwohl sie sich seltener bewegen und die Kalorienzufuhr ständig steigt. Erkrankungen des Herz-Kreislauf-Systems gehören zu den häufigsten Todesursachen und zu den größten Kostenblöcken im Gesundheitssystem. Was für die einen wenig verheißungsvoll klingt, bietet für andere große Chancen.

So auch für Edwards Lifesciences, die bereits 1956 von Miles „Lowell“ Edwards und dem Herzchirurgen Albert Starr gegründet wurde mit der ursprünglichen Idee der Mechanisierung des menschlichen Herzens. Doch relativ zügig konzentrierte sich das Unternehmen auf die Entwicklung künstlicher Herzklappen.

1985 und damit knapp 30 Jahre nach seiner Gründung wurde Edwards durch das US-amerikanisches Pharma- und Medizintechnikunternehmen Baxter International aufgekauft. Doch im Jahr 2000 erfolgte die Rolle rückwärts und Baxter entließ Edwards im Wege eines Spin-offs wieder in die Selbstständigkeit.

Der Herzklappenspezialist

Die Kalifornier sind ein führendes Medizintechnikunternehmen und bekannt für Ihre Edwards SAPIEN-TAVI/TAVR-Produkte, diverse Herzklappen unterschiedlicher Größen und aus biologischem Material, Herzklappen-Rekonstruktions-Produkte, aber auch für hämodynamische Überwachungsgeräte zur Messung von Herz-Kreislauf-Leistung während der Operation oder auf der Intensivstation, venöse Kanülen sowie dem Swan-Ganz-Katheter.

Das rasante Wachstum verdankt das Unternehmen einer revolutionären Operationsmethode, die das früher übliche Aufschneiden des Brustkorbs ersetzt. Denn die Edwards Herzklappen der SAPIEN-Linie werden durch ein Verfahren namens Transkatheter-Aortenklappenersatz (TAVR) implantiert. Dabei erfolgen Platzierung und Implantierung zusammenlegbarer Herzklappen über einen Stent, in dem diese verankert sind, und die anschließend mit Hilfe eines Ballonkatheters oder durch sogenanntes „Gedächtnis-Metall“ wieder im Körper entfaltet werden können. Der Katheter mit der Herzklappe kann über verschiedene Zugangswege in den Körper gelangen, wie über eine Punktion in der Leiste (transfemoral), am Arm (transaxillär), zwischen den Rippen (transapikal) oder über die Vorderseite des Brustkorbs – durch ein kleines Loch in der Aorta (transaortal). Anschließend wird der Katheter bis zum Herzen vorgeschoben und die Herzklappe entfaltet.

Dieses Verfahren ist im Vergleich zum Aufschneiden des Brustkorbs minimalinvasiv und verkürzt nicht nur die Operationsdauer, sondern auch die Genesungszeit erheblich. Und das hat nicht nur körperlich positive Auswirkungen auf die Patienten, sondern auch psychologische, denn ein solcher vergleichsweise kleiner Eingriff mit nur wenigen Folgeerscheinungen reduziert den Stresslevel erheblich und damit auch weiter mögliche Folgekosten für die Krankenkassen. Und daher ist es kein Wunder, dass diese die Kosten für die Operation nur allzu gerne übernehmen, da sie für alle Beteiligten eine Win-Win-Situation darstellt.

Edwards unterteilt sein Business in drei Segmente. Surgical Valve Technologies steuert 19 Prozent zum Umsatz bei. Hier geht es um Systeme zum minimalinvasiven kardiochirurgischen Herzklappenersatz, Kanülen, Operationsutensilien zur Implantation von kardialen Bypässen.

Zwei Drittel der Umsätze erzielt Edwards im Segment Transcatheter Heart Valve, also mit Katheter gestützten implantierbaren biologischen Herzklappen.

SystemCritical Care steuert die restlichen 16 Prozent Umsatz bei, vor allem mit pulmonalarteriellen Kathetern und Systemen für hämodynamisches Monitoring, also Überwachungssystemen für Sauerstoffsättigung, Herzfrequenz und ähnlichem auf Intensivstationen.

Edwards erzielt mit 85 Prozent den Großteil seiner Umsätze im Bereich der Herzklappenersatze und hier wiederum liegt der Schwerpunkt bei den Katheter gesteuerten Klappenimplantationen (65 Prozent), während mit kardiochirurgisch implantierbaren Herzklappen 19 Prozent erzielt werden.

Die Zukunftsmusik spielt im Bereich Transcatheter Aortic Valve Therapy, wo die SAPIEN-3-Herzklappensysteme knapp drei Milliarden Umsatz pro Jahr generieren. Diese kommen bei der Aortenklappenstenose zum Einsatz, der häufigsten Herzerkrankung, die einen Herzklappenersatz nötig macht. Edwards kommt hier auf einen Marktanteil von 55 Prozent und liegt damit deutlich vor Medtronic (29 Prozent), Abbott Laboratories (14 Prozent) oder Boston Scientific (5 Prozent). Diese Anteilsverteilung hat sich in den letzten Jahren kaum verändert, so dass man Edwards hier einen starken Burggraben bescheinigen kann. Das dürfte auch daran liegen, dass in klinischen Studien die Produkte von Edwards etwas besser als die Konkurrenzprodukte von Medtronic abschneiden.

Coronaeinflüsse

Die Corona-Pandemie und ihre Wellen Corona haben erhebliche Auswirkungen auf die Geschäfte von Edwards. Denn viele Corona-Patienten brauchen eine Behandlung auf der Intensivstation und Sauerstoffzufuhr, um zu überleben. Um Ansteckungen des Klinikpersonals zu vermeiden, sind umfassende Schutzmaßnahmen nötig und diese benötigen Platz und Zeit. Was dazu führt, dass weniger dringende Operationen und Behandlungen verschoben werden müssen. Das betrifft nicht nur Herzoperationen und auch nicht nur Edwards Lifesciences, sondern auch deren Wettbewerber.

Im Sommer hatte der weltweite Rückgang der Infektionszahlen die Lage entspannt und in den Krankenhäusern bekamen auch andere Operationen wieder ihre übliche Priorität. Wodurch sich die Zahl der Herzoperationen deutlich erhöhte. Und dieser Trend war nicht nur ein Aufholeffekt von verschobenen Operationen, sondern die grundsätzliche Problematik hat sich in den letzten anderthalb Jahren noch verschärft, da die Menschen während der Corona-Lockdowns ordentlich zugenommen haben. So lag die durchschnittliche Gewichtszunahme in Mexiko bei acht Kilogramm.

Diese Erholung zeigt sich auch im Chartbild von Edwards. Am Jahresende markierte der Kurs bei 130 Dollar ein neues Allzeithoch, doch dann traf ihn die Omikronwelle mit voller Wucht. Die Infektionszahlen schießen in ungeahnter Stärke in die Höhe und auch wenn Omikron seltener zu schweren Verläufen führt, sorgt die hohe Zahl der Infizierten für ausgebuchte Intensivstationen. Mit den – erneut – negativen Auswirkungen auf nicht-notwendige Operationen, die erneut reihenweise verschoben werden (müssen).

Edwards verfügt über einen ausgesprochen breiten Burggraben, der vor allem aus dem langwierigen und Kosten intensiven Zulassungsverfahren für neue Medikamente und Anwendungen im Gesundheitsbereich zurückzuführen ist. Mit seiner revolutionären Operationsmethode, basierend auf den eigenen Produktentwicklungen, hat sich Edwards die Marktführerschaft erobert, die seit Jahren von den Konkurrenten nicht bedroht werden kann.

Durchwachsene Zahlen

Dennoch muss auch Edwards Federn lassen und das zeigte sich bei den Zahlen zum vierten Quartal, denen ein heftige Kurskorrektur bis fast runter auf 100 Dollar folgte – ein Siebenmonatstief

Der Umsatz stieg im Schlussquartal um rund 12 Prozent auf 1,3 Mrd. Dollar. Den größten Umsatz erzielte Edwards im Segment Transkatheter-Aortenklappenersatz, wo der Umsatz im Quartal um 1 Prozent auf 872 Mio. Dollar stieg. Der Nettogewinn stieg im Vergleich zum Vorquartal um 8 Prozent auf 335,3 Mio. Dollar und der unverwässerte Gewinn je Aktie um 8 Prozent auf 0,50 Dollar. Edwards beendete das Jahr 2021 mit 1,5 Mrd. Dollar an Barmitteln.

Das Unternehmen bestätigte seine 2022er Jahresprognose, die es im Dezember ausgegeben hatte. Dabei dürften sich die Verschiebungen im ersten Quartal fortsetzen und auch das zweite Quartal könnte noch negativ beeinflusst sein, zumal sich der zunehmende Mangel an Arbeitskräften und medizinischem Personal nun ebenfalls als Bremsklotz erweist.

Erholung im Jahresverlauf

In der zweiten Jahreshälfte dürften sich die Aussichten jedoch zunehmend aufhellen. Die Impfkampagne läuft weiter, es kommen die ersten an Omikron angepassten Impfstoffe auf den Markt und einige Länder, wie zum Beispiel Dänemark, haben bereits die Aufhebung sämtlicher Corona-Beschränkungen beschlossen. Die Zeichen stehen also auf Erholung – auch bei den Herzoperationen, die bald wieder in normaler Anzahl durchgeführt werden dürften.

In den Geschäftszahlen sollten sich die Erholungstendenzen dann auch positiv niederschlagen, im Kursverlauf eher früher. So gesehen ist auch Edwards Lifesciences eine Re-opening-Wette.

Bildherkunft: AdobeStock_195057062