Portfoliocheck: Die Citigroup wird umgekrempelt und Value Investor Bill Nygren will ordentlich absahnen

Value Investor Bill Nygren betreut als Portfolio Manager und CIO drei Fonds der Oakmark-Familie mit einem Anlagevolumen von mehreren Milliarden Dollar. Darunter ist auch der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 Prozent vorzuweisen hat.

Nygren ermittelt den fairen Wert eines Unternehmens anhand der Discounted-Cashflow-Methode und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Bill Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich mit gutem Beispiel vorangeht und einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert hat. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Darüber hinaus hat Nygren eine große Vorliebe für sogenannte 80/20-Situationen entwickelt, auch bekannt als „Pareto-Prinzip“. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

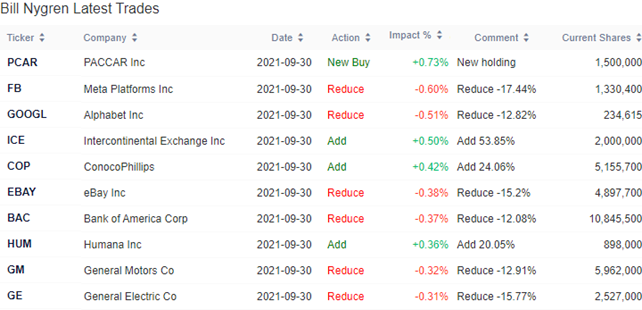

Top Käufe und Verkäufe im 3. Quartal 2021

Bill Nygren hatte zum Ende des 3. Quartals 2021 insgesamt 51 Werte im Depot, darunter lediglich einen neuen. Seine Turnoverrate sank weiter auf überschaubare zwei Prozent.

PACCAR ist Bill Nygrens einziger Neuerwerb und bringt mit einer Gewichtung von 0,7 Prozent auch die meiste Bewegung in sein Depot. Bei Intercontinental Exchange stockte er um 54 Prozent auf, nachdem er hier erst im Vorquartal neu eingestiegen war. Ebenso bei ConocoPhillips, wo er seinen Bestand um 24 Prozent ausbaute, nach einer annähernden Verdopplung um 93 Prozent im Vorquartal. Und er kaufte bei Humana 20 Prozent zu.

Reduziert hat Nygren im Gegenzug jeweils zwischen 12 und 16 Prozent bei Meta Platforms (bekannt als Facebook), Alphabet, eBay, Bank of America, General Motors und General Electric. BoA hatte er bereits im Vorquartal um 12 Prozent verringert, während er eBay noch um 32 Prozent aufgestockt hatte.

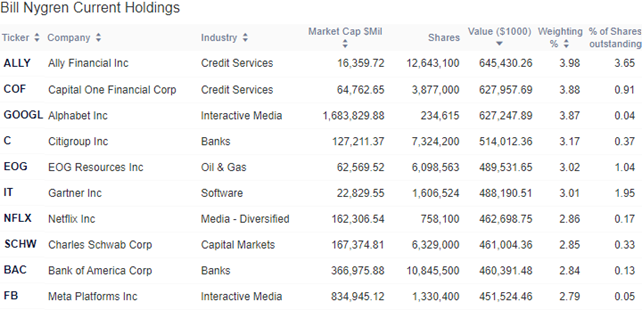

Top Positionen am Ende des 3. Quartals 2021

Mit 37 Prozent bleiben die Financial Services in Nygrens gut 16,2 Milliarden Dollar schweren Depot an der Spitze, gefolgt von Communication Services mit 15,2 Prozent, Technologiewerten mit 10,1, zyklischen Konsumwerten mit 9,1 und Energiewerten mit 8,5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Die lange Zeit größte Position Alphabet rutschte auf Rang drei ab. An ihr haben sich die beiden Finanzwerte Ally Financial als neuer Spitzenreiter und Capital One vorbeigeschoben. Die Citigroup konnte sich um drei Plätze auf den vierten verbessern und ließ dabei auch EOG Ressources hinter sich, die Rang fünf behaupten konnten.

Die zweite Hälfte seiner Top 10 führt Neueinsteiger Gartner an vor Streamingking Netflix, der ebenfalls neu unter den zehn schwersten Werten notiert. Die soeben vorgelegten Quartalszahlen und der schwache Ausblick konnten Anleger allerdings überhaupt nicht überzeugen. Dahinter folgen Charles Schwab, Bank of America und Meta Platforms, die vom vierten auf den zehnten Platz durchgereicht wurden.

Damit hat Nygren frühzeitig bei den Wachstumswerten Anteile verkauft, während er im Finanzsektor hoch gewichtet bleibt, um von den absehbar steigenden Zinsen zu profitieren. Und auch sein hohes Engagement im Ölsektor zahlt sich kräftig aus.

Aktie im Fokus: Citigroup

Die Citigroup ist eine der weltweit führenden Banken und auch in den USA unter den Sektorleadern. Sie ist allerdings auch die einzige der Großbanken, die Warren Buffett niemals in seinem Depot hatte, obwohl er ansonsten zeitweise bei allen TOP 7-US-Banken hoch investiert war.

Quelle: Dividenden-Check TraderFox

Schaut man sich die langfristige Entwicklung der Citibank an, scheint Buffett mit seiner Abneigung richtig gelegen zu haben. Denn der Aktienkurs der Citibank hat sich seit dem Absturz in der Finanzkrise nicht wirklich erholt. Anstelle der damals 550 Dollar schaffte es der Kurs zu keiner Zeit wieder über 100 Dollar hinaus. Und auch vom zwischenzeitlichen Hoch Anfang 2020 bei gut 80 Dollar ist man mit den aktuellen 65 Dollar wieder weit entfernt. Ganz anders die Wettbewerber wie die Bank of America oder JPMorgan Chase, die längst neue Höchststände markiert haben. Das liegt allerdings auch an ihrem starken Kapitalmarktgeschäft und dem seit 12 Jahren anhaltenden Bullenmarkt; selbst wenn dieser aktuell eine seiner vielen Korrekturen erlebt.

Die Citigroup geht auf die bereits 1812 gegründete Citibank zurück und die heutige Bank entstand im Oktober 1998 durch die Fusion der Citicorp und der Travelers Group. Die Bank beschäftigt weltweit 210.000 Mitarbeiter und ist eine der 30 Großbanken, die vom Financial Stability Board (FSB) als „systemically important financial institution“ (systemisch bedeutsames Finanzinstitut) eingestuft wurden und damit einer besonderen Überwachung und strengeren Anforderungen an die Ausstattung mit Eigenkapital unterliegt. Damit ist ihre Refinanzierung strukturell teurer als die kleinerer Institute und ihre Margen entsprechend schwächer.

Das Geschäft der Citigroup teilt sich in vier Segmente auf: Institutional Clients, Global Consumer Banking, Citi Holdings, Corporate & Other. Das mit einem Umsatzanteil von 60 Prozent stärkste Segment “Institutional Clients” umfasst den Handel mit Wertpapieren, Investmentbanking, Private-Banking, sowie technische Lösungen und Dienstleistungen im Wertpapiergeschäft. Citi Holdings wiederum ist die Bad Bank der Citigroup, in die nach der Finanzkrise notleidende und toxische Wertpapiere ausgelagert wurden, um diese in einem geordneten Prozess abzuwickeln.

CEO-Wechsel

„Abgewickelt“ wurde auch CEO Michael Corbat, der wegen anhaltender Erfolgslosigkeit insbesondere vom aktivistischen Investor ValueAct unter Beschuss geraten war. ValueAct hatte auch bei Microsoft den damaligen CEO Steve Ballmer so lange öffentlich kritisiert, bis dieser zurücktrat und den Weg frei machte für Satya Nadella – und damit dem Softwaredinosaurier zu einem zweiten Erfolgsleben verhalf.

Daneben wurden aufsichtsbehördliche Maßnahmen gegen die Citi verhängt wegen interner Kontrollmängel in den Bereichen Daten, Risikomanagement und Unternehmensführung.

Corbat beugte sich dem Druck und traf im Februar 2021 zurück. Seine Nachfolge als CEO trat Jane Fraser an, die seit 2004 bei der Citigroup arbeitet und zuvor Leiterin des Consumer Bankings war.

Neue Strategie

Als neue CEO verordnet Jane der Citigroup eine Rosskur. Wohl auch aus der Erfahrung mit unzufriedenen Aktionären, die ihr Vorgänger gemacht hat. Die Citigroup soll sich auf die Verbesserung des globalen Verbrauchergeschäfts konzentrieren und die Märkte verlassen, in denen die sie keine dominante Marktstellung hat oder erreichen kann. Citi soll sich auf das fokussieren, was man wirklich kann.

Und das bleibt kein Lippenbekenntnis, wie sich zeigt. Zunächst startete Fraser Personalinitiativen, um positive Veränderungen in der Geschäftskultur des Unternehmens zu implementieren. Ziel ist, die Arbeitsbedingungen für die Mitarbeiter zu verbessern und das bei der Gewinnung und Bindung von Spitzentalenten besser zu positionieren.

Darüber hinaus erfolgt die Neuausrichtung der globalen Strategie. So hat die Citigroup beschlossen, sich von ihrem Global Consumer Banking-Business in Asien zu trennen und sich auf ihr Vermögensverwaltungs- und Firmenkundengeschäft zu konzentrieren. Der Plan sieht dabei den Ausstieg aus dem Privatkundengeschäft in 13 Märkten vor, wodurch voraussichtlich rund sieben Milliarden Dollar an materiellem Stammkapital in die Bilanz des Unternehmens fließen werden und etwa 5.000 Mitarbeiter an die United Overseas Bank Ltd. übergehen. Der Abschluss der Transaktion wird zwischen Mitte 2022 und Anfang 2024 erwartet.

Die Citigroup zieht sich allerdings nicht gänzlich aus diesen Märkten zurück, sondern nur aus dem Privatkunden- und Verbrauchergeschäft. Das Unternehmen wird sein Investmentbanking, die Kreditvergabe an Unternehmen, die Märkte und Wertpapierdienstleistungen sowie andere Unternehmensdienstleistungen weiterführen.

Die Geschäftsumstrukturierung führt dabei auch zur Vereinfachung der Geschäftsabläufe und trägt zur Verbesserung der von den Regulatoren angemerkten Schwachpunkte und zur Reduzierung von Fehlerquellen bei. Darüber hinaus hinkten die abzugebenden Geschäftsbereiche hinter den anderen Geschäftsbereichen zurück. Ihr Verhältnis von Aufwand zu Ertrag lag in diesen 13 Märkten im Jahr 2020 um etwa 20 Prozent hinter dem globalen Consumer-Banking-Geschäft der Citigroup zurück, so dass die Veräußerung die Ertragskraft der Citigroup gleich doppelt stärkt, da ja auch noch der Verkaufserlös in die Kassen gespült wird.

Neben Asien steht auch Mexico auf Agenda. Die Citigroup hat angekündigt, dass sie sich aus dem Geschäft mit Verbrauchern, kleinen Unternehmen und mittelständischen Unternehmen der Citibanamex zurückziehen wird, nachdem sie mehr als ein Jahrhundert lang in Mexiko tätig war. Der Financial Times zufolge kann dies in Form eines direkten Verkaufs oder einer Abspaltung als separates börsennotiertes Unternehmen erfolgen.

Dabei ist das Verbrauchergeschäft der Citigroup in Mexiko ein hochprofitables Geschäft in einem attraktiven Bankenmarkt. In ihrer entsprechenden Pressemitteilung teilte die Bank mit, dass diese Geschäftsbereiche in den ersten drei Quartalen 2021 einen Umsatz von 3,5 Milliarden Dollar und ein Ergebnis vor Steuern von 1,2 Milliarden Dollar erzielten und 44 Milliarden Dollar an Vermögenswerten umfassen. Auch hier ist also mit einem attraktiven Verkaufserlös zu rechnen.

Die neue Citigroup

CEO Fraser verpasst der Citigroup eine neue Identität, indem sie sich von ihren weniger rentablen Geschäftsbereichen trennt und sich auf das Kerngeschäft konzentriert. Also auf die Vermögensverwaltung und das Firmenkundengeschäft. Dabei will sie ihr Vermögensverwaltungsgeschäft priorisieren und sich auf vier Vermögenszentren in Hongkong, Singapur, den Vereinigten Arabischen Emiraten und London konzentrieren. Die Gründung von Citi Global Wealth zur Zusammenführung von Citis Private Banking und Wealth Management Business ist Teil dieser Neuausrichtung.

Um dem Kapitalmarkt den Transformationsprozess transparenter vermitteln zu können, wir die Citigroup künftig ihre abzugebenden Geschäftsbereiche separat unter einem neuen Geschäftssegment "Legacy Franchises" ausweisen.

Am Ende der Bemühungen steht allerdings keine völlig neue Art von Bank, sondern eher kleinere Ausgabe der Bank of America oder von JPMorgan Chase. Der Abstand zu den großen Vorbildern ist allerdings enorm und nicht alleine durch die Neuausrichtung und Fokussierung zu schließen. Diese soll zwar die Eigenkapitalrendite der Citigroup um zwei bis drei Prozent steigern, aber die Wettbewerber werden nicht tatenlos dabei zusehen, wie die Citigroup auf ihre Kosten an Stärke gewinnt. Zumal alle Großbanken in ihren Kerngeschäftsfeldern unter zunehmenden Druck von aufstrebenden Fintechs und Neobrokern geraten, die ihnen die attraktivsten Kunden abzujagen suchen.

Die neue CEO Fraser hat die (zu) lange aufgeschobene Neuausrichtung angeschoben und kann erste Erfolge vorweisen. Ob diese nachhaltig sind und die Citigroup damit verloren gegangenes Terrain von ihren Wettbewerbern zurückerobern kann, muss sich erst noch zeigen. Bill Nygren setzt mit seiner hohen Depotgewichtung darauf, dass die versteckten Werte nun endlich auch bei der Citigroup gehoben werden können und der Aktienkurs es seinen großen Vorbildern nachmacht und sich in Richtung alter Allzeithochs aufmacht. Bis dahin ist allerdings noch reichlich Luft…

Bildherkunft: AdobeStock_134316343