Portfoliocheck: Dreht jetzt der Wind bei Mason Hawkins Turnaround-Spekulation General Electric?

Mason Hawkins ist Gründer und CEO von Southeastern Asset Management und leitet diese Investmentgesellschaft seit mehr als vier Jahrzehnten. Er vertritt einen klassischen Value-Investing-Stil und setzt auf vernachlässigte Branchen, die gerade so gar nicht en vogue sind an der Wall Street. Daher finden sich in seinem Portfolio wenige Aktien aus dem Hochtechnologiebereich, sondern Werte aus den Sektoren der zyklische Konsumwerte, Telekommunikation und Industrie.

Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen seine TOP-10-Positionen oft mehr als 75 Prozent des Portfolios seines Longleaf Partners Funds aus.

Sein konträrer Ansatz zahlt sich aus und er kann über mehr als vierzig Jahre hinweg auf eine Outperformance gegenüber dem S&P 500 verweisen.

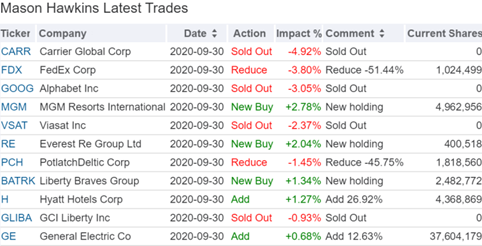

Top Transaktionen im 3. Quartal 2020

Im dritten Quartal lag Mason Hawkins Tunroverrate bei niedrigen 9 Prozent. Unter seinen 29 Depotwerten finden sich fünf Neuzugänge.

Die größte Auswirkung mit knapp 5 Prozent hatte der Komplettverkauf seiner Position an Carrier Global, die als Abspaltung aus der Fusion von United Technologies mit Raytheon in Hawkins Depot landete.

Ebenfalls vollständig getrennt hat er sich von Alphabet, Viaset und GCI Liberty, während er FedEx und PotlatchDeltic und rund die Hälfte reduziert hat.

Im Gegenzug stockte Hawkins bei Hyatt Hotels um 27 und bei General Electric um 13 Prozent auf.

Ganz neu im Portfolio finden sich der Casionbetreiber MGM Resorts, der Rückversicherer Everest RE sowie Liberty Braves.

Top Positionen zum Ende des 3. Quartals 2020

Mason Hawkins Portfolio ist stark fokussiert. Die drei größten Positionen Lumen Technologies (die ehemalige CenturyLink), CNX Ressources und Mattel machen mehr als ein Drittel aus und die fünf größten, also ergänzt um FedEx und General Electric, bringen es zusammen auf mehr als 45 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auffällig ist, dass Mason Hawkins beim Öl- und Gas-Explorer CNX Ressources rund 16 Prozent aller Aktien hält und bei Mattel immerhin gut acht Prozent.

Mit General Electric und Hyatt Hotels hat Mason Hawkins zwei Unternehmen unter seinen Top-Werten, die von der Corona-Pandemie und den Gegenmaßnahmen, wie Social Distancing und Lockdowns massiv negativ betroffen sind. Auf der anderen Seite profitieren Lumen Technologies und Comcast als Kabelnetzbetreiber und Paketzusteller FedEx vom Boom beim Onlinehandel.

Mit einer Reihe seiner Top-Werte setzt Hawkins frühzeitig auf potenzielle Nach-Corona-Gewinner, die von einem erfolgreichen Zurückdrängen der Pandemie durch den gerade anrollenden Einsatz wirksamer Impfstoffe erheblich profitieren können. Zu diesen gehört auch Industrieikone General Electric, die schon vor Ausbruch der Coronakrise tief in den Abgrund geblickt haben, aber dennoch immer noch und immer wieder Morgenluft schnuppern.

Im Fokus: General Electric

Mit seiner Position bei General Electric hatte Mason Hawkins bisher kein glückliches Händchen. Erstmals war er hier Ende 2017 eingestiegen und damit vor dem letzten massiven Einbruch und zu Kursen um die 20 Dollar herum. Bis Ende 2018 erfolgten mehre deutliche Aufstockungen bei fallenden Kursen, bevor dann in den letzten sechs Quartalen die Position wieder reduziert wurde. Und nun erfolgte im dritten Quartal erstmals wieder eine Erhöhung und zwar um 13 Prozent, so dass GE als fünftgrößte Position nun wieder sechs Prozent in Mason Hawkins Depot ausmacht. Und die Zeichen stehen gut, dass Hawkins Timing beim Einstieg dieses Mal besser ausfällt als zuvor.

Quelle: traderfox.com

Ikarus

General Electric ist eines der bekanntesten Unternehmen der Welt und vor 20 Jahren war es auch das wertvollste, gemessen an seiner Börsenkapitalisierung. Unter dem legendären Firmenchef Jack Welch dominierte General Electric den Industriesektor wie kein anderer. Vor allem der deutsche Wettbewerber Siemens musste sich jahrzehntelang vorhalten lassen, dass man weniger erfolgreich und weniger ertragsstark sei als der große amerikanische Vetter.

Doch diese Zeiten sind lange vorbei. „Software eats the world“ war eine Prophezeiung, die kurz nach der Finanzkrise vom ehemaligen Netscape-Mitgründer und heutigen Venture Capital-Investor Marc Andreessen aufgestellt wurde, und die sich vollauf bewahrheitet hat. Der Industriesektor hat im Zuge der software- und cloudbasierten Revolution der Welt immer mehr an Bedeutung verloren und die zunehmende Erkenntnis über die dramatischen Folgen des vom Menschen mitverursachten Klimawandels haben zu weitreichenden Umwälzungen in der Energiebranche geführt. In der ist General Electric noch immer der Tonangeber, jedenfalls bei den „alten Energien“.

General Electric ist tief gefallen, geradezu abgestürzt. Aber es waren nicht nur widrige Umstände, die General Electric straucheln ließen. Vielmehr strauchelte das Konglomerat über seinen eigenen Größenwahn und seinen Ansatz, alles zu können und alles machen zu wollen. In der Finanzkrise geriet man in Existenznot, weil die Finanzsparte enorme Verluste einfuhr – sie hatte zuvor den Großteil der Ergebnisse beigesteuert. Des Weiteren war GE massiv in den Bereich der Ruhestandsabsicherungen vorgedrungen und hatte sogar anderen Konzernen ihre Pensionsverpflichtungen abgekauft. Das führte zu schnellen Gewinnen aufgrund buchhalterischer Wertansätze, aber jeder weiß, wie die Geschichte ausgeht: die Menschen werden immer älter und daher steigen die Pensionslasten jedes Jahr an. Mit entsprechender Notwendigkeit, immer wieder Geld nachzuschießen. Und dank der weiter fallenden Zinsen müssen für die künftigen Ansprüche auch noch zusätzliche Rückstellungen vorgenommen werden, was ebenfalls zulasten der heutigen Konzerngewinne geht.

Doch nicht nur diese kurzsichtigen Entscheidungen zugunsten schneller Gewinne und zulasten der langfristigen Bilanzstabilität haben General Electric das Genick gebrochen, sondern auch die vielen und zunehmenden Probleme bei den tragenden Säulen des Konzerns.

Exemplarisch steht hier die Kraftwerkssparte, an der jahrelang herumgedoktort wurde, bis sie schlussendlich voll gegen die Wand gefahren war. Als sogar die Insolvenz im Raum stand, wurde erstmals in der Geschichte von GE ein externer CEO eingekauft. Und das war die erste gute Entscheidung, die GE seit vielen Jahren getroffen hatte.

Nachdem sich zwei Chefs an der Sanierung versucht hatten und gescheitert waren, wurde Larry Culp für den Chefposten verpflichtet. Ein Experte für Unternehmensführung und -sanierung, der lange Jahre der CEO der Danaher Corp. gewesen war. Danaher ist eine Beteiligungsgesellschaft, die branchenführende Unternehmen aufkauft und durch ein eigens entwickeltes Traineeprogramm besonders fit macht. Mit dieser Methode hat Danaher über Jahrzehnte hinweg jährliche Renditen von deutlich über 20 Prozent erwirtschaftet und damit sogar Warren Buffetts Erfolge in den Schatten gestellt.

Der Neue legte richtig los

Als erstes kaufte Larry Culp für mehr als 2,2 Millionen Dollar GE-Aktien für Kurse um 9,7 Dollar. Ein absoluter Vertrauensbeweis in das Unternehmen und in seine eigenen Fähigkeiten, dieses wieder in die Erfolgsspur bringen zu können.

Und dann macht Culp, was jeder neue Chef tut: er kam, sah und berichtigte. Genauer gesagt ging es um Wertberichtigungen, um Abschreibungen. Culp machte eine Bestandsaufnahme und vor allem die Kraftwerkssparte als sinkendes Flaggschiff musste erheblich Federn lassen. GE vermeldete für das dritte Quartal 2018 einen Verlust von sage und schreibe 22,8 Milliarden Dollar.

Nachdem Culps Vorgänger im Verlauf von zwölf Monaten schon Unternehmensteile für mehr als 10 Milliarden Dollar verkauft hatten, ging man davon aus, auch Culp würde nun einfach weiter das Tafelsilber verscherbeln, um die immer lauter werdenden Gläubiger zu befriedigen. Diese Annahme entbehrte nicht jede Grundlage, denn General Electric trägt eine enorme Verschuldungslast, die die strauchelnden Geschäftsbereiche kaum mehr finanzieren konnten. Verkäufe können die Schuldenlast senken – aber der Verkauf rentabler Sparten reduziert gleichzeitig auch wieder den Cashflow und die Gewinne, was den Schuldendienst schwieriger macht. Ein Teufelskreis und die Haie witterten Blut.

Doch Larry Culp blieb die Ruhe selbst und erteilte Notverkäufen eine klare Absage. Ebenso deutlich ist inzwischen die Kapitalmarktkommunikation, denn es werden keine Luftschlösser mehr versprochen, sondern mit aufgerollten Ärmeln wird solide Arbeit vorgeführt. Culp erklärte, die Kraftwerkssparte würde umstrukturiert und bis sie wieder schwarze Zahlen abliefern könne, würden mehrere Jahre ins Land gehen.

Erste Erfolge zeichneten sich ab

Larry Culp ist es gelungen, den Märkten wieder vertrauen in General Electrics Zukunft einzuhauchen. Die Bilanz sah noch immer schrecklich aus, aber die Verschuldung stellte sich nicht mehr als unlösbares Problem dar. Die Kraftwerkssparte zeigte erste Erholungstendenzen und die weiteren Spartenverkäufe sind nicht zu Notverkaufspreisen erfolgt, sondern in etwa zu Marktpreisen. Dabei ging der größte Brocken, nämlich das Biopharma-Geschäft, ausgerechnet an Larry Culps ehemaligen Arbeitgeber, die Danaher Corp. Und die vereinnahmten 21,4 Milliarden Dollar haben die finanzielle Lage bei General Electric deutlich entspannt.

Während die Verschuldung Ende 2018 noch bei 55 Milliarden Dollar gelegen hatte, konnte GE zwischenzeitlich das Transport-Geschäft mit Wabtec fusionieren und dabei noch mehr als drei Milliarden Dollar einstreichen. An der neuen Wabtec hält GE einen Minderheitsanteil von 24,9 Prozent.

Des Weiteren reduzierte man den Anteil am Ölfeldausrüster Baker Hughes um drei Milliarden Dollar und der restliche Anteil bringt noch gut neun Milliarden Dollar auf die Waagschale. Und der dürfte in den nächsten Jahren Stück für Stück weiter reduziert werden und mithelfen, die Schuldenlast weiter zu senken.

Alle drei Maßnahmen sollten die Schuldenlast Ende 2020 auf unter 30 Milliarden Dollar drücken, so der ursprüngliche Plan. Immer noch gewaltig, aber nicht mehr zwangsläufig existenzbedrohend.

Corona und der erneute Absturz

Doch Corona stampfte alle hoffnungsvollen keimenden Triebe mit unbändiger Wucht in den Boden. Die Wirtschaft taumelte in die schlimmste Rezession der Geschichte und allerorts wurden Aufträge storniert: niemand investierte mehr in neue Kraftwerke, so dass die ohnehin angeschlagene Sparte wieder an den Abgrund gedrängt wurde. Die Flugzeuge bleiben am Boden und viele der älteren und wartungsintensiven Maschinen wurden außer Dienst gestellt. Diese Wartungseinnahmen fehlen GE als einem der größten Triebwerkshersteller der Welt. Vor allem, weil gleichzeitig auch die Neubestellungen für Flugzeuge in den Keller rauschten.

Und auch in der Vorzeigesparte, der Produktion von Windkraftanlagen, wo GE führend ist bei Rotorblättern und Turbinen, führten die weltweiten Lockdowns zu einem Absatzeinbruch.

Während GE mit Entlassungen reagierte, hagelte es schlechtere Noten der Ratingagenturen, denn die Existenz von GE war erneut und noch stärker gefährdet.

Kaum erwähnen muss man, dass die früheren Hoffnungen, die GE-Sparte Aviation gewinnbringend an die Börse bringen oder verkaufen zu können, auf unbestimmte Zeit verschoben werden mussten. Die Alternative war, dieses attraktive Zugpferd mit operativen Margen von über 20 Prozent im GE-Konzern zu behalten und die hohen Cashflows für die Gesundung der Konzernbilanz zu nutzen. Doch Aviation liegt dank Corona am Boden und kann momentan kaum eine Hilfe für die übrigen Segmente oder den Gesamtkonzern sein.

Hoffnungsschimmer

Und doch… GE hat staatliche Hilfen in Anspruch genommen und den Sanierungskurs verschärft. Die Coronakrise hilft CEO Larry Culp dabei, auch zuvor undenkbare harte Entscheidungen treffen zu können und das tut er. Die Börse schaut durchaus wohlwollen auf das schlingernde Schiff, doch niemand vermutet hier mehr eine Titanic, die auf einen Eisberg zusteuert.

GE ist es in den letzten beiden Jahren gelungen, seine Bilanz zu stärken. Trotz der Corona-Verwerfungen. Das industrielle Kerngeschäft weist zum Ende des dritten Quartals Schulden in Höhe von 44,2 Milliarden auf, zu denen sich Pensionsverpflichtungen von 22,9 Milliarden Dollar gesellen. Insgesamt weist GE knapp 80 Milliarden an Schulden auf, während sich die liquiden Mittel auf knapp 40 Milliarden Dollar belaufen. Diese liquiden Mittel hatte man so hoch vorgehalten, um in der Pandemie handlungsfähig zu sein. Nun werden sie gezielt eingesetzt, um die Bilanz zu stärken.

So wurde 2,5 Milliarden für Pensionsverpflichtungen zurückgestellt und mit 1,5 Milliarden Dollar die Finanzsparte GE Capital gestärkt. Darüber hinaus erwartet GE in diesem Quartal einen industriellen Free Cashflow von mindestens 2,5 Milliarden Dollar erwartet und erzielte im Oktober 417 Millionen Dollar aus dem Verkauf von rund 28 Millionen Baker Hughes-Aktien im Rahmen eines Dreijahresplans zum Ausstieg aus seiner ehemaligen Tochtergesellschaft.

Auch mit dem Abbau der Verschuldung liegt man voll im Plan. Ende 2019 wies das Industriesegment knapp 33 Milliarden Verschuldung auf und soll Ende 2020 bei 23,3 Milliarden landen. GE Capital hatte Ende 2019 Verbindlichkeiten von 59 Milliarden in den Büchern und dürfte dieses Jahr bei 54,1 Milliarden Dollar abschließen.

Ausblick

Unbestritten, GE hat zu kämpfen. Aber vor zwei Jahren stand man damit alleine, während heute die gesamte Industrie am Boden liegt. General Electric konnte sich also, relativ gesehen, besser entwickeln. Denn man „leidet auf Augenhöhe“ mit dem Rest der Wirtschaft. Und das alleine ist schon ein unerwarteter Erfolg.

Doch nun beginnt die Verteilung des Corona-Impfstoffs und trotz der aktuellen neuerlichen Lockdowns über Weihnachten und den Jahreswechsel hellen sich damit die wirtschaftlichen Perspektiven deutlich auf. 2021 wird das Jahr der Wiederauferstehung. Der globalen Wirtschaft und von General Electric. Nach Überstehen der Krise(n) bieten sich GE viele neue Chancen.

Nicht nur, dass mit einer Wiederaufnahme des Flugverkehrs die Wartung und der Ersatz der Flugzeugtriebwerke wieder hochgefahren wird, sondern viele der alten außerdienstgestellten Passagiermaschinen werden inzwischen zu Frachtflugzeugen umfunktioniert, um der Paketflut durch den Onlineshoppingboom Herr zu werden. Auch hier steigt die Nachfrage nach Wartung und Ersatz von Triebwerken, während die Fluggesellschaften nach neuen, effizienteren Flugzeugen rufen, um ihrerseits Kosten zu sparen. Und GE baut hierfür die Triebwerke. Dass die enormen Probleme bei Boeing sich langsam ihrem Ende zuneigen, wird auch GE als dessen großem Zulieferer Auftrieb geben.

Die Kraftwerkssparte wird unter Druck bleiben, weil sich die Dekarbonisierung zunehmend in geringerer Nachfrage niederschlagen wird. Auf der anderen Seite fließen immer mehr staatliche und private Gelder in den Ausbau der regenerativen Energien und bei Windkraftanlagen ist GE ganz vorne an der Spritze, sowohl bei Rotorblättern als auch bei Turbinen.

Und selbst in der Finanzsparte wird wieder leichter Geld zu verdienen sein, wenn die Wirtschaft anzieht und die Arbeitslosenzahlen sinken – und damit die Kreditausfälle abnehmen und die Konsumlaune der Bürger steigt. Eine mögliche Einigung von Republikanern und Demokraten über ein zweites großes Stimuluspaket und finanzielle Unterstützung für die Bürger würde da zusätzliche Impulse geben.

GE vor dem Turnaround?!

GE ist nicht über den Berg, sondern hat weiterhin enorme Herausforderungen vor der Brust. Aber das Unternehmen liegt nicht mehr auf der Intensivstation und kann bereits wieder aus eigener Kraft laufen.

Der von CEO Larry Culp eingeschlagene harte Gesundungskurs trägt Früchte, die Bilanzsanierung kommt voran und der Abbau der Verschuldung läuft planmäßig. Notverkäufe muss GE nicht (mehr) vornehmen und mit einer Erholung der Wirtschaft steigen auch die Preise, die GE gegebenenfalls bei künftigen Verkäufen von Randbereichen erzielen könnte.

Aus dem einstigen „Wir-bieten-alles-Konglomerat“ formt Larry Culp einen auf ausgesuchte, zukunftsfähige Branchen ausgerichteten Konzern und auch wenn dies ein langer und bisweilen steiniger Weg ist und bleiben wird, erscheint er erfolgversprechend. Auch der Weg des AKtienkurses zu seinen früheren Höchstständen ist auch noch lang. Oder anders ausgedrückt: hier bieten sich große Chancen bei – inzwischen – überschaubaren Risiken. Chancen, die Mason Hawkins sich nicht entgehen lassen will.

Bildherkunft: AdobeStock: 67003613