Portfoliocheck: McDonald’s weckt nun auch Ken Fishers Appetit

Ken Fisher erwarb sich sein hohes Ansehen in der Investmentwelt auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt.

Als Sohn der Investment-Legende Philip A. Fisher war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen. Doch es ist ihm gelungen und er ist heute ein äußerst erfolgreichster Investor und Fondsmanager, der darüber hinaus eine Reihe Bestseller veröffentlicht hat und regelmäßig Kolumnen für Finanzmagazine verfasst, die weltweit in viele Sprachen übersetzt werden.

Value? Growth? Contrarian? Alles, aber zu seiner Zeit!

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus.

Somit ist Fisher Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, die bessere Welle zu reiten.

„Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten.“

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten Büchern ausführlich beschreibt.

Der Andersdenkende

Als Contrarian legt Ken Fisher zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse „entdeckt“ und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

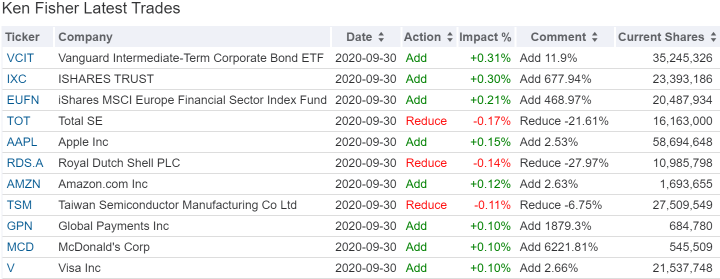

Transaktionen im 3. Quartal 2020

Ken Fishers Portfolio ist breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Er verwaltet allerdings nicht nur sein eigenes Vermögen, sondern betreut Einzeldepots tausender Mandanten. Daher tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus, und kann keinen so fokussierten Ansatz verfolgen wie es sein Vater Philip A. Fisher bevorzugte.

Die größten Zukäufe tätige Fisher bei drei ETFs und setzt damit auf eine breit angelegte Erholung.

Bei den Einzelwerten hat er bei den beiden Energieriesen Total und Royal Dutch Shell seine Positionen um knapp 22 und 28 Prozent verringert und auch bei Taiwan Semiconductor um etwa sieben Prozent reduziert.

Moderat aufgestockt hat Ken Fisher bei seinen vier Depotschwergewichten Apple, Amazon, Microsoft und VISA, jeweils um die 2,5 Prozent, während er bei Global Payments seinen Bestand um 1.880 und bei McDonald’s sogar um 6.225 Prozent erhöht hat.

Portfolio zum Ende des 3. Quartals 2020

Im dritten Quartal hatte Ken Fisher fast 27 Prozent in Technologiewerte investiert, denen die zyklischen Konsumwerte mit 15, Finanzwerte mit 12, Gesundheitswerte mit elf und Kommunikationsunternehmen mit acht Prozent folgen. Diese nochmals weiter zunehmende Dominanz der Technologiewerte in Fishers Portfolio zeigt sich auch an seinen größten Positionen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Keine Veränderung gab es an der Spitze. Die vier jeweils um rund 2,5 Prozent erhöhten Apple, Amazon, Microsoft und VISA liegen weiter deutlich vorne. Dahinter folgt nun Alibaba, die mit dem Vanguard Corporate-Bond-ETF den Platz getauscht haben. Es schließen sich wie auch bisher schon Salesforce, Adobe und Alphabet an, ebenfalls mit vertauschten Positionen.

Trotz des Teilverkaufs konnte sich Taiwan Semiconductor an Tencent vorbeischieben, die vor PayPal rangieren. Aus der Spitzengruppe verabschiedet hat sich hingegen Intel.

Aktie im Fokus: McDonald’s Corp.

Das riesige, strahlendgelbe M als Markenzeichen der McDonald’s Corp. kennt wohl jeder; es ist eines der bekanntesten und wertvollsten Markensymbole der Welt.

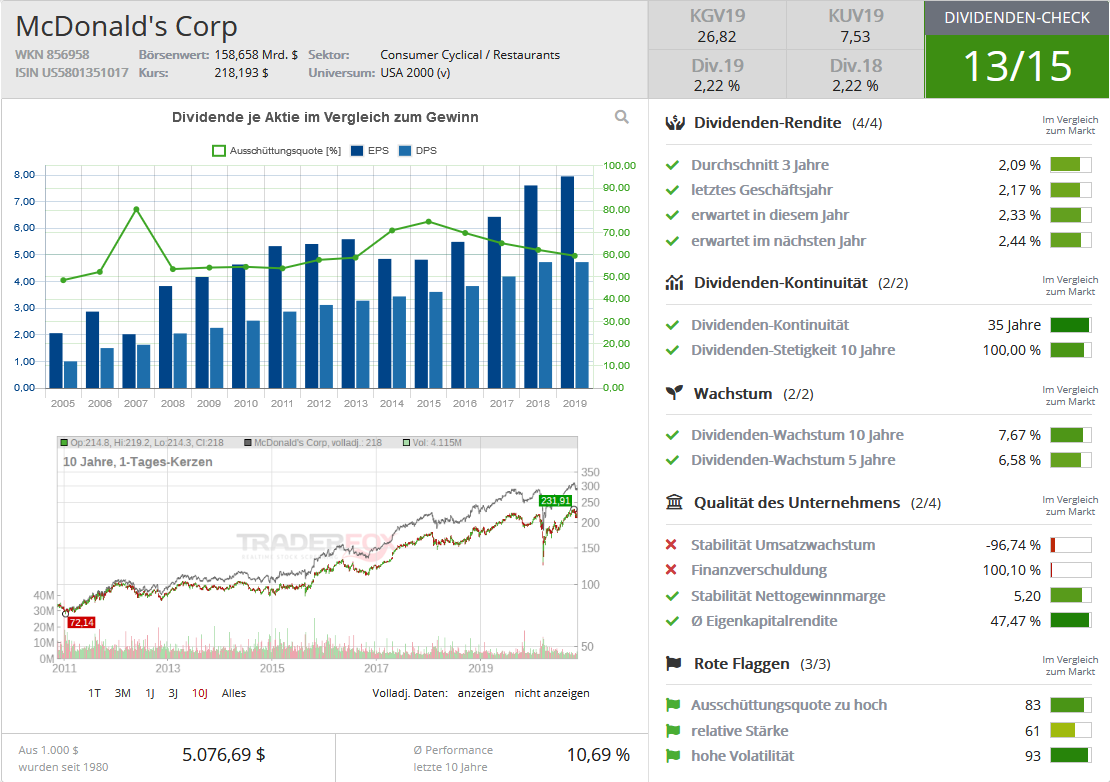

Quelle: Dividenden-Check TraderFox

McDonald’s ist ein Franchise-Unternehmen und einer der größten Grundbesitzer der USA. In den Anfängen der Unternehmensgeschichte setzte man alleine auf Franchise, während die Franchisenehmer das Grundstück einbrachten und auch das Gebäude in Eigenregie erstellten. Schnell erkannte man, dass man sich so in die Hände der Franchisenehmer begab und auch die Bilanz wenig Substanz zu bieten hatte. Unter heutigem Blickwinkel und der neuen Vorliebe für wiederkehrende Erlösströme wäre das weniger ein Problem gewesen, aber in den 1960er Jahren verlor McDonald’s zunehmend an Kreditwürdigkeit. Und Kredite waren dringend notwendig für die enorme Expansionspläne des Unternehmens.

McDonald’s schwenkte daher um und erwarb auch die Grundstücke, auf denen seine Franchisenehmer dann aktiv werden konnten. So bekam man nicht nur solide Vermögenswerte in die Bilanz als Sicherheiten für die Kredite, sondern die Franchisenehmer zahlten neben den Franchisegebühren auch noch eine Pacht für die Grundstücke. Wodurch sich der Einnahmestrom ebenfalls weiter erhöhte, aber McDonald’s Herr im eigenen Laden war und unfähige oder ungewünschte Franchisenehmer relativ einfach wieder los werden konnte, ohne Gefahr zu laufen, den etablierten Standort an die Konkurrenz zu verlieren.

In der Öffentlichkeit steht McDonald‘s aber vor allem für seine Burger und ist ein Synonym für Fast Food. Ende 2019 hatte das Unternehmen weltweit mehr als 205.000 Mitarbeiter und erzielte einen Umsatz von 20,8 Milliarden Dollar, der einen Gewinn von 5,8 Milliarden einspielte.

Corona und die Folgen

Der Ausbruch der Corona-Pandemie und der flächendeckende Lockdown in vielen Ländern der Erde haben einen sehr negativen Einfluss auf die McDonald’s Restaurants gehabt und damit natürlich auch auf das Unternehmen als Franchisegeber. Die Läden wurden geschlossen und der Umsatz brach schlagartig ein. Insbesondere das eigentlich starke Frühstückgeschäft wurde zum Sorgenkind aufgrund der stark reduzierten Zahl von Pendlern.

Nach der ersten Konfusion nahm McDonald’s den Kampf gegen das Virus auf. So verstärkte man seine Außerhauslieferungen und erstellte Abstands- und Hygienekonzepte für die Mitarbeiter und die Gäste, als die Läden – unter Auflagen – wieder öffnen durften. Als Vorteil erweist sich in dieser Situation, dass McDonald’s kein speziell Erlebnis orientiertes Konzept fährt und daher gut mit seinen Liefer-, Take-Away- und Drive-Thru Angeboten bei seiner Kundschaft punkten kann.

In diesem Bereich hat man sich zuletzt auch technologisch verstärkt mit den Übernahmen von Dynamic Yield und Apprente. Etwa 70 Prozent des US-Umsatzes entfällt auf die Drive-Thrus und die Dynamic Yield-Technologie ermöglicht Menüvorschläge auf der Grundlage von Tageszeit, Wetter, Restaurantverkehr und Kauftrends, was Auswirkungen auf den durchschnittlichen Ticketverkauf haben und zu einer Steigerung der durchschnittlichen Einnahmen pro Kunde zwischen 10 und 15 Prozent führen soll. Apprente hingegen bietet eine sprachbasierten KI-Plattform und hier liegt der Fokus auf der Verbesserung der Kundenerfahrung am Drive-Thru, um Servicegeschwindigkeit, Auftragsgenauigkeit und den Durchsatz in Spitzenzeiten zu verbessern.

Der Burggraben

McDonald’s kann auf die Treue seiner Kunden setzen, denn man ist nicht einfach nur ein austauschbarer Fast Food-Laden, sondern hat sich über die Jahrzehnte hinweg eine treue Kundschaft aufgebaut. Diese nutzen die veränderten Bestellmöglichkeiten und wandern nicht einfach zur Konkurrenz ab. Hierzu trägt als wesentlicher Faktor natürlich auch das Preis-Leistungsverhältnis bei, mit dem McDonald’s stets punkten konnte und das auch in der Corona-Pandemie zieht.

Quartalszahlen

Das zeigt sich auch an den gerade vorgelegten Zahlen; die Fast-Food-Kette konnte sich im dritten Quartal größtenteils von der Corona-Krise erholen. Die flächenbereinigten Umsätze lagen mit 5,4 Milliarden Dollar nur noch um 2,2 Prozent unter dem Vorjahresniveau, nachdem sie im zweiten Quartal noch fast um ein Viertel eingebrochen waren.

Der Nettogewinn stieg gegenüber dem Vorjahresquartal um 200 Millionen auf 1,8 Milliarden Dollar, wobei allerdings auch ein einmaliger Erlös aus dem Verkauf von Teilen des Japan-Geschäfts etwas nachhalf. Doch auch um diesen Einflussfaktor bereinigt legte das Ergebnis je Aktie um 5 Prozent auf 2,22 Dollar zu.

Die Erfolge sind vor allem auf das Wiedereröffnen der Restaurants nach dem Lockdown im Frühjahr zurückzuführen, wodurch die Verkaufszahlen wieder deutlich anzogen. Dem entsprechend warnte McDonald’s davor, dass die neuerlichen Schließungen beispielsweise in Deutschland, Großbritannien und Kanada die Umsätze nun wieder belasten dürften.

Positiver Ausblick

McDonald’s ist gut positioniert dank seinem treuen Kundenstamm und seiner starken Bilanz. Der neuerliche Lockdown wird weitere Restaurants in die Knie zwingen und die Branchenkonsolidierung vorantreiben, aus der McDonald’s gestärkt hervorgehen sollte.

Das Unternehmen ist vor allem für seine Burger bekannt und Fleisch genießt einen immer zweifelhafteren Ruf. McDonald’s setzt daher verstärkt auf Kaffee und Salate, aber auch auf Fleischersatzprodukte. Hier hat man eine erfolgreiche Kooperation mit Beyond Meat laufen, stellte aber zuletzt ein von Golden Arches kreiertes Produkt namens McPlant vor, das ab 2021 in ausgewählten Läden angeboten werden soll. Ganz eindeutig will sich McDonald’s nicht die Bulette vom Burger nehmen lassen und setzt stark auf den neuen „Fake-Meat-Trend“.

Schlau. Denn die Nachfrage nach Alternativen zu Fleisch steigt, auch wegen der massiven negativen Auswirkungen der Rinderhaltung auf das globale Klima, weil einerseits große Teile des südamerikanischen Urwalds gerodet werden, um zusätzliches Weideland zu schaffen, und die Kühe auf der anderen Seite Unmengen an Methan ausstoßen, das viermal so schädlich für das Klima ist wie CO2.

Auch aus Unternehmens- und Anlegersicht wird Klimaneutralität zunehmend zum Thema, da immer mehr Großanleger und Fonds bei ihren Anlageentscheidungen auf ethische und ökologische Aspekte wert legen und gegebenenfalls nicht (mehr) konforme Aktien aus ihren Depots werfen. Wodurch sich der Druck auf das Management zusätzlich erhöht, endlich aktiv zu werden. Insofern ist auch McDonald’s gut beraten, hier die Initiative zu ergreifen, bevor Kunden und Anleger sich anderswohin umorientieren.

Sollte sich die Hoffnung auf einen Corona-Impfstoff konkretisieren, wird dies McDonald’s zusätzlich unter die Arme greifen. Von daher ist gut nachvollziehbar, weshalb Ken Fisher gerade auf diesen „Burger-King“ setzt…

Bildherkunft: Adobe Stock: 225277031