Qualitätsaktien: Diese Kriterien führen auch in Krisen zum Anlageerfolg

Wirtschaft und Börsen sind seit jeher einem ständigen Wandel unterworfen, wenn auch nicht so abrupt wie in der Corona-Krise. Beim Investieren kommt es darauf an, die langfristigen Veränderungen zu erkennen und in Unternehmen zu investieren, die davon profitieren Was solide Qualitätsunternehmen auszeichnet, die auch in Zukunft in Krisenphasen bestehend dürften, erklärt die Schoellerbank in einer Studie.

„Nichts ist so beständig wie der Wandel.“ Mit diesen Worten, die Heraklit von Ephesos zugeschrieben werden, wurde bereits ca. 500 Jahre vor Christus ein Aphorismus geprägt, der auch heute, 2.500 Jahre später, immer noch seine Gültigkeit hat. Die Veränderung ist vielfältig und ein stetiger Prozess, der in manchen Bereichen schneller und in anderen Bereichen langsamer vonstattengeht, so die Schoellerbank in einer aktuellen Publikation.

In der Soziologie und auch in anderen Wissenschaftszweigen wird, wie es in der Publikation weiter heißt, der gesellschaftliche Wandel aus unterschiedlichsten Perspektiven analysiert, z. B. ökonomisch, technologisch, kulturell, ökologisch, religiös, gesellschaftlich oder demografisch. Einen fundamentalen Wandel haben die modernen Gesellschaften vor gar nicht allzu langer Zeit vollzogen, als nach der Industrialisierung der technologische Fortschritt die Entwicklung der Dienstleistungsgesellschaft ermöglichte, stellt Autor Michael Penninger fest.

In der modernen Ökonomie könnte man den stetigen Wandel heute als Selbstverständlichkeit betrachten, der dem Streben nach Wachstum gerecht werden soll. Teilweise müssten sich Unternehmen oder sogar ganze Industrien komplett neu erfinden, um den strukturellen Veränderungen zu begegnen. In der jüngeren Vergangenheit seien die Auswirkungen von Wandel und Fortschritt zunehmend kritisch gesehen worden. Die dramatischen Folgen des Klimawandels und nicht zuletzt die Corona-Pandemie hätten der Allgemeinheit ins Bewusstsein gerufen, dass künftig an einem schonenden Umgang mit den zur Verfügung stehenden natürlichen Ressourcen kein Weg mehr vorbeiführen werde.

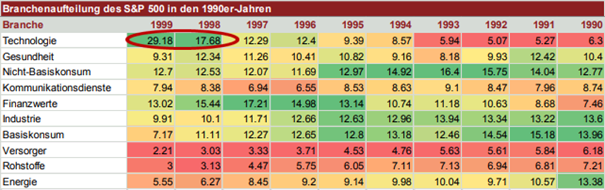

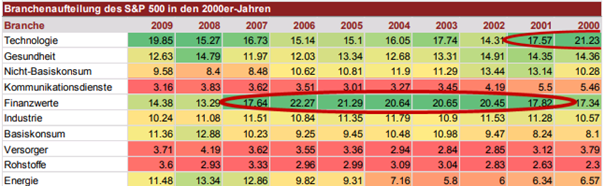

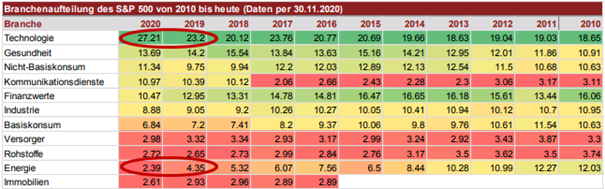

Auch der Finanzmarkt ist laut Penninger einem stetigen Wandel unterworfen, und so müssten manche Platzhirsche von einst heute um ihren Verbleib in den großen Aktienindizes zittern. In den letzten 30 bis 40 Jahren habe es ein ständiges Auf und Ab im Wettrennen um die Krone als größtes Unternehmen oder Branche gegeben. Nicht selten seien es Krisen gewesen, die Veränderungen mit sich ge4bracht oder – wie im Fall der Corona-Pandemie – einen säkularen Trend deutlich beschleunigt hätten. Die folgenden Tabellen illustrieren die Veränderungen im Zeitablauf anhand des S&P 500, der die größten Unternehmen der USA enthält und gut 40 % der aktuellen Kapitalisierung des Weltaktienmarktes auf sich vereint.

Veränderungen im S&P 500 während der vergangenen drei Dekaden

In den 1980er-Jahren dominierten die Ölgiganten mit 25 % Anteil am S&P 500 das Geschehen. Mit der Ölkrise reduzierte sich deren Anteil in den folgenden Jahren kontinuierlich und verteilte sich in den 1990er-Jahren ohne spezielle Profiteure auf andere Sektoren. Zum Ende des Jahrzehnts begann der Hype um die Technologiewerte, der bekannterweise mit dem Platzen der „Dotcom-Bubble“ (Technologieblase) im Jahr 2000 abrupt endete. Zur Jahrtausendwende kamen beinahe 30 % der größten US-Werte aus dem Technologiesektor.

Quelle: Bloomberg, Schoellerbank, Angaben in %

Quelle: Bloomberg, Schoellerbank, Angaben in %

Geografisch kam es in diesem Zeitraum mit dem Aufstieg japanischer Unternehmen zu einer Besonderheit: Ende der 1980er-Jahre stammte ein Großteil der weltweit wertvollsten Unternehmen aus Japan und kurzfristig lag die Marktkapitalisierung japanischer Unternehmen sogar höher als die der US-Unternehmen, so Benninger. Der Höhepunkt dieser Entwicklung wurde 1990 erreicht. Nach dem Platzen der Spekulationsblase, die durch niedrige Zinsen und staatliche Investitionen verursacht wurde, verringerte sich die Kapitalisierung japanischer Unternehmen über die folgenden Jahre wieder in etwa auf das heutige Niveau.

Mitte der 2000er-Jahre erreichte der bereits länger anhaltende Aufwärtstrend bei Finanzwerten mit einer Gewichtung von über 22 % seinen vorläufigen Höhepunkt. Mit dem Ausbruch der Subprime-Krise reduzierte sich deren Anteil am S&P 500 drastisch, als sogar eine systemrelevante Bank Konkurs anmelden musste. Zwar hat sich der Sektor zeitweise wieder etwas erholt, im Vergleich zu früher ist die Gewichtung heute aber deutlich geringer.

Quelle: Bloomberg, Schoellerbank, Angaben in %

Quelle: Bloomberg, Schoellerbank, Angaben in %

In den vergangenen 10 Jahren sind neue Giganten am Horizont des Aktienmarkts erschienen – der Siegeszug der Technologiewerte begann erneut. Mit dem Ausbruch der Corona-Pandemie gewann die Entwicklung sogar zusätzlich an Dynamik. Heute besteht wieder mehr als ein Viertel (27,21 %) des S&P 500 aus Technologietiteln und damit beinahe so viel, wie kurz vor dem Platzen der Technologieblase im Jahr 2000. Wären im Jahr 2018 nicht einige Schwergewichte in den Sektor Kommunikationsdienste „umgruppiert“ worden, hätte der Sektor heute sogar ein noch höheres Gewicht von über 30 %.

Quelle: Bloomberg, Schoellerbank, Angaben in %

Quelle: Bloomberg, Schoellerbank, Angaben in %

Die rote Laterne halten heute die Energiewerte, die noch vor 30 Jahren die teuersten Unternehmen der Welt stellten. Im August 2020 musste z. B. das bis dahin am längsten im Dow Jones vertretene Unternehmen aus dem Energiesektor einem Tech-Wert Platz machen. Kurzfristig bekamen die Energiewerte in den vergangenen zehn Jahren Rückenwind, als der hohe Ölpreis und effiziente Fracking-Methoden eine wirtschaftliche Förderung von Schieferöl-Vorräten ermöglichten. Das folgende Überangebot und eine schwache Wirtschaft führten jedoch zu einem Preisverfall, und der Aufschwung war schnell wieder vorbei.

Aktuelle säkulare Trends von Bedeutung

Veränderungen gehen oft mit schockartigen Ereignissen einher, ruft die Schoellerbank in ihrer Studie in Erinnerung. Aber auch abseits davon unterliegen Gesellschaft und Wirtschaft einem kontinuierlichen Wandel, der im Investmentprozess berücksichtigt werden muss, so das Urteil. Das vermutlich wichtigste Ereignis der vergangenen Jahrzehnte sei die Entwicklung des Internets gewesen, das viele Wirtschaftsbereiche revolutioniert und die Entstehung gänzlich neuer Wirtschaftszweige ermöglicht habe. Viele der heutigen Megatrends hingen mit der Vernetzung der Welt zusammen:

Elektronischer Handel

Der Trend zum Onlineshopping hält bereits viele Jahre an, während der Corona-Pandemie nahm das Umsatzvolumen aufgrund von Lockdowns und Einschränkungen noch weiter zu. Im Fahrwasser der Onlinehändler zählten Paketdienstleister und Logistikunternehmen zu den Profiteuren. Das Geschäftsmodell der klassischen Post war mit dem Aufkommen der E-Mail eigentlich totgesagt, da der Briefverkehr abflaute. Viele Unternehmen schafften es jedoch, sich neu zu erfinden, und spezialisierten sich z. B. auf die Paketzustellung.

Elektronischer Zahlungsverkehr

Mit der Kreditkarte setzte sich die bargeldlose Bezahlung bereits vor vielen Jahren erfolgreich durch. Mittlerweile führen Bezahl-Dienstleister Geldtransfers in Sekundenschnelle durch, und mit FinTechs verändert sich der Finanzmarkt ebenso fortwährend.

Digitalisierung

Die Digitalisierung von Daten hat viele Wirtschaftsbereiche revolutioniert, in vielen Sparten steht man aber erst am Anfang. Die Digitalisierung von Daten ermöglicht z. B. eine automatisierte Warenbewirtschaftung in Produktionsbetrieben mittels ERP-Systemen (Enterprise Ressource Planning) oder die Nutzung von Kundendaten für personalisierte Werbung über neue Kommunikationsplattformen. Banken bieten heute die komplette Bandbreite an Dienstleistungen per Internet an: vom Konto über das Depot bis hin zum Kreditvertrag. Spezielle Sicherheitszertifikate erlauben mittlerweile den kompletten Online-Abschluss eines Versicherungsvertrages – inklusive einer rechtlich gültigen Unterschrift per Smartphone-TouchScreen.

Cloudcomputing

Cloudcomputing wird von vielen als eine aktuell besonders wichtige Entwicklung angesehen, da keine Investitionen in Hard- und Software nötig sind, sondern nur abhängig vom Ausmaß der Nutzung bezahlt wird. Dadurch haben auch kleine Unternehmen und Start-ups die Möglichkeit, ohne hohe IT-Anschaffungskosten zu starten und gleichzeitig eine vorgefertigte und erprobte Software zu nützen.

Elektrische Mobilität

Die Luftverschmutzung in vielen Städten hat den Bedarf an emissionsarmer Mobilität gefördert. Zwar wird Elektroautos in der Produktion eine hohe Belastung der Umwelt nachgesagt, vor allem was die Produktion der Akkus angeht. Im täglichen Gebrauch entstehen jedoch keine Abgase am Ort des Geschehens, was die Nachfrage – vor allem in Ballungszentren – hochhalten wird.

Niedrige Zinsen und lockere Geldpolitik

Die Zinsen sinken seit mittlerweile 30 Jahren stetig. Mit der europäischen Schuldenkrise beschleunigte sich dieser Trend zusätzlich, und die Zinsen wurden vielerorts negativ. Mittlerweile sind die Zinsen auch in den USA nahe null, was das Geschäftsmodell der Kreditbanken weltweit belastet. Auf der anderen Seite Private Banking aus Überzeugung – seit 1833 5 profitieren Konsum, Industrie oder Bauwirtschaft vom billigen Geld. Niedrige Zinsen und lockere Geldpolitik werden mittlerweile nicht mehr als temporäres Phänomen angesehen.

Energiewende

Mit dem Klimawandel und der Erderwärmung rückte der verantwortungsvolle Umgang mit natürlichen Ressourcen vermehrt ins Bewusstsein der Menschen, insbesondere der jüngeren Bevölkerung. Umweltfreundliche und nachhaltige Lösungen werden von der Generation Z mittlerweile vehement eingefordert, während fossile Energieträger und Umweltverschmutzung verpönt sind.

Homeoffice

Von den Ausgangsbeschränkungen während der Corona-Pandemie profitierten z. B. Netzwerkausrüster und Computerhersteller. Aber auch alle anderen Unternehmen können profitieren, wenn sie die Zeichen der Zeit erkennen. Für Unternehmen entstehen geringere Kosten für Miete, Strom, Reinigung etc., gleichzeitig profitieren die Mitarbeiter von der flexiblen Einteilung der Arbeitszeit, was die Work-Life-Balance positiv beeinflussen sollte.

Andere Innovationen und disruptive Entwicklungen

Die nachstehende Aufzählung zeigt, wie schnell und vielfältig sich die Welt verändert: Audio- und VideoStreaming, Online-Medizin, 3-D-Druck, künstliche Intelligenz, virtuelle Realität, selbstfahrende Autos, vernetzte Geräte (z. B. Haushaltsgeräte, Licht, Heizung), Genetik und Biotechnologie, Internet der Dinge, Nanotechnologie, Quantencomputer, Roboter, Software-as-a-Service (SaaS), Stammzellenforschung, Weltraumtourismus, Rechnernetzwerke etc.

3 Qualitätskriterien haben sich bewährt

Im Portfoliomanagement kommt es laut Penninger darauf an, die langfristigen Veränderungen zu erkennen und entsprechend in Unternehmen zu investieren, die von gesellschaftlichen, ökologischen, technologischen oder ökonomischen Veränderungen profitieren. Gleichzeitig müsse das Portfolio aber ausreichend robust sein, um plötzliche exogene Schocks gut verdauen zu können. Unter Berücksichtigung dieser Aspekte müssen Krisen dann nicht unbedingt zum Nachteil von Anlegern sein, so die Schoellerbank. Mit einem ausreichend langen Anlagehorizont und qualitativ hochwertigen Investments könnten volatile Phase für einen Nachkauf von guten Unternehmen genützt werden. Dazu hat die Schoellerbank stringente Qualitätskriterien definiert, die sich auch in der jüngsten Krise hervorragend bewährt haben. Nachstehend ein Auszug, wobei an dieser Stelle erwähnt sei, dass auch bei den regelbasierten Portfoliokonzepten von Traderfox, wie den High-Quality-Stocks Europe oder den High-Quality-Stocks USA, die folgenden Kriterien Anwendung finden:

Wettbewerbsvorteile

Die Anlageexperten der österreichischen Privatbank bevorzugen Unternehmen mit Wettbewerbsvorteilen, die ihre Marktposition auch in einer Krise behaupten können. Dazu ist ein flexibles Management notwendig, welches das Unternehmen entsprechend den veränderten Gegebenheiten dynamisch positioniert.

Solide Bilanzen

Hohe Schulden können in einer Krisensituation rasch zur Zahlungsunfähigkeit führen. Daher werden Unternehmen mit einem robusten Cash-Polster bevorzugt, die damit in einer Krise vielleicht sogar in der Lage sind, Marktanteile zu gewinnen.

Wachstumspotenzial und Zukunftsfähigkeit

Um langfristig Erfolg zu haben, muss die Branche, in der ein Unternehmen agiert, ebenfalls Wachstumspotenzial aufweisen und darf nicht in absehbarer Zeit bedeutungslos werden.

In den Portfolios der Schoellerbank seien auch schon vor der Corona-Krise die größten Positionen in soliden Unternehmen aus den Sektoren Gesundheitswesen, Informationstechnologie, Industrie, Basiskonsum und Kommunikationsdienste gehalten worden. Gleichzeitig sei die Gewichtung im Energiesektor gering gehalten worden, und in zyklischen Branchen – die in der Corona-Krise die größten Rücksetzer verzeichneten – wie Autobau, Tourismus oder Fluglinien seien gar keine Positionen gehalten worden.

Vor dem Hintergrund einer herannahenden Impfmöglichkeit gegen das Corona-Virus hätten einige Sektoren und auch manche Einzeltitel technisches Aufholpotenzial, da sie an der Erholungsbewegung bisher nur eingeschränkt teilgenommen hätten. In diesem Fall empfehlen die Asset-Manager der Schoellerbank jedoch, die Wettbewerbsvorteile und die Wachstumsaussichten noch gründlicher zu prüfen. Außerdem werde man auch künftig besonderes Augenmerk auf den Verschuldungsgrad der Unternehmen legen.

Fazit: Die Corona-Pandemie ist zweifelsohne ein besonders einschneidendes Ereignis, hat sie doch die Welt aus den Fugen geraten lassen. Auf dem Finanzmarkt sind Krisen jedoch nichts Ungewöhnliches, und sie kommen immer wieder vor, konstatiert Penninger. Disruptive Ereignisse, neue Technologien oder eine veränderte gesellschaftliche Landschaft sorgen darüber hinaus für einen stetigen Transformationsprozess. Ein chinesisches Sprichwort besagt: „Wenn der Wind der Veränderung weht, bauen die einen Mauern und die anderen Windmühlen.“ Erfolgreiche Investoren sollten diese Weisheit beherzigen und an neue Entwicklungen dynamisch herangehen, jedoch ohne dabei auf kurzfristige Hypes zu setzen.

Bildherkunft: peterschreiber.media - stock.adobe.com