Schutz vor Hacker-Angriffen - 3 Top-Picks für Cybersecurity

Cybersecurity: Ein starker Wachstumsmarkt

Mit einer weiter steigenden Zahl von Internetnutzern steigt auch der weltweite Bedarf an digitalen Schutzmechanismen. Alleine in Deutschland waren 2020 rund 18 Mio. Menschen von Cybercrime betroffen. Noch schlimmer war es in den USA, wo mit 108 Mio. fast jeder Dritte zum Opfer wurde und es sieht weiterhin nicht danach aus, als würde der Trend ein Ende nehmen.

Im Vergleich zu 2018/2019 hat sich der Gesamtschaden durch Datendiebstahl, Spionage und Sabotage auf 2020 mit 223,5 Mrd. € mehr als verdoppelt. Das Risiko verteilt sich jedoch stark auf die verschiedenen Branchen. So ist die Hightech Branche mit einem weltweit entgangenen Umsatz von 753 Mrd. $ am stärksten betroffen, während Kommunikation und Medien „nur“ 257 Mrd. $ verloren haben.

Die Zahlen zeigen deutlich wie wichtig es heute ist in Cybersicherheit zu investieren, wobei dies nicht nur für Unternehmen, sondern auch für Privatpersonen und staatliche Institutionen gilt. Jeder mit Zugang zum Internet ist ausnahmslos Risiken ausgesetzt, welche im Schlimmsten Fall existenzbedrohende Folgen mit sich ziehen können. Aufgrund der hohen Bedrohungslage explodieren die weltweiten Ausgaben für Cybersicherheit förmlich. Alleine von 2020 auf 2021 erhöhten sich die Ausgaben um rund 10% auf über 60 Mrd. $. Das ist fast doppelt so hoch wie noch 2017 (34 Mrd. $).

Ein fünftel der gesamten deutschen IT-Ausgaben fließt in den Schutz vor Cyberangriffen. Es liegt auf der Hand, dass sich die Ausgaben auch in Zukunft, besonders im Zusammenhang mit der aktuellen Russland-Ukraine-Krise, eher noch erhöhen dürften, was die Branche gerade für Aktionäre zu einem attraktiven Investment macht.

Aktie 1: Crowdstrike

Crowstrike ist Experte im Bereich der Enpoint-Protection-Plattformen und darin außerdem Marktführer. Die Anwendung sendet mit Hilfe von KI, Daten an ein Cloud-basiertes Sicherheitssystem, welches die Bedrohung analysiert und verhindert somit einen möglichen Schaden noch bevor er Eintritt.

Der große Vorteil von Crowdstrike ist, dass das Netzwerk umso sicherer wird, je mehr Kunden ein Teil davon sind. Denn wenn die Cloud bei einem Kunden einen Cyberangriff feststellt, spielt es gleichzeitig „Warnungen“ an die Netzwerke aller anderen Kunden aus. Die KI lernt also von selbst und erinnert sich an Viren, dem es schon einmal begegnet ist.

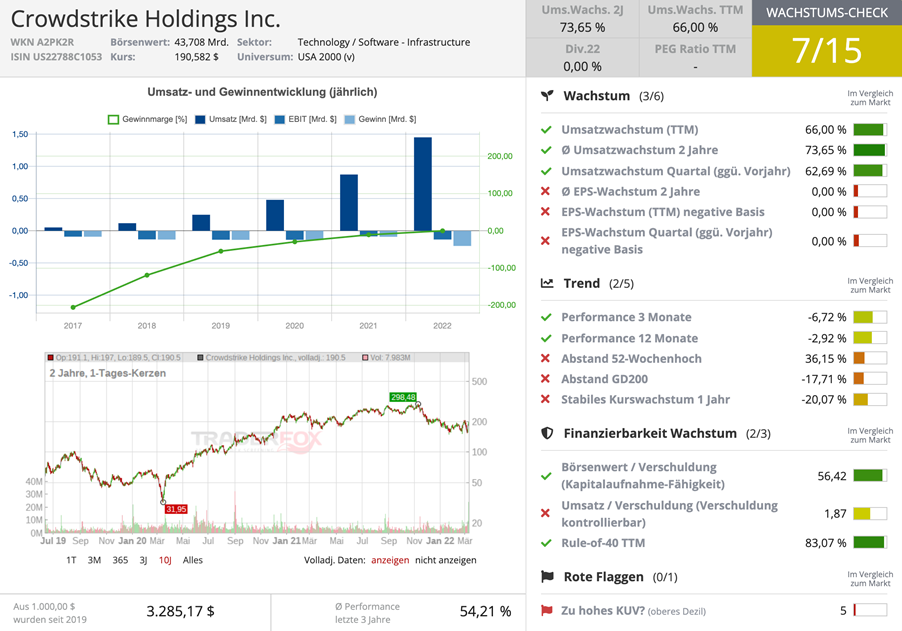

Quelle: Wachstums-Check TraderFox

Bei Betrachtung des TraderFox Wachstumschecks fallen, in erster Linie, mittelmäßige 7 von 15 Punkte auf. Davon sollten sich Anleger jedoch nicht täuschen lassen. Bei einem genauen Blick auf die Punktvergabe fällt z.B. auf, dass schon mehrere Punkte dadurch verloren gehen, dass Crowdstrike noch keinen Gewinn erwirtschaftet.

Das liegt daran, dass das Unternehmen erst 2011 gegründet wurde und damit noch sehr jung ist. Es handelt sich hier also um ein Wachstumsunternehmen in einer stark wachsenden Branche. Die Aktie lockt mit einem starkem Umsatzwachstum von 66 % und einer durchschnittlichen Performance in den letzten 3 Jahren von 54,21 %. Bemerkenswert ist außerdem die extrem hohe Kundenzufriedenheit von rund 115 %, was bedeutet, dass die Kunden nicht nur ihr Abonnement fortsetzen, sondern oft auch noch weitere Anwendungen zusätzlich buchen.

Dennoch ist die Aktie nicht für Anleger mit schwachen Nerven. Mit einem KUV von 28 ist sie extrem teuer und könnte unter dem aktuell sehr zittrigen Markt weiter leiden, wenn der Gesamtmarkt fällt. Umgekehrt könnte es im Zusammenhang mit möglichen Hackerangriffen aus Russland zu einer Ausweitung der Investitionen in Cybersecurity kommen, was eine kurzfristige Rallye bei Crowdstrike befeuern könnte.

Aktie 2: Okta

Die Identity Cloud -Plattform von Okta stellt Identitätsmanagement Lösungen bereit, die es für Kunden möglich macht, ihre Benutzer zu schützen bzw. sie mit Technologien und Anwendungen zu verbinden. Dadurch können auf der einen Seite die eigenen Mitarbeiter und auf der anderen Seite die Kunden durch Cyberangriffe geschützt werden.

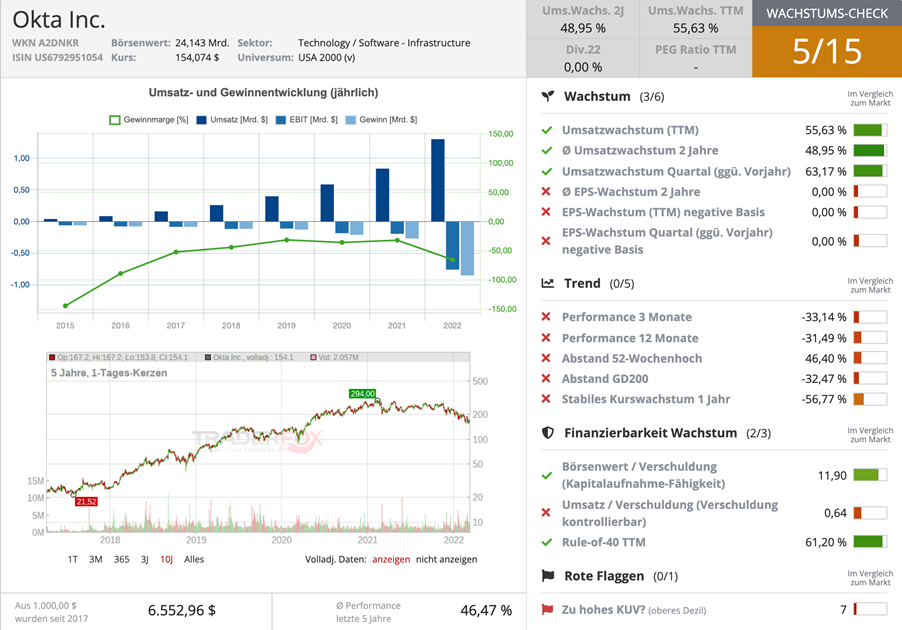

Quelle: Wachstums-Check TraderFox

Auch Okta’s Wachstumsranking wirkt mit 5 von 15 Punkten erstmal abschreckend, aber wie auch bei Crowdstrike handelt es sich hier um ein junges Wachstumsunternehmen, welches 2009 gegründet wurde. Aus diesem Grund sollten Anleger hier weniger auf den Gewinn und mehr auf das Umsatzwachstum achten, welches mit 55,63 % glänzt. Gleiches gilt für die durchschnittliche Rendite der letzten 5 Jahre, die bei 46,47 % liegt.

Für das Jahr 2021 erzielte Okta einen Umsatz von 840 Mio. $ und einen Verlust von rund 266 Mio. $. Bis 2024 rechnen Analysten mit einer Verdreifachung des Umsatzes auf 2,32 Mrd. $, wobei der Verlust bei 721 Mio. $ liegen wird. Es lässt sich erkennen, dass sich der Verlust ab 2024 abschwächt und somit dürfte in den Folgejahren ein Eintritt in die Gewinnzone wahrscheinlich sein.

Das Wachstum ist groß, das Risiko ist groß und gleiches gilt auch für das KUV, welches bei 15 liegt. Auch Okta würde daher unter einer allgemeinen Marktschwäche und Zinssorgen leiden und könnte daher noch weiter Luft nach unten haben. Dennoch sollten Anleger daran denken, dass an der Börse die Zukunft gehandelt wird und bei Unternehmen mit starkem Wachstum höhere KUV’s daher gerechtfertigt sind.

Aktie 3: Fortinet

Das Unternehmen ist Spezialist für die Schaffung, Vermarktung und Entwicklung von integrierter Cyber-Security-Software & Ausrüstung für den Schutz von Netzwerke und IT-Infrastrukturen sowie für den Schutz von Unternehmens- und Regierungsdaten.

Damit bietet Fortinet ein Paket an, mit dem die gesamte digitale Infrastruktur eines Unternehmens vor Cyberangriffen geschützt wird, was dem Unternehmen einen starken Burggraben verleiht.

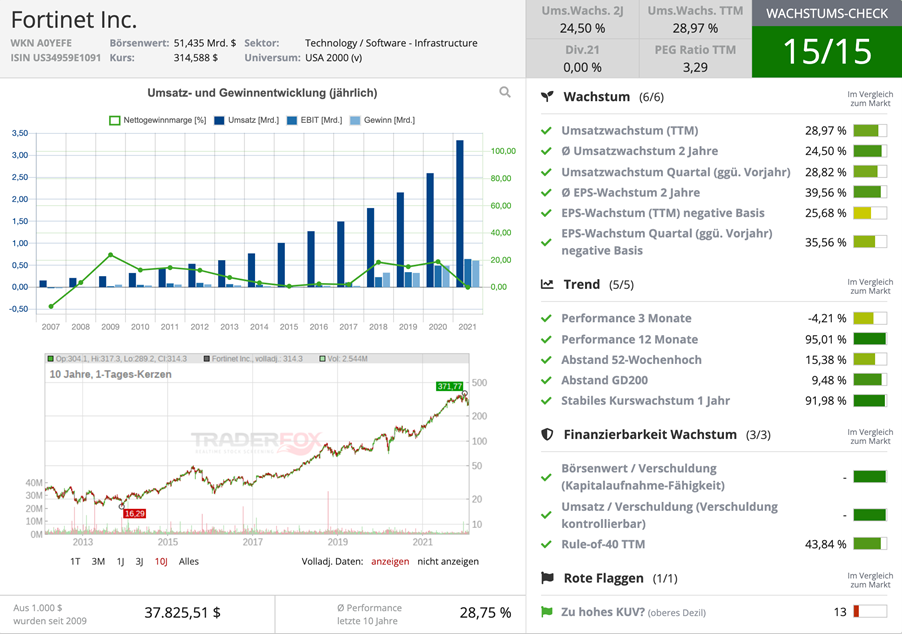

Quelle: Wachstums-Check TraderFox

Als einziges Unternehmen in dieser Liste befindet sich Fortinet auch schon in der Gewinnzone und erhält daher volle 15 von 15 Punkte im Wachstums-Check. Sie wurden bereits im Jahr 2000 gegründet und haben sich mittlerweile zu einem „Basisinvestment“ im Cybersecurity Markt hochgearbeitet.

Das zeigen auch die Wachstumszahlen. Der Umsatz wächst mit 28,97 % immer noch sehr stark, aber deutlich geringer, als die oben vorgestellten Wachstumsunternehmen. Positiv fällt auch auf, dass das EPS-Wachstum höher ist als das Umsatzwachstum. Fortinet schafft es also seine Margen weiter anzuheben und es bleibt pro 1 $ Umsatz mehr Gewinn hängen.

Die durchschnittliche Jahresrendite ist mit 28,75 % ebenfalls sehr attraktiv. Negativ fällt jedoch auf, dass Analysten für 2022 bzw. 2023 mit einer Stagnation der Gewinne rechnen, wobei der Umsatz weiter stark zulegt. Ab 2024 soll es aber auch mit dem Gewinnwachstum wieder weitergehen.

Auch bei Fortinet sollten Anleger vorsichtig bleiben. Zwar ist das KUV mit 10,56 niedriger, als bei den anderen Werten, dies macht die Bewertung aber auch nicht günstig. Gleiches gilt für das KGV welches aktuell bei 58,21 liegt. Bisher blieben Aktionäre von Fortinet von starken Crashbewegungen weitgehend verschont. Ob sich dieser Trend halten kann, bleibt abzuwarten.

Ich wünsche euch weiterhin viel Erfolg an der Börse!

Bildherkunft: AdobeStock_134821701