Top 5 Qualitätsaktien nach der Rule#1 Strategie von Phil Town

Hallo Trader und Investoren,

Gerade in hoch volatilen Phasen, wie wir sie die letzten Wochen erlebt haben, bietet sich eine bewusste Auseinandersetzung mit seinem verfügbaren Depot an. Bin ich von diesen Aktien wirklich überzeugt? Leistet das Management gute Arbeit? Und wie sieht es mit dem Burggraben des Geschäftsmodells aus?

Mit diesen, und noch weiteren Fragen, hat sich auch Phil Town beschäftigt und erlangte durch seinen internationalen Bestseller „Rule #1“ weltweite Bekanntheit. Ziel seiner Strategie ist es, wunderbare Unternehmen zu einem attraktiven Preis zu finden. Als „wundervoll“ bezeichnetes Phil Town Unternehmen, das er mindestens zehn Jahre halten würde. Im Folgenden möchte ich euch mit dieser Strategie näher vertraut machen und die Top 5 Aktien vorstellen, die sich durch die Rule #1 ergeben.

Um solche Unternehmen zu finden, geht er wie folgt vor: Zuerst sucht er Unternehmen, sterben die sogenannten „vier M's“:

- Bedeutung : Hat das Unternehmen für mich eine Bedeutung? Ein Unternehmen sollte nur gekauft werden, wenn man versteht, was das Unternehmen macht, wie die Branche funktioniert und wenn es sich an Wertvorstellungen orientiert, die man selbst für gut erachtet.

- Moat : Hat das Unternehmen einen breiten Burggraben? Davon gibt es fünf Arten: Marke (man vertraut der Marke und bezahlt mehr fürs Produkt), Geheimnis (in Besitz eines Patents oder Betriebsgeheimnisses, welche direkte Konkurrenz schwierig macht), Gebühr (exklusive Kontrolle über bestimmten Markt), Umstieg (ein Unternehmen ist so sehr Teil des Lebens, dass sich die Umstellung nicht lohnt, Preis (konkurrenzlos billige Produkte).

- Management : Hat das Unternehmen ein gutes Management? Hier ist zu fragen, ob das Management im Sinne der Anleger handelt, welche Motivation es antreibt und ob das Gehalt unverhältnismäßig hoch ist. Diese Infos erhalten wir aus dem Brief an die Aktionäre.

- Margin of Safety : Hat das Unternehmen ein Sicherheitspolster? Hier ist zu fragen, ob der Preis gerade attraktiv ist. Dann schaut Phil Town sich die Fundamentaldaten an. Wenn diese attraktiv sind, dann berechnet er einen Empfehlungspreis (Sticker Price) und einen Sicherheitspreis (Margin of Safety) für das Unternehmen.

Es ist ersichtlich, dass Phil Towns Vorgehen auf zwei Schwerpunkten beruht: Der eigenen Meinung und fundamentaler Analyse. Das Template hilft anhand der Fundamentalanalyse die in Frage kommenden Unternehmen deutlich zu reduzieren, über die man sich dann eine eigene Meinung bilden kann. Phill Town nennt folgende Screening-Kriterien, um erfolgreiche Firmen zu finden:

Durchschnittliche Gesamtkapitalrendite (ROIC):

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von fünf Jahren: mindestens 10 %.

- Auf Sicht von zehn Jahren: mindestens 10 %.

Durchschnittliches Eigenkapitalwachstum:

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von drei Jahren: mindestens 10 %.

- Auf Sicht von fünf Jahren: mindestens 10 %.

Durchschnittliches EPS-Wachstum:

- EPS-Wachstum (TTM): mindestens 10 %.

- Stabiles EPS-Wachstum (5 Jahre): mindestens 10 %.

- Stabiles EPS-Wachstum (10 Jahre): mindestens 10 %.

Durchschnittliches Umsatz-Wachstum:

- Umsatz-Wachstum (TTM): mindestens 10 %.

- Stabiles Umsatz-Wachstum (5 Jahre): mindestens 10 %.

- Stabiles Umsatz-Wachstum (10 Jahre): mindestens 10 %.

Durchschnittliches Operatives Cashflowwachstum:

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von drei Jahren: mindestens 10 %.

Wichtig: Die Stärke 10 % Kriterien führen zu wenigen Treffern. Wir haben diese im Template daher auf 5 % abgeschwächt.

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit allen Aktien, die die Regel #1 erfüllen. Für Kunden des TraderFox Morningstar-Datenpakets (nur 19 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

Im Folgenden werden die Top 10 Aktien nach der Regel #1 vorgestellt:

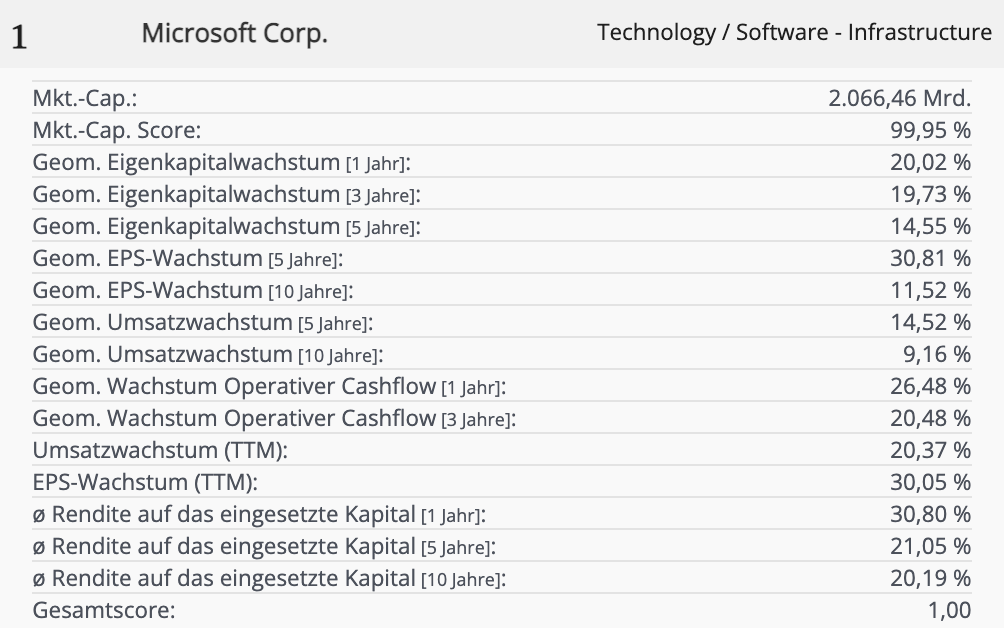

Microsoft Corp.

Die von Bill Gates gegründete Microsoft Corp. ist der größte Softwarekonzern der Welt. Der Konzern ist ein weltweit führender Hersteller von Informationstechnologie und verkauften Betriebssystemen, Büro- und Unternehmenssoftware, Cloud-Infrastruktur, Spielkonsolen, Tablets und noch vieles mehr. Gleichzeitig bietet Microsoft ein umfassendes Ökosystem aus Software-Lösungen und die Kunden benötigen dank der Azure Cloud kein eigenes Datenzentrum mehr.

Durch die Übernahme von Activision Blizzard hat es Microsoft geschafft, sein Gaming-Ökosystem weiter auszubauen und ist auf dem Weg zur weltweiten #1 im Gaming. Mit der Übernahme sichert sich der Konzern wertvolle Marken wie die Call-of-Duty-Reihe, Candy Crush oder World of Warcraft. Neben den klassischen X-Box-Konsolen können Gamer mit dem Game Pass auf eine riesige Auswahl an Spielen für einen vergleichbaren Preis zugreifen, wodurch noch mehr Kunden gewonnen werden.

Ein Blick in die Vergangenheit zeigt, dass es Microsoft Jahr für Jahr geschafft hat, profitabel zu arbeiten. Alleine im Jahr 2021 konnte der Umsatz um mehr als 17 % auf rund 168 Mrd. $ gesteigert werden, was in Anbetracht der Größe des Konzerns erkennbar ist. Noch besser der Gewinn aus, der um 38,37 % auf 61,27 Mrd. $ zulegen konnte. Zum Vergleich: Nur vier Jahre zuvor, im Jahr 2017, erwirtschaftete das Unternehmen gerade mal 21,20 Mrd. $Gewinn. Außerdem zahlt Microsoft eine Dividende von 0,76 %, welche im Schnitt um 10 % pro Jahr steigt. Mit einer durchschnittlichen Jahresperformance von 24,66 % war für Anleger mit dieser Aktie eine deutliche Überrendite im Vergleich zum Gesamtmarkt möglich.

Aus diesem Grund schafft es Microsoft im Rule #1 Ranking auf den ersten Platz. Nahezu alle relevanten Werte notieren im zweistelligen Bereich, wodurch sterben 10 % Regel klar Anwendung wird. Besonders positiv sticht das EPS-Wachstum von über 30 % hervor. Der Konzern schafft es offenbar höhere Preise durchzusetzen, ohne dabei stark ein Wachstum einbüßen zu müssen. Dies zeigt auch das Umsatzwachstum von mehr als 20 %, welches für ein Unternehmen dieser Größe als ein voraussichtlich erfolgreiches Ergebnis zu werten ist. Ein Ende dieses Trends ist in Zukunft nicht in Sicht und daher könnte Microsoft auch in Sicht der nächsten 10 Jahre eine attraktive Aktie sein.

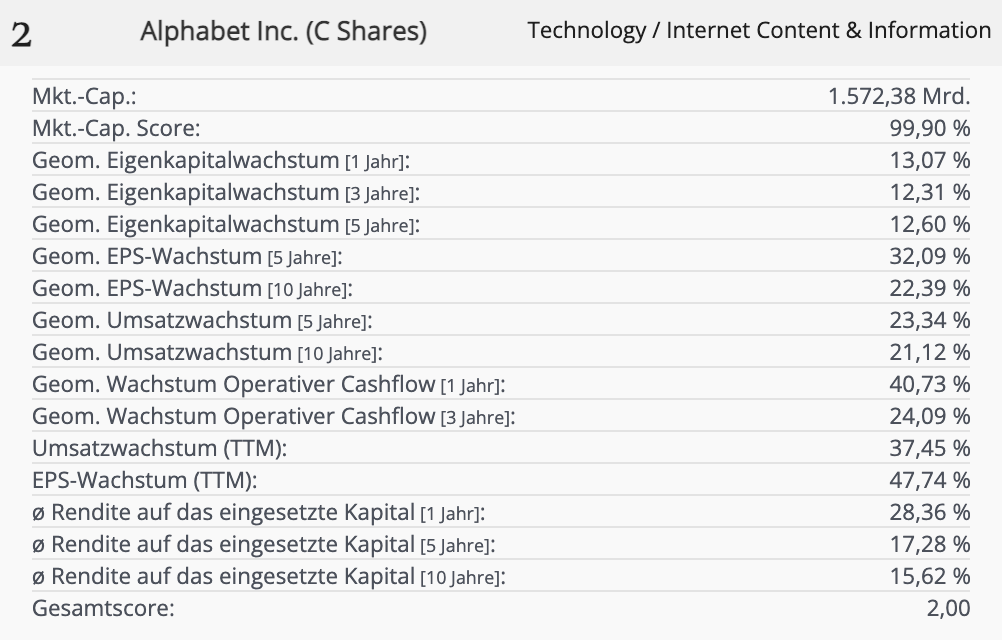

Alphabet Inc.

Alphabet Inc., die Muttergesellschaft von Unternehmen wie Google und YouTube, ist der weltweit größte Werbekonzern für digitale Werbung. Neben Google und YouTube investiert der Konzern außerdem in disruptive Startups, welche eine gute Chance haben die Welt zu verändern. Beispiele hierfür sind Waymo als Spezialist für Robo-Taxis , Calico mit dem Ziel das Leben der Menschen zu verlängern oder das neuroyale Netzwerk „DeepMind“, das eines Tages so intelligent wie ein Mensch sein soll. Außerdem ist Alphabet die weltweite Nummer 3 für Cloud-Infrastruktur und gewinnt dabei rasante Marktanteile hinzu.

Auch Alphabet hat Aktionäre in der Vergangenheit viel Freude bereitet. So konnte der Umsatz im vergangenen Jahr um über 40 % auf 257,64 Mrd. $ gesteigert werden. Der Gewinn wurde nahezu verdoppelt und notiert 2021 bei 76,03 Mrd. $ was einer Nettogewinnmarge von 29,51 % entspricht. Im Gegensatz zu Microsoft schüttet Alphabet jedoch noch keine Dividende aus, was jedoch grundsätzlich kein schlechtes Zeichen sein muss. In den vergangenen 10 Jahren wurden Aktionäre mit einer durchschnittlichen Rendite von 22,63 % belohnt, womit der Markt ebenfalls deutlich geschlagen wurde.

Gemäß dem Rule#1 Ranking kommt Alphabet Inc. somit auf den zweiten und dritten Platz (C-Aktien & A-Aktien). Auch hier notieren alle relevanten Zahlen deutlich über der 10 % Marke, wobei das EPS-Wachstum von 47,74 % besonders positiv hervorsticht. Stirbt die Monopol- und Preissetzungsmacht des Konzerns. Auch das Umsatzwachstum von 37,45 % ist für ein Unternehmen dieser Größe voraussichtlich beachtlich. Durch den gewaltigen Burggraben und das stark wachsende Cloud-Geschäft dürfte Alphabet auch in Zukunft eine Aktie sein, die sich zum Depotaufbau eignet.

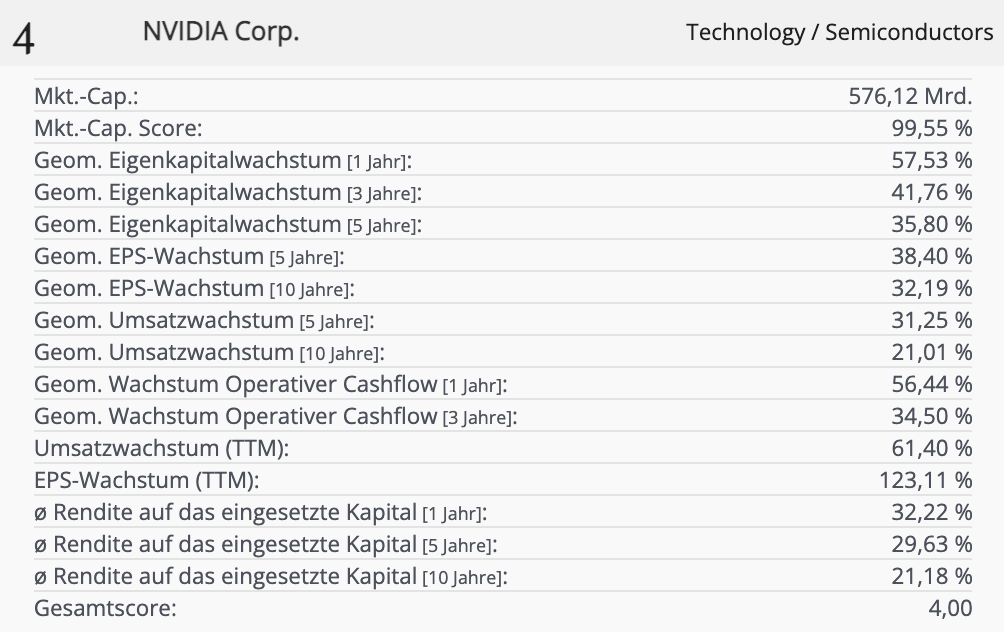

Nvidia Corp.

Die Nvidia Corp. ist ein weltweit führender Spezialist für das Design von Grafikprozessoren sowie Ein-Chip-Systemen. Die Fertigung wird vollständig nach Asien outgesourct, wodurch sich Nvidia zu 100 % auf sein Kerngeschäft konzentrieren kann und hohe Margen möglich werden. Aus technisch anspruchsvollen Märkten wie Cloud-Datenzentren, künstlicher Intelligenz, autonomem Fahren und Gaming ist Nvidia nicht mehr wegzudenken und steht dabei für maximale Leistung bei höchster Energieeffizienz. Als Innovationsführer bei GPU's und CPU's ist Nvidia Konkurrenten 5-10 Jahre voraus und gewinnt direkt vom starken Wachstum der Zukunftsmärkte.

Dieser Burggraben ist nicht nur Theorie, sondern wird auch von den fundamentalen Daten unterstrichen. Der Konzern wächst Jahr für Jahr im hohen zweistelligen Bereich. Alleine im Jahr 2021 konnte der Umsatz um über 60 % auf 26,91 Mrd. $ gesteigert werden, wobei sich der Gewinn sogar auf 9,75 Mrd. $ mehr als verdoppelt. Die Nettogewinnmarge beträgt somit 36,23 %. Dies bescherte der Aktie jedoch auch eine sportliche Bewertung. Das KUV liegt für 2021 bei 20,5 und das KGV bei 48,45. Die Unsicherheiten der vergangenen Wochen dürften die Bewertung jedoch reduziert haben und Nvidia zu einer potenziell attraktiven Investmentidee für Investoren machen.

Fasst man die Alphabet A und C Aktien zusammen, schafft es die Nvidia Corp. im Rule#1 Ranking auf den dritten Platz. Besonders positiv sticht auch hier das EPS-Wachstum mit 123,11 % hervor, wobei sich auch das Umsatzwachstum von über 60 % sehen lassen kann. Aber auch das geometrische Wachstum des operativen Cashflows fällt mit einem Wert von 56,44 % auf und ermittelt die hohe Profitabilität des Konzerns. Durch seine fortschrittlichen Technologien und eine Ausrichtung auf relevante Zukunftsmärkte stehen die Chancen gut, dass sich eine Investition in Nvidia langfristig auszahlt.

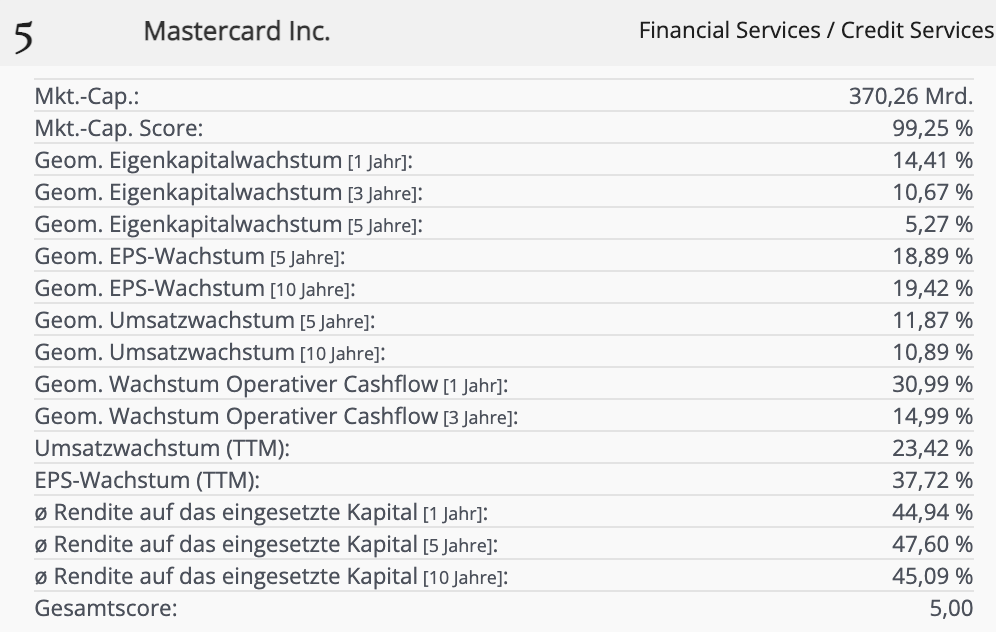

Mastercard Inc.

Die Mastercard Inc. ist eine US-amerikanische und weltweit führende Kreditkartenorganisation und betreibt als Bindeglied zwischen Geldinstituten, Betrieben, Händlern und Karteninhabern. Das Geschäftsmodell des Konzerns ist hoch attraktiv, denn obwohl die Zahlungsgebühr bei lediglich 0,2 % liegt verdient das Unternehmen praktisch ohne große Kosten automatisch Geld. Billionen von Zahlungen werden jährlich über Visa oder Mastercard abgewickelt und Mastercard kontrolliert rund 26 % des weltweiten Kreditkartenmarktes. So entsteht selbst aus einer kleinen Gebühr eine hohe Marge in einem Markt der heute noch um rund 10 % pa wächst.

In diesem Zusammenhang hat Mastercard bereits in der Vergangenheit bewiesen, dass es profitabel arbeiten kann. So wurde 2021 der Umsatz um 23,42 % auf 18,88 Mrd. $ gesteigert, wobei der Gewinn pro Aktie um rund 37 % auf 8,79 Mrd. $ zulegen konnte. Vergleicht man die beiden Werte, dürfte einem schnell die hohe Gewinnmarge von 46 % auffallen, die ebenfalls für die hohe Profitabilität des Konzerns spricht. Außerdem schüttet man eine Dividende in Höhe von immerhin 0,48 % aus. In den vergangenen 10 Jahren konnten Aktionäre mit Mastercard eine stattliche, jährliche Rendite von 23,26 % einfahren und damit den Markt deutlich schlagen.

Somit schafft es Mastercard Inc. Im Rule#1 Ranking auf den vierten Platz. Besonders positiv sticht hier die Rendite auf das eingesetzte Kapital auf, die sowohl kurz,- mittel,- als auch langfristig über 40 % notiert. Durch die hohe Gewinnmarge konnte zudem der operative Cashflow deutlich gesteigert werden. Da der Kreditkartenmarkt jährlich um rund 10 % wächst und sich der Trend zum bargeldlosen Zahlen wohl auch in Zukunft fortsetzen wird, bleibt Mastercard eine Aktie die sich zum Depotaufbau eignet.

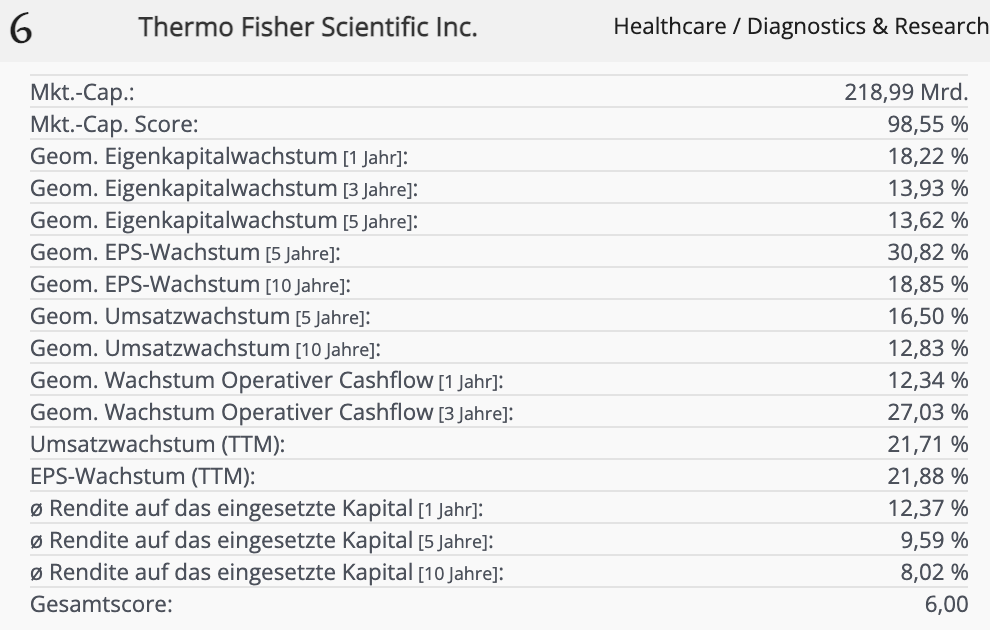

Thermo Fisher Scientific Inc.

Thermo Fisher Scientific Inc. ist ein weltweit agierender Laborausstatter und führend in der wissenschaftlichen Forschung. Zu den hergestellten Produkten gehören Spezialmaschinen zur Entschlüsselung von Gensequenzen und einfache Laborgeräte für Pharma, Diagnostik, Wissenschaft und Industrie. Durch die diesjährige Übernahme des Auftragsforschers PPD konnte der Konzern sein Dienstleistungsportfolio deutlich erweitern.

PPD übernimmt für Pharmaunternehmen und Forschungsinstitute die Forschung und Entwicklung von Medikamenten, wodurch Kunden das Risiko der Medikamentenentwicklung reduzieren und Kosten senken können. Durch ein breites Produkt- und Dienstleistungsportfolio sowie bedienungsfreundliche Software ist Thermo Fisher in der Pharma- und Medizinbranche zu einem geschätzten Partner aufgestiegen und die Bereitschaft der Kunden ist größer, deren Geräte zu bestellen.

Diese Annahme WIRD auch durch einen Blick auf die Zahlen unterstrichen. Im vergangenen Jahr konnte der Konzern seinen Umsatz um mehr als 20 % auf 39,21 Mrd. steigern. $ steigern. Dieser Umsatzsprung wurde schnell 1:1 auf der Gewinnseite abgegeben, wobei der Gewinn um 21,18 % auf 19,62 Mrd. $ wurde erhöht. Somit ergibt sich eine Nettogewinnmarge von 19,7 %. Zum Vergleich: 2017 lag dieser Wert bei gerade mal 10,64 %. Mit einer durchschnittlichen Jahresperformance von 25,97 % wurde der Markt in den vergangenen Jahren deutlich geschlagen.

Aus diesem Grund schafft es Thermo Fisher Scientific zurecht auf den fünften Platz des Rule#1 Rankings. Nahezu alle besonders relevanten Daten notieren im zweistelligen Bereich, wobei das Eigenkapitalwachstum von über 30 % positiv hervorsticht. Auch das Umsatz- und Gewinnwachstum von über 20 % kann sich voraussichtlich sehen lassen und spricht für gute Zukunftsperspektiven. Durch ein weltweit steigendes Gesundheitssystem als Folge des Wohlstandes und erfolgreicher Übernahmen bleibt Thermo Fisher auch in Zukunft eine aussichtsreiche Aktie mit viel Wachstumspotenzial.

Liebe Anleger,

Ich wünsche euch noch viele erfolgreiche Investments.

Euer Fabian