Zwei Value Picks für das Jahr 2021

Liebe Leser,

das Jahr 2020 war definitiv eines, indem die Technologieunternehmen zu den Hauptprofiteuren geworden sind und sämtliche andere Branchen teils deutlich outperformt haben. Natürlich gehören viele dieser Unternehmen wie Amazon, Crowdstrike, Zoom, Fastly usw. zu den nachhaltigen Profiteuren der Digitalisierung, des E-Commerce, der Cybersecurity u.v.m. Jedoch stiegen die Kurse stärker als es ihre fundamentalen Daten hergegeben haben d.h. ein Hauptgrund des Anstieges waren einfach erhöhte Multiple, auch wenn es sich trotzdem um sehr gute Firmen dabei handelt. Bis auf Amazon sehen wir an folgendem Chart, dass eben auch die Bewertungen auf Sicht des letzten Jahres deutlich angezogen haben. Bei KUVs von teilweise jenseits der 150 sind Kursabschläge von 50 Prozent und mehr nicht unüblich.

Mr. Market als Allegorie kann lange Zeit höhere Kursaufschläge tolerieren, euphorisch und irrational sein, manchmal ist er effizient, aber eben nicht immer. Doch sollte der intelligente Investor berücksichtigen, dass der Preis einer Aktie irgendwann auf die Aktienbewertung nach seinem inneren Wert durch eine fundierte Fundamentalanalyse zurückgeht. Wann genau das passiert, kann man natürlich nicht konkret bestimmen.

Quelle: Visualisierungen, Bewertungs-Charts (KUV Vergleich auf 1-Jahres-Basis) im AktienTerminal von TraderFox

Münchener Rückversicherungs-Gesellschaft AG

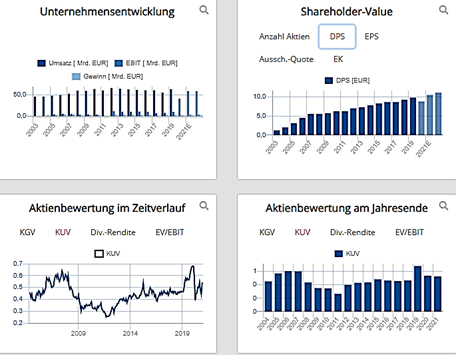

Quelle: Daten/Graphs im AktienTerminal von TraderFox

Weltweit gehört die Münchener Rück mit ihren über 39.000 Mitarbeitern zu den größten Rückversicherungs-Gesellschaften. Neben dem Kerngeschäft der Rückversicherungen ist der in 1880 gegründete Konzern noch in den Bereichen Erstversicherung, Krankenrückversicherung sowie Krankenerstversicherung. Auch die ERGO-Versicherungsgruppe ist ein zentraler Bestandteil der Unternehmensgruppe. Darüber hinaus ist das Unternehmen noch im Bereich Asset Management tätig. Munich Re ist vor allem für seine stabilen Dividendenzahlungen bei den Anlegern begehrt.

Trotz der Corona-Krise und damit gestiegenen Kosten konnte die Auszahlung bei 9,80 Euro je Aktie konstant gehalten werden. Dies entspricht einer Dividendenrendite von ca. 4,1 Prozent. Insgesamt kann der Konzern auf eine lange Ausschüttungshistorie mit inzwischen über einem halben Jahrhundert an Dividendenzahlungen, die immer mindestens so hoch wie das Vorjahresniveau waren, zurückgreifen. In stabilen Zeiten werden auch Aktienrückkäufe großgeschrieben.

Mit einem 2022er KGV von 9,7 ist Munich Re alles andere als teuer und eine absolute Value-Aktie mit überschaubarem Risiko. Ebenfalls wird in den nächsten Jahren mit weiteren Dividendenanhebungen gerechnet. 2022 wird schon eine Dividende in Höhe von 11 EUR je Aktie forciert. Bei einem geschätzten EPS von 24 EUR je Aktie entspricht dies einer Ausschüttungsquote von unter 50 Prozent. Die Dividende ist somit hinreichend gedeckt und lässt weiteren Spielraum zu.

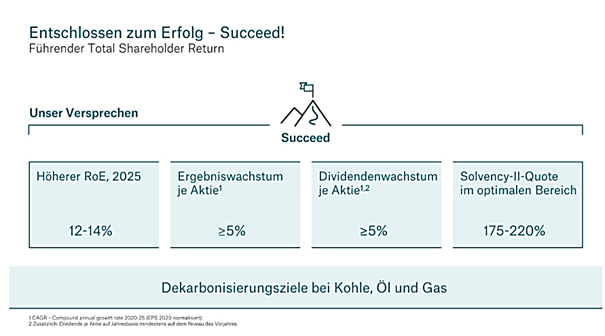

Chancen auf Wachstum sieht das Management zukünftig durch die zunehmende Bedeutung der Cybersicherheit sowie aufgrund der Umweltrisiken. Auch dürften in naher Zukunft die Prämien weiter steigen. Mit der Munich Re Group Ambition 2025 hat man sich anspruchsvolle Ziele gesetzt. Das Wachstum im Kerngeschäft soll zunehmen, auch die ERGO soll weiter profitabel wachsen, die IT-Infrastruktur soll modernisiert werden und im Assetmanagement soll die Performance verbessert werden. Zusätzliche Geschäftsmodelle wie Cyberdeckungen, im Bereich der „Internet der Dinge“ (IoT), der Mobilität und Reise sollen konsequent genutzt werden.

Quelle: Unternehmenshomepage Munich Re

BP PLC

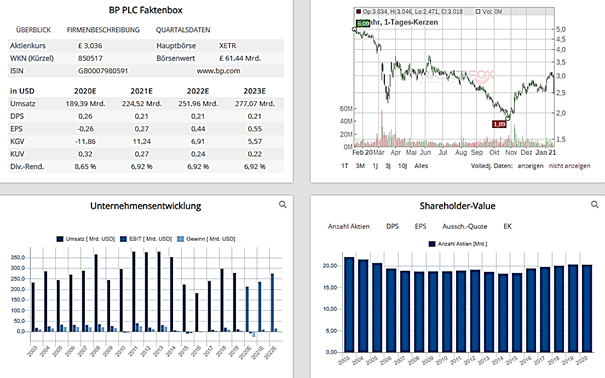

Der britische Konzern BP Plc kommt aktuell auf eine Marktkapitalisierung von 83,8 Mrd. USD. Er gehört zu den größten Mineralöl- und Energieunternehmen weltweit und ist im Bereich der Förderung von Erdöl, Erdgas, alternativen Energien, Treib- und Schmierstoffen, Petrochemikalien u.v.m. aktiv.

Fast 90 Prozent der Umsätze werden im Bereich des Downstreams verdient, knapp 10 Prozent im Bereich Upstream sowie noch ein kleiner Anteil von ca. 1 Prozent im Segment „Other businesses and coporate“. BP wurde von der Coronapandemie stark getroffen. Niedrigere Preise sowie geringere Fördermengen haben zu zweistelligen Milliardenbeträgen an Abschreibungen geführt. Vor allem das zweite Quartal belastete den Konzern mit einem Verlust von 16,8 Mrd. USD. Auch die Dividende hat man um 50 Prozent reduzieren müssen.

Quelle: Daten/Graphs im AktienTerminal von TraderFox

Im dritten Quartal 2020 stand noch ein Verlust von 450 Mio. USD. Beim Schuldenabbau verzeichnete BP Fortschritte, Ende September 2020 lag die Nettofinanzverschuldung bei 40,4 Mrd. USD nach 46,5 Mrd. USD im Vorjahr. Mit der wirtschaftlichen Erholung sollte auch eine schrittweise Erholung der Ölnachfrage sich fortsetzen können. Positiv zu werden ist auch eine Einigung im Dezember 2020 der 23 Länder des Ölverbunds Opec+ gewesen, in der sich auf die neue Förderstrategie für das jetzige Jahr 2021 verständigt wurde. So wird seit Januar monatlich 500.000 Barrel Rohöl mehr je Tag fließen (bisher waren zwei Mio. Barrel je Tag angestrebt gewesen). Ein langsameres Hochfahren der Fördermenge wirkt sich positiv auf den Ölpreis aus. Die Hoffnung auf eine rasche Konjunkturerholung v.a. im zweiten Halbjahr sollte die Preise weiter anziehen lassen. Davon würde auch BP stark profitieren.

Wie steht es um die Langfristigkeit des Konzerns aus?

Die Ambitionen von BP sind gewaltig. Bis 2030 möchte man das Energieunternehmen neu aufstellen und seine Investitionen in CO2-arme Geschäftsbereiche erhöhen. Jährlich sollen dabei 5 Mrd. USD pro Jahr in emissionsarme Aktivitäten investiert werden. Im Jahr 2030 möchte man rund 50 Gigawatt Nettokapazität zur erneuerbaren Energie-Erzeugung entwickeln. Der Wasserstoffanteil an den Kernmärkten soll auf 10 Prozent erhöht werden. Jeden Tag möchte BP mehr al 100.000 Barrel Bioenergie pro Jahr produzieren (heute sind es rund 22.000 Barrel). Bis dahin sollen über 70.000 E-Ladepunkte errichtet werden.

Die Öl- und Gasförderung möchte man um mehr als 40 Prozent reduzieren. Spätestens bis zum Jahr 2050 ist es das Bestreben, ein klimaneutrales Unternehmen zu sein und sich zu einem integrierten Energieunternehmen entwickelt zu haben.

Das voraussichtliche KGV für 2022 beträgt nur knapp 7. Die Dividendenrendite noch immer üppige 6,9 Prozent. Das KUV ist mit 0,25 so niedrig wie seit über 10 Jahren nicht mehr.

Die Schweizer Bank Credit Suisse hat die Einstufung auf “Outperform“ belassen und das Kursziel von 365 auf 380 Pence angehoben (25 Prozent Potential). Die US-Investmentbank Goldman Sachs hat BP erneut auf der viel beachteten “Conviction Buy List“ belassen und sieht einen fairen Kurs von 430 Pence (52 Prozent Potential). Auch JPMorgan sieht ein deutliches Aufwärtspotential im Jahr 2021 und hat sein Kursziel auf 415 Pence angehoben (48 Prozent Potential).

Man sollte sich klar machen, dass der Energiebedarf weltweit weiter steigen wird. Vom Jahr 2000 bis 2050 ist mit einer Verdoppelung zu rechnen. Bis zum Jahr 2060 werden voraussichtlich gerade mal 40 Prozent aus erneuerbaren Energien gewonnen. Öl und Gas wird uns noch einige Jahrzehnte begleiten. Deshalb sehe ich auch bei BP vor allem für das zweite Halbjahr 2021 gute Chancen, dass sich auch der Aktienkurs deutlich nach dem Krisenjahr 2020 erholt. Aufgrund der günstigen Bewertung sind die Risiken hinreichend eingepreist.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Wenn ihr lernen wollt, wie man effizient Trading-Routinen durchführt, schaut bei TraderFox Katapult vorbei!

Bildherkunft: https://unsplash.com/photos/wcWN29NufMQ