AXA, BAT & CO. - Vier europäische Aktien mit attraktiven Dividendenrenditen

Dividendenaktien können sich dazu eignen, ein passives Einkommen aufzubauen. Im Idealfall profitieren Investoren nicht nur von regelmäßigen Ausschüttungen, sondern auch vom Zinseszinseffekt, indem die Dividenden reinvestiert werden. Reinvestieren sie in Aktien desselben Unternehmens, steigt die Basis für künftige Erträge.

Langfristig zeichnen sich Dividendenwerte oft durch geringere Schwankungsanfälligkeit aus und bieten in schwachen Marktphasen einen gewissen Schutz. Das liegt unter anderem daran, dass diese Unternehmen häufig solide Geschäftsmodelle und starke Bilanzen vorweisen. Bei Dividendenaktien zählt jedoch nicht nur die Höhe der Ausschüttung, sondern auch das Dividendenwachstum. Unternehmen, die ihre Dividenden kontinuierlich steigern, zeigen finanzielle Stabilität und Vertrauen in die Zukunft ihres Geschäfts.

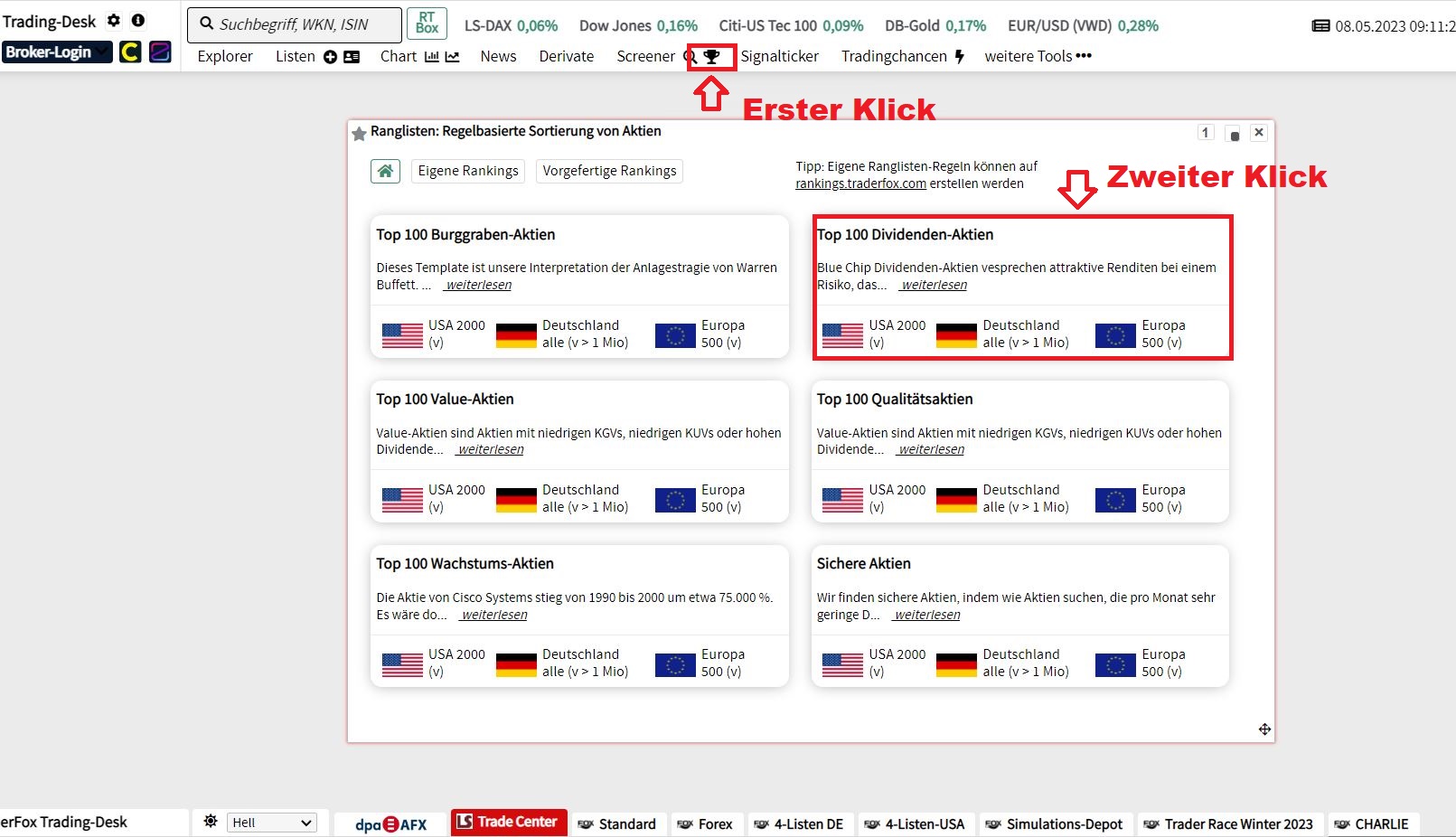

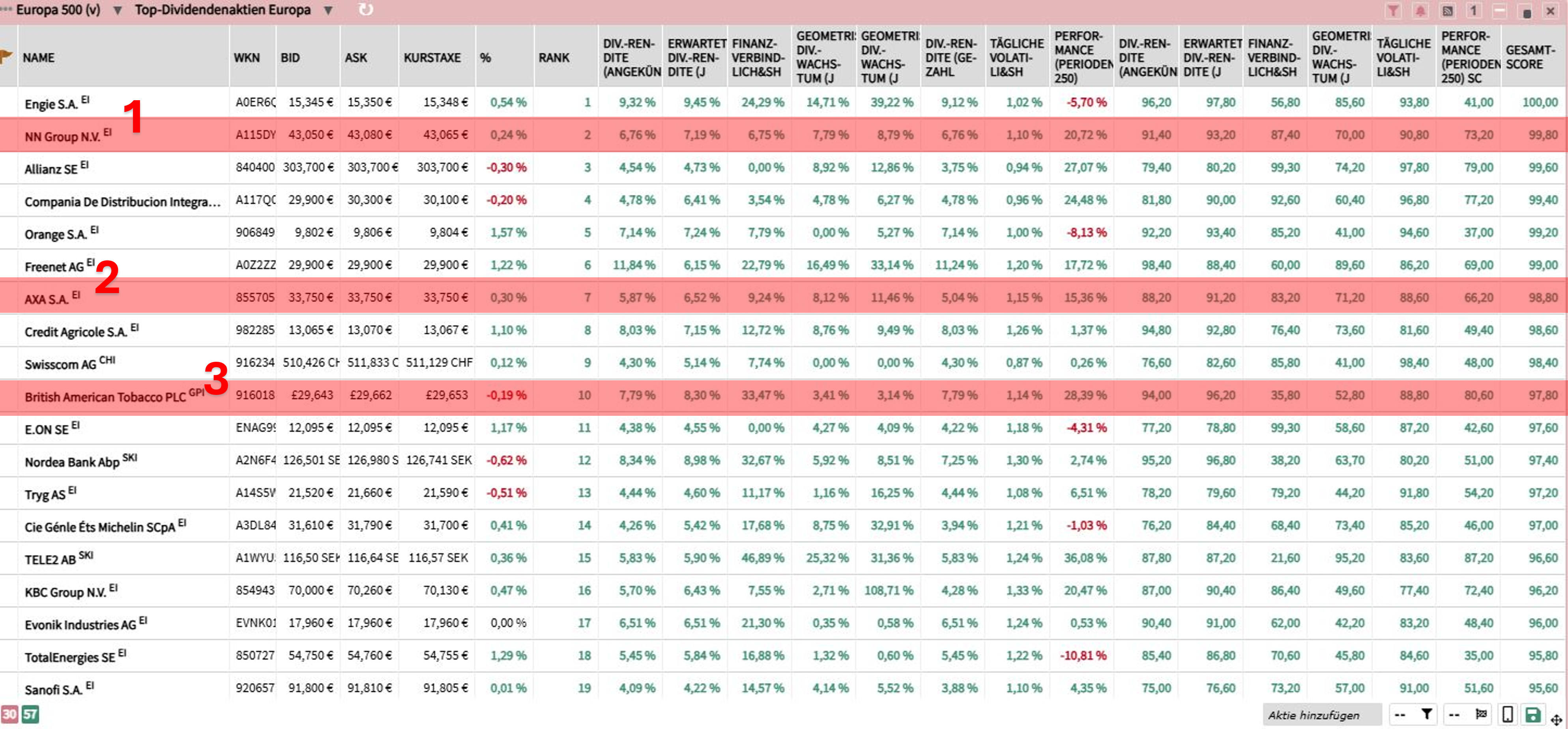

Regelmäßig stellen wir Aktien aus unserem Dividendenscreening vor, das auch eigenständig mit der TraderFox-Software durchgeführt werden kann. Es gibt dabei verschiedene Ansätze, um Dividendenaktien zu finden. Beispielsweise können über das Pokalsymbol in der Kopfzeile des Trading-Desks die "besten Dividenden-Aktien" aufgerufen werden. Zudem stellen wir täglich aktualisierte Research-Reports zu den weltweit besten Dividendenwerten bereit. Im aktuellen Screening überzeugt die niederländische NN Group mit hohen Scores in unterschiedlichen Kategorien. Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir Kriterien wie:

- Die zuletzt beschlossene Dividendenrendite

- Die zuletzt gezahlte Dividendenrendite

- Die Aktie muss zu den 70 % der stärksten Aktien der letzten 52 Wochen gehören, um schwache Titel auszuschließen

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit sinkenden Dividenden werden aussortiert

- Die zuletzt gezahlte Dividende muss eine Dividendenrendite von über 3 % aufweisen

NN Group – Verbessertes Neugeschäft in Europa durch Wirtschaftswachstum und erhöhte Marktdurchdringung

- Dividende je Aktie (für 2023): 2,08 Euro – Zwischendividende (2024): 1,28 Euro

- Erwartete Dividendenrendite: 7,28 %

Die Geschichte der NN Group reicht bis ins Jahr 1845 zurück. Heute ist das Unternehmen in 11 Ländern tätig und verfügt über eine starke Präsenz in mehreren europäischen Märkten sowie in Japan. Der Lebensversicherungsbereich in den Niederlanden hat zuletzt nahezu die Hälfte zur „Operating Capital Generation“ (OCG) beigetragen. Im Bereich „Renten“ ist die NN Group laut eigenen Angaben mit einem Marktanteil von rund 40 % führend in den Niederlanden. Auch im europäischen Versicherungssektor hat die Gruppe eine starke Marktstellung und verzeichnet ein solides Wachstum in ihren „Schutzmärkten“. Bis 2025 plant die NN Group, 1 Mio. Menschen in den Bereichen finanzielle, körperliche und mentale Gesundheit zu unterstützen.

Im 1. Halbjahr blieb die Nachfrage nach den Dienstleistungen und Produkten robust. Der Wert des Neugeschäfts stieg im Berichtszeitraum um 23 % auf 241 Mio. Euro. Das operative Ergebnis belief sich auf 1,3 Mrd. Euro, während das Nettoergebnis 648 Mio. Euro erreichte, verglichen mit 568 Mio. Euro im Vorjahreszeitraum. Die solide finanzielle und kommerzielle Leistung in den Niederlanden sowie in den wachsenden europäischen Märkten haben zu diesen Ergebnissen beigetragen. Laut Unternehmensangaben hält der positive Trend bei der Kundenzufriedenheit, insbesondere in den internationalen Märkten, an. Das Kundenerlebnis soll weiter verbessert werden, wobei Künstliche Intelligenz die Agenten und Mitarbeiter unterstützt.

Im Vergleich zum Vorjahr gestaltet sich das OCG-Ziel im Lebensversicherungsbereich in den Niederlanden aufgrund der Marktbedingungen als herausfordernder. Das Unternehmen erwartet jedoch, dass verbesserte Aussichten in Europa und im „sonstigen“ Segment potenzielle Schwächen ausgleichen. Langfristig soll ein verbessertes Neugeschäft (Value of New Business) durch Wirtschaftswachstum, eine noch geringe Marktdurchdringung und starke Vertriebskapazitäten für weiteres Wachstum auf dem europäischen Markt sorgen.

Die robuste Geschäftsentwicklung spiegelt sich in einer steigenden Dividende und Aktienrückkäufen wider. Die erwartete Dividendenrendite beträgt 7,28 %. Die NN Group plant, eine progressive ordentliche Dividende pro Aktie zu zahlen und einen wiederkehrenden jährlichen Aktienrückkauf von mindestens 300 Mio. Euro durchzuführen.

Zuletzt zeigte die Aktie eine gewisse Schwäche, wodurch sie unter die wichtigen gleitenden Durchschnitte gefallen ist, und ein neues Vierwochentief erreichte. Seit Jahresbeginn konnte mit der Aktie dennoch ein zweistelliges Kursplus erzielt werden.

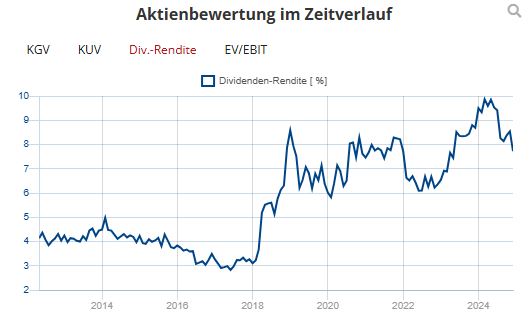

Zwischen 2015 und 2023 lag die durchschnittliche jährliche Wachstumsrate der Dividende je Aktie (CAGR) bei 9,8 %. In den vergangenen drei Jahren lag die durchschnittliche Dividendenrendite bei 6,58 %.

AXA – Versicherer können im schwierigen Umfeld mit stabilen Ergebnissen überzeugen

- Dividende je Aktie (für 2023): 1,98 Euro

- Erwartete Dividendenrendite: 6,62 %

Der Versicherungsriese AXA konnte in den ersten neun Monaten des laufenden Jahres seine Prämien- und sonstigen Einnahmen um 7 % auf 84 Mrd. Euro steigern. Das Unternehmen wächst in allen Geschäftsbereichen und Regionen, wie CFO Alban de Mailly Nesle kommentierte. Das Wachstum werde durch gezielte Preisstrategien, eine verbesserte Kundenbindung und die Fokussierung auf die Gewinnung von Marktanteilen in attraktiven Segmenten vorangetrieben, so Nesle. Im Bereich der Sach- und Haftpflichtversicherungen für Gewerbekunden verzeichnete AXA ein deutliches Wachstum mit einem Prämienanstieg von 7 %, was auf höhere Volumina und eine disziplinierte Preisgestaltung zurückzuführen ist. Im Privatkundengeschäft stiegen die Prämien um 6 %, insbesondere dank fortgesetzter Neupreisgestaltung in Märkten wie Großbritannien und Deutschland.

Das Geschäftsportfolio im Bereich „Leben und Gesundheit“ profitierte von einer starken Wachstumsdynamik in der betrieblichen Altersvorsorge und bei fondsgebundenen Produkten. Nesle betonte das attraktive Geschäftsmodell, das diversifizierte Risikoprofil und die hochwertigen Geschäftsfelder, die in den ausgewählten Märkten stark positioniert seien.

Die Gruppe rechnet damit, ihre robuste operative Leistung beizubehalten, und zeigt sich zuversichtlich, im Jahr 2024 ein Wachstum des bereinigten Ergebnisses je Aktie zu erzielen, das dem Zielkorridor von 6 % bis 8 % CAGR für den Zeitraum 2023 bis 2026 entspricht. Die jüngsten Ergebnisse stießen bei Analysten auf positive Resonanz. So hat die Investmentbank Barclays das Kursziel der Aktie von 39 Euro auf 42 Euro angehoben und hervorgehoben, dass die Ergebnisse der Versicherer in einem schwierigen Umfeld vergleichsweise stabil blieben.

Im Februar hatte AXA seine Strategie für 2024 bis 2026 vorgestellt. Der Fokus liegt auf dem Wachstum und der Stärkung der Kerngeschäfte. Dabei wurden verschiedene Finanzziele nach oben korrigiert. Neben dem Wachstum des bereinigten Gewinns je Aktie strebt der Konzern für den Zeitraum 2024 bis 2026 eine bereinigte Eigenkapitalrendite zwischen 14 % und 16 % an. Zudem soll in diesem Zeitraum ein kumulierter organischer Cashflow von über 21 Mrd. Euro generiert werden.

Die Kapitalmanagementpolitik wurde ebenfalls angepasst: Die Gesamtausschüttungsquote soll 75 % des bereinigten Gewinns betragen, bestehend aus einer Dividendenausschüttung von 60 % und 15 % in Form von jährlichen Aktienrückkäufen. Die Dividende je Aktie soll dabei mindestens das Niveau des Vorjahres erreichen.

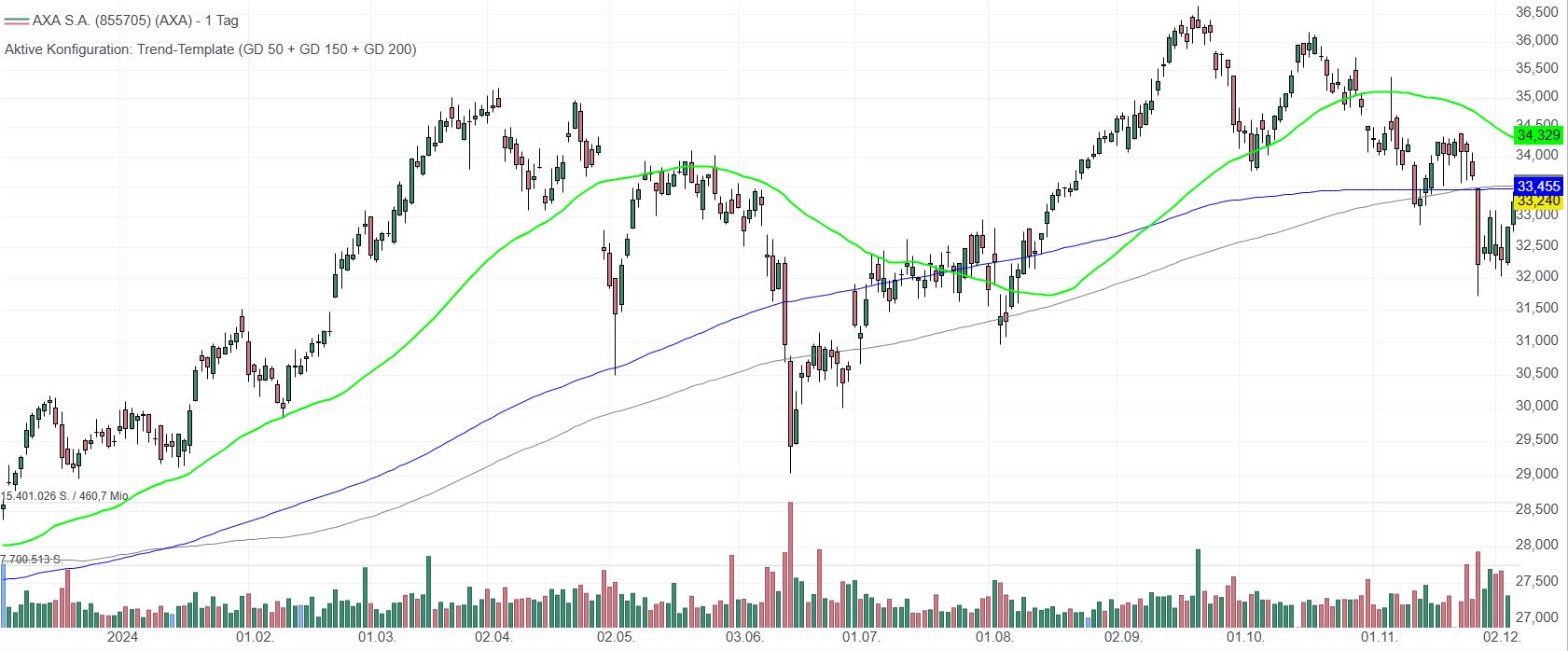

Seit dem Mehrjahreshoch im September ist der Kurs der Aktie wieder gesunken. Mitte November hat der Kurs die 200-Tage-Linie nach unten durchkreuzt und notiert derzeit unter den wichtigen gleitenden Durchschnitten.

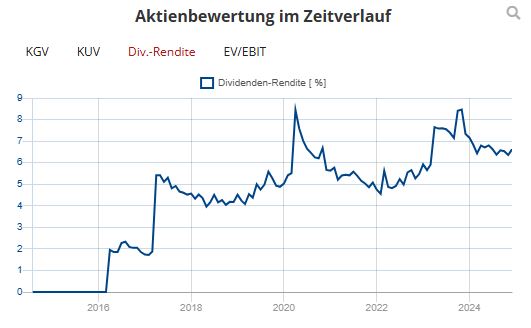

AXA erreicht 13 von 15 Punkten in unserem Dividendencheck. Die durchschnittliche Dividendenrendite liegt über einen Zeitraum von drei Jahren bei 5,34 %. Im Rahmen der neuen Kapitalmanagementpolitik plant der Versicherer eine Ausschüttungsquote von 75 % des bereinigten Gewinns.

British American Tobacco – Produkte der „nächsten Generation“ eröffnen neue Wachstumschancen

- Dividende je Aktie: 0,59 GBP (im abgelaufenen Quartal)

- Erwartete Dividendenrendite: 8,26 %

Tabakkonzerne standen jahrelang vor einem rückläufigen Absatzmarkt, dem die Branche mit gezielten Preisanpassungen begegnete. Mittlerweile eröffnen die „neuen Kategorien“ rauchfreier Produkte vielversprechende Wachstumschancen. Während einige Unternehmen Schwierigkeiten haben, sich anzupassen, sind Philip Morris und British American Tobacco (BAT) in diesem Bereich gut positioniert.

BAT hat stark in innovative Produkte der nächsten Generation investiert und sich verpflichtet, bis 2035 ein überwiegend „rauchfreies“ Unternehmen zu werden. Das Unternehmen verfolgt eine Mehrkategorie-Strategie mit Produkten wie Vuse, Glo und Velo, wobei Vuse besonders in den USA großen Anklang findet. Angesichts der noch relativ geringen Marktdurchdringung besteht erhebliches Wachstumspotenzial. Im 1. Halbjahr 2024 konnte BAT 1,4 Mio. neue Konsumenten für seine rauchfreien Produkte gewinnen. Diese machten im Berichtszeitraum 17,9 % des Konzernumsatzes aus. Bis 2035 soll der Anteil der rauchfreien Produkte wie Vapour, Tabakerhitzer und Nikotinbeutel (Pouches) am Umsatz auf 50 % steigen. Ziel des Konzerns ist es laut eigenen Angaben, die gesundheitlichen Auswirkungen seiner Produkte zu reduzieren, indem erwachsenen Konsumenten eine breitere Auswahl an „weniger riskanten“ Alternativen zu herkömmlichen Zigaretten geboten wird. BAT plant, Raucher aktiv zum Umstieg auf diese neuen Nikotinprodukte zu ermutigen.

In den ersten sechs Monaten in 2024 schrumpfte der ausgewiesene Umsatz um 8,2 % auf 12,34 Mrd. GBP. Dieser Rückgang ist vor allem auf den Verkauf der Geschäfte in Russland und Weißrussland im September des Vorjahres sowie auf währungsbedingte Gegenwinde zurückzuführen. Trotz des Umsatzrückgangs stieg das verwässerte Ergebnis je Aktie um 13,8 %, was vor allem auf einmalige Gutschriften im Zusammenhang mit der Monetarisierung von ITC (indischer Mischkonzern) zurückzuführen ist. BAT sieht sich auf Kurs, im Gesamtjahr ein organisches Umsatzwachstum im niedrigen einstelligen Bereich zu erzielen. Das Unternehmen plant, die Performance bis 2026 schrittweise zu verbessern.

Analysten bleiben zuletzt mit einer „neutralen“ Bewertung zurückhaltend. Für 2024 wird ein KGV von 8,29 (FactSet) erwartet, was BAT im Vergleich zu Konkurrent Philip Morris als deutlich günstiger bewertet erscheinen lässt.

Die Aktie notiert sowohl über dem kurzfristigen GD 50 als auch über der 200-Tage-Linie. Zuletzt konnte das Papier außerdem ein neues 52-Wochenhoch markieren.

In jüngster Vergangenheit ließ sich mit einem Investment in British American Tobacco eine attraktive Dividendenrendite erzielen. Durchschnittlich belief sich die Dividendenrendite in den vergangen drei Jahren auf hohe 7,59 %.

KONE – Unternehmensbereiche Service und Modernisierung sollen Wachstum antreiben

- Dividende je B-Aktie (für 2023): 1,75 Euro

- Erwartete Dividendenrendite: 3,69 %

Der Spezialist für Aufzüge und Rolltreppen sieht sich als Profiteur des „Urbanisierungstrends“. Laut Kone werden bis 2050 mehr als zwei von drei Menschen (68 %) weltweit in städtischen Gebieten leben. Das Unternehmen strebt an, widerstandsfähiger zu werden, wobei die Unternehmensbereiche Service und Modernisierung als Hauptwachstumstreiber fungieren sollen.

Im Servicebereich sorgt Kone für die Sicherheit und Verfügbarkeit der betriebenen Anlagen, was zur Stabilität beiträgt, da hohe Anforderungen an Sicherheit und Zuverlässigkeit bestehen. Im Bereich „Modernisierung“ bietet das Unternehmen Lösungen für alternde Anlagen an, die von der Erneuerung einzelner Komponenten bis hin zu vollständigen Ersatzlösungen reichen. Das Management sieht „spannende Wachstumschancen“ und erwartet in den kommenden drei Jahren ein jährliches Umsatzwachstum im mittleren einstelligen Bereich.

Die jüngsten Quartalsergebnisse konnten die Aktie nicht stützen. Im Berichtszeitraum von Juli bis September stiegen die erhaltenen Bestellungen um 4,4 % auf 2,1 Mrd. Euro, während der Umsatz mit 2,75 Mrd. Euro nahezu unverändert blieb im Vergleich zum Vorjahr. Der globale Markt für Neubau-Lösungen schrumpfte im 3. Quartal leicht, wobei es regionale Unterschiede in der Nachfrage gab. In Europa blieb der Markt weitgehend stabil, in Nordamerika verzeichnete die Nachfrage ein deutliches Wachstum. In China hingegen schwächte sich die Bautätigkeit weiter ab, und der intensive Wettbewerb in der Region belastete das Preisumfeld für Neubau-Lösungen. Die besten Wachstumschancen sah Kone weiterhin im Bereich Service und Modernisierung, der sich in allen Regionen positiv entwickelte.

Für das Gesamtjahr 2024 prognostiziert Kone einen Umsatzanstieg von 0 bis 3 %. Die Haupttreiber sollen die positive Entwicklung im Service- und Modernisierungsbereich sowie der starke Auftragsbestand sein. Gleichzeitig wird der rückläufige Markt für Neubau-Lösungen in China das Wachstum dämpfen.

Seit Jahresanfang beläuft sich das Kursplus auf rund 10 %. Zuletzt hat der Kurs den GD 150 nach oben gekreuzt und notiert knapp unterhalb des GD 50 bei rund 49 Euro. Das 52-Wochenhoch liegt bei 54,78 Euro.

In der jüngsten Vergangenheit erzielte ein Investment in Kone Dividendenrenditen im mittleren einstelligen Bereich. Im Durchschnitt lag die Dividendenrendite in den vergangenen drei Jahren bei 3,50 %.

Bildherkunft: Adobe Stock_625975759