Der Portfolio-Manager liebt Kreditkartenprimus Capital One

Die überdurchschnittlichen Erfolge des profilierten Finanzexperten und Fondsmanagers Bill Nygren basieren auf seinem wertorientierten Investmentstil. Er erwarb seinen MBA an der Columbia Business School und begann seinen Aufstieg in den 1980er Jahren bei Harris Associates, wo er zu einem der führenden Portfolio-Manager avancierte.

Dort betreut er als Portfolio Manager und Chief Investment Officer drei Fonds der Oakmark-Familie mit einem Anlagevolumen im zweistelligen Milliardenbereich. Darunter fallen der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 % vorzuweisen hat, sowie der Oakmark Select Fund und der Oakmark Global Select Fund.

Bill Nygren zeichnet sich durch einen wertorientierten Investmentansatz aus, der auf langfristigem Wachstum und fundierter Unternehmensanalyse basiert. Sein Investmentstil ist geprägt von einem tiefen Verständnis für die Fundamentaldaten von Unternehmen, kombiniert mit einem klaren Blick für langfristige Potenziale. Er ist Experte darin, Chancen in unterbewerteten Aktien zu erkennen und damit nachhaltiges Wachstum für die Anleger zu generieren. Er ist somit ein klassischer Value Investor. Er ermittelt den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag an der Börse zu bekommen sind. Dieses Konzept der Sicherheitsmarge geht auf Benjamin Graham zurück, und Nygren stellt damit sicher, nicht mehr als 60 % des von ihm ermittelten Werts zu bezahlen.

„Wir wollen überdurchschnittliche Unternehmen zu durchschnittlichen Preisen.“

(Bill Nygren)

Dennoch kauft Nygren nicht irgendwelche billigen Unternehmen, sondern er achtet auf ganz bestimmte Schlüsselfaktoren: einen hohen Free Cash Flow, eine möglichst hohe Eigenkapitalrendite und idealerweise eine signifikante Beteiligung des Managements am Unternehmen, sodass es ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat.

Darüber hinaus investiert Nygren auf lange Sicht und mit viel Geduld. Statistisch gesehen liegt das Verlustrisiko bei Aktien nach 12 Jahren Anlagedauer bei null. Und das zahlt sich aus: Nygren erzielte über die letzten 10 Jahre 12 % pro Jahr und lag damit durchschnittlich 1,5 % besser als der S&P 500.

„Der Kauf großartiger Unternehmen zu durchschnittlichen Preisen ist ebenso eine Wertanlage wie der Kauf durchschnittlicher Unternehmen zu großartigen Preisen.“

(Bill Nygren)

In seinem Investorenbrief zum 4. Quartal brachte Nygren seine Überraschung über die erneute Underperformance der Value-Aktien gegenüber den Growth-Aktien in 2023 zum Ausdruck: „Zu Beginn des Jahres 2023 hatten wir nicht erwartet, dass dieses Jahr für Value so schwierig werden würde, wie es sich herausstellte. Tatsächlich hatte der Value-Bereich 2022 zum ersten Mal seit rund einem Jahrzehnt eine Outperformance erzielt, und wir hatten gedacht, dass der Value-Bereich endlich an der Schwelle zu einer ähnlich langen Outperformance stehen könnte. Wie wir bereits in der Vergangenheit geschrieben haben, ist die Konstellation höherer Zinsen und größerer Streuung der KGV-Multiplikatoren tendenziell günstig für Value-Manager wie uns… Tatsächlich wurde die Outperformance des Value-Index im Jahr 2022 in diesem Jahr vollständig wieder aufgeholt, und das nicht zu knapp. Wir sind aus heutiger Sicht der Meinung, dass die Value-Chance mindestens so gut ist wie Anfang 2022. Als langfristige Value-Investoren sind wir von dieser Gelegenheit begeistert.“

Da im 4. Quartal 2023 vor allem die Finanzwerte laut Nygren eine besonders starke Performance abgeliefert hatten, reduzierte er seine Bestände an Finanzwerten leicht, um „damit die Erhöhung unserer Gewichtung des Finanzsektors aufgrund der guten Performance“ wieder auszugleichen. Und das schauen wir uns mal an.

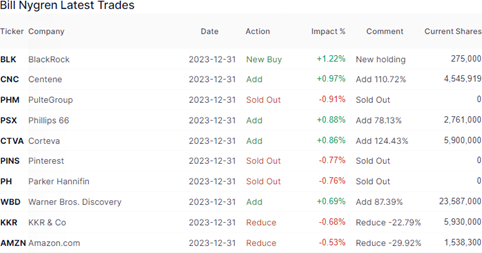

Top Käufe und Verkäufe im 4. Quartal 2023

Bill Nygren hatte zum Ende des Quartals 58 Werte im Depot darunter eine Neuaufnahme. Seine Turnover-Rate sank gegenüber dem Vorquartal von 13 auf 8 % weiter ab.

Dennoch ist auch dieser Wert für Nygren atypisch hoch. Dazu erklärte er, eine höhere Inflation führe zu höherer Volatilität an den Märkten, und er nutze diese aus, um bei höher bewerteten Aktien Positionen glattzustellen und sich auf solidere und niedrig bewertete Aktien zu fokussieren. Das führe zu einer erhöhten Handelstätigkeit in seinem Portfolio.

Gleich drei Werte mussten sein Portfolio verlassen: PulteGroup, Pinterest und Parker Hannifin; bei dem Maschinenbauer hatte Nygren bereits im Vorquartal seinen Bestand um knapp 58 % abgebaut. Zudem reduzierte er nun seine Positionen bei seinen Langfristengagements KKR und Amazon um 23 bzw. 30 %.

Nygrens einzige Neuerwerbung ist der weltgrößte Vermögensverwalter BlackRock. Eine sich wieder verbessernde Börsenstimmung spielt dem ETF-Dominator in die Karten; zudem erfährt BlackRock milliardenschwere Zuflüsse in seinen erst vor kurzem genehmigten Bitcoin-ETF. Der starke Anstieg des Bitcoins in den letzten Wochen ist auch auf die fortgesetzten Käufe von BlackRock zurückzuführen, die ja die frischen Mittel ihres Bitcoin-ETFs anlegen müssen.

Kräftig aufgestockt hat Nygren bei Centene, einem der größten Krankenversicherer in den USA. Das Unternehmen ist auf drei große staatlich geförderte Programme spezialisiert: Medicaid, Marketplace und Medicare Advantage. Nygren meint, dass jedes dieser Programme von langfristigem säkularem Rückenwind aus demographischer Entwicklung und steigenden Ansprüchen an den Lebensstandard profitiere. Im Bereich Medicaid würden die Bundesstaaten ihre Programme kontinuierlich an Managed-Care-Unternehmen wie Centene auslagern, da dies den Staaten helfe, Kosten zu senken und die Qualität der Versorgung zu verbessern. Nygren hatte Cetene erst im Vorquartal frisch ins Depot genommen, nun erfolgte mehr als eine Verdopplung der Position.

Ähnliches gilt auch für Phillips 66. Auch hier war Nygren erst vor einigen Monaten neu eingestiegen und hat nun seine Position um fast 80 % aufgestockt. Phillips 66 ist ein integriertes Energieunternehmen, das Raffinerien, Pipelines, chemische Produktionsanlagen und Tankstellen für den Einzelhandel betreibt („Downstream“). Wie die meisten US-amerikanischen Öl-Raffinerien profitiert Phillips 66 laut Nygren zurzeit von ungewöhnlich hohen Gewinnspannen dank des historisch engen Marktes für raffinierte Produkte. Doch der größte Teil des inneren Wertes von Phillips 66 resultiere aus den Geschäftssegmenten jenseits der Raffinerien und würde eine stabilere Basis für den Cashflow bilden. Selbst wenn die Raffineriemargen wieder auf das historische Durchschnittsniveau zurückkehren würden, wittert Nygren eine günstige Kaufgelegenheit für „eine Reihe von vorteilhaften Midstream- und Downstream-Assets“. Zudem lasse das Management den größten Teil des freien Cashflows an die Aktionäre zurückfließen, was die Attraktivität des Investments noch steigere.

Und dann hat Nygren noch seine Position am Medien- und Streamingunternehmen Warner Bros. Discovery um 88 % aufgestockt. Die Aktie ist noch gar nicht so lange an der Börse und entstand aus der Fusion von Discovery mit Warner Bros., doch die Anleger hatten bisher keine Freude an ihrem Investment. Die hohe Verschuldung drückt und kostet mehr Zinsen als ursprünglich geplant. Zudem ist der Wettbewerb viel härter als angenommen; selbst Walt Disney mit seiner gigantischen Filmbibliothek und seinen starken Franchisemarken (Disney, Star Wars, Marvel, Pixar) ist mächtig in die Defensive geraten, weil sich der Streamingkönig Netflix immer mehr zum absoluten Dominator aufschwingt. Analysten sprechen inzwischen davon, dass Netflix die „Streaming Wars“ gewonnen habe. Und Warner Bros. Discovery ist einer der Verlierer – um den sich zunehmend Übernahme- und Fusionsfantasien ranken. Der starke Kurseinbruch macht die Aktie wieder attraktiv und bei einer Bereinigung des Streamingmarktes könnte WBD zu den Gewinnern zählen.

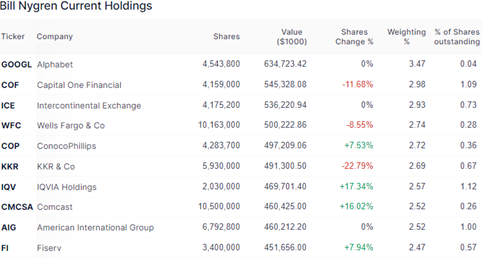

Top Positionen am Ende des 4. Quartals 2023

Der Finanzsektor bleibt mit einer Gewichtung von 38,6 % (Q3: 37,4 %) unangefochtener Spitzenreiter in Billy Nygrens um 2,4 Mrd. auf 18,3 Mrd. USD angeschwollenen schwerem Oakmark Funds-Portfolio. Communication Services folgen ihnen mit 12,4 % (Q3: 13,6 %) vor Energiewerten mit 9,1 % (Q3: 8,8 %), dem Gesundheitssektor mit 8,8 % (Q3: 7,3 %), zyklischen Konsumwerten mit 8,5 % (Q3: 10,3 %) und Technologiewerten mit 7,4 % (Q3: 7,3 %).

Die größte Position in Nygren Depot bleibt weiterhin die Google-Mutter Alphabet, deren Depotanteil sich mit 3,5 % weitgehend konstant hielt. Nygren sieht zwar die großen Herausforderungen, die Google durch den von Microsoft unterstützten KI-Chatbot ChatGPT und die Einbindung in Bing mit sich bringt, glaubt aber weiterhin an Googles Wettbewerbsvorsprung und anhaltenden Burggraben. Der Kurs konnte zuletzt nicht überzeugen, aber neue Kooperationen mit Apple und Nvidia gaben ihm dann doch wieder ein paar positive Impulse.

Neuer Zweitplatzierter ist Kreditkartenspezialist Capital One, die sich vom vierten Rang vorgeschoben hat. Diesen Platz musste ConocoPhillips räumen und rutschte aufgrund anhaltender Kursschwäche gleich auf den fünften Rang ab. Intercontinental Exchange verbesserte sich um einen Platz, die dahinter folgende Wells Fargo sogar um zwei. Das ist dem Teilverkauf bei KKR geschuldet, die dadurch vom dritten auf den sechsten Rang abrutschte – trotz der sehr starken Kursperformance im 4. Quartal. IQVIA ist neu in die Top 10 aufgestiegen und Comcast hat sich um zwei Plätze verbessert. Es folgen mit AIG und Fiserv zwei weitere Finanzwerte.

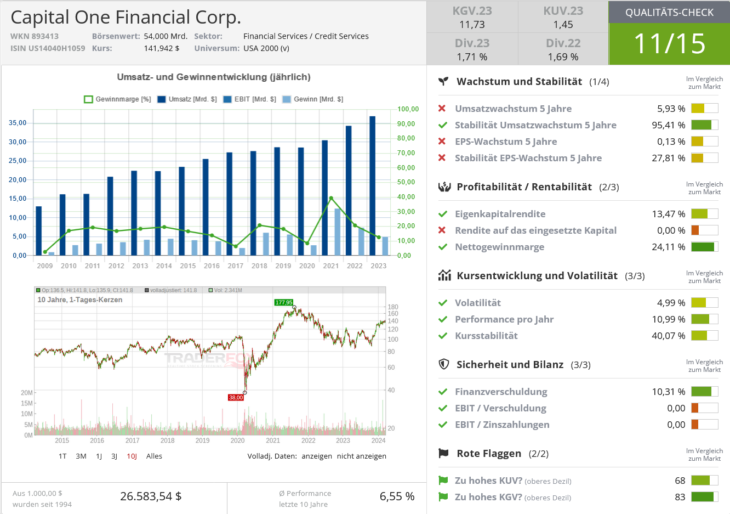

Aktie im Fokus: Capital One

Capital One Financial wurde erst 1998 gegründet und gehört dennoch inzwischen zu den größten Kreditunternehmen der USA. Es ermöglicht als einer der großen Finanzdienstleister seinen Kunden die Online-Abwicklung von Zahlungsgeschäften, wie Kleinkundeneinlagen und weitere Serviceleistungen. Des Weiteren ist die Gesellschaft ein bedeutender Anbieter von Visa- und MasterCard-Kreditkarten.

Bill Nygren erklärte in seinem Investorenbrief, Capital One sei wegen seiner starken Ergebnisse im 3. Quartal einer seiner Hauptrenditebringer gewesen. Der Gewinn je Aktie von 4,45 USD habe rund 37 % über den Konsensschätzungen gelegen, und auch das Kreditwachstum, die Nettozinsmarge sowie die zinsunabhängigen Erträge hätten ebenfalls die Konsensschätzungen übertroffen. In Bezug auf die Kreditqualität habe das Management festgestellt, dass die monatlichen Verzugs- und Abschreibungsraten im gesamten Portfolio zwar leicht über dem Vor-Corona-Niveau von 2019 lägen, sich diese Trends jedoch stabilisieren würden. Darüber hinaus verfüge Capital One über beträchtliche Kapital- und Liquiditätspuffer, unterstreicht Nygren.

Die starken Zahlen sind durchaus nachvollziehbar, denn das deutlich erhöhte Zinsniveau hat die Kreditkartenzinsen auf über 20 % getrieben. Dabei sind die US-Haushalte vor allem über Kreditkarten verschuldet und füttern damit die Ergebnisse der Emittenten an. Zugleich halten sich die Ausfallraten in Grenzen, obwohl die meisten US-Haushalte von Monat zu Monat leben und kaum über Rücklagen verfügen.

Diese hohen Kreditkartenbelastungen bieten vielen aufstrebenden FinTechs gute Chancen, wie SoFi Technologie oder LendingClub, doch bisher werden die gut laufenden Geschäfte von Capital One durch deren Marktanteilsgewinne nicht allzu stark beeinträchtigt.

Ein Treiber für Capital One schnellen Aufstieg ist die aggressive Fusions- und Übernahmestrategie des Unternehmens. Der letzte ganz große Wurf erfolgte Mitte Februar, als Capital One die Übernahme von Discover Financial Service für 35,3 Mrd. USD ankündigte; Capital One-Aktionäre werden 60 % des fusionierten Unternehmens halten.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Hierdurch entsteht ein führendes Kreditkartenunternehmen in den USA, das dann mit den dominierenden Zahlungsnetzwerken Visa Mastercard und American Express konkurrieren kann. Denn Discover verfügt über ein eigenes Zahlungsnetzwerk, das nun durch Capital One viel stärker ausgelastet werden wird. Zudem birgt die Fusion neben erheblichen Synergieeffekten und Kosteneinsparungen auch zusätzliche Einnahmen aus Händlergebühren durch die erhöhte Anzahl an von über das Discover-Netzwerk abgewickelten Transaktionen.

Für Capital One ist die Übernahme von Discover ein weiterer starker Move. Man war während der „kleinen Bankenkrise“ vor einem Jahr selbst etwas in die Defensive geraten, aber Warren Buffett war mit seinen tiefen Taschen eingestiegen und die Lage und ebenso der Aktienkurs stabilisierten sich spürbar. Auf der anderen Seite hat Discover mit einem Compliance-Skandal und enttäuschenden Quartalszahlen zu kämpfen – aus Sicht von Capital One und seinen Aktionären also der perfekte Zeitpunkt, um die Übernahmekonditionen festzuzurren.

Und Bill Nygren? Der war erneut zur richtigen Zeit am richtigen Ort und hat sich ordentlich bei Capital One engagiert. Den zwischenzeitlichen Turbulenzen hat er wenig Beachtung geschenkt und fährt nun die Erste seines geduldigen Abwartens ein. Sein Investmentansatz macht sich erneut bezahlt – auch ohne Fokus auf die boomenden KI-Werte. Aber wie Börsenaltmeister Warren Buffett es mal formulierte: „Glücklicherweise gibt es mehrere Wege, die in den Finanzhimmel führen“.

Eigenenpositionen des Redakteurs: LendingClub, KKR, Netflix, SoFi

Bildherkunft: AdobeStock_386698553