Die 100 besten Aktien der Welt: Dieser Versicherer befindet sich aktuell auf Platz 1!

Hallo Investoren, Hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

Wenn ich nach Unternehmen suche, in die ich investieren will, sind mir zwei Dinge besonders wichtig: Ich will Aktien finden, die eine relative Stärke zum Markt aufweisen. Und dann will ich, dass diese Aktien eine stabile fundamentale Datenlange aufweisen. Hierbei nutze ich gerne unseren Aktien-Qualitätscheck. Dabei verwenden wir insgesamt 15 Kennzahlen die sich in der Finanzwissenschaft durchgesetzt haben, um Qualität von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist die Tatsache, dass diese 15 Kriterien, auf die ich später noch genauer eingehen werde, immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Und zwar nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als zum Beispiel 70 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll uns Anlegern einerseits helfen, das Risiko bei Investments zu reduzieren. Andererseits ist er dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden. Und das ist genau das was ich als langfristig orientierter Anleger will.

Und so gehe ich dabei vor!

Wie ich nun die 100 besten Aktien der Welt finde, zeige ich euch jetzt. Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool PAPER und öffne den Reportage 100 besten Aktien weltweit. Unsere aktien REPORTS erscheinen wöchentlich und bieten eine regelbasierte Aktienauswahl. Die Top-Aktien dieser Reports sind in der Regel zum Kaufen und Liegenlassen gut geeignet. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

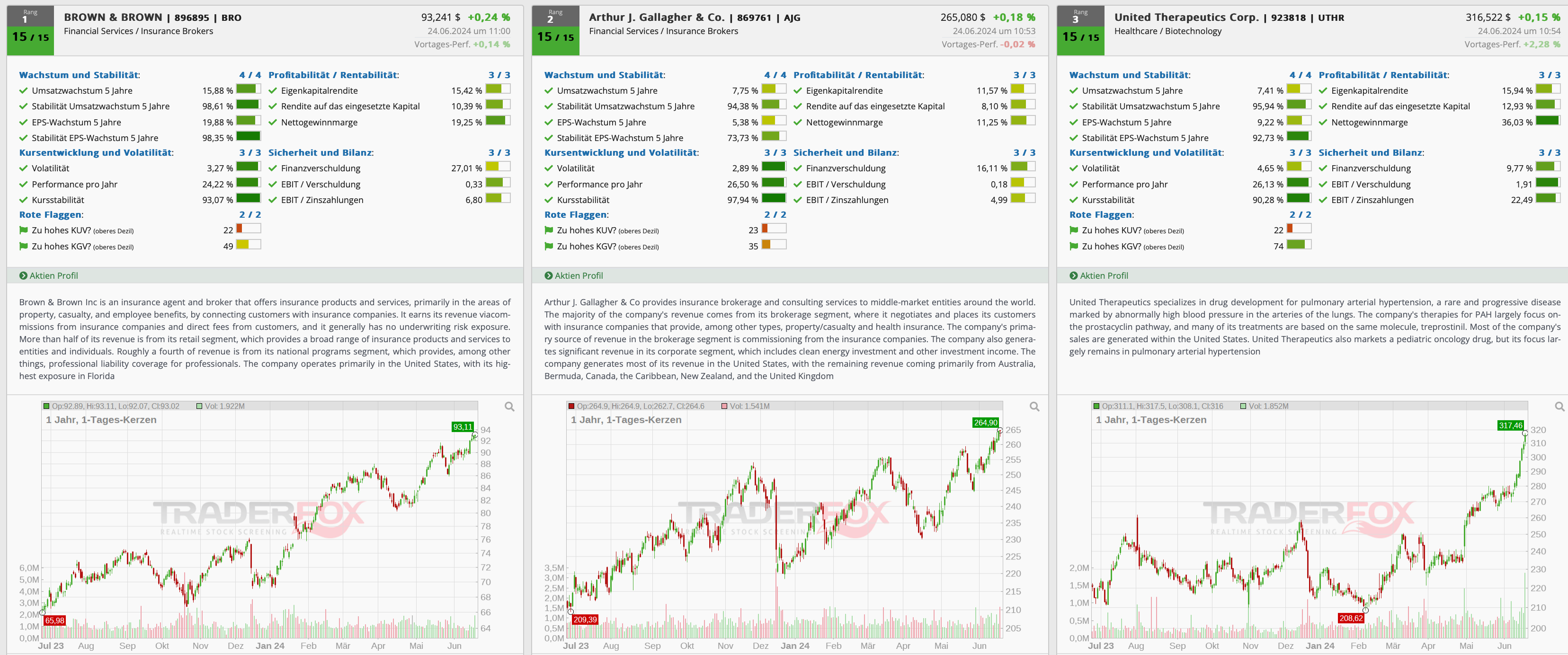

Das Unternehmen für das ich mich heute entschieden habe, befindet sich aktuell auf Platz 1 unserer 100 weltweit besten Aktien und ist deshalb natürlich einen besonderen Blick wert. Bei dem Unternehmen handelt es sich um Brown & Brown, einen führenden Versicherungsmakler aus den USA. Wie immer handelt es sich bei dem Artikel nur um meine eigene Meinung. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar.

Brown & Brown [BRO ISIN US1152361010] ist ein US-Versicherungsmakler, der Versicherungsprodukte insbesondere aus den Bereichen Sach- und Unfallversicherungen sowie Leistungen für Arbeitnehmer anbietet und Kunden mit Versicherungsgesellschaften zusammenbringt. Das Unternehmen, das 1939 gegründet wurde, erzielt seine Einnahmen über Provisionen von Versicherungsgesellschaften und direkte Gebühren von Kunden. Damit ist das Unternehmen im Allgemeinen keinem versicherungstechnischen Risiko ausgesetzt. Mehr als die Hälfte der Einnahmen stammen aus dem Privatkundensegment, Das Unternehmen ist hauptsächlich in den Vereinigten Staaten tätig, wobei es in Florida am stärksten engagiert ist. Die Marktkapitalisierung beträgt 26,6 Mrd. USD.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Brown & Brown ist einfach zu verstehen. Als sechstgrößter Versicherungsmakler in den USA bietet das Unternehmen eine breite Palette von Versicherungsprodukten und -dienstleistungen für mittelständische Unternehmen, öffentliche Einrichtungen und Privatpersonen an. Die Einzigartigkeit von Brown & Brown’s Geschäftsmodell besteht darin, dass das Unternehmen ein stark dezentralisiertes Vertriebs- und Servicekonzept anbietet. Aufgrund der lokalen Teams können die besten Entscheidungen für die Klienten getroffen werden, immer mit der Unterstützung der ganzen Firma im Rücken. Daneben legt das Unternehmen einen starken Fokus auf die Kultur im Unternehmen. 60 % aller Mitarbeiter besitzen Aktien des Unternehmens.

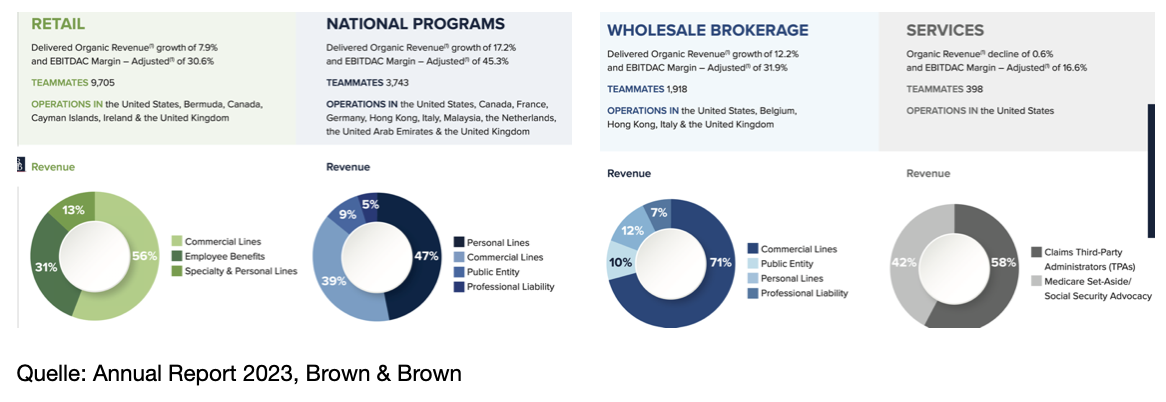

Im Jahr 2023 erwirtschaftete das Unternehmen einen Gesamtumsatz von 4,257 Mrd. USD. Das Geschäft teilt sich in vier Segmenten auf. Dabei macht das Privatkundengeschäft (Retail) mit 55 % des Umsatzes den größten Anteil aus. Die Einnahmen stammen hier von den Kommissionen, die vom Verkauf von Versicherungsprodukten erzielt werden. Im Bereich nationale Programme, das 28 % der Umsätze ausmacht, werden Berufshaftpflichtversicherungen und eine Reihe von Versicherungsprodukten für bestimmte Branchen, Handelsgruppen und Regierungsbehörden angeboten. Der Bereich Großhandelsmaklergeschäft macht noch 13 % der Umsätze aus. Hier werden Versicherungen für Gewerbekunden, hauptsächlich über unabhängige Agenten und Makler angeboten. Der Service-Bereich, worunter die Verwaltung von Ansprüchen Dritter oder die Arbeitnehmerentschädigung fallen, ist mit 3 % der kleinste Bereich. Mit 87,6 % wird der größte Umsatz in den USA gemacht. 10 % entfallen auf Großbritannien.

Der Qualitäts-Check

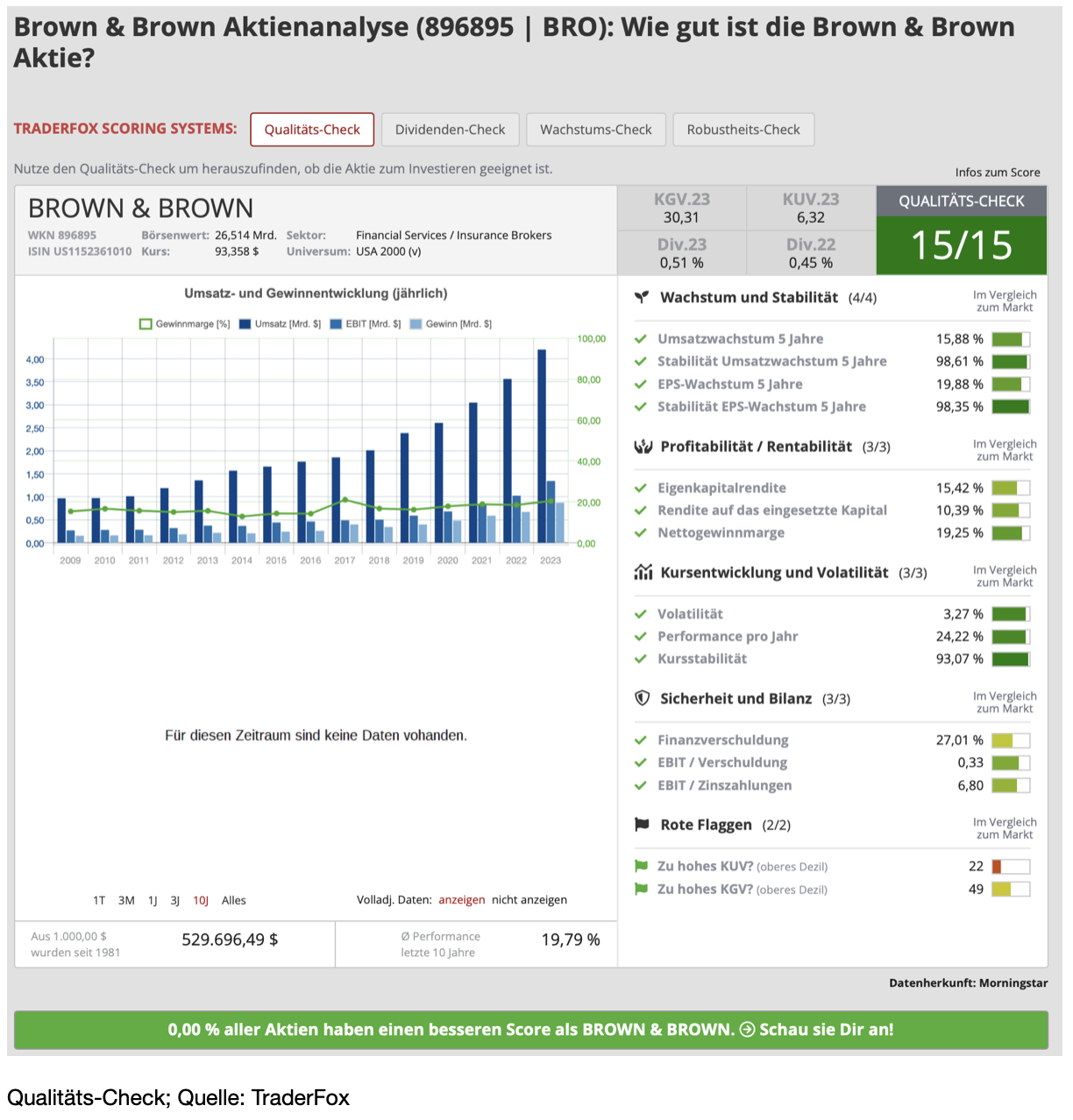

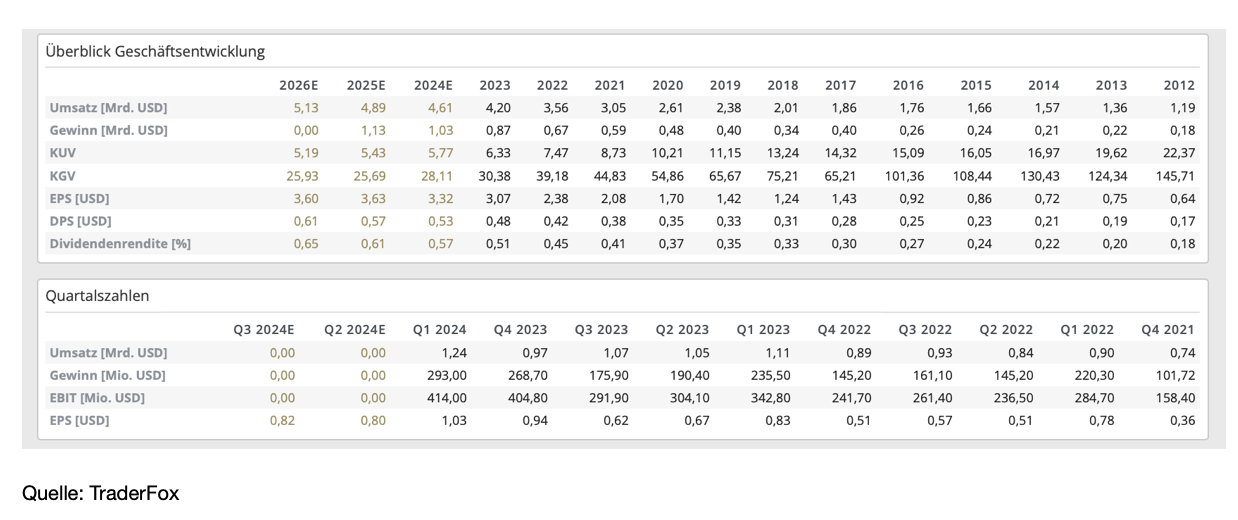

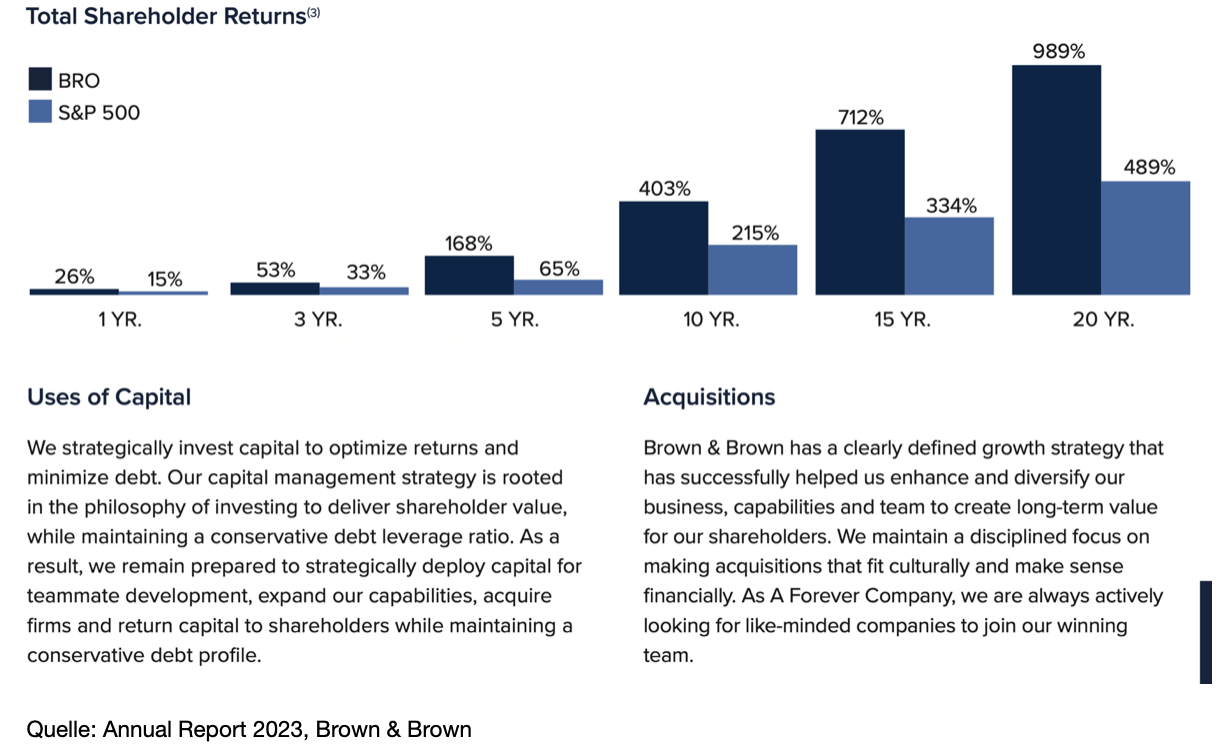

Nach dem Qualitätscheck erhält das Unternehmen 15 von 15 Punkten und damit die volle Punktzahl. Dabei wird sowohl auf das Wachstum, die Profitabilität, die Volatilität und die Bilanz geachtet. Wir sehen im Falle von Brown & Brown, dass das Umsatz- und EPS-Wachstum über die letzten fünf Jahre äußerst stabil war. Das Unternehmen wirtschaftet rentabel und die Nettogewinnmarge liegt aktuell bei starken 20 %. Das durchschnittliche Umsatzwachstum der letzten fünf Jahre lag bei 16 % und soll in den kommenden drei Jahren und durchschnittlich 7 % pro Jahr wachsen. Das KGV von 28 für das laufende Jahr liegt im Durchschnitt der letzten fünf Jahre, während die Dividendenrendite aktuell auf 0,6 % kommt. Im Jahr 2023 kam es zum 30. Jahr infolge, in dem die Dividende erhöht wurde. Wie in der Abbildung zu sehen, sind aus 1000 USD im Jahr 1981 inzwischen 529.000 USD geworden, was einer durchschnittlichen Performance von jährlich 19,79 % entspricht.

Wachstumsaussichten

Die Wachstumsaussichten für das Unternehmen sind vielversprechend, wobei der Gesamtumsatz im letzten Quartal YoY um starke 13,8 % wuchs, mit einem organischen Umsatzwachstum von 7,7 %. Dabei sind strategische Übernahmen einer der Hauptwachstumstreiber, was in den letzten Jahren die Marktdurchdringung weiter angekurbelt und die Gemeinkosten gesenkt hat. Allein im letzten Jahr hat Brown & Brown 33 Übernahmen getätigt. In diesem Jahr wurden mit CHAPP und Citrus bereits zwei Risikomanager übernommen.

Die starke Bilanz des Unternehmens mit einem Verhältnis der Nettoverschuldung zum EBITDA von etwa 2,3 und eine starke Generierung von freiem Cashflow bieten ausreichend Spielraum für die Fortsetzung einer disziplinierten Akquisitionsstrategie. Dabei sagte das Management im letzten Conference Call, dass es noch zahlreiche Übernahmemöglichkeiten in den nächsten Jahren geben werde. Die Branche der Versicherungsmakler ist in den USA nach wie vor stark fragmentiert, was Spielraum für eine weitere Konsolidierung schafft.

Eines der wichtigsten Unterscheidungsmerkmale von Brown & Brown ist meiner Meinung nach das dezentralisierte Geschäftsmodell, das es den übernommenen Unternehmen ermöglicht, ihre Marke und ihre Kultur beizubehalten. Das führt einerseits zu Wettbewerbsvorteilen, bietet andererseits aber auch zahlreiche Cross-Selling-Möglichkeiten.

Als sechstgrößter Makler weltweit verfügt Brown & Brown meines Erachtens über die nötige Größe, um in den kommenden Jahren in neue Technologien wie KI und in die Datenanalyse zu investieren, damit die Makler effektiver Geschäfte machen und halten können, was sich positiv auf das Wachstum auswirken dürfte.

Risiken und Meinung

Angesichts der hohen Bedeutung von Übernahmen besteht natürlich ein gewisses Integrationsrisiko bei den neu hinzugekauften Unternehmen. Was das organische Wachstum anbelangt, könnte ein sich verstärkender Wettbewerber zu niedrigeren Preisen führen, was das organische Wachstum negativ beeinflussen würde.

Trotz dieser Risiken bin ich der Ansicht, dass das Unternehmen aufgrund seiner soliden Bilanz, dem starken Vertriebsfokus und einer disziplinierten Übernahmestrategie auch in Zukunft weiter wachsen und kontinuierlich Marktanteile hinzugewinnen wird können.

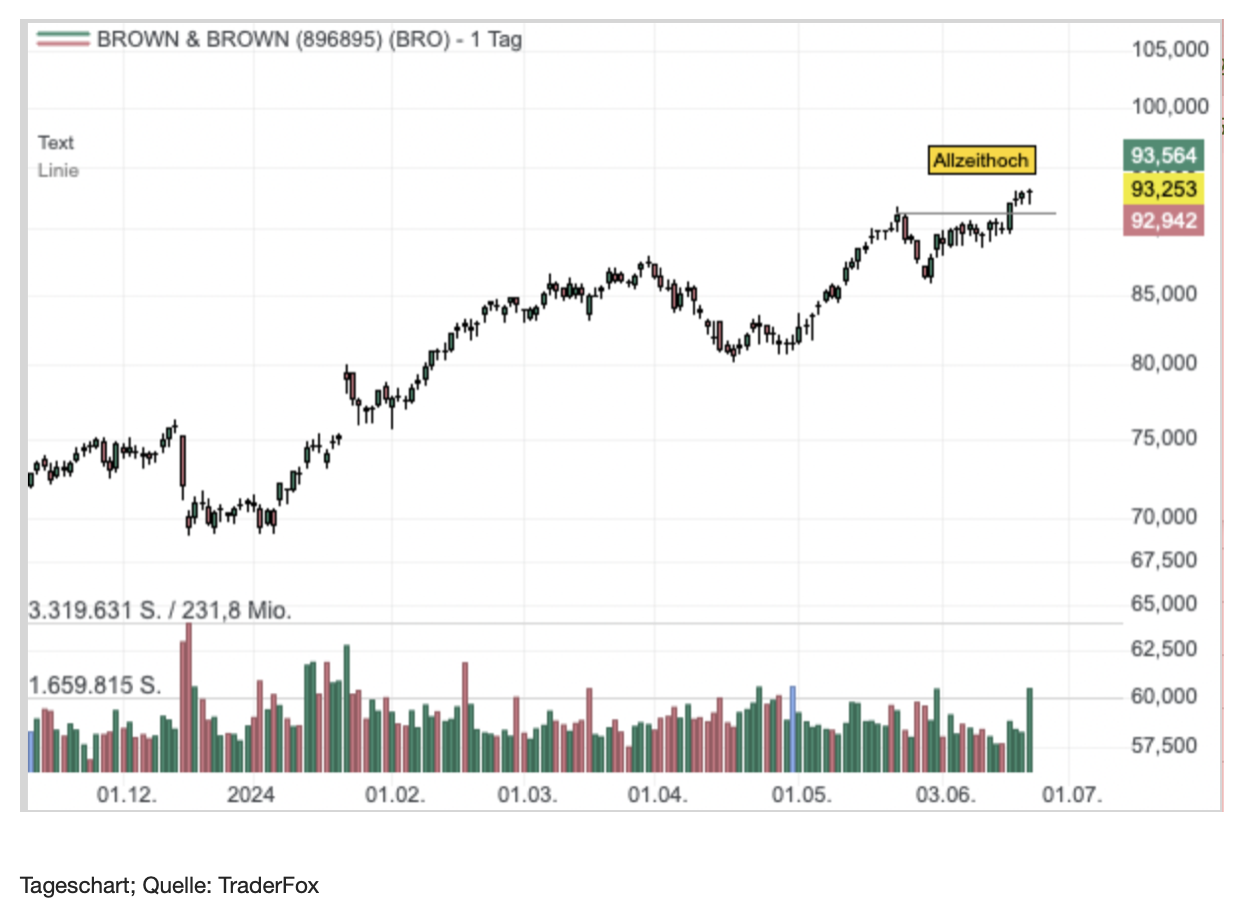

Jetzt schaue ich mir noch die Kursentwicklung an:

Der Kurs von Brown & Brown konnte in den letzten 20 Jahren von 10 auf 93 USD ansteigen, was einer Performance von mehr als 900 % entspricht. Das Allzeithoch bei 94 USD wurde in dieser Woche erreicht. Bei einem langfristigen Investment kann auch über einen gestaffelten Einstieg nachgedacht werden, wobei im letzten Jahr der Rücklauf vom Hoch nie mehr als 10 % betrug.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen das Unternehmen spricht.

Also was spricht dafür?

- Als sechstgrößter Makler weltweit verfügt Brown & Brown über eine starke Marktposition

- Brown & Brown verfügt über eine diversifiziertes Geschäftsmodell

- Vielversprechendes Wachstum durch Übernahmen

- Der Kurs der Aktie notiert nahe am Allzeithoch

- Der Qualitätscheck vergibt 15 von 15 Punkten

Und was spricht dagegen?

- Integrationsrisiko bei Übernahmen

- Ein sich verstärkender Wettbewerb könnte zu niedrigeren Preisen führen

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Verantwortlicher Redakteur: Andreas Haslinger. Aufklärung über mögliche Interessenskonflikte. Der Autor dieses Artikels besitzt derzeit keine Aktien, die im Artikel erwähnt werden. Sollte der Autor in den nächsten 24 Stunden eine Position in der Aktie aufbauen, gilt ab dem Zeitpunkt der Positionseröffnung folgende Haltefrist: Keine.