Diese vier Darvas-Aktien stehen vor neuen Wachstumsschüben!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

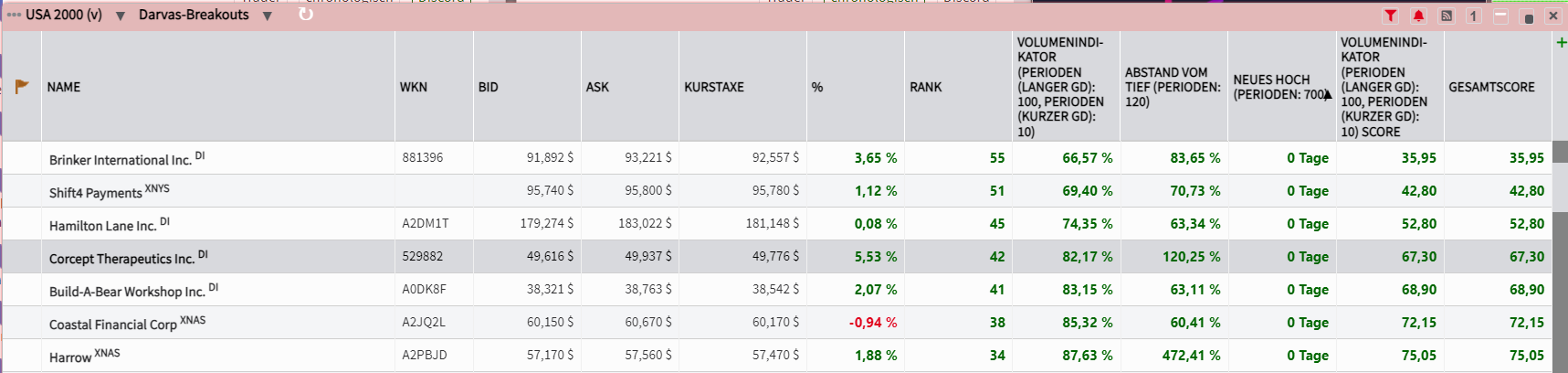

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Corcept Therapeutics - Hier treffen hohe Wachstumserwartungen auf eine attraktive Bewertung

- Die Performance der letzten 12 Monate beträgt 75 %.

- Corcept ist ein profitables Biotechnologieunternehmen, das sich auf die Behandlung des Cushing-Syndroms spezialisiert hat und über erhebliches Potenzial für Umsatzwachstum und Expansion in andere Therapiebereiche verfügt.

- Neue Studien zeigen, dass das Cushing-Syndrom weiter verbreitet ist als angenommen, was zu einer erheblichen Erweiterung der potenziellen Patientenbasis führt.

Corcept Therapeutics (NASDAQ: CORT) ist der Branchenführer in der Cortisol-Modulation, aber relativ unbekannt und wenig beachtet. Nach einer durch Covid verursachten Verlangsamung steht Corcept an der Schwelle mehrerer Katalysatoren, die das Umsatzwachstum in den nächsten fünf Jahren auf 37 % pro Jahr und das EPS-Wachstum auf 56 % pro Jahr beschleunigen könnten. Seit seiner Gründung vor 25 Jahren hat Corcept seine Wissenschaft auf die Auswirkungen des Stresshormons Cortisol auf verschiedene Krankheiten konzentriert, ein medizinischer Ansatz, der sich für die großen Pharmakonzerne meist als schwierig erwiesen hatte.

Zunächst wurde ein alter Cortisol-modulierender Wirkstoff erfolgreich für die FDA-Zulassung von Korlym im Jahr 2012 zur Behandlung von Patienten mit Cushing-Syndrom verwendet, einer seltenen Erkrankung mit einem zu hohen Cortisolspiegel, bei der bisher keine Behandlung erfolgte. Vor kurzem veröffentlichte Corcept eine Studie, die zeigt, dass das Cushing-Syndrom 60-mal häufiger vorkommt, als die medizinische Gemeinschaft jahrzehntelang geglaubt hat. Corcept hat ein in der Biotechnologiebranche ungewöhnliches Erfolgsbeispiel geschaffen: Es hat ein profitables, selbstfinanziertes Wachstumsunternehmen aufgebaut, dessen Umsatz in den letzten zehn Jahren jährlich um 47 % gestiegen ist, indem es Patienten bei der Behandlung ihrer seltenen Erkrankung, dem Cushing-Syndrom (Hypercortisolismus), geholfen hat.

Cushing ist eine potenziell lähmende Krankheit, die eine übermäßige Produktion des Hormons Cortisol verursacht, das oft als „Stresshormon“ bezeichnet wird und zu zahlreichen Begleiterkrankungen (Bluthochdruck, Diabetes/Metabolisches Syndrom, Gewichtszunahme und Depression) führen kann. Unbehandelt beträgt die durchschnittliche Lebenserwartung fünf Jahre. Corcept verfügt über 492 Mio. USD an Barmitteln, ist schuldenfrei und hat einen starken Cashflow, der es dem Unternehmen ermöglichen sollte, die Entwicklung mehrerer neuer Cortisol-modulierender Kandidaten in Phase 1, 2 und 3 zu finanzieren. Das erste Medikament, Relacorilant für Cushing, ist eine deutliche Verbesserung des bestehenden Cushing-Medikaments Korlym und enthält zusätzliche Wirkstoffe, die Eierstockkrebs, Prostatakrebs, Nebennierenkrebs und eine ungewöhnlich große Bandbreite anderer Therapiebereiche behandeln.

Zu den kommenden Ankündigungen von Corcept im 4. Quartal gehören entscheidende Studienergebnisse für Relacorilant bei Eierstockkrebs, Dazucorilant bei amyotropher Lateralsklerose (chronisch-degenerative Erkrankung des zentralen Nervensystems) und eine NDA-Anmeldung für Relacorilant bei Cushing. Positive Ergebnisse aus diesen Studien könnten das Umsatzpotenzial von Corcept erheblich steigern, insbesondere bei Nicht-Cushing-Anwendungen wie Krebs und ALS. Dabei erweitern die akademischen Allianzen von Corcept seine Forschungskapazitäten und unterstützen die Entwicklung verschiedener Cortisolmodulatoren für verschiedene Krankheiten.

Die beste Entwicklung vollzieht die Aktie von Ende August bis Mitte November. Mit einer durchschnittlichen Performance von 6,7 % und einer Gewinnhäufigkeit von 47 % sticht der September dabei hervor. Stark ist auch der Monat März. Hier liegt die durchschnittliche Performance bei 12,2 % und die Gewinnhäufigkeit bei 73 %.

In den letzten 52 Wochen hat die Aktie von Corcept Therapeutics eine Rendite von 75 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 18 %. Die Aktie markierte das 52-Wochenhoch am 18.10.2024 bei 49,97 USD. Das 52-Wochentief markierte die Aktie am 22.04.2024 bei 20,84 USD. Seitdem konnte die Aktie um 139 % seit Tief zulegen.

Build-A-Bear – Gibt es Teddybären zum Selbermachen bald rund um den Globus?

- Die Performance der letzten 12 Monate beträgt 45 %.

- Die Expansion von Build-A-Bear Workshop in digitale und vielfältige Ladenformate, darunter auch Touristenziele, dürfte das Umsatzwachstum und den Free Cashflow steigern.

- Partnerschaften mit bekannten Marken wie Pokémon, Disney und Nintendo werden das Umsatzwachstum beschleunigen und das Produktangebot für Kinder und Erwachsene erweitern.

Build-A-Bear Workshop (NYSE: BBW) wurde 1997 gegründet und ist seit 2004 börsennotiert. Die Produkte des Unternehmens sind im Laufe der Jahre immer beliebter geworden, vor allem bei Kindern. Im Prinzip bietet man seinen Kunden die Möglichkeit, ihre eigenen Stofftiere zu entwerfen, die sie mit verschiedenen Kleidungsstücken und anderen Gegenständen individuell gestalten können. Das Unternehmen verfügt weltweit über Filialen, doch befinden sich die meisten ihrer Geschäfte derzeit in den USA und Kanada.

Build-A-Bear Workshop war früher in traditionellen Einkaufszentren positioniert, in jüngster Zeit scheint man aber in neue Konzepte und Standorte, darunter auch Touristenziele, zu expandieren. So eröffnete man im abgelaufenen Quartal weitere 17 Geschäfte. Dazu zählen auch Franchise-Standorte. Interessant sind vor allem die Filialeröffnungen in Las Vegas. Die Metropole ist für Vielreisende eines der meistbesuchten Touristenziele des Landes und es ist davon auszugehen, dass die Stadt in den kommenden Monaten/Jahren aufgrund der aufgestauten Nachfrage einen Anstieg des Fußgängerverkehrs verzeichnen wird. Dies dürfte sich positiv auf das Unternehmen auswirken. Außerhalb der USA setzte man seine Expansion nach Italien und Frankreich sowie nach Südamerika, Südafrika und China fort. Das Unternehmen ist auf dem besten Weg, in diesem Geschäftsjahr 50 neue Standorte zu eröffnen. Derzeit ist das Unternehmen in über 20 Ländern vertreten und man kann damit rechnen, dass es in den kommenden Jahren weiterhin rasant expandieren wird.

Darüber hinaus scheint das Unternehmen neue Sammlerartikel und lizenzierte Produkte zu verkaufen, um bestehende Kunden zu halten, jedoch auch neue Kundengruppen zu gewinnen. So stellte das Management fest, dass es seinen gesamten adressierbaren Markt über Kinder hinaus erweitern kann, indem es auch Teenagern und Erwachsenen Produkte anbietet, was laut Analysten das zukünftige Nettoumsatzwachstum beschleunigen könnte. So stellt man sich bspw. rundum Geschenke- und Sammlergadgets breiter auf, wie etwa im Bereich der Geschenke für Erwachsene und der Geschenke zu besonderen Anlässen (z. B. Schulabschluss, Valentinstag).

Außerdem setzt das Unternehmen vermehrt auf digitale Transformation, welche unter anderem Änderungen im digitalen Marketing mit sich bringen. Die Strategie zielt primär auf Investitionen in E-Commerce-Plattformen, digitale Technologien und andere Verbraucherinitiativen ab. Auch unterzeichnete man Verträge mit großen Unternehmen, die bekannte Marken wie Pokémon, Disney® und Nintendo besitzen. Diese Marken ermächtigen Build-A-Bear Workshop, ihre Marken zur Herstellung von Spielzeug zu verwenden.

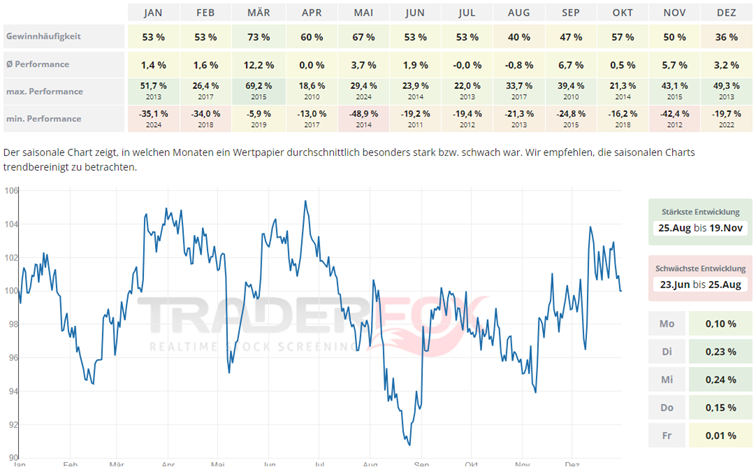

Möchte man in die Aktie von Build-A-Bear investieren, so lohnt es sich, dies von Anfang Oktober bis Anfang Dezember zu tun. In diesem Zeitraum vollzieht das Wertpapier die stärkste Entwicklung. Insbesondere der Monat Oktober ist mit einer Gewinnhäufigkeit von 57 % und einer durchschnittlichen Performance von 11,1 % am stärksten. Ähnlich stark zeigt sich der April mit einer Performance von 9 % und einer Gewinnhäufigkeit von 60 %.

In den letzten 52 Wochen hat die Aktie von Build-A-Bear Workshop eine Rendite von 45 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 17,8 %. Die Aktie markierte das 52-Wochenhoch am 18.10.2024 bei 38,54 USD. Das 52-Wochentief markierte die Aktie am 17.01.2024 bei 21,24 USD. Seitdem konnte sich die Aktie erholen und um 81,5 % seit Tief zulegen.

Harrow - Wachsender Marktführer im Bereich der Augenheilkunde

- Die Performance der letzten 12 Monate beträgt 275 %

- Harrow ist ein führender Anbieter von Rezepturarzneimitteln für die Augenheilkunde und legte dabei den Schwerpunkt auf eine zugängliche Gesundheitsversorgung.

- Das Geschäftsmodell umfasst eine Rezepturapotheke, ein wachsendes Portfolio an FDA-zugelassenen Medikamenten und einen Biotech-Inkubator.

Harrow (NASDAQ: HROW) ist ein Pharmaunternehmen, das sich auf die Herstellung und Vermarktung von Marken- und Rezepturprodukten für die Augenheilkunde konzentriert. Das Unternehmen betreibt eine profitable Apotheke mit Schwerpunkt auf Augenpflege, verfügt über ein schnell wachsendes Portfolio an FDA-zugelassenen Medikamenten und fungiert als Inkubator für Biotech-Startups. Man stellt pharmazeutische Produkte für über 8 Mio. Augenoperationen pro Jahr in den USA her sowie Medikamente zur Behandlung von Patienten mit chronischen und akuten Augenerkrankungen wie trockenem Auge, Glaukom, Allergien, Infektionen und anderen entzündlichen Augenerkrankungen. Dabei beliefert man über 10.000 Ärzte, Krankenhäuser und ambulante chirurgische Zentren sowie jeden Monat über 1.500 institutionelle Kunden.

Das Unternehmen verkauft seine zusammengesetzten Arzneimittel unter der Marke Imprimis. Sein Produktkatalog umfasst knapp 40 Arzneimittel, die fast ausschließlich auf den ophthalmischen Markt (Augenpflege) ausgerichtet sind. Das Angebot ändert sich häufig, da Harrow sein Portfolio je nach Nachfrage, regulatorischen Änderungen und der Einführung neuer Produkte anpasst. Zusammengesetzte Arzneimittel sind maßgeschneiderte chemische Formulierungen, die aus einem oder mehreren von der FDA zugelassenen Inhaltsstoffen bestehen, aber selbst nicht von der FDA zugelassen sind und auch keine FDA-Zulassung benötigen. In diesem Jahr erwartet das Management, dass das Imprimis-Segment um 10 % auf 88 Mio. USD oder 45 % des Gesamtumsatzes wachsen wird.

In den letzten Jahren hat Harrow auch begonnen, sich auf den Markt für von der FDA zugelassene Markenmedikamente zu wagen. Diese erzielen höhere Preise und Margen, erfordern aber auch mehr Marketingausgaben als zusammengesetzte Medikamente. Dabei kauft Harrow von der FDA zugelassene oder sich in der Spätphase der Entwicklung befindliche Medikamentenkandidaten mit starken kommerziellen Aussichten. Das Portfolio von Harrow besteht aktuell aus 12 ophthalmischen Medikamenten. Die Marktchancen für diese sind robust, wie die Umsatzwachstumsprognose von 52 % für dieses Jahr zeigt. Das Management geht davon aus, dass der Umsatz in den nächsten fünf Jahren auf 1 Mrd. USD steigen könnte.

Das Medikament IHEEZO ist für Harrow besonders wichtig, da es das erste neue Augenanästhetikum ist, das seit über einem Jahrzehnt zugelassen wurde, und in der Augenheilkundebranche sehr beliebt ist. Seine Marktchancen werden durch die 12 Mio. Augenoperationen und intravitrealen Injektionen in der Praxis in den USA jährlich ausgebaut. VEVYE wiederum adressiert den Markt für trockene Augen, den das Management als unterversorgt ansieht. Es ist insofern einzigartig, als es wasserfrei ist, was laut Harrow außergewöhnlichen Komfort schafft und die Akzeptanz erhöht. TRIESENCE wiederum zielt auf etwa 600.000 Vitrektomieoperationen ab. Die Vitrektomie ist dabei ein Teilschritt einer Augenoperation, bei dem gezielt Teile des Glaskörpers chirurgisch entfernt werden. TRIESENCE ist seit einiger Zeit auf dem Markt, litt jedoch unter Lieferkettenproblemen. Nun ist es jedoch wieder besser verfügbar.

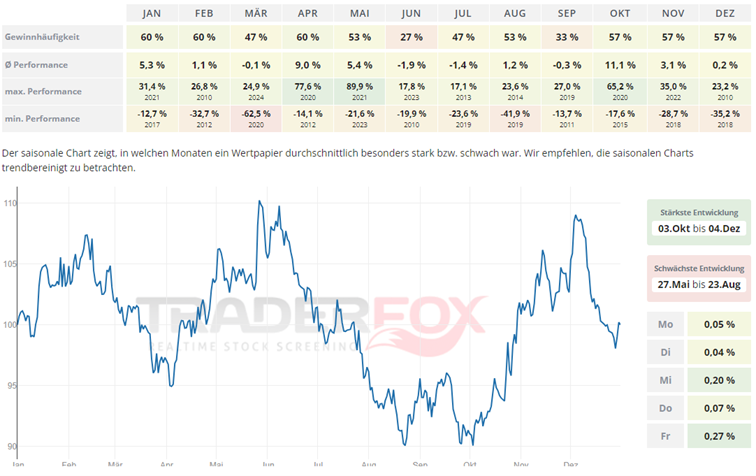

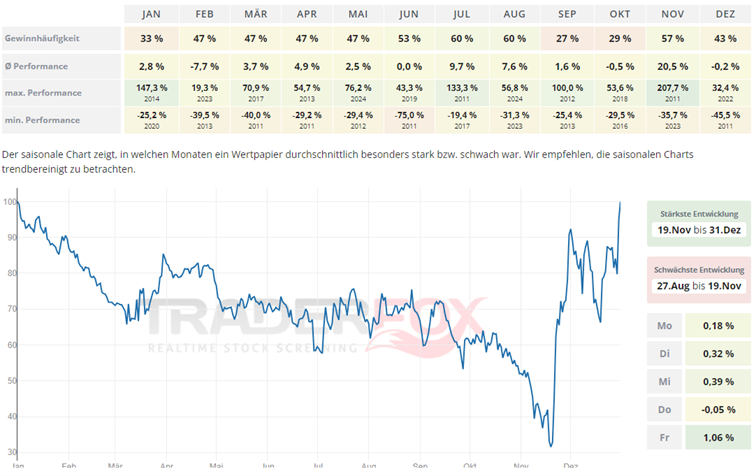

Der saisonale Chart zeigt, dass die Aktie die beste Entwicklung im Zeitraum von Mitte November bis Ende Dezember vornimmt. Der November ist mit einer Gewinnhäufigkeit von 57 % und einer durchschnittlichen Performance von 20,5 % besonders stark. Auch der Juli kann sich mit einer Gewinnhäufigkeit von 60 % und einer durchschnittlichen Performance von 9,7 % sehen lassen.

Der saisonale Chart zeigt, dass die Aktie die beste Entwicklung im Zeitraum von Mitte November bis Ende Dezember vornimmt. Der November ist mit einer Gewinnhäufigkeit von 57 % und einer durchschnittlichen Performance von 20,5 % besonders stark. Auch der Juli kann sich mit einer Gewinnhäufigkeit von 60 % und einer durchschnittlichen Performance von 9,7 % sehen lassen.

In den letzten 52 Wochen hat die Aktie von Harrow eine Rendite von 275 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 27,7 %. Die Aktie markierte das 52-Wochenhoch am 18.10.2024 bei 59,23 USD. Das 52-Wochentief markierte die Aktie am 14.11.2023 bei 7,60 USD. Seitdem konnte die Aktie um 656 % seit Tief zulegen.

Frontdoor - Anbieter von Hausserviceplänen, der über 50 Jahre an Branchenerfahrung besitzt

- Die Performance der letzten 12 Monate beträgt 74 %.

- Frontdoor ist ein Anbieter von Reparaturgarantien für Haushalte. Das Unternehmen hat sich ausschließlich auf den amerikanischen Markt spezialisiert.

- Die Übernahme von 2-10 Home Buyers Warranty ermöglicht neue Crossselling-Chancen durch das komplementäre Geschäftsmodell.

Frontdoor Inc. (NASDAQ: FTDR) kümmert sich um die Bereitstellung von Hausserviceplänen. Diese Pläne decken die Reparatur oder den Austausch wichtiger Haussysteme und -geräte ab. Der Service des Unternehmens konzentriert sich auf Warmwasserbereiter, Müllentsorgungsanlagen, Türklingeln, Rauchmelder, Deckenventilatoren, Zentralstaubsauger, Kühlschränke, Geschirrspüler und Müllpressen. Zu den Marken gehören American Home Shield, HSA, One Guard und Landmark.

Haushaltsgarantiedienstleister verdienen ihr Geld hauptsächlich durch den Verkauf von Hausgarantieplänen. Hausbesitzer zahlen monatliche oder jährliche Gebühren für die Absicherung gegen teure Reparaturen oder den Austausch von Hausgeräten und -systemen. Zusätzlich zahlen Kunden eine Servicegebühr, wenn ein Techniker zur Reparatur geschickt wird. Der Gewinn kommt durch die Differenz zwischen den Einnahmen aus Garantieplänen und den tatsächlichen Reparaturkosten zustande. Durch das erneute Verkaufen von bestehenden Plänen (Vertragsverlängerungen) erzielen sie wiederkehrende Einnahmen.

Der Dienstleister für Home Care Services gestaltet neu, wie Hausbesitzer ihr wertvollstes Gut warten und reparieren. Als Muttergesellschaft von zwei führenden Marken bringen sie über 50 Jahre an Erfahrung mit, um ihren Mitgliedern umfassende Optionen zum Schutz ihrer Häuser vor kostspieligen und unerwarteten Ausfällen zu bieten. American Home Shield, ein führender Anbieter im Bereich der Hausservicepläne, schützt rund 2 Mio. Haushalte.

Die Frontdoor-App wird durch die Streem-Technologie unterstützt und verbindet Hausbesitzer per Videochat mit Experten und bietet zusätzliche Vorteile wie DIY-Tipps und Rabatte. Frontdoor arbeitet mit über 15.000 qualifizierten Vertragsunternehmen und 60.000 professionellen Servicetechnikern zusammen und hat 3,4 Mrd. USD an ausgezahlten Schadensansprüchen für seine Kunden in den letzten fünf Jahren erwirkt.

Frontdoor veröffentlichte am 1. August 2024 sein Zahlenwerk für das 2. Quartal. Unter diesem gab es einige Highlights. Die Bruttogewinnmarge stieg um 470 Basispunkte auf ein Rekordhoch von 56 %. Der Nettogewinn erhöhte sich um 32 % auf 92 Mio. USD und das bereinigte EBITDA stieg auf 158 Mio. USD. Zudem hat der Frontdoor-Vorstand eine neue dreijährige Genehmigung für Aktienrückkäufe im Umfang von 650 Mio. USD erteilt. Der Umsatz betrug im Q2/2024 542 Mio. USD, was einem nur moderaten Wachstum von 4 % gegenüber dem Vorjahresquartal entspricht.

Die Kundenbindungsrate lag im 2. Quartal bei 76,6 % und damit über den Werten der letzten Jahre. Beim Ausblick für das Gesamtjahr 2024 behält der Anbieter von Hausserviceplänen seine erwartete Umsatzspanne von 1,81 bis 1,84 Mrd. USD bei. Die Prognose für die Bruttogewinnmarge wurde auf etwas über 51 % erhöht. Und das bereinigte EBITDA soll im Jahr 2024 in einer Spanne zwischen 385 und 395 Mio. USD liegen.

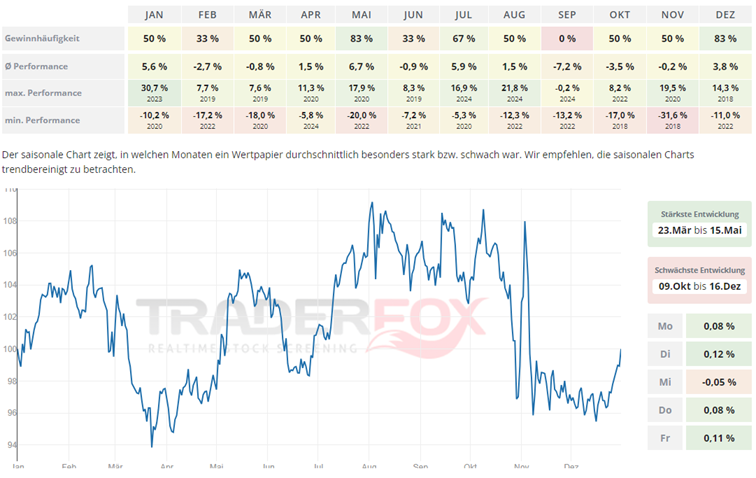

Der saisonale Chart zeigt, dass die Aktie die beste Performance von Ende März bis Mitte Mai hat. Der Monat Mai ist mit einer durchschnittlichen Performance von 6,7 % und einer Gewinnhäufigkeit von 83 % besonders stark.

In den letzten 52 Wochen hat die Aktie von Frontdoor eine Rendite von 74 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 8,4 %. Die Aktie markierte das 52-Wochenhoch am 18.10.2024 bei 52,98 USD. Das 52-Wochentief markierte die Aktie am 27.10.2023 bei 28,25 USD. Seitdem konnte sich die Aktie erholen und damit um 86,2 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_912175882-1