Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Hallo Investoren, Hallo Trader

Bevor ich euch heute eine spannendes Unternehmen aus dem Energiesektor vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht. Und wie immer will ich darauf hinweisen, dass ich keine Empfehlung zum Kauf oder Verkauf einer Aktie oder eines anderen Finanzinstruments gebe. Ich gebe hier lediglich meine eigene Meinung wider. Es handelt sich um keine Anlageberatung.

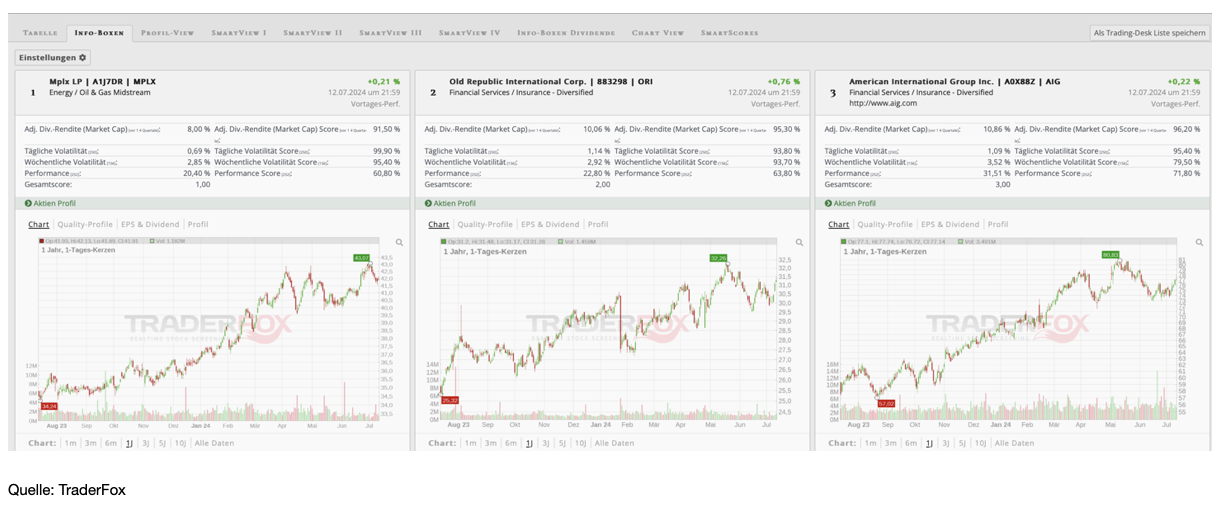

Die Strategie der „konservativen Trend-Folge" zielt darauf ab, sichere und konservative Aktien zu finden, die bei geringer Volatilität nach oben laufen. Bei dem Screening-Ansatz wird das Aktien-Universum um die 50 % der relativ schwächsten Aktien auf 52-Wochensicht reduziert. Damit wird die Börse als Frühwarnindikator genutzt, die potenzielle Probleme in den Geschäftsmodellen meist frühzeitig erkennt. Die 50 % relativ stärksten Aktien werden nach den Kriterien der geringen Volatilität und der adjustierten Dividendenrendite gerankt. Aufgrund dieser Eigenschaften eigenen sich die gefundenen Aktien gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser „Conservative Trend-Following“-Screener orientiert sich an dem Buch „High Returns from Low Risk“ von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den Kurs der heute zu besprechenden Aktie ansehen, der sich immerhin im letzten Jahr fast verdoppelt hat.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes „TraderFox Morningstar Datenpaket“ und gibt es für 25 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

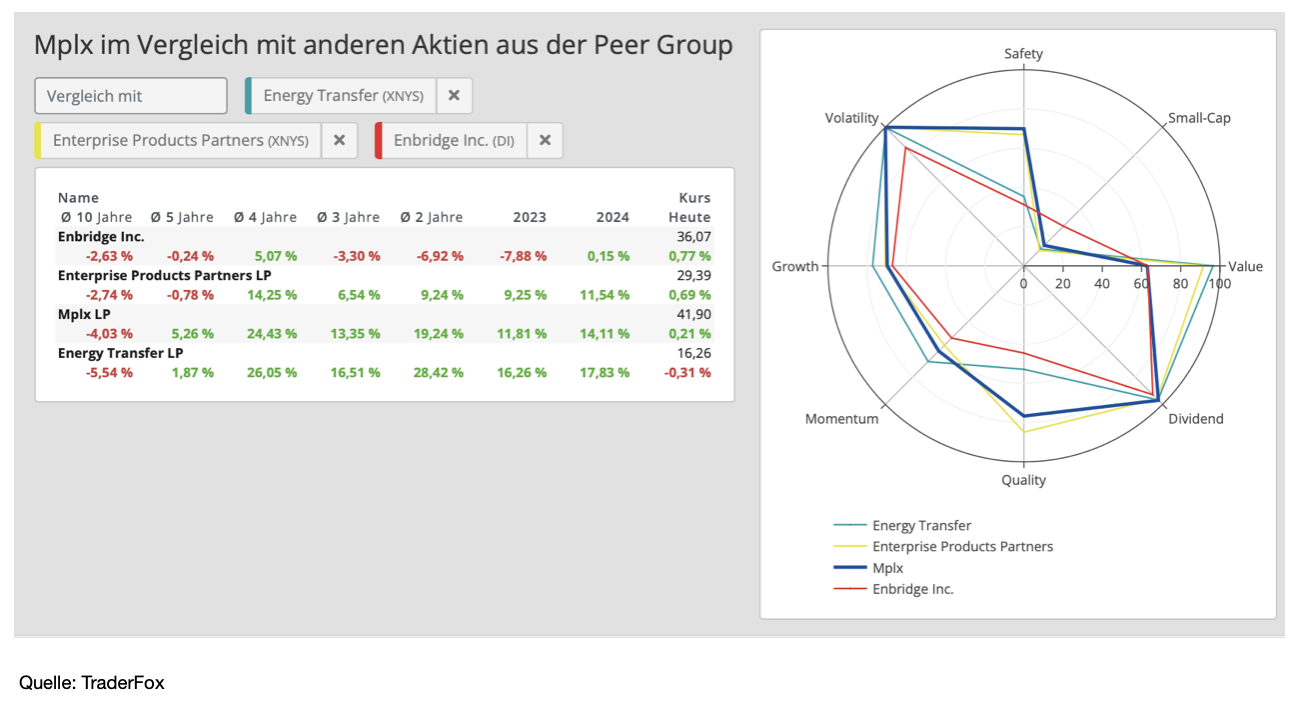

Grundlage sind die 1000 größten US-Unternehmen. Nachdem ich das Template „Conservative Trend-Following“ geladen habe, werden mir die voreingestellten Kriterien angezeigt. Wenn ich jetzt auf „scannen“ gehe, dann wird mir die Liste mit allen verbleibenden Aktien angezeigt. Grundsätzlich konzentriere ich mich dabei auf die 30 Aktien der vorderen Ränge. Dabei ist interessant, dass dies aktuell fast ausschließlich Aktien aus den Sektoren Energie und Finanzen sind. Auf Platz 1 befindet sich aktuell MPLX. Ich kannte das Unternehmen bislang nicht und da ich davon ausgehe, dass es vielen von euch so geht, will ich es heute kurz vorstellen.

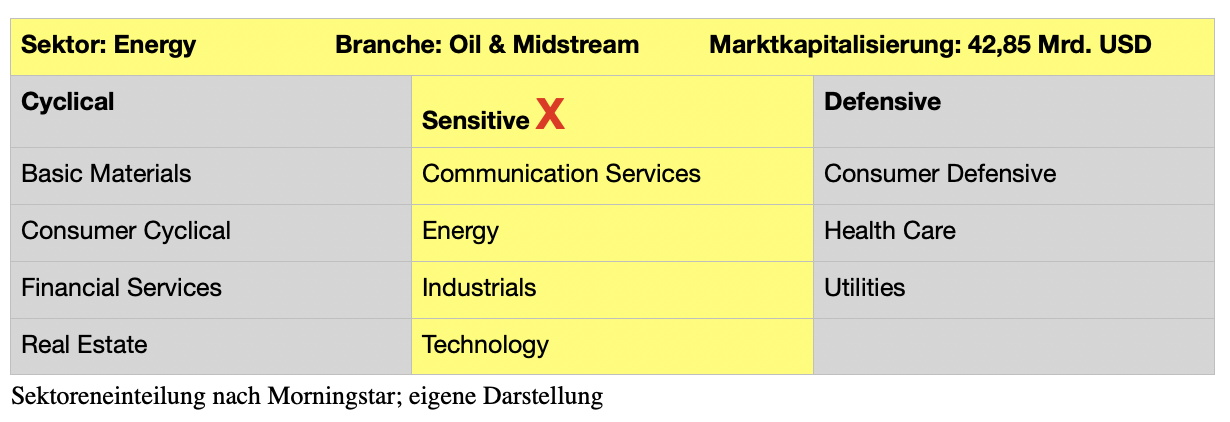

MPLX LP [MPLX | ISIN US55336V1008] ist ein US-Unternehmen, das zahlreiche Pipelines für Öl und Gas sowie Sammel- und Verarbeitungsanlagen besitzt, mit denen das Unternehmen Erdöl- und Erdgasprodukte von den Förderstätten zu den Raffinerien und Endverbrauchern transportiert. Unter anderem versorgt man die Anlagen von Marathon Petroleum und generiert darüber beständig fließende Gebühreneinnahmen. Bei dem Unternehmen handelt es sich um eine Master Limited Partnership. Dafür steht die Abkürzung MLP. Das bedeutet, dass das Unternehmen als steuerlich transparente Gesellschaft strukturiert ist und verpflichtet ist, alle Erträge an die Beteiligten der Partnerschaft, also an die Aktionäre, auszuschütten. Diese Rechtsform gibt es nur in den USA und wird gerne genutzt, weil auf die ausgeschütteten Erträge keine Unternehmenssteuern anfallen. Kein Wunder also, dass die Dividende mit 8 % auch sehr hoch ist. Andere MLPs sind zum Beispiel Enbridge und Energy Transfer. Die Marktkapitalisierung von MPLX liegt bei 42,85 Mrd. USD. MPLX ist dem Energie-Sektor und der Branche „Oil & Midstream“ zuzuordnen.

Qualitäts-Check

Das Unternehmen dürfte nur wenigen Investoren hier in Deutschland bekannt sein. Ich kannte es bislang auch nicht, bin aber der Meinung, dass es für Anleger als Beimischung interessant ist, auch wenn es einen Wermutstropfen für nicht US-Bürger gibt, auf den ich gleich noch eingehen werde.

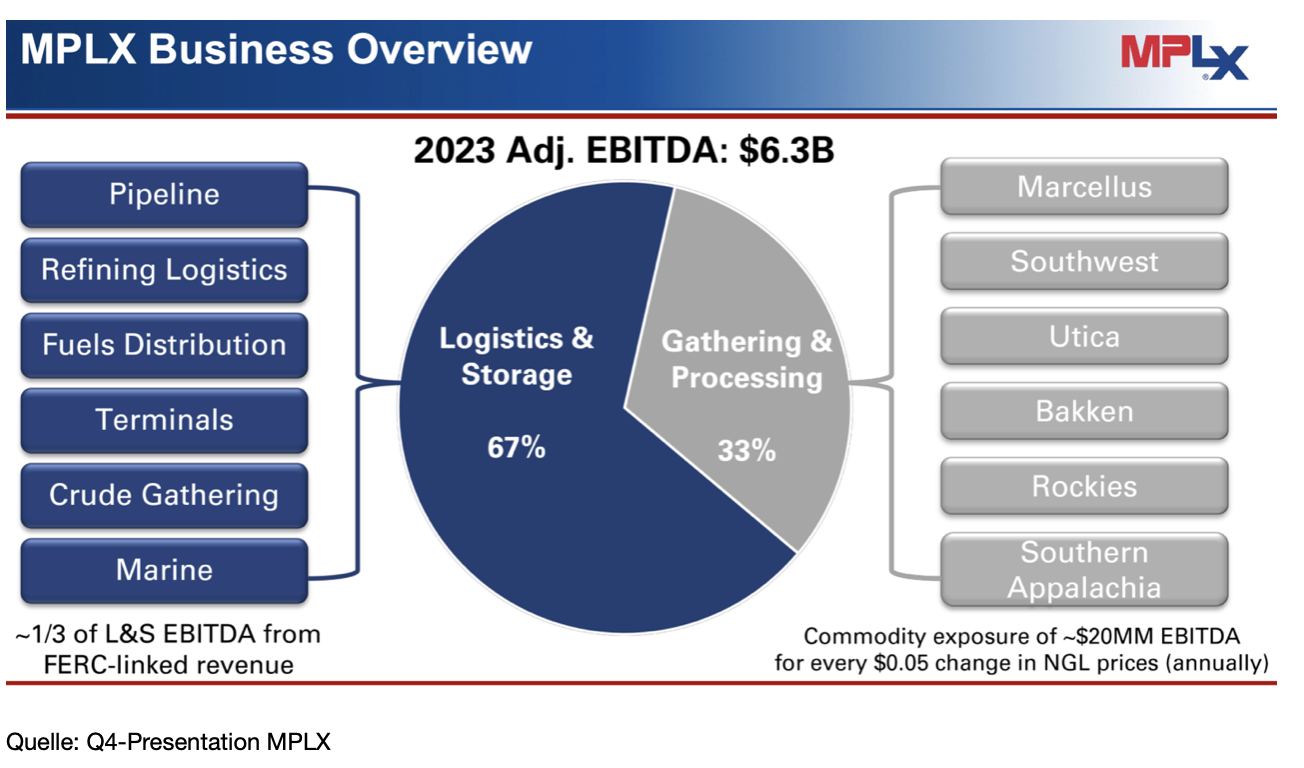

MPLX verwaltet zwei Segmente: Logistik und Lagerung (L&S) sowie Gewinnung und Verarbeitung (G&P). Der Bereich L&S erwirtschaftete etwa zwei Drittel des gesamten bereinigten EBITDA, der im letzten Jahr 6,3 Mrd. USD betrug. Darüber hinaus befinden sich rund 65 % des Unternehmens im Besitz von Marathon Petroleum, einem der größten Raffinerieunternehmen (Downstream) in Nordamerika. Mit Marathon Petroleum wurden im letzten Jahr etwa die Hälfte aller Umsätze gemacht. Im Normalfall stellt die große Abhängigkeit von einem einzelnen Unternehmen ein recht großes Risiko dar. Im Fall von MPLX ist dies aber anders, da MPLX sämtlich Infrastruktur besitzt, die Marathon Petroleum für seine Arbeit braucht. Das Unternehmen kann also nicht eben mal zu einem Konkurrenten wechseln.

Im letzen Quartal meldete MPLX ein EBITDA von 1,6 Mrd. USD und einen ausschüttungsfähigen Cashflow von 1,4 Mrd. USD. Dabei sahen wir bei beiden Kennziffern einen Anstieg von 8 % im Vergleich zum Vorjahresquartal. Das Management geht davon aus, dass in diesem Jahr etwa 950 Mio. USD in organisches Wachstumskapital fließen werden, wobei etwa 700 Mio. USD an Cashflow zum weiteren Schuldenabbau genutzt werden können.

Zuletzt hat MPLX für 625 Mio. USD zusätzliche Anteile an einem Joint-Venture in der Utica-Region erworben. Diese Region, die bekannt für sein Erdgas ist, ist die drittgrößte Region für das Unternehmen. Die größten Kapazitäten liegen im Marcellus-Gebiet, wo das Unternehmen auch in den nächsten Quartalen ein weiteres Mengenwachstum erwartet, während die Produzenten neue wirtschaftlich vorteilhafte, flüssigkeitsreiche Flächen anpeilen. Nach dem Qualitäts-Check von TraderFox bekommt die Aktie 13 von 15 Punkten, wobei insbesondere die Stabilität der Umsatzwachstums, aufgrund der Zyklik des Geschäftsmodells, zu wünsche übrig lässt.

Dividenden-Check

Wie die meisten MLPs handelt es sich bei MPLX um eine starke Dividendenaktie. Aktuell beträgt die Dividendenrendite 8,1 %. Die Dividende ist aktuell mit dem 1,6-fachen der Einnahmen gedeckt, was ein gutes Zeichen für die Sicherheit der Erträge ist. Nachdem das Unternehmen zuletzt die Dividende um fast 10 % % erhöht hat, zahlt es derzeit 0,85 USD je Aktie und Quartal. Das durchschnittliche Dividendenwachstum der letzten zehn Jahr beträgt 11,89 %. Dabei liegt die Dividendenkontinuität bei 11 Jahren. Die Bilanz ist zudem sehr gesund. Im 1. Quartal dieses Jahres wurde der Verschuldungsgrad auf 3,2 gesenkt, wobei das EBITDA zuletzt weiter anstieg. Das KGV der Aktie liegt aktuell bei etwa 11 und damit im mehrjährigen Durchschnitt.

Das hört sich alles ziemlich gut an. Zumindest für US-Bürger. Und hier kommt der Haken. Dank eines US-Steuergesetzes aus den späten 80er-Jahren sind MLPs für US-Bürger steuerbefreit. Allerdings gilt dies nicht für Investoren aus dem Ausland. Denn nach dem aktuellen Recht handelt es sich bei den Ausschüttungen nicht um eine Dividende, sondern um gewerbliche Einkünfte aus einer US-Beteiligung, die ausschließlich in den USA steuerpflichtig ist. Das bedeutet, dass eure depotführende Bank pauschal etwa 40 % der Dividenden einkassieren wird. Um dies zu umgehen, gibt es die Möglichkeit, in den USA eine jährliche Einkommenssteuererklärung abzugeben, was aber natürlich mit zusätzlichem Aufwand verbunden ist. Gleichzeitig ist die Dividendenrendite, wenn man die 40 % abzieht, mit etwa 5 % aber immer noch hoch.

Risiko und Meinung

Neben der komplexen Struktur, die insbesondere nicht-amerikanische Anleger von einem Investment abhalten könnte, ist das größte Risiko in der zyklischen Nachfrage zu sehen. Zwar betreibt das Unternehmen ein risikoarmes Geschäftsmodell, aber eine Rezession würde den Aktienkurs unter Druck setzen. Daneben hat die OPEC+ kürzlich angekündigt, die Drosselungen beim Rohöl auslaufen zu lassen. Dieser Schritt, in Kombination mit einer potenzielle Konjunkturschwäche, könnte die Ölpreise unter Druck bringen, was schlecht für den Kurs von MPLX wäre.

Auch wenn ein MLP, aufgrund der Steuerbestimmungen, für euch nichts zum Investieren sein mag, hoffe ich, dass euch der Artikel geholfen hat zu verstehen, was MLPs sind und warum ihr nicht darin investieren wollt oder eben vielleicht schon. Ich denke, dass MPLX als Beimischung in einem gut diversifizierten Depot für Einkommensinvestoren gar nicht so schlecht sein könnte, weil das Risiko recht überschaubar und die Dividendenrendite auch für ausländische Investoren immer noch gut ist.

Kursentwicklung

Die Aktie von MPLX konnte in den letzten zwei Jahren etwa 50 % zulegen. Allerdings ist darin noch nicht die Dividendenrendite enthalten. In den letzten fünf Jahren pendelte die Aktie immer recht schön um den EMA 200. Aktuell befindet sich die Aktie nahe des Mehrjahreshochs bei 43 USD. Sollte die Aktie demnächst an den EMA 200 heranlaufen oder unterschreiten, wäre durchaus eine Positionierung im Bereich von 38 oder 39 USD überlegenswert. Dabei ist darauf hinzuweisen, dass das Unternehmen viermal im Jahr Dividende zahlt. Die nächste Zahlung ist im August fällig.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine