Fresenius – Fokussierung auf die beiden Geschäftsbereiche Kliniken und Biosimilars sollte Wendepunkt beim Gesundheitskonzern darstellen

Der Gesundheitskonzern Fresenius [WKN: 578560, ISIN: DE0005785604] hat sich laut Focus Money (Ausgabe 35/2024) mit der Fokussierung auf die beiden Geschäftsbereiche Helios (Kliniksparte) und Kabi (Biosimilars) neu werde versuchen, ohne die Dialysetochter FMC neue Wachstumschancen wahrzunehmen.

Laut Vorstandschef Michael Sen ist das laufende Geschäftsjahr als Übergangsjahr und Wendepunkt in der jüngsten Konzernhistorie zu werten. Und die jüngsten Quartalszahlen seien dementsprechend ausgefallen.

Bereinigt um währungs- und akquisitionsbedingte Sondereffekte habe der Umsatz um 8 % auf 5,4 Mrd. Euro zulegen können. Das bereinigte EBIT habe sogar um 15 % auf 660 Mio. Euro überdurchschnittlich verbessert werden können. Für das Gesamtjahr werde ein Plus beim operativen Gewinn am oberen Ende der Prognose zwischen 6 und 10 % sowie ein Umsatzanstieg zwischen 4 und 7 % erwartet.

Die unter dem neuen Konzernchef Michael Sen eingeschlagene Neuausrichtung mit der Fokussierung auf den Krankenhausbetreiber Helios und den Arzneimittelhersteller Kabi zahle sich aus.

Mit einem Anstieg beim EBIT um 19 % auf 357 Mio. Euro im 2. Quartal habe die Kliniksparte gute Zahlen vorgelegt. Mit einer Spezialisierung bei den angebotenen Dienstleistungen dürften die Helios-Kliniken im Rahme der Gesundheitsminister Karl Lauterbach angestrebten Krankenhausreformen in die Kategorie der Exzellenz-Kliniken fallen.

Um den Bereich des Biosimilar-Geschäfts zu stärken, bedürfe es allerdings einiger Investitionen. Damit der Verschuldungsgrad aber im Zielkorridor zwischen 3 und 3,5 bleibe, sei Kreativität gefragt. Eine Lösung könne im Verkauf der restlichen Anteile (32,17 %) an der Dialysetochter FMC sein.

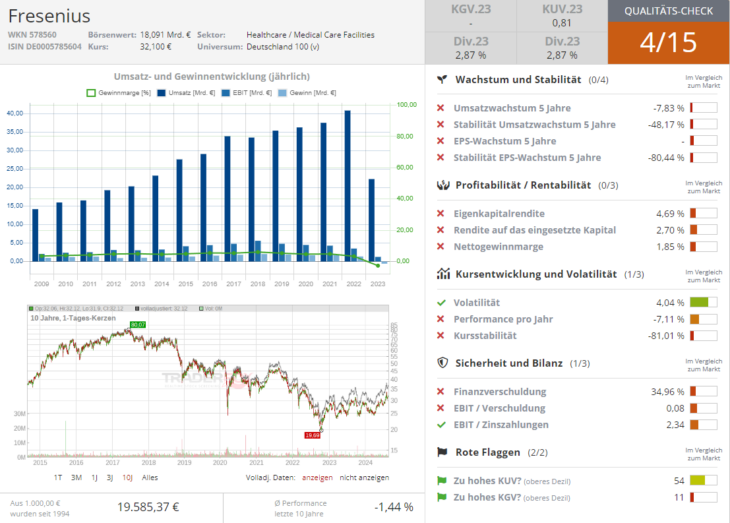

Das Geschäft von FMC leide unter einer starken Marktregulierung und einer Kostenbremse bei den Versicherern. Die Aussicht auf Wachstum und höhere Margen bei der börsengelisteten Tochter sei gering. Ein Verkauf würde Fresenius den finanziellen Spielraum für frische Wachstumschancen in den verbliebenen zwei Geschäftsbereichen geben. Mit einem 2025er-KGV von rund 10 sei der Titel für einen Gesundheitskonzern günstig bewertet, zumal im Jahr 2025 von einem Gewinnwachstum um 20 % ausgegangen werde. Focus Money rät mit einem Kursziel von 40 Euro zum Kauf (25 % Potenzial).

Quelle: Qualitäts-Check TraderFox

Hinweis

Im „aktien Magazin“ informieren wir unsere Leser Woche für Woche über die wichtigsten Kaufempfehlungen renommierter Analystenhäuser und Banken sowie aus Printmedien und Börsenbriefen. Unsere Leser lieben dabei unser Ranking der Top-Kursziele. Sie sehen sofort, welche Aktien laut Analysten, das derzeit höchste Kurspotenzial haben!

Bildherkunft: Fresenius