Hurra, Hurra, die große Kapitulation ist da – und warum das kurzfristig sehr positiv für die Aktienmärkte sein könnte

Die Stimmung in der Anlegerschaft ist schlecht. So schlecht, dass inzwischen mit Blick auf Aktien sogar das Stadium einer Kapitulation erreicht scheint. Zumindest legen diesen Schluss sechs Charts nahe, die aus einer monatlichen Fondsmanagerumfrage der Bank of America stammen und die TraderFox zeigt. Deren Anblick ist zunächst zwar dazu angetan, die allgemeine Depression noch weiter zu erhöhen. Doch bei genauer Hinsicht lässt sich daraus hinsichtlich der kurzfristigen Aussichten an den Aktienmärkten sogar Mut schöpfen. TraderFox erklärt, warum das so ist und was voraussichtlich passieren muss, damit sich auch die langfristigen Perspektiven für die Weltbörsen aufhellen.

Die Berichterstattung über Weltwirtschaft und Weltbörsen ist in diesem Jahr meist mit einem negativen Tenor verstehen. Dafür sorgen stark gefallene Aktienkurse und eine stark gestiegene Rezessionsgefahr.

Wer wissen will, wie die Stimmungslage rund um Konjunktur und Aktienmärkte unter den professionellen Marktteilnehmern ist, der studiert am besten den so genannten Global Fund Manager Survey der Bank of America. Diesen führt das US-Institut monatlich durch und laut der aktuellen Umfrage im Juli, an der 293 Kapitalverwalter teilnahmen, die ein Vermögen von kumuliert 800 Mrd. Dollar managen, ist die Stimmung inzwischen so schlecht wie selten zuvor. Die aktuelle Publikation zu der Umfrage hat die Bank of America deshalb mit dem Titel „ I’m so Bearish I’m Bullish” (Ich bin so bärisch, dass ich bullisch bin) versehen.

Drei Grafiken zur Stimmungslage rund um die Konjunktur

Die Gründe für diese Titelwahl verdeutlichen wir mit der Hilfe von sechs Grafiken. Die ersten drei Charts haben mit der Stimmungslage rund um die Konjunktur zu tun.

Der ersten Grafik ist zu entnehmen, dass die Rezessionserwartungen so hoch sind wie seit Mai 2020 nicht mehr. Netto 76 % der Befragten erwarten zwar einen Rückgang der Inflation, aber die Stimmung ist insgesamt trotzdem immer noch "stagflationär". Laut Bank of America wollen die Anlageprofis außerdem sehen, dass die Unternehmen ihre Bilanzen stärken (50 %) und nicht ihre Investitionen (29 %) oder die Aktienrückkäufe (15 %) erhöhen.

Prozentualer Nettoanteil jener Befragten, die eine Rezession für wahrscheinlich halten

Quelle: BofA Global Fund Manager Survey

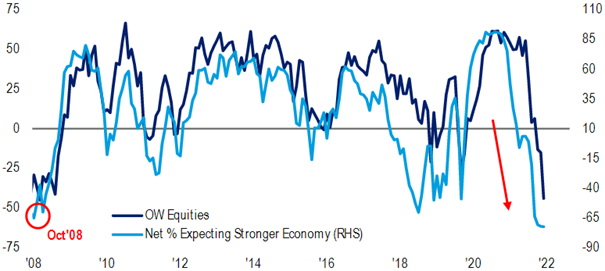

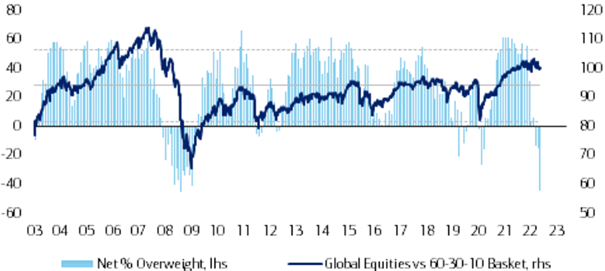

Noch eindrucksvoller fallen die Ergebnisse aus, welche die zweite Grafik widerspiegelt. Denn demnach sind die globalen Wachstumserwartungen mit netto -79 % auf ein Allzeittief gefallen. Im Monat zuvor betrug dieser Anteil noch -73 % - man ist also noch einmal pessimistischer geworden. Abgebildet wird das in der hellblauen Linie im Zusammenspiel mit der rechten Skala. Die dunkelblaue Linie zeigt im Verbund mit der linken Skala die Über- bzw. Untergewichtung bei Aktien,

Prozentualer Nettoanteil jener Umfrage-Teilnehmer, die eine stärkere Wirtschaft erwarten, im Vergleich zum prozentualen Nettoanteil, die Aktien übergewichtet haben

Quelle: BofA Global Fund Manager Survey

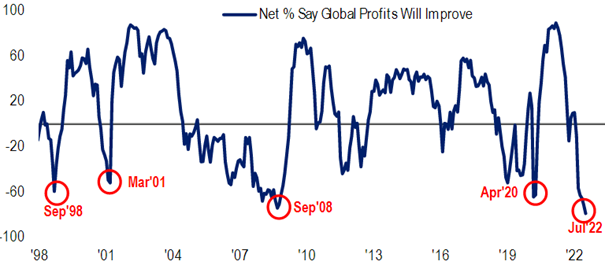

Die dritte Grafik zeigt den Nettoanteil der Anleger, die eine Verschlechterung der Unternehmensgewinne erwarten. Dieser Anteil ist derzeit ebenfalls so hoch wie nie zuvor und übertrifft sowohl die Höchstwerte zu Zeiten der Pleite von Lehman Brothers als auch rund um den Covid-19-Ausbruch.

Netto-Prozentanteil jener Umfrageteilnehmer die sagen, dass sich die globalen Gewinne verbessern werden

Quelle: BofA Global Fund Manager Survey

Drei Grafiken zur Stimmungslage rund um Aktien

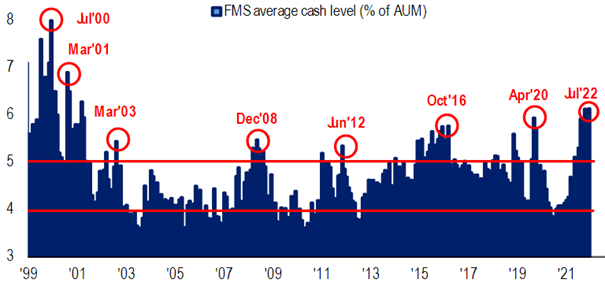

Das zweite Trio an Grafiken dreht sich rund um das Geschehen bei Aktien. Der erste Chart zeigt, dass die Kassenbestände bei den Befragten im Schnitt auf 6,1 % von zuletzt 5,6 % gestiegen sind. Das entspricht dem höchsten Stand seit Oktober 2001.

Durchschnittlicher Kassenbestand der Teilnehmer an der BoA-Fondsmanagerumfrage, in %

Quelle: BofA Global Fund Manager Survey

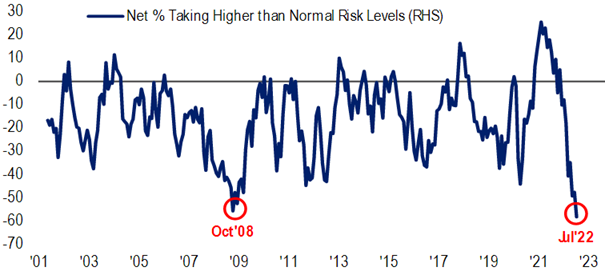

Darüber hinaus gaben 58 % der Umfrageteilnehmer an, derzeit ein niedrigeres als das normale Risikoniveau einzugehen. Ein Rekordniveau, das sogar die bei der globalen Finanzkrise und der Lehman-Pleite erreichten Ergebnisse übertrifft.

Nettoanteil in % jener BoA-Fondsmanagerumfrage-Teilnehmer, die ein höheres als das normale Risikoniveau eingehen

Quelle: BofA Global Fund Manager Survey

Wie die letzte Grafik zeigt, ist die Aktienallokation bei den Portfolios der Befragten im Monatsverlauf um 29 Prozentpunkte auf eine Nettountergewichtung von 44 % gesunken. Das bedeutete die höchste Untergewichtung von Aktien seit Oktober 2008. Die aktuelle Allokation liegt damit 2,9 Standardabweichungen unter dem langfristigen Durchschnitt.

Netto-Prozentanteil der Umfrageteilnehmer, die Aktien übergewichten

Quelle: BofA Global Fund Manager Survey, Datastream

Ein konträres Anlageverhalten zum vorherrschenden Pessimismus könnte sich kurzfristig bezahlt Machen

Die Fondsmanagerumfrage vom Juli zeigt nach Einschätzung der Bank of America einen bedenklichen Pessimismus der Anleger. Laut den Studienautoren fällt das Ausmaß an Anlegerpessimismus erschreckend aus.

Doch Optimisten können daraus auch Zuversicht schöpfen. Denn als Kontraindikator gewertet nährt diese negative Bestandsaufnahme die Chance auf eine zumindest temporär weiter anhaltende Kurserholung. Denn viel Pessimismus bedeutet erfahrungsgemäß auch, dass viel Negatives bereits in den Kursen steckt.

Wenn es keinen zweiten Fall wie die Pleite von Lehman Brothers geben, die Inflation sinken und die Fed ab Weihnachten eine Pause bei den Zinserhöhungen einlegen sollte, dann kann man sich auch bei der Bank of America vorstellen, dass es sich im dritten Quartal lohnen könnten, gegen den allgemeinen Stimmungsstrom zu schwimmen. Das heißt, dann müsste man bei Cash short, bei Aktien long, beim Dollar short und bei der Eurozone long, bei defensiven Branchen short und bei Banken sowie bei Konsumwerten long gehen, so das Urteil.

Für nachhaltig grünes Licht bei Aktien braucht es vermutlich erst noch ein negatives Ereignis am Arbeitsmarkt oder am Kreditmarkt

Mittel- bis langfristig ist die Bank of America jedoch noch nicht in das Lager der Börsen-Bullen gewechselt. Candace Browning, Head of BofA Global Research, räumt zwar ein, dass es eine wichtige Veränderung im Global Fund Manager Survey vom Juli war, dass der gemessene Einbruch bei der Aktienquote in den Portfolios der Anlageprofis jetzt besser zu den bereits zuvor schlechten Stimmungsindikatoren passt. Aktien-Stratege Michael Hartnett veranlasst diese Entwicklung wie bereits zuvor skizziert auch zu der Annahme, dass sich Aktien und Anleihen in den kommenden Wochen weiter erholen könnten.

Allerdings rät Hartnett den Anlegern zum Verkauf, wenn der S&P 500 Index 4.200 Punkte (Schlussstand am 22.07.: 3.961,63 Punkte) erreichen sollte. Der Stratege macht auch deutlich, dass wir aus seiner Sicht das „große Markttief“ noch nicht gesehen haben. Dieses dürfte sich aus seiner Sicht wahrscheinlich erst dann eintreten, wenn wir eine "politische Panik" erleben. Damit meint er eine Pause bei den Zinserhöhungen der Fed, ausgelöst durch ein negatives Ereignis am Arbeitsmarkt oder am Kreditmarkt.

Für einen neuen nachhaltigen Bullenmarkt muss es bei den 3 P's" passen, so Hartnett: Positionierung, Profits (Gewinne) und Politik. Und er nimmt in diesem Zusammenhang die folgende Bestandsaufnahme vor: Der Optimismus für das globale Wachstum und die Gewinne ist jeweils auf einen historischen Tiefstand gefallen. Die meisten Anleger seit der globalen Finanzkrise (76 %) erwarten nun eine niedrigere Inflation im nächsten Jahr, was ein hervorragender Frühindikator für niedrigere Zinssätze sei. Die meisten Marktteilnehmer glaubten auch, dass die Fed nicht aufhören wird, die Zinsen zu erhöhen, bis die US-Inflation unter 4 % fällt. Hartnetts Ratschlag für zyklisch agierende Investoren ist einfach gestrickt: „Knabbern", wenn der S&P 500 Index 3.600 Zähler erreicht, "beißen" bei 3.300 Punkten und "fressen" bei 3.000 Zählern.

Bildherkunft: AdobeStock_9974737