Milliardengrab oder Goldgrube? Julius Bär über Chancen und Top-Aktien des Megatrends Künstliche Intelligenz

Die Milliardeninvestitionen in KI-Technologie werfen eine große Frage auf: Wie lässt sich dieses Potenzial monetarisieren? Julius Bär beleuchtet in einer aktuellen Studie eine „Monetarisierungslücke“ von 600 Mrd. USD und analysiert, welche Faktoren für die Anleger in den kommenden Jahren entscheidend sein könnten. Zudem nennt die Privatbank drei Aktienfavoriten. TraderFox berichtet.

Der aktuelle Boom rund um Künstliche Intelligenz (KI) treibt nicht nur Innovationen voran, sondern auch massive Investitionen in IT-Infrastruktur – und das immer schneller. In einem kürzlich erschienenen Artikel, der in der Finanzwelt für Aufsehen gesorgt hat, schätzt Sequoia Capital eine Umsatzlücke von 600 Mrd. USD zwischen den Ausgaben für IT-Infrastruktur und der Monetarisierung von KI. Unternehmen müssen demnach rund 600 Mrd. USD mehr mit KI verdienen, um diese Investitionen zu rechtfertigen. Sequoia warnt daher vor überhöhten Erwartungen und rät zur Vorsicht bei spekulativen Investments in KI.

Wie groß ist die Monetarisierungslücke?

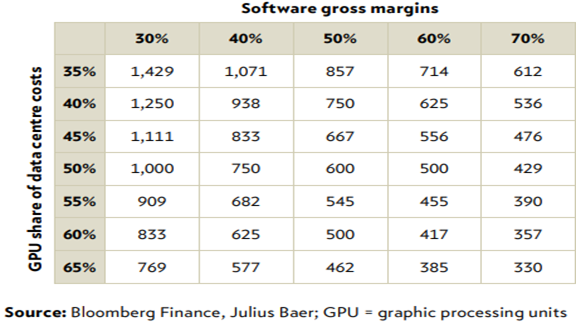

Mit der skizzierten Lücke ist die Frage verbunden, ob Unternehmen wirklich in der Lage sein werden, die erhofften Einnahmen zu erzielen, oder ob letztlich Verluste und Fehlinvestitionen drohen. Aus der Sicht von Julius Bär beeinflussen vor allem zwei Kernfaktoren die Lücke: die GPU-Kosten im Verhältnis zu den Gesamtkosten von Rechenzentren und die Rentabilität von Softwareunternehmen. Änderungen in diesen Variablen könnten die Monetarisierungslücke auf über 1 Billion USD anwachsen lassen oder auf mehrere Hundert Milliarden USD reduzieren. Daher sollten Investoren die Wahrscheinlichkeit von Veränderungen in diesen Variablen bewerten.

Die erste Variable hängt davon ab, ob Hyperscaler Investitionen in IT-Infrastruktur anstelle langfristiger Anlagen tätigen können. Kurzfristig erwarten die Studienautoren keine wesentlichen Änderungen im Verhältnis der GPU-Kosten zu den Gesamtkosten, da Hyperscaler beim Umbau bestehender Rechenzentren auf praktische Herausforderungen stößt. Die zweite Variable betrifft Softwareunternehmen, die von Bruttomargen von fast 70 % berichten. Julius Bär erwartet weiteres Potenzial durch Produktivitätsgewinne, die durch KI-Tools erzielt werden und die Personalkosten für Entwickler senken könnten.

Sensitivität der Monetarisierungslücke gegenüber Schlüsselvariablen

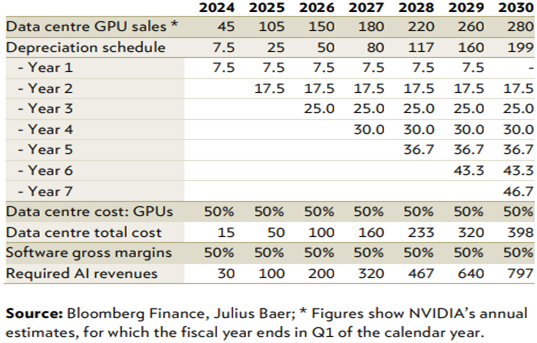

Eine andere wichtige Variable ist, dass die Kosten für Anlagegüter nicht sofort als Aufwand verbucht, sondern über mehrere Jahre abgeschrieben werden. Sequoia hat nach Ansicht von Julius Bär übersehen, dass der Abschreibungszeitraum für IT-Infrastruktur bei vielen Hyperscalern etwa sechs Jahre beträgt. Dies erlaubt es ihnen, Investitionen in Server und IT-Ausrüstung zu strecken, was den kurzfristigen negativen Einfluss auf die Gewinne verringert und mehr Zeit zur Generierung zusätzlicher Einnahmen schafft.

Laut der abgebildeten Tabelle wird die Monetarisierungslücke zunächst klein sein und bis Ende des Jahrzehnts auf fast 800 Mrd. USD anwachsen. Ab 2026 wird sie signifikant steigen und über 300 Mrd. USD hinausgehen, was den Unternehmen mehr Zeit gibt, KI in ihre Prozesse zu integrieren und neue Produkte zu entwickeln. So können Cloud-Server-Anbieter weiterhin in neue Infrastruktur investieren, ohne ihre Ertragslage wesentlich zu beeinträchtigen.

Die Monetarisierungslücke und der Abschreibungsplan (in Mrd. USD):

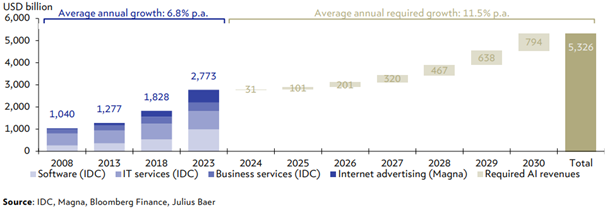

Das Wachstumstempo dürfte zunehmen

Die Schweizer Privatbank konstatiert in der zitierten Studie auch Folgendes: Der Gesamtmarkt für KI-Anwender, einschließlich Software, IT-Dienstleistungen, Unternehmensdienstleistungen und Internetwerbung, beträgt etwa 2,7 Bio. USD. Um die erwarteten Monetarisierungsniveaus zu erreichen, müsste dieser Markt bis 2029 auf 5,3 Bio. USD anwachsen, was einer jährlichen Wachstumsrate von 11,5 % entspricht. Ein so steiler Anstieg der Einnahmen mag ambitioniert wirken, könnte jedoch durch Effizienzgewinne und Produktivitätssteigerungen durch generative KI unterstützt werden, so Julius Bär.

Unternehmen, die durch KI eine Einsparung von 10 % – 20 % bei Lohnkosten realisieren, könnten bereit sein, diese Einsparungen in Softwarelösungen zu investieren. Wenn KI ihre Versprechen einlöst, ist mit einem deutlichen Anstieg der Nachfrage nach diesen Produkten zu rechnen. Kurz gesagt, durch generative KI könnten Softwareunternehmen Arbeitskräfte durch Software ersetzen, wodurch der adressierbare Markt nicht nur einige Hundert Mrd., sondern möglicherweise mehrere Bio. USD umfassen könnte.

Erforderliche Umsatzentwicklung von KI-Anwendern, um das derzeitige Niveau der Infrastrukturinvestitionen zu überbrücken und die Monetarisierungslücke zu schließen

Verlagerung von Hardware zu Software

Der KI-Investitionszyklus ist gemäß den Studienautoren noch am Anfang und wird sich über mehrere Jahre entfalten. Die aktuelle erste Phase ist durch hohe Investitionen in KI-Infrastruktur geprägt und kommt vor allem Halbleiterunternehmen zugute. Mit dem Übergang zur zweiten Phase, in der die Monetarisierung beginnt, könnten Investitionen in Trainingsinfrastruktur zugunsten von Inferencing-Infrastruktur abnehmen, was den Cloud-Service-Anbietern helfen würde. Softwareunternehmen werden voraussichtlich besser in der Lage sein, KI-Tools in ihre Produkte zu integrieren.

Die dritte Phase wird maximale Monetarisierung und Rentabilität für KI bringen, hauptsächlich zugunsten der Softwareunternehmen. Zu diesem Zeitpunkt wird KI tief in der Wirtschaft verwurzelt sein. Die eigenen Analysen deuten laut Julius Bär darauf hin, dass die derzeitige Übergewichtung von Halbleiterunternehmen letztlich einer stärkeren Betonung der Softwareunternehmen weichen wird. Um diese Prognose zu unterstützen, müssen die KI-Umsätze ab 2026 bis 2027 beschleunigt wachsen, um die Monetarisierungslücke zu schließen. Während die Erwartungen an Halbleiter hoch sind, richtet sich das Interesse der Investoren zunehmend auf Softwareunternehmen, die attraktivere langfristige Risiko-Rendite-Profile bieten.

Adobe, Microsoft und Salesforce sind für Julius Bär die drei Aktienfavoriten unter den KI-Adoptoren

In der zitierten Studie streicht die Schweizer Privatbank drei Aktien von KI-Anwendern als besonders aussichtsreich heraus. Nachfolgend abschließend noch einige Informationen, warum die zuständigen Analysten an diesem Trio Gefallen finden.

KI-Anwender-Favorit Nr. 1: Adobe

Nach Ansicht von Julius Bär ist Adobe einer der Hauptnutznießer der KI-Welt und bietet KI-gestützte Software zur Optimierung und effizienten Abwicklung von Unternehmens-Workflows. Ein Beispiel dafür ist Adobes KI-Angebot Firefly, das große Dokumente in lesbare Auszüge komprimiert und mit benutzerfreundlichen Funktionen für mehr inhaltliche Präzision und eine höhere Geschwindigkeit sorgt.

Derzeit verlangt Adobe nur 5 USD pro Arbeitsplatz für KI-fähige Software und Produktstapel. Die Analysten sind jedoch davon überzeugt, dass sich Adobes Positionierung weiter verbessern und das Unternehmen auch ohne die Erhebung von Gebühren finanziell besser dastehen wird, da seine generative KI neue Daten (z. B. Bilder und Texte) durch Lernen aus vorhandenen Daten erzeugt. Der Kunde kann diese Daten dann zur Steigerung seiner eigenen Produktivität wiederverwenden und seinen Endkunden neue Dienste anbieten.

Bei seiner jüngsten Produktpräsentation stellte Adobe über 100 neue KI-Funktionen vor, darunter neue Firefly-Modelle, und führte GenStudio für Performance Marketing und die Integration seiner Bereiche Digital Media (Photoshop, Illustrator) und Digital Experience (Analytics, Marketing/Werbung) ein. Um die Bewertung vieler Softwareunternehmen und die enormen Vorinvestitionen in die KI-Infrastruktur (z. B. Chips, Server, Netzwerke und Rechenzentren) zu rechtfertigen, sind Umsatzwachstum und Margenausweitung in den kommenden Quartalen unerlässlich. Julius Bär hat bei Adobe eine Kaufempfehlung mit einem Kursziel von 600 USD versehen.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

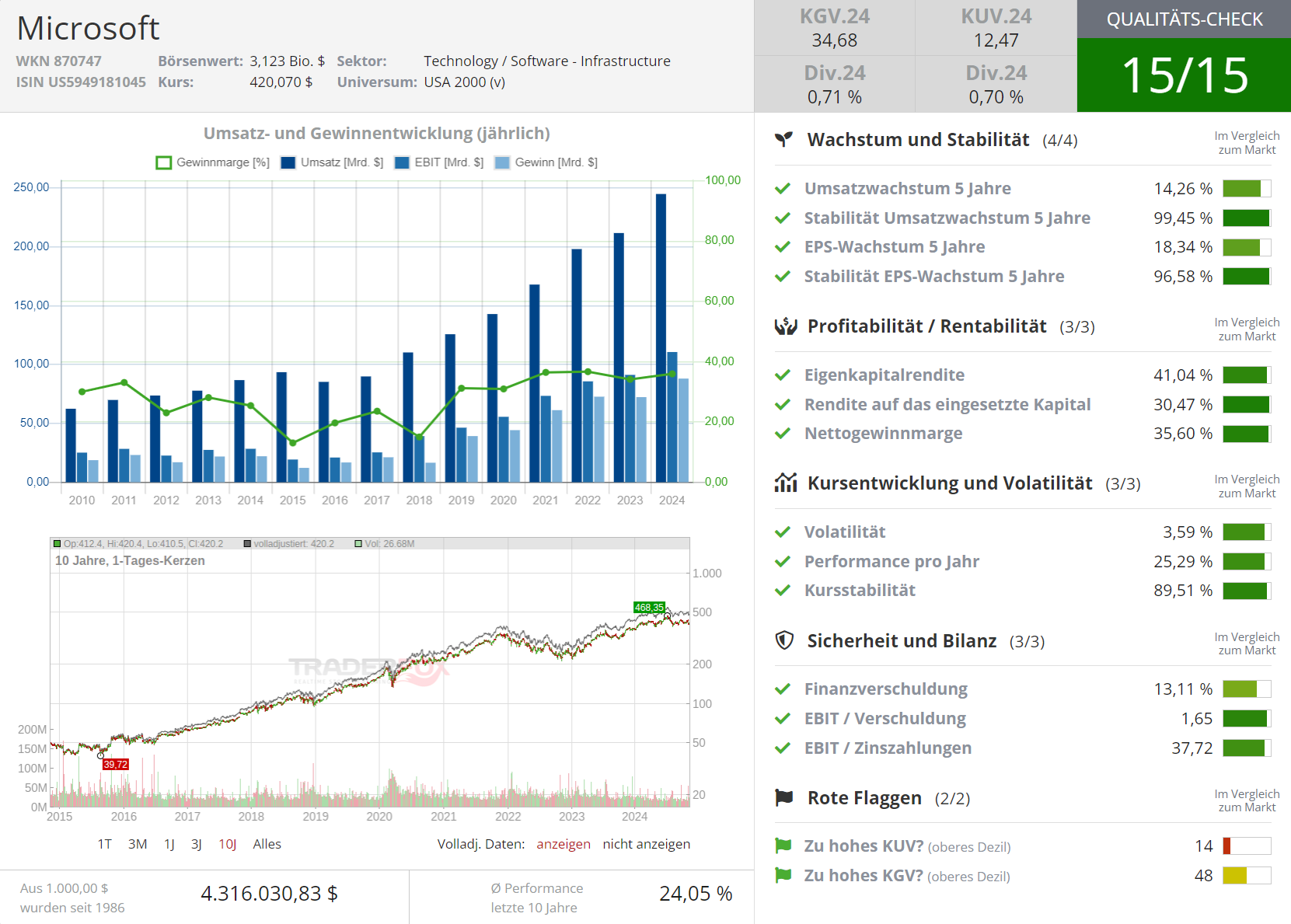

KI-Anwender-Favorit Nr. 2: Microsoft

Microsoft hat früh in den ChatGPT-Entwickler OpenAI investiert und damit das KI-Rennen im Jahr 2023 ausgelöst. Microsoft war auch das erste Unternehmen, das Softwarelösungen mit KI-Funktionen im Rahmen seines Copilot-Angebots auf den Markt brachte. Das Unternehmen profitiert von der anhaltenden Dynamik bei der Bereitstellung von Copilot-Sitzen, da die Erwartungen der Software-Händler für die Akzeptanz von Microsoft 365 Copilot übereinstimmend sind. Julius Bär ist der Meinung, dass Microsoft mit seiner Copilot-Lösung und der zunehmenden Akzeptanz gut positioniert ist, um andere Softwarepakete an seine große Unternehmens- und Verbraucherbasis weltweit zu verkaufen und zu vermarkten.

Da immer mehr Workloads in die Cloud verlagert werden, glauben die Analysten, dass sogenannte Software-as-a-Service-Gebührenstrukturen durch Workload-bezogene Abonnement- und Gebührenmodelle ersetzt werden, da die Monetarisierung von KI nur mit Cloud-basierten Angeboten wie Microsoft Azure funktionieren wird. Daher wird Microsoft wahrscheinlich die Anreize für seine Partner ändern, um den Verbrauch und die Kapazitätsauslastung in der Cloud zu erhöhen und wiederkehrende Einnahmen durch seine Azure- und Copilot-Angebote zu generieren.

Der Umsatzbeitrag von Microsoft durch KI ist derzeit noch gering und wird wahrscheinlich einen mittleren bis hohen einstelligen Milliardenbetrag erreichen, bietet Microsoft aber enorme Möglichkeiten, seinen Marktanteil in Nicht-Kernbereichen wie Finanzen, Analytik, Enterprise Resource Planning und Customer Relationship Management auszubauen. Ein Kaufvotum ist hier mit einem Kursziel von 460 USD verbunden.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

KI-Anwender-Favorit Nr. 3: Salesforce

Die zitierten Analysten glauben auch, dass Salesforce ein weiterer Gewinner im KI-Rennen sein wird, da viele Kunden ihre unstrukturierten Daten in der Cloud bereitstellen werden und diese Daten mit Hilfe der KI-Strategie von Salesforce in strukturierte Daten umgewandelt werden müssen.

Im Vergleich zu Microsoft und Adobe hat Salesforce KI-Anwendungsfälle erst spät eingeführt, und diese waren bis Anfang 2024 noch nicht allgemein verfügbar. Allerdings gewinnt Salesforce nun an Dynamik, wenn es darum geht, Daten von anderen Cloud-Anbietern in seine Cloud zu bringen, unstrukturierte Daten in strukturierte Daten umzuwandeln und eigene Agenten zu entwickeln, um die interne Produktivität, Effizienz und Kontrolle zu verbessern (z. B. bei verdächtigen Daten und/oder Viren).

Kunden können die Anzahl der Beschwerden durch die Nutzung der Kundenbeziehungsmodelle von Salesforce senken und dadurch den Kundenservice besser automatisieren oder digitalisieren. Dies sind alles Anwendungsfälle, bei denen ROI-basierte Investitionsentscheidungen für den Salesforce-Kunden möglich sind. Ein Kauftipp ist in diesem Fall mit einem Kursziel von 300 USD verbunden.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_784568090