Mit ADMA Biologics und Sweetgreen kam es im August zu 2 Take-Profits - so geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In August gab es gleich zwei Take-Profits, während drei äußerst spannende neue Unternehmen ins Depot eingebucht wurden. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

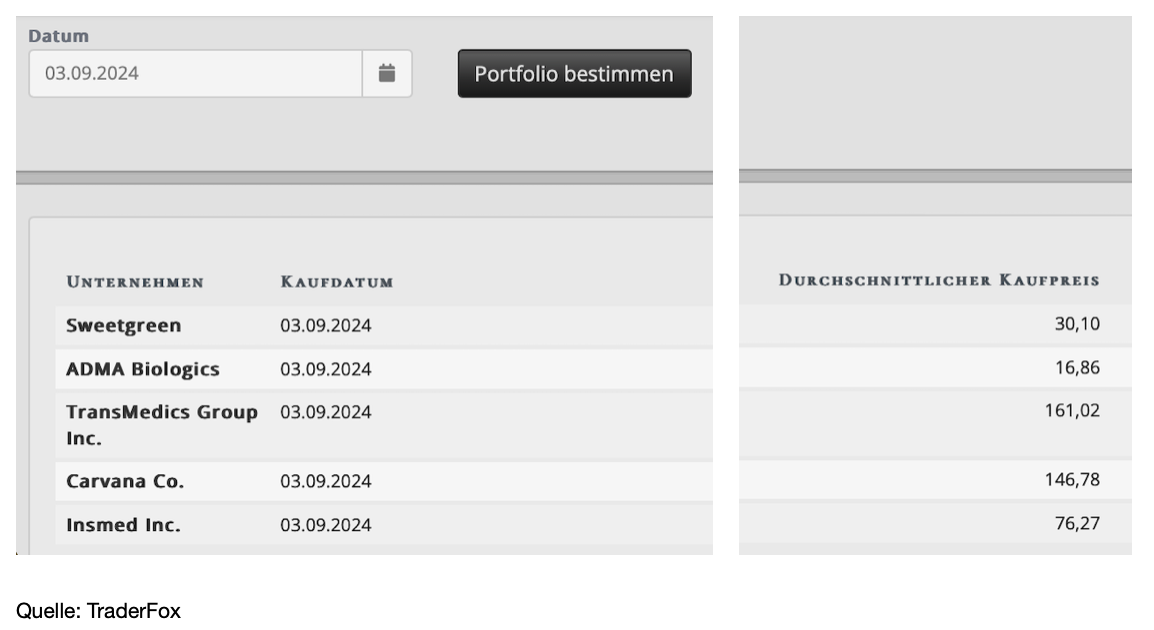

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 3. September ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

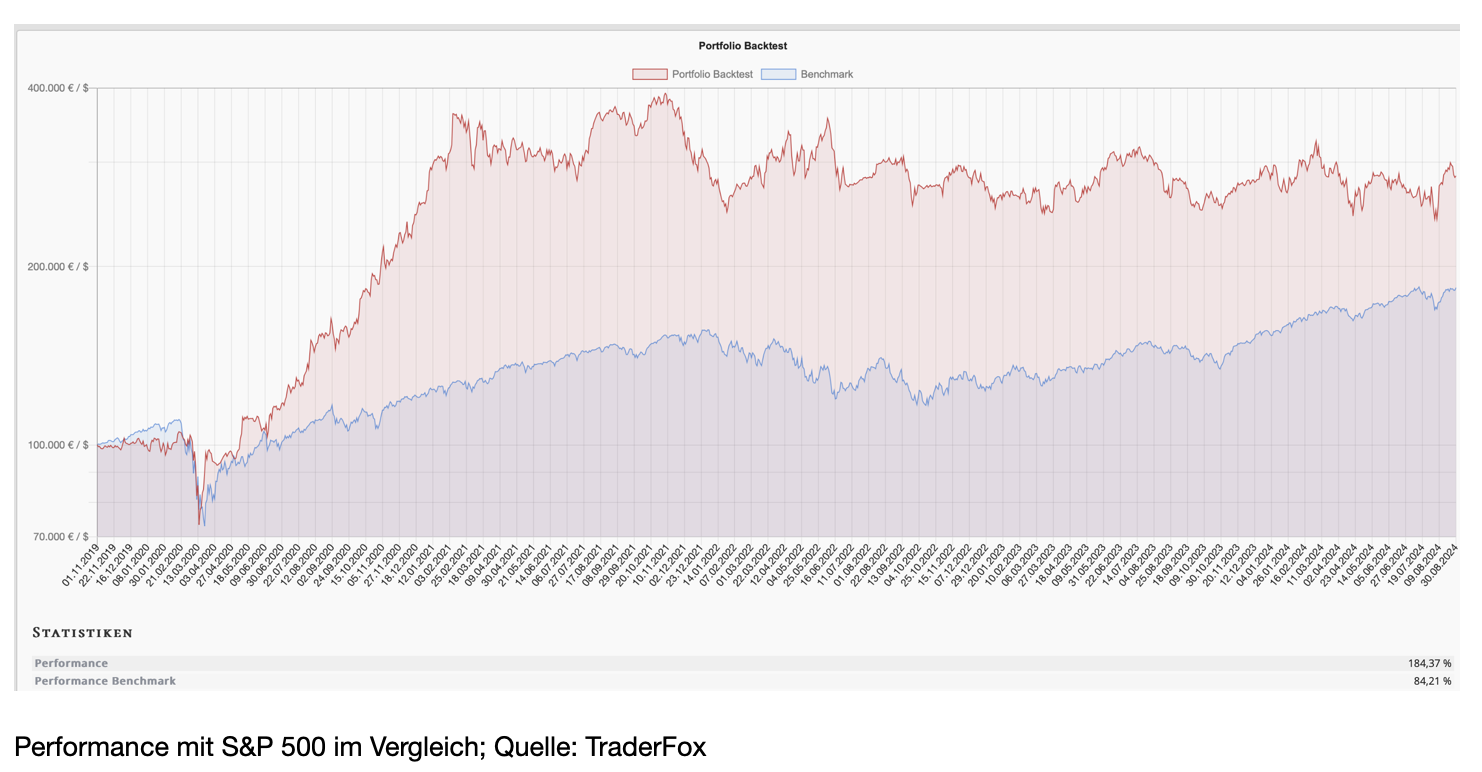

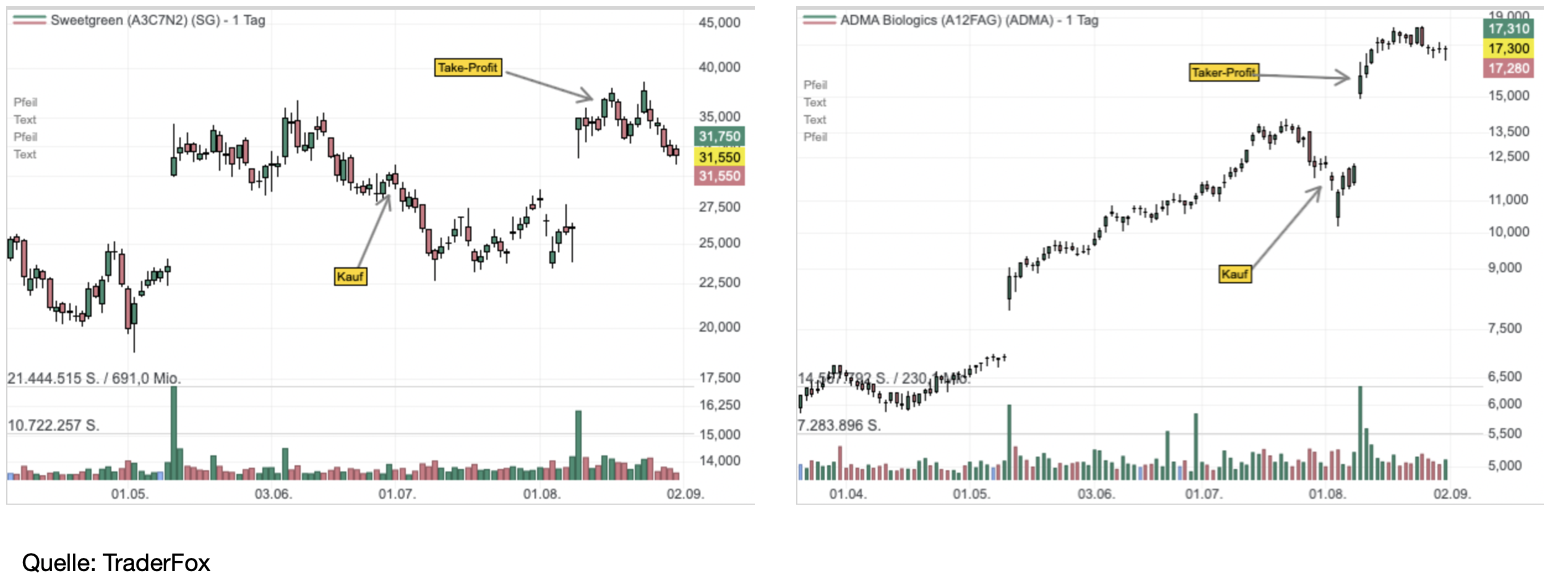

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 185 % verbuchen. Damit konnte das Musterdepot im letzten Monat sehr kräftig zulegen. Neben den beiden Take-Profits ist dafür auch NVIDIA verantwortlich, die seit Anfang August immerhin auch wieder um 20 % gestiegen ist. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 84 % erzielen, wobei dieser allerdings wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat hatten wir mit Sweetgreen und ADMA Biologics zwei Aktien mit Take-Profit, wobei ADMA, aufgrund des Up-Gaps, sogar mit einem Take-Profit von 27 % ausgebucht wurde.

Die ausgebuchten Aktien

In diesem Monat wurden neben Sweetgreen und ADMA Biologics auch NVIDIA, Robinhood Markets und Hims & Hers ausgebucht. Einzig bei Hims & Hers mussten wir einen Verlust verbuchen. Während die zwei erstgenannten Aktien erneut in unser Musterdepot eingebucht wurden, werden NVIDIA, Robinhood Markets und Hims & Hers ersetzt.

Die eingebuchten Aktien im September

Die drei neu frei gewordenen Plätze werden ersetzt durch Transmedics, Insmed und Carvana. Sweetgreen und ADMA wurden wie gesagt noch einmal erneut eingebucht, nachdem wir bei beiden Aktien einen Take-Profit erzielen konnten.

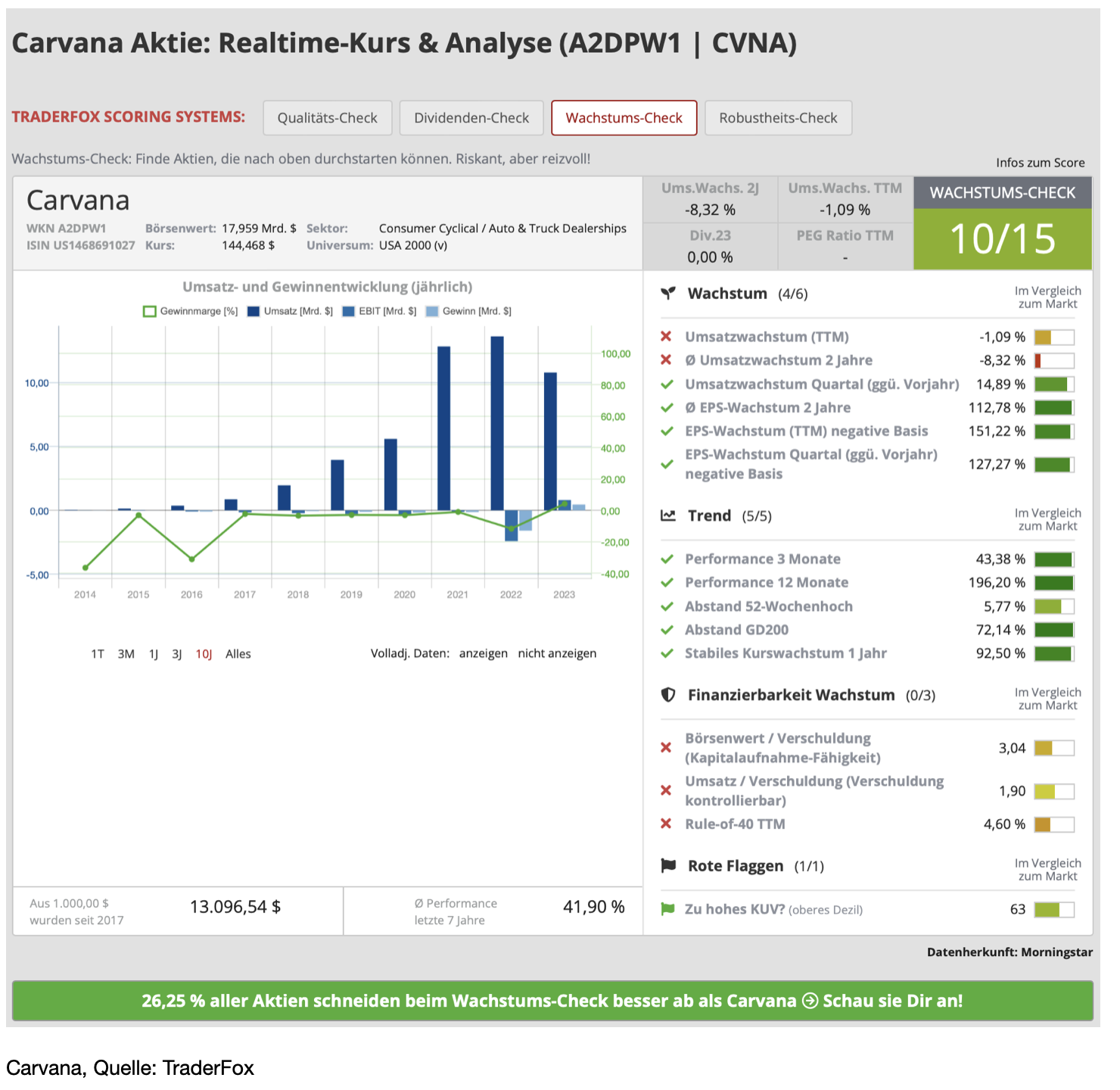

Carvana [CVNA | ISIN US1468691027] ist eine E-Commerce-Plattform für den Kauf und Verkauf von Gebrauchtwagen. Das Unternehmen erzielt Einnahmen aus dem Verkauf von Gebrauchtwagen und dem Verkauf von Fahrzeugen im Großhandel. In diesem Zusammenhang versucht das Unternehmen neue Geschäftsfelder zu erschließen wie Autofinanzierungen oder die Inzahlungnahme von Fahrzeugen. Die Käufer lassen sich die Autos in der Regel anliefern, können sie aber auch an einem der Verkaufsautomaten von Carvana abholen. Die Marktkapitalisierung der Aktie beträgt aktuell 18 Mrd. USD.

Wachstum und Risiken

Das Unternehmen stand Anfang des letzten Jahres kurz vor dem Konkurs. Inzwischen wurde das Inventar verkleinert und eine Umschuldungsvereinbarung getroffen, um die hohen Schulden und Zinsaufwendungen zu senken. Das Unternehmen versucht entgegenzusteuern, indem Prozesse standardisiert werden, die Software für Inspektionszentren optimiert wird und die Teilebeschaffung noch stärker automatisiert wird. Durch die Umschuldung hat es das Unternehmen geschafft, sich für die nächsten Jahre abzusichern. Die Frage stellt sich aber, ob es das Unternehmen in den nächsten zwei Jahren schaffen wird, zu wachsen und einen freien Cashflow zu erwirtschaften. Zeichnet sich dies ab, dann ist hier sicher noch einiges an Luft nach oben vorhanden. Ansonsten könnte es für das Unternehmen in den kommenden Jahren erneut schwierig werden. Seit unserer letzten Vorstellung hat sich die Short-Quote bei Carvana erheblich von 41,6 % auf 12,45 % verringert, was ein gutes Zeichen ist.

Am 10. Juli hatte der Konzern die Einführung neuer Funktionen angekündigt, die den Kauf von gebrauchten Elektrofahrzeugen oder Plug-in-Hybriden für seine Kunden einfacher und zugänglicher machen. Der neue, optimierte Prozess des Unternehmens hebt Fahrzeuge hervor, die sich für die Steuergutschrift für saubere Fahrzeuge qualifizieren, und ermöglicht es berechtigten Kunden, Einsparungen vorzunehmen. Kunden können jetzt nahtlos auf Vorab-Einsparungen von bis zu 4.000 USD auf den Fahrzeugpreis zugreifen. Das ist ein gutes Zeichen und könnte die Aktie mittelfristig weiter nach vorne bringen.

Kursentwicklung

Die Aktie von Carvana erlitt im Jahr 2021 einen herben Absturz von 376 USD auf unter 4 USD. Eine Insolvenz konnte im letzten Jahr abgewendetet werden. Seither hat sich der Kurs bereits wieder mehr als verzehnfacht. Seit unserer letzten Vorstellung im Januar konnte die Aktie erneut um 200 % zulegen. Aktuell läuft sie an den mittelfristigen Aufwärtstrend heran. Ich denke, hier kann man auf eine Stabilisierung setzen, wobei ich spätestens im Bereich von 120 USD das Risiko begrenzen würde.

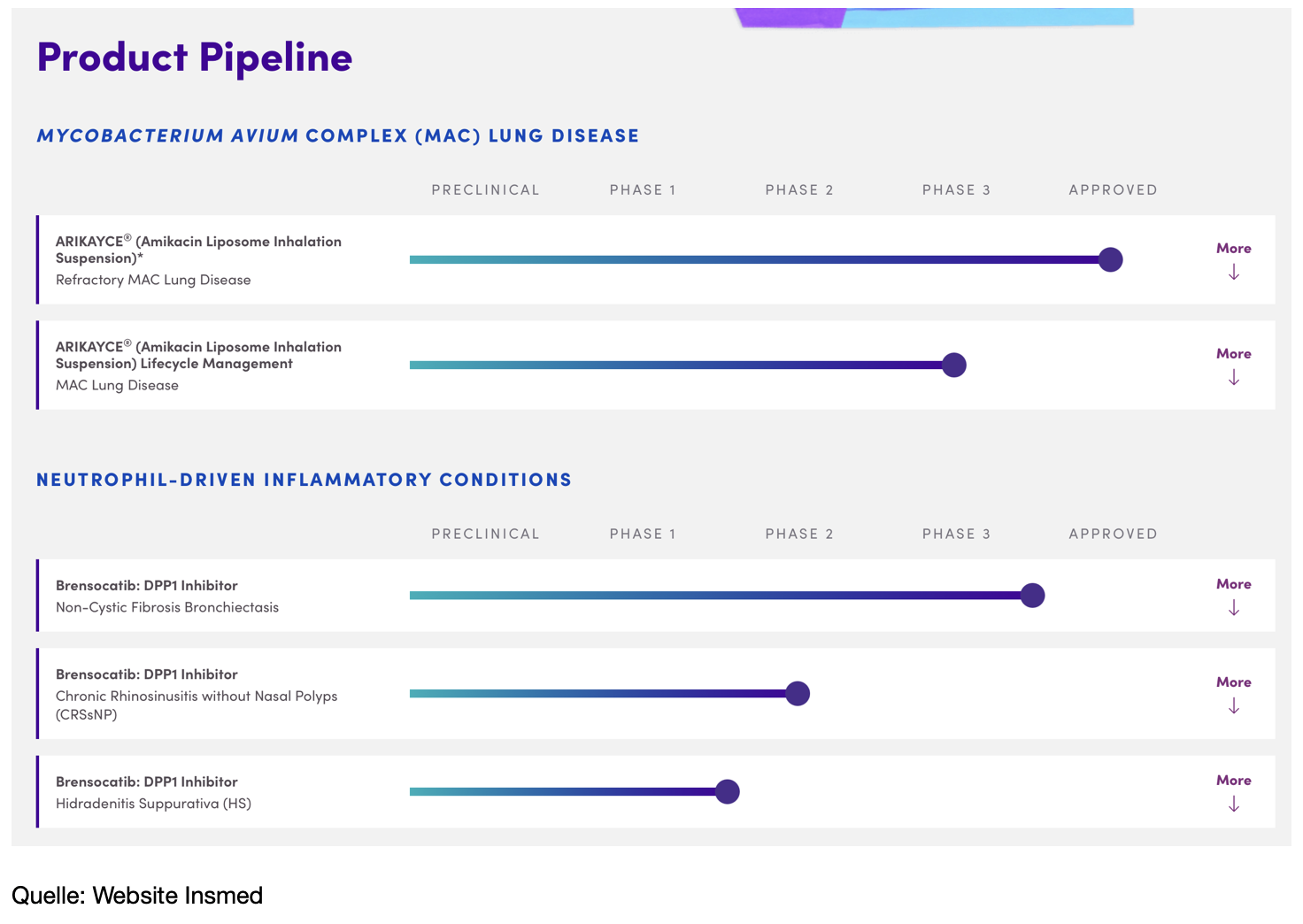

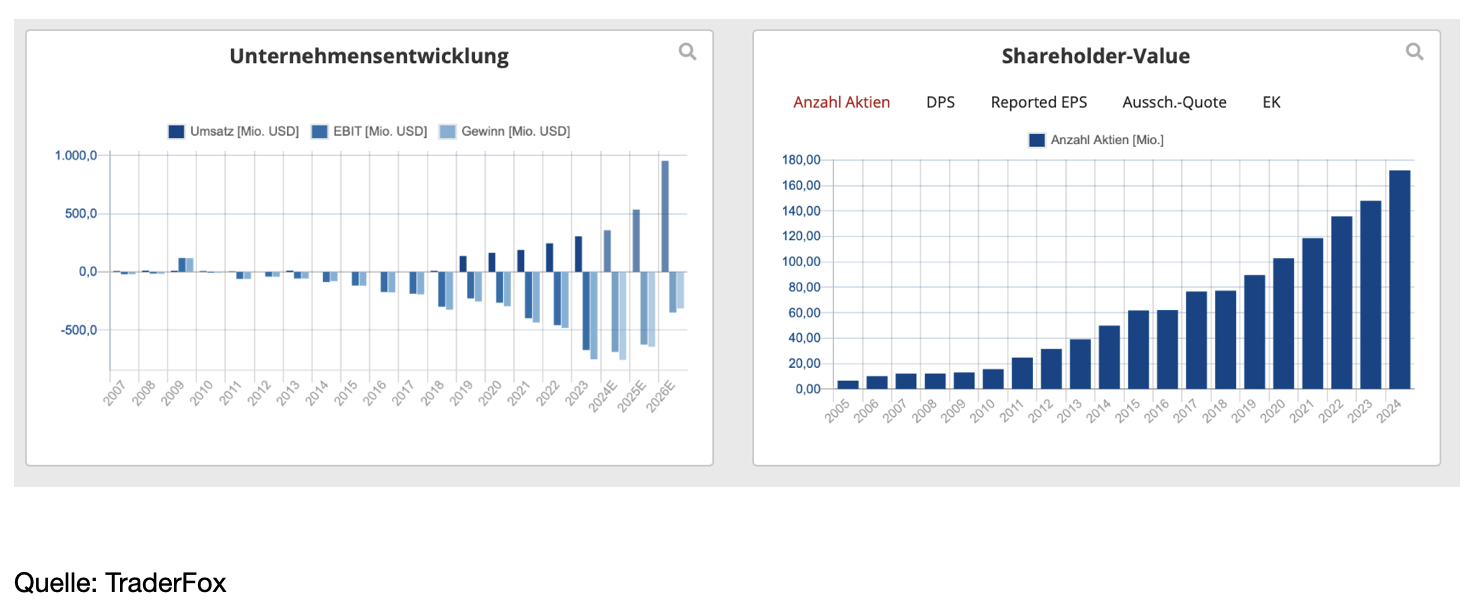

Insmed [INSM | WKN A1JJA3 | ISIN US4576693075] ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung von Therapien für Patienten mit schweren und seltenen Erkrankungen konzentriert. Das Unternehmen fokussiert sich vor allem auf Lungenerkrankungen und ist spezialisiert auf die Entwicklung von inhalierbaren Therapien. Ein Schlüsselprodukt ist ARIKAYCE, das zur Behandlung von Mykobakterieninfektionen bei Patienten mit Mukoviszidose und anderen Lungenerkrankungen eingesetzt wird. Die Marktkapitalisierung beträgt aktuell 12,89 Mrd. USD.

Wachstum und Risiken

Einer der wichtigsten Wachstumstreiber für Insmed ist u. a. die Erweiterung der Indikationen und geografischen Märkte für ARIKAYCE: Insmed plant, ARIKAYCE in weiteren Ländern und für zusätzliche Indikationen einzuführen. Am 20. M ai hatte das Unternehmen neue Daten aus der ARISE-Studie zu ARIKAYCE präsentiert. Die Daten aus ARISE haben gezeigt, dass der Bereich Lebensqualität - Bronchiektasen - ein wirksames Instrument zur Erfassung der von Patienten berichteten Ergebnisse (PRO) bei Patienten mit MAC-Lungenerkrankungen sein kann. Insmed hat für ARIKAYCE einen potenziellen Spitzenumsatz von 1 Mrd. USD prognostiziert, insbesondere bei einer möglichen Zulassungserweiterung. Hinzukommen Fortschritte in der Entwicklungspipeline, insbesondere bei Brensocatib und TPIP.

Am 28. Mai hatte das Unternehmen erste Ergebnisse der ASPEN-Studie bekannt gegeben. Es handelte sich um eine globale, randomisierte, doppelblinde, placebokontrollierte Phase-3-Studie zur Bewertung der Wirksamkeit, Sicherheit und Verträglichkeit von Brensocatib bei Patienten mit Bronchiektasen ohne zystische Fibrose. Die Studie erreichte ihren primären Endpunkt, wobei beide Dosierungsstärken von Brensocatib im Vergleich zu Placebo eine statistisch signifikante Verringerung der annualisierten Rate an Lungenverschlechterungen (PEs) zeigten. Auf der Grundlage dieser Ergebnisse plant Insmed, im 4. Quartal 2024 einen Zulassungsantrag für Brensocatib bei Patienten mit Bronchiektasen bei der FDA einzureichen. Vorbehaltlich der behördlichen Genehmigungen rechnet Insmed mit einer Markteinführung von Brensocatib in den USA Mitte 2025, gefolgt von Markteinführungen in Europa und Japan in der ersten Hälfte des Jahres 2026. Im Falle einer Zulassung wäre Brensocatib die erste zugelassene Behandlung für Patienten mit Bronchiektasen. Im Falle einer Nichtzulassung dürfte das die Aktie verstärkt unter Druck bringen. Was mir bei der Aktie außerdem nicht gefällt, ist die starke Verwässerung in den letzten Jahren. Waren im Jahr 2020 noch 100 Mio. Aktien in Umlauf, sind es aktuell schon 171 Mio. Aktien.

Kursentwicklung

Seit dem Jahr 2015 ging es mit der Aktie von Insmed in einer extrem volatilen Seitwärtsphase zwischen 10 und 40 USD hin und her. Erst mit den positiven Studiendaten Ende Mai konnte diese Seitwärtspase nach oben verlassen werden. Auf dem aktuellen Niveau konsolidiert die Aktie und bildet eine enge Base aus. Mit dem Ausbruch über die Marke von 80 USD könnte hier auf die Trendfortsetzung spekuliert werden.

Transmedics [TMDX | ISIN US89377M1099] ist ein Medizintechnik-Unternehmen, das sich auf die Entwicklung und Vermarktung von Organpflege- und Transportsystemen spezialisiert hat. Das Kernprodukt des Unternehmens, das Organ Care System (OCS), ermöglicht es, Spenderorgane außerhalb des Körpers am Leben zu erhalten und ihre Funktion während des Transports zu überwachen. Dies verbessert die Erfolgschancen von Transplantationen erheblich. Wichtige Wachstumstreiber für das Unternehmen sind die zunehmende Nachfrage nach Organtransplantationen, technologische Innovationen in der Organpflege sowie die Expansion in internationale Märkte. Die Marktkapitalisierung beträgt aktuell 5,4 Mrd. USD.

Wachstum und Risiken

TransMedics konzentriert sich auf drei Hauptinitiativen: Da wäre der Ausbau der Flugzeugflotte und des Transplantationslogistiknetzes zur Deckung der wachsenden Nachfrage nach OCS-NOP-Transplantationen. Im Juli kamen 2 neue Flugzeuge hinzu, sodass das Unternehmen jetzt insgesamt 17 eigene TransMedics-Flugzeuge besitzt. Hinzu kommt die Förderung des nationalen Transplantationsvolumens und die Ausweitung ihres Marktanteils mithilfe von OCS-NOP-Technologie, sowie die Einführung neuer kardiothorakaler Programme, um die Akzeptanz von OCS Lung zu steigern und das OCS Heart-Geschäft auszubauen.

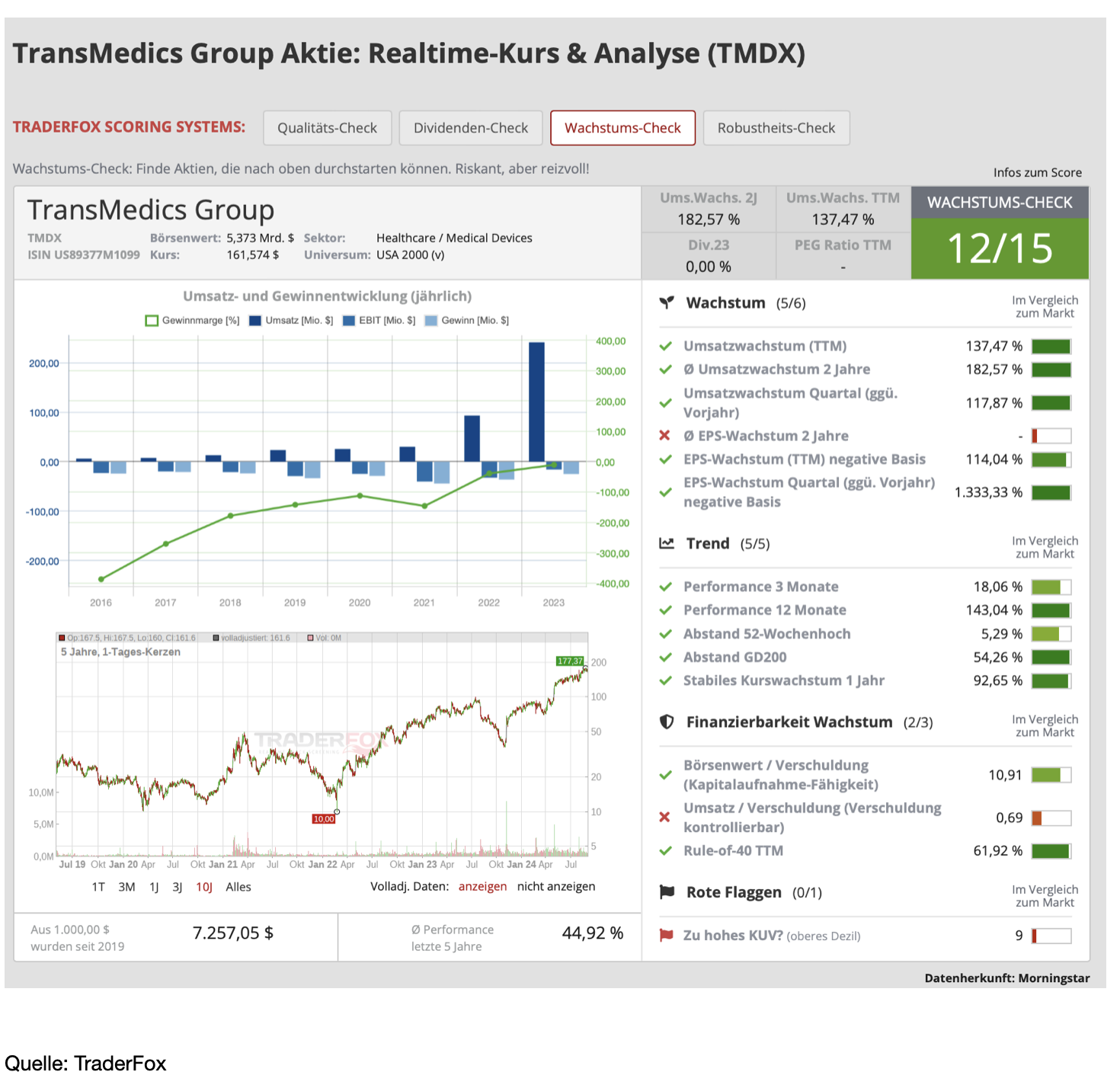

Nach starken Q1-Zahlen Anfang Mai konnte das Unternehmen auch am 14. August bei den Q2-Zahlen die Erwartungen schlagen, wobei der Gesamtumsatz für das 2. Quartal 114,3 Mio. USD betrug, was einem Wachstum von 118 % gegenüber dem Vorjahresquartal entspricht. Um seine internationale Präsenz, insbesondere in Europa, auszubauen, nutzt TransMedics den Erfolg und die schnelle Akzeptanz seines Logistiknetzwerks. Das Unternehmen konzentriert sich auf die Vertiefung der Beziehungen und den Ausbau seines Logistiknetzes durch diese Beziehungen. Die größte Gefahr sehe ich aktuell in der hohen Bewertung. So liegt das KGV bei über 120 und das KUV bei 13. Nach dem TraderFox Wachstums-Check kommt die Aktie jedoch auf starke 12 von 15 Punkten.

Kursentwicklung

Nach starken Quartalszahlen am 1. Mai konnte die Aktie mit einem Gap-Up auf ein neues Allzeithoch ausbrechen. Seither hat sich die Aktie solide nach oben entwickelt. Ein Rücksetzer Richtung des EMA 50 könnte hier ein gutes CRV für einen Einstieg bieten.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine