Monat für Monat: Das sind aus Anlegersicht die zwölf wichtigsten Börsen-Ereignisse im Jahr 2024

Langeweile kommt an den Finanzmärkten selten auf. Dafür sorgen immer wieder neu auftretende Ereignisse, welche die Kurse bewegen und damit die Anleger auf Trab halten. Die Bank of America nennt in einer Studie die potenziell wichtigsten vorhersehbaren Ereignisse für jeden Monat in diesem Jahr. TraderFox berichtet.

Das Geschehen an den Börsen erscheint vielen Menschen nicht selten sehr komplex, verwirrend und widersprüchlich zu sein. Das ist irgendwie auch gut nachzuvollziehen. Schließlich macht es das Zusammenwirken einer Vielzahl von Informationen sowie die Interaktion verschiedener Faktoren schwer, die Gesamtzusammenhänge zu verstehen.

Geht es jedoch nach den Strategen bei der Bank of America, dann ist alles das gar nicht so schwer zu verstehen. Denn aus ihrer Sicht sind die einzigen Dinge, die für die Preise von Vermögenswerten von Bedeutung sind, die Positionierung und neue Informationen/Ereignisse, welche die Erwartungen der Marktteilnehmer in Bezug auf Unternehmensgewinne (Gewinne) und Zinssätze (Politik) verändern.

Die Experten der Bank of America greifen zur Erläuterung ihrer These auf einen Spruch des früheren britischen Premierministers Harold Macmillan (1957-1963) zurücl. Dieser antwortete auf die Frage, was seine Regierung vom Kurs abbringen würde folgendes: „Ereignisse, lieber Junge, Ereignisse (Events, dear boy, events).“ In einem weiteren Sinne wird der Ausdruck verwendet, um die allgemeine Unsicherheit und Unvorhersehbarkeit von Ereignissen in verschiedenen Lebensbereichen zu betonen.

Mit Blick auf die Börse steht laut der Bank of America aus heutiger Sicht in jedem der nächsten zwölf Monate ein besonders wichtiges Ereignis an, das sich auf Unternehmensgewinne und/oder Zinssätze auswirken könnte. Nachfolgend stellen wir mit Hilfe von Grafiken diese Ereignisse vor, die insbesondere bei Abweichungen von den Erwartungen die Kurse bewegen könnten.

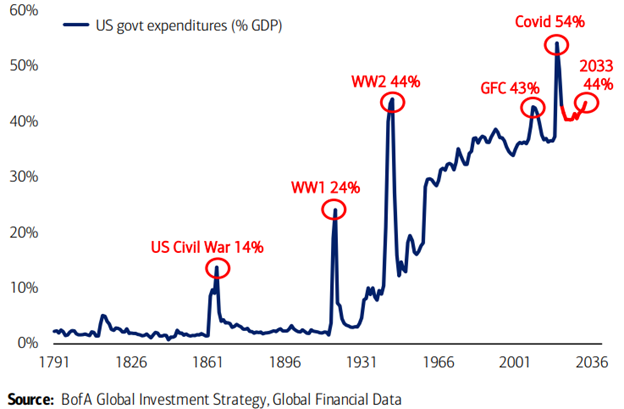

Januar: US-Staatsausgaben (% des BIP)

Das größte Ereignis im Januar ist nach Einschätzung der Bank of America wahrscheinlich die Ankündigung der Rückzahlung von US-Schatzanweisungen für das erste Quartal 2024 am 29. Januar. Die entsprechende Ankündigung vom 30. Oktober war den Angaben zugfolge der Auslöser für eine "Alles-Rallye" im vierten Quartal, als die Renditen von 5 % auf 4 % sanken. Dennoch könnte es am 19. Januar zu einem Regierungsstillstand kommen.

Die US-Schulden belaufen sich inzwischen auf mehr als 34 Bio. USD (Anstieg um 1 Bio. USD in 106 Tagen!), die Staatsausgaben belaufen sich auf mehr als 40 % des BIP (siehe Schaubild). Der Konsens erwartet für den 29. Januar eine Kreditaufnahme des Schatzamtes in Höhe von 970 Mrd. USD. Die Angst vor einer höheren Zahl könnte zu höheren Renditen führen. Gemäß dem zitierten US-Institut befinden sich US-Anleihen in einem zyklischen Bullenmarkt innerhalb eines säkularen Bärenmarktes.

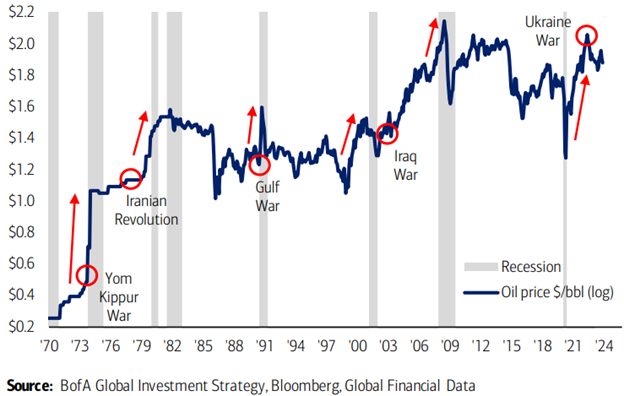

Der Russland/Ukraine-Krieg jährt sich am 24. Februar zum zweiten Mal. Geopolitische Konfrontation (und politische Polarisierung, soziale Ungleichheit) kann sich laut Bank of America positiv auswirken, denn dadurch werden eine expansive Geld- und Fiskalpolitik einfacher als das makroökonomisch gesehen gerechtfertigt wäre.

Februar: Zusammenspiel von Ölpreis (USD/Barrel, logarithmisch) und Rezessionen

2024 ist außerdem ein wichtiges Wahljahr. Zur Wahlurne gehen 40% der Weltbevölkerung , deren Länder 60% des globalen Bruttoinlandsproduktes und 80% der weltweitejn Marktkapitalisierung ausmachen. Westliche Politiker müssen vor diesem Hintergrund die Geopolitik beruhigen, um einen Ölpreissprung zu verhindern. Dies spricht aus Sicht der Studienautoren für eine weiche Landung, da niedrigeres Öl als Katalysator für die Überraschung eines stärkeren Wirtschaftswachstums außerhalb der USA im ersten Halbjahr 2024 wirken könnte.

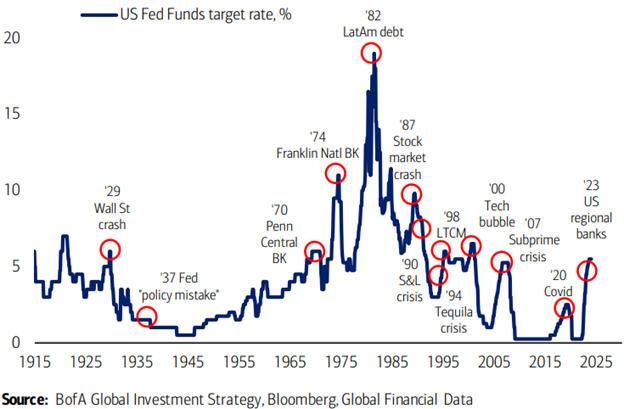

März: Zielsatz der US-Notenbank Fed Funds in %

In den USA steht am 5. März zwar der so genannte "Super Tuesday" (der Name bezieht sich auf einen Dienstag im Jahr von Präsidentschaftswahlen, an dem gleichzeitig in einer Vielzahl der Bundesstaaten Vorwahlen zur Kandidatur stattfinden) an, aber das Hauptereignis findet für die Bank of America am 20. März mit der FOMC-Sitzung und der an diesem Termin von der zitierten US-Bank erwarteten ersten Leitzinssenkung der Fed an.

Der Markt rechnet den Angaben zufllge mit einer Senkung um 150 Basispunkte im Jahr 2024 und die Bank of America sagt 150 globale Zinssenkungen in diesem Jahr voraus. Die Rallye im vierten Quartal basierte der Einschätzung zufolge auf dem erwarteten Zinsschwenk der Fed. Die zitierten Strategen sagen, dass die Zinssenkungen allgemein wahrscheinlich durch ein schwächeres Wachstum und die erste Zinssenkung wahrscheinlich durch ein auf eine Topbildung hinweisendes Ereignis bei den Vermögenspreisen ausgelöst werden dürften. Zu beachten sei dabei, dass einige der größten Kreditereignisse in der Vergangenheit immer dann stattfanden, als die Fed die Zinsen senkte.

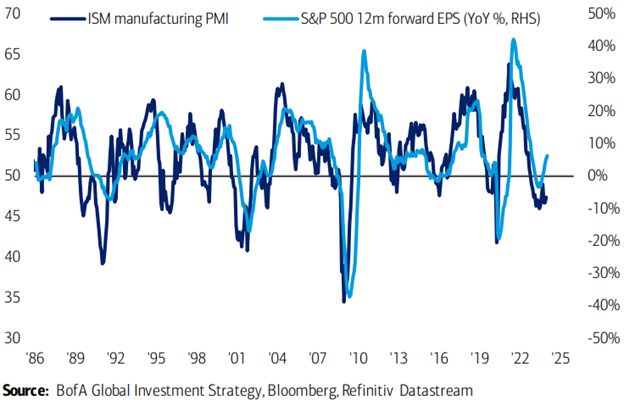

April: ISM PMI für das verarbeitende Gewerbe veresus geschätzten Gewinne je Aktie für den S&P 500 Index (im Jahresvergleich in %)

Die aktuellen Wahrscheinlichkeiten für eine harte/weiche/keine Landung liegen laut dem BofA Global Fund Manager Servey vom Dezember bei 20 % / 70 % / 10 %. Am 25. April wird mit der Veröffentlichung des US-BIP-Berichts für das erste Quartal der Charakter der "Landung" bekannt sein.

Die Gewinnprognose pro Aktie für den S&P 500 Index deutet auf einen Anstieg von mehr als 5% im Jahr 2024 hin (ein Stand von 4.800 Punkten beim S&P 500 wäre dann gleichbedeutend mit einem KGV-Multiplikator von 20). Dies würde einen Anstieg des ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe (wichtigster und verlässlichster Frühindikator für die wirtschaftliche Aktivität in den USA) auf 52 voraussetzen.

Die Kreditspreads und Aktien wetten stark auf dieses Ergebnis, und der Arbeitsmarkt bleibt bisher stark. Aber es ist laut Bank of America faszinierend, dass der Fall eines ISM-Index unter 50 bis April gleichbedeutend mit der längste Kontraktionsperiode seit 2000 - 2002 wäre und bei einem verharren auf diesem Niveau bis Mai es sich sogar um die längste Kontraktionsperiode seit 1981 – 1983 handeln würde.

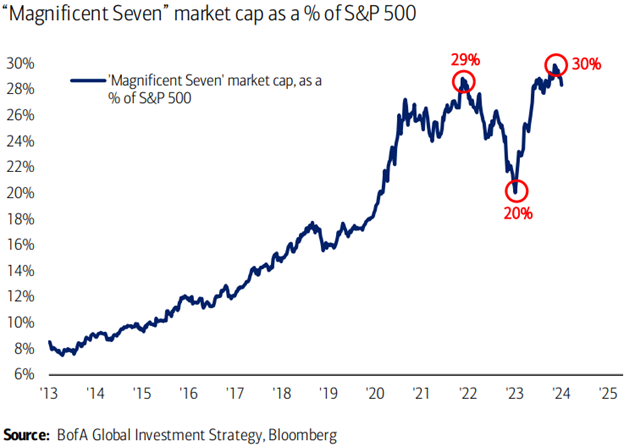

Mai: Marktkapitalisierung der "Magnificent Seven" in % des S&P 500 Index

Ohne die so genannenen "Magnificent Seven" (Apple, Alphabet, Microsoft, Amazon, Meta Platforms, Tesla und Nvidia) hätte der S&P 500 Index das Jahr 2023 bei 4175 Punkten beendet. Auf die Magnificent Seven entfielen 2/3 der Performance des Jahres 2023. Die Anleger lieben die "wirtschaftlichen Burggräben" der Big Tech, die Fähigkeit, "monopolistische Fähigkeiten zum Schutz von Margen, Marktanteilen und Preissetzungsmacht" aufrechtzuerhalten. Zu beachten ist laut Bank of America, dass beim Google-Kartellverfahren die abschließenden Argumente voraussichtlich am 1. bis 3. Mai zu erwarten sind. Es handelt sich dabei um die ersten von drei Anti-Trust-Entscheidungen, die direkte Auswirkungen auf Google & Meta Platforms monopolistischen Positionen haben und vielleicht die säkularen Anlageargumente zugunten von Big Tech untergraben könnte.

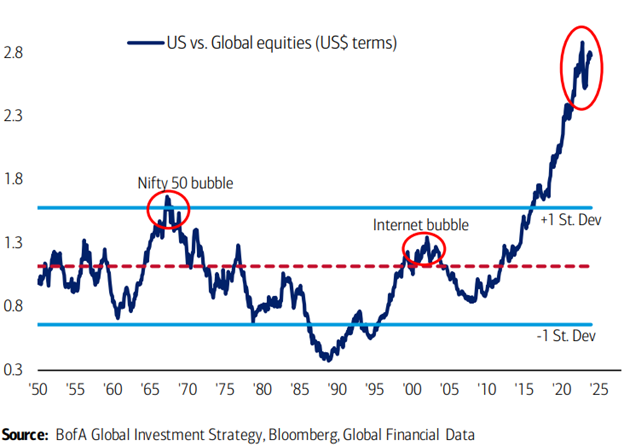

Juni: Relativer Vergleich der Entwicklung von US-Aktien gegenüber globalen Aktien (in USD)

Das jährliche OPEC-Ministertreffen ist für den 1. Juni anberaumt. Die EU-Parlamentswahlen finden vom 6. bis 9. Juni statt, der G7-Gipfel am 13. Juni. Die Fed wird voraussichtlich am 12. Juni die zweite Zinssenkung vornehmen und die quantitative Straffung beenden (womit die Fed-Bilanz auf einer Untergrenze von 7 Bio. USD verbleiben würde, die im Januar 2020 noch bei 4 Bio. USD lag.

Die Fed-Politik ist der Grund für den Rückgang des US-Dollars in den vergangenen Wochen. Die Bank of America geht davon aus, dass der Abwärtstrend bis Mitte des Jahres vollständig eingepreist ist. Der Schlüssel für die Bullen ist demnach eine gesunde Abwertung des US-Dollars im ersten Halbjahr, das heißt, bewirkt durch eine lockere Fed-Politik und einer geringeren Wachstumsdifferenz zwischen den USA und dem Rest der Welt.

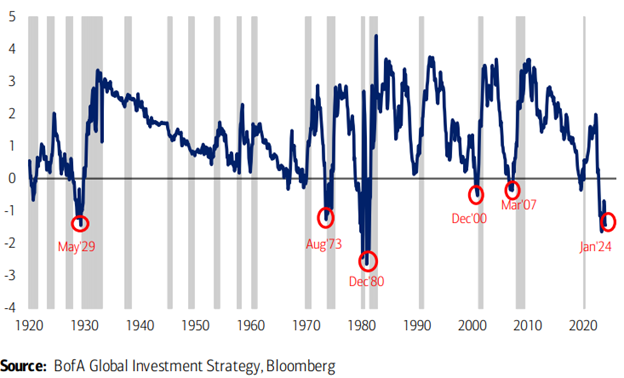

Juli: US-Renditestrukturkurve und Rezessionen im historischen Zusammenspiel

Am 15. Juli findet in Milwaukee der Nationalkongress der Republikaner statt. Aber laut Bank of America sollte man darauf achten, wo sich die US-Renditestrukturkurve im Juli befindet. Die Renditekurve der dreimonatigen im Vergleich zu den zehnjährigen Anleihen liegt derzeit bei -141 Basispunkten und ist seit 15 Monaten invertiert. Wenn sie im Juli immer noch invertiert ist, wäre die Dauer der Inversion die längste seit der Zeit vor dem Zusammenbruch im Rahmen der Großen Depression im Oktober 2029 (19 Monate).

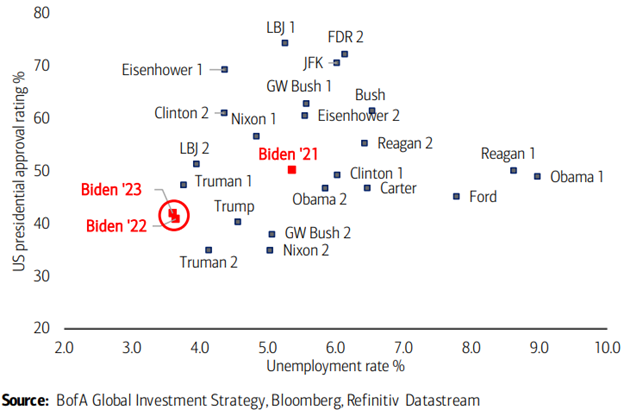

August: Zustimmungsrate zum US-Präsidenten im Vergleich zur Arbeitslosigkeit

Der August ist der beste Monat für US-Aktien im vierten Jahr des US-Präsidentschaftszyklus (+3 % seit 1872). Am 19. August findet in Chicago der Nationalkongress der Demokraten statt; die Bank of America sagt, dass die Politik bereits Auswirkungen auf die Zins- und Fiskalpolitik sowie die Märkte hat, aber das wird sicherlich im August der Fall sein.

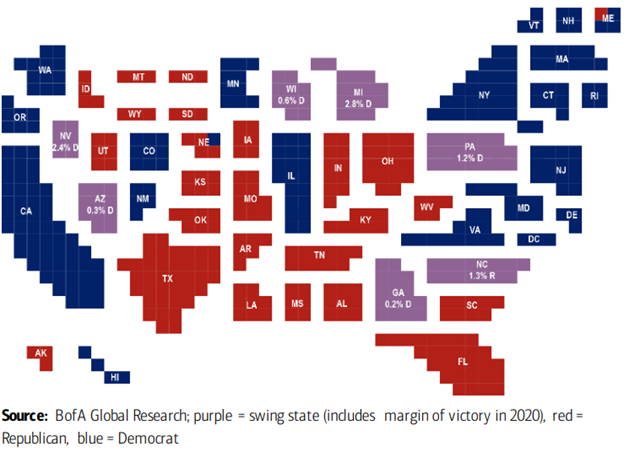

Die Strategen beobachten die Arbeitslosigkeit in wichtigen „Swing States“ (Bundesstaat, in denen beide großen Parteien eine gute Chance auf den Wahlsieg haben - Arizona, Georgia, Michigan, Nevada, North Carolina, Pennsylvania, Wisconsin) und sie stellen dabei fest, dass die Erstanträge auf Arbeitslosenunterstützung in Pennsylvania den höchsten Stand seit Juli 2021 erreicht haben. Eine selten niedrige Zustimmungsrate zum Präsidenten wie aktuell in einer Zeit mit niedriger Arbeitslosigkeit könnte mehr politische Stimulierung bedeuten, aber auch für mehr Volatilität bei den Kursen sorgen, so das Urteil.

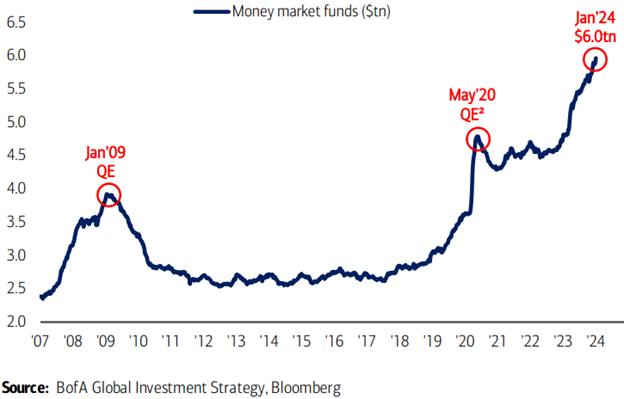

September: Entwicklung des Vermögens von Geldmarktfonds (in Bio. USD)

Der September wird nach Einschätzung der zitierten US-Bank wahrscheinlich der Höhepunkt der von Geldmarktfonds verwalteten Vermögenswerten sein (derzeit 6 Bio. USD). Die Analyse der Bank of America zeigt, dass i) die Zuflüsse in Geldmarktfonds im Jahr 2023 nicht ungewöhnlich hoch waren (Anstieg um 25 % gegenüber einem durchschnittlichen Anstieg von 33 % auf Jahresbasis in den vorangegangenen vier Zinserhöhungszyklen), ii) die derzeitige Zuflussepisode im September 2024 endet (der Höchststand der verwalteten Vermögenswerte wird im Durchschnitt 14 Monate nach der letzten Fed-Zinserhöhung erreicht), iii) die Abflüsse aus Geldmarktfonds im März 2025 beginnen (zwölf Monate nach der ersten Fed-Senkung).

Oktober: Relativer Vergleich der Entwicklung von Schwellenländer- und US-Aktien (in USD)

Der nächste BRICS-Gipfel soll im Oktober in Kasan, Russland, stattfinden. Das erste Gipfeltreffen mit einer erweiterten Mitgliederzahl (Saudi-Arabien, VAE, Iran, Argentinien, Ägypten, Äthiopien, Brasilien, Russland, Indien, China, Südafrika). Die neuen "BRICS 11" stehen für 51 % der globalen CO2-Emissionen, 46 % der Weltbevölkerung, 45 % des Energieverbrauchs, 45 % der Ölproduktion, 37 % des BIP (in Kaufkraftparität). Gleichzeitig machen sie aber weniger als 25 % der globalen Marktkapitalisierung aus und Schwellenländeraktien bewegen sich auch auf einem 52-Jahres-Tiefs gegenüber US-Aktien. Kaufen Sie die Emerging Markets und verkaufen Sie US-Aktien im Jahr 2024, rät vor diesem Hintergrund die Bank of America.

The BRICS Summit scheduled to be held in Kazan, Russia in October. The 1st summit in with expanded members (Saudi Arabia, UAE, Iran, Argentina, Egypt, Ethiopia joined Brazil Russia, India, China, South Africa); new 'BRICS 11' = 51% of global CO2 emissions, 46% of population, 45% of energy consumption, 45% of oil production, 37% of GDP (at purchasing power parity)… yet less than 25% of global market cap, and EM equities also at 52-year lows versus US equities. Buy EM, sell US in 2024 says Bank of America.

November: US-Karte nach Wahlmännerstimmen & Wahlergebnisse 2020

Der 5. November ist der Tag der US-Präsidentschaftwahlen. Die gängige Meinung ist, dass Wahlen chaotisch sind, aber die Märkte nicht allzu sehr beeinflussen. Dies war bei den Wahlen 2016 und 2020 eindeutig nicht der Fall, als die Aktien im November um mehr als 5 % anstiegen (das war das einzige Mal seit dem Zweiten Weltkrieg - außer bei der Reagan-Wahl 1980) und in den folgenden drei Monaten legten sie um 9 % bis 14 % zu.

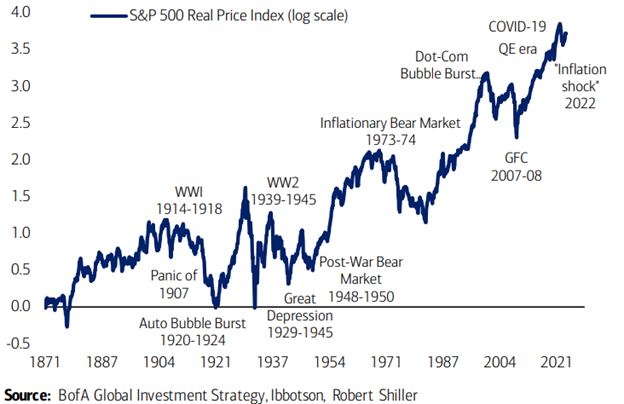

Dezember: Entwicklung von US-Aktien seit 1871 in realen Werten

Für den letzten Monat im Kalenderjahr sind keine Ereignisse erforderlich, so die Bank of America. Der Dezember ist der beste Monat für US-Aktien (durchschnittlicher Zuwachs von 1,3 % seit 1928), wie sich 2023 erneut gezeigt hat, als die Aktien fast auf ein Allzeithoch gestiegen sind. Allerdings lag das dabei erreichte Kursniveau real betrachtet immer noch 12 % unter dem Höchststand vom November 2021.

Bildherkunft: AdobeStock_678333152