Portfoliocheck: Bei MGM Resorts fühlt Chris Davis sich am wohlsten

Chris Davis führt „Davis Advisors“ bereits in dritter Generation. Das unabhängige und im Besitz von Mitarbeitern befindliche Unternehmen wurde 1969 von Shelby Moore Cullom Davis gegründet, dem Sohn des legendären Investors Shelby Cullom Davis, der ein führender Finanzberater von Gouverneuren und Präsidenten war. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er-Jahren mit einer Anfangsinvestition von 100.000 USD. Bei Ende seiner Karriere Anfang der 1990er-Jahre hatte er hieraus über 800 Mio. USD gemacht. Das Unternehmen verwaltet inzwischen ein Vermögen von über 60 Mrd. USD, von dem die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren selbst mehr als 2 Mrd. USD investiert haben.

Davis Advisors setzt auf seine seit Jahrzehnten bewährte Anlagephilosophie und investiert langfristig in Unternehmen, in die man sich zu günstigen Preisen eingekauft hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der „Owners Earnings“, das auch Warren Buffett bevorzugt. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cashwirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt seitdem auf eine durchschnittliche jährliche Rendite von 11,3 % und schneidet damit rund 1 % besser ab als der S&P 500.

Top Transaktionen im 3. Quartal 2024

Im letzten Quartal kam Chris Davis erneut auf eine Turnoverrate von 5 % und agierte damit stärker als gewöhnlich. Im Bestand befanden sich weiterhin 102 Unternehmen, darunter vier Neuaufnahmen. Der Portfoliowert von Davis Advisors erholte sich im letzten Quartal von 17,22 Mrd. auf 17,83 Mrd. USD und erreichte damit wieder den Wert von Ende März.

Der Finanzsektor zeigte erneut Stärke und wieder nahm Chris Davis hier Geld vom Tisch. Er hatte bereits vor einigen Monaten darauf verwiesen, dass die anstehenden Zinssenkungen sich mit Zeitverzögerung auf die Banken auswirken würden, weil deren eigene Zinsanlagen auslaufen und dann zu niedrigeren Zinskonditionen neu angelegt werden müssten. Das würde die Ergebnisse belasten, da diese Mindereinnahmen nicht wie im Kreditgeschäft an die Kunden weitergegeben werden könnten.

Die stärkste Auswirkung auf sein Depot gab es bei Berkshire Hathaway, wo er von den A-Aktien 12 % veräußerte und von den B-Aktien 8 %. Bei der Bank of New York Mellon waren es wie bereits im Vorquartal 28 % und bei American Express 21 % nach 53 % im Vorquartal. Unterm Strich hielt der Finanzsektor erneut seinen Anteil am Gesamtportfolio, weil sich Teilverkäufe und Kursgewinne weitgehend egalisierten.

Und auch abseits des Finanzsektors war Chris Davis eher auf der Verkaufsseite aktiv. Bei der chinesischen JD.com verkaufte er 80 % seiner Anteile, beim weltgrößten Onlinehändler Amazon reduzierte er seinen Bestand um 29 %.

Die anstehende Zinssenkungsphase bietet allerdings auch interessante Möglichkeiten und Chris Davis positioniert sein Portfolio entsprechend: „Wir suchen nach Unternehmen mit dauerhaften Wettbewerbsvorteilen in Verbindung mit einem kompetenten und ehrlichen Management, die zu einem Abschlag auf ihren inneren Wert gehandelt werden. (…) Wir versuchen nicht, ein Portfolio auf der Grundlage einer bestimmten spekulativen Prognose aufzubauen, indem wir beispielsweise versuchen, die Entwicklung der Zinssätze oder der Wirtschaft vorherzusagen.“

Mit seinen frei gewordenen Mitteln kaufte er sich bei Trip.com neu ein, mit einer Depotgewichtung von 1,25 %, und beim Energieriesen ConocoPhillips stockte er seine Position um 270 % auf, bei AGCO um 50 % und beim Hotel- und Casinobetreiber MGM Resorts um 60 %

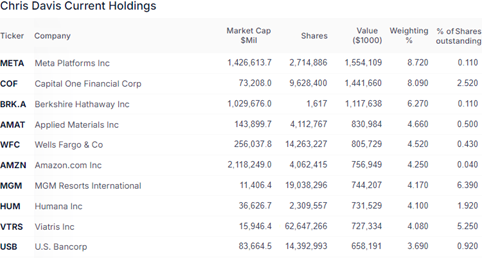

Top Positionen am Ende des 3. Quartals 2024

Der Finanzsektor blieb mit einer Gewichtung von 36,1 % annähernd stabil und unangefochten an der Spitze. Ihm folgen erneut Gesundheitswerte mit einer Gewichtung von 15,4 % vor Kommunikationsdienstleistern mit leicht niedrigeren 13,0 % vor zyklischen Konsumtiteln mit 11,1 %, die damit die Technologiewerte überholen konnten, die auf 10,0 % absackten. Industriewerte und Rohstoffe folgen mit 3,7 % bzw. 3,3 % und damit mit großem Abstand.

Seine drei größten Beteiligungen machten zusammen rund 21 % des Portfolios aus, während es die fünf größten Beteiligungen auf annähernd 30 % brachten.

Die Facebook-Mutter Meta Platforms verteidigt erfolgreich die Spitze in Chris Davis Portfolio vor Capital One und Warren Buffetts Berkshire Hathaway. Dahinter folgen nun Applied Materials und Wells Fargo, die sich beide an der reduzierten Amazon vorbeischieben konnten.

Einen großen Sprung nach vorne und erstmals in die Top 10 machte die aufgestockte MGM Resorts, die damit Humana, Vitaris und U.S. Bancorp die Rücklichter zeigt.

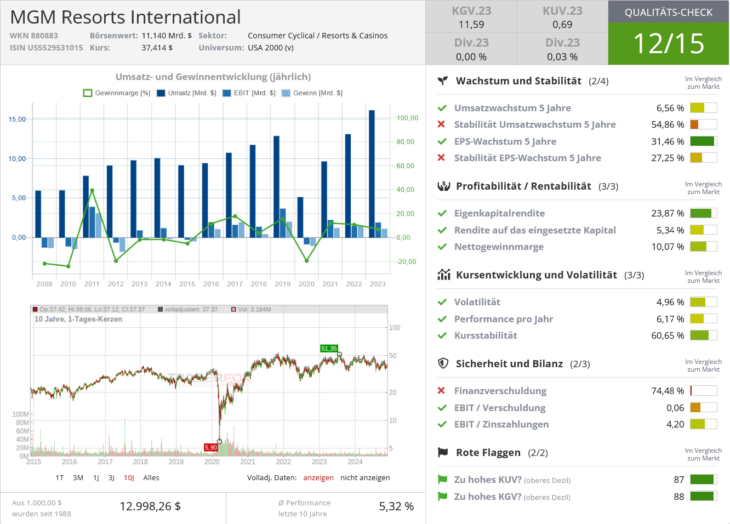

Im Fokus: MGM Resorts Int.

MGM Resorts International ist vor allem für seine Casinos in Las Vegas berühmt: das Bellagio, das Mirage und das MGM Grand. Die drei spielen auch eine wichtige Rolle im Spielfilm Ocean’s Eleven mit George Clooney, Brad Pitt, Matt Damon und Julia Roberts. Daneben betreibt der Konzern weitere Casinos in den USA sowie in Macau, Abu Dhabi und Dubai.

Die Hotelbranche ist ein Wachstumssektor, die Nachfrage ungebrochen. Sofern man von dem tiefen Corona-Einbruch absieht, der einige Jahre lang alles dominierte. Inzwischen haben sich die Buchungszahlen bei Reisen und Übernachtungen weitgehend erholt und das zeigt sich auch in den MGM-Geschäftszahlen.

Diese werden allerdings auch von den Casinos maßgeblich beeinflusst, einem grundsätzlich eher konjunkturresistenten Business. Und das macht es für Investoren so interessant. Trotz der hohen Zinsen und der angespannten Wirtschaftslage strömen die Menschen nach Las Vegas und besuchen die Casinos. So ganz ohne Blessuren würde auch die Glücksspielindustrie nicht durch eine scharfe Rezession kommen, doch die negativen Auswirkungen dürften überschaubar bleiben. Wichtiger als die Masse sind für Casinos die „High Roller“ und hier insbesondere die chinesischen Top-Spieler. In China läuft die Wirtschaft schon länger nicht mehr rund und die diktatorische Regierung findet keinen geeigneten Weg hinaus aus dem Dilemma. Das kriegen auch die Casinobetreiber zu spüren, weltweit.

Insgesamt dominiert aber Amerika und hier Las Vegas die Geschäftszahlen von MGM Resorts, das über mehr als 37.000 Zimmer auf dem Las Vegas Strip verfügt, die mehr als 60 % der Gesamteinnahmen des Unternehmens generieren. Regionalen Casinos in den USA steuern weitere knapp 10.000 Zimmer und stehen für 30 % der Einnahmen mit einer starken geografischen Präsenz im Nordosten mit Atlantic Citys Umsatzführer Borgata, dem MGM Maryland, dem Empire City in einem Vorort von New York und dem MGM Springfield.

MGM investiert aber auch in neue Geschäftsfelder; in immer mehr US-Bundesstaaten wird das Glücksspiel legalisiert und hier bieten sich große Wachstumschancen. Für neue Anbieter, aber auch für agile Platzhirsche wie MGM. An der Sportwettenplattform BetMGM ist das Unternehmen zu 50 % beteiligt, die andere Hälfte hält die britische Entain. BetMGM ist der führende Umsatzgenerator im Onlineglücksspielbereich nach den beiden dominierenden Websites von FanDuel und DraftKings die zusammen über 70 % des gesamten Onlinesportwettenmarkts kontrollieren. BetMGMs Marktanteil könnte dieses Jahr bereits 22 % erreichen, womit das Unternehmen an dritter Stelle hinter den beiden Branchenführern läge und Einnahmen von rund 1 Mrd. USD generieren könnte.

BetMGM ist noch aus einem anderen Blickwinkel interessant. Denn MGM hat sich für den Aufbau und den Betrieb externe Hilfe ins Boot geholt aus dem Haus IAC. IAC ist ein Incubator und hat schon so erfolgreiche Firmen wie Expedia, Trivago, TripAdvisor, HSN Home Shopping Network, Ticketmaster, Interval, LendingTree, die Tinder-Mutter Match Group, die "Kreativcommunity" Vimeo entwickelt und mit dem Handwerkermarktplatz ANGI steht bald der 10. Spin-off vor der Tür.

Auf dem Hochpunkt der Coronakrise im Sommer 2020 kaufte sich IAC für 1 Mrd. USD bei MGM Resorts ein und übernahm 12 % der Anteile. Seitdem hat man die Position weiter ausgebaut und insgesamt rund 1,3 Mrd. USD in MGM investiert. Mit inzwischen 64,7 Mio. Aktien ist IAC der größte Aktionär und bei einem MGM-Kurs von 38 USD ist der Anteil der IAC inzwischen fast 2,5 Mrd. wert – kein schlechtes Geschäft. Für beide Seiten. Sollte IAC wie kürzlich angekündigt ANGI abspalten und an seine Aktionäre „verschenken“, würde damit die größte Beteiligung entfallen und MGM Resorts auf Schlag die gewichtigste Beteiligung darstellen. Was IAC mit seinen sonstigen Aktivitäten und/oder dem MGM-Anteil in den nächsten vorhat, ist heute noch überhaupt nicht klar. Der große starke Mann hinter IAC ist der mittlerweile 82-jährige Barry Diller, der vor vielen Jahren auch mal das Hollywoodstudio Paramount Pictures und anschließend das Onlinereiseportal Expedia geführt hat. Ans Aufhören denkt er augenscheinlich noch nicht und reiht sich damit in eine illustre Reihe von US-Wirtschaftstycoons ein, wie Warren Buffett, John Malone oder Rupert Murdoch.

Abseits von IACs bzw. Dillers unbekannten Plänen, läuft es bei MGM Resorts operativ recht gut.

Im 3. Quartal trug der Umsatzsprung des Casinobetreibers um 12 % in Macau dazu bei, die Gesamtzahlen zu verbessern. Der konsolidierte Umsatz stieg im Jahresvergleich um 5 % auf 4,2 Mrd. und der der Gewinn je Aktie lag bei 0,54 USD, nachdem er im Vorjahresquartal noch 0,64 betragen hatte. Die Las Vegas Strip Resorts erzielten dabei einen Umsatz von 2,1 Mrd. USD gegenüber 2,0 Mrd. vor einem Jahr. Der Gewinn bei den Tischspielen lag im Quartal bei 23,7 % und der Gewinn bei den Spielautomaten bei 9,3 %. Der Umsatz je verfügbarem Zimmer am Las Vegas Strip stieg von 216 auf 229 USD und die dortige Auslastung von 92 % vor einem Jahr auf 94 %. Die regionalen Casinos erzielten ein Umsatzwachstum von 3 %, während die Einnahmen von BetMGM im Vergleich zum Vorjahr um fast 20 % stiegen.

CEO Bill Hornbuckle zeigte sich entsprechend gut gelaunt: „MGM Resorts ist gut positioniert für ein langfristiges Wachstum, das durch die positive Entwicklung unserer digitalen Investitionen und die starke Entwicklungspipeline für integrierte Resorts in Japan sowie die Möglichkeiten in New York und darüber hinaus vorangetrieben wird“.

Japan dürfte in den Zukunftsplänen eine gewichtige Rolle spielen, denn MGM Japan ist der einzige weltweit führende Glücksspielanbieter, der nach einem langwierigen Verfahren in Japan die Genehmigung erhalten hat, ein riesiges integriertes Casinoresort zu errichten. Die 10-Mrd.-Investition wird sich in Osaka befinden, einem wichtigen Glücksspielmarkt, und soll bis 2030 eröffnet werden. Es ist ein Beispiel für die globale Ausrichtung und das Geschäftsmodell von MGM, zumal alle Wettbewerber aus der Branche die Entwicklung dort aufgrund von politischen Verzögerungen aufgegeben haben. MGM hat durchgehalten und dürfte bei der Eröffnung nur auf wenig Konkurrenz treffen.

MGM Resorts ist ein Wachstumsunternehmen und ein Marktführer. Man ist in allen relevanten Glücksspielzentren der Welt vertreten und ist durch seine vielfältigen Beteiligungen gut positioniert, um einer negativen Stimmung im zyklischen Konsumgütersektor standzuhalten, sollte es doch zu einer stärkeren Rezession kommen. Chris Davis hat sich hier eingekauft, um am langfristigen Wachstum dieses hervorragend positionierten Unternehmens teilzuhaben und ist mit einem Anteil von 6,4 % bereits der drittgrößte Aktionär hinter IAC und der Fondsgesellschaft Vanguard. Eine interessante Wette…

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Amazon, Berkshire Hathaway

Bildherkunft: AdobeStock_396130502