Portfoliocheck: Chris Davis erhöht bei MGM Resorts seinen Wetteinsatz

Christopher Cullom Davis wurde das Investieren bereits in die Wiege gelegt und er leitet heute in dritter Generation das Geschäft der unabhängigen und im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers („Davis Advisors“). Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einem führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er-Jahren mit einer Anfangsinvestition von 100.000 USD. Bei Ende seiner Karriere Anfang der 1990er-Jahre hatte er hieraus über 800 Mio. USD gemacht.

Das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von über 20 Mrd. USD verwaltet, wurde 1969 von seinem Sohn Shelby Moore Cullom Davis gegründet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als 2 Mrd. USD investiert.

Davis Advisors setzt von Anfang an auf dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der „Owner Earnings“, das auch Warren Buffett bevorzugt. Verkürzt dargestellt, errechnet sich diese „normalisierte Ertragskraft des Unternehmens“ aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owner Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cashwirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owner Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt seitdem auf eine durchschnittliche jährliche Rendite von 11,3 % und schneidet damit rund 1 % besser ab als der S&P 500.

Top-Transaktionen im 3. Quartal 2023

Im letzten Quartal kam Chris Davis auf eine Turnoverrate von 3 %; er agierte also wieder gewohnt unaufgeregt. Im Bestand befanden sich weiterhin 104 Unternehmen, darunter vier Neuaufnahmen.

Neu im Depot hat Chris Davis KE Holdings Inc, ein Immobilienunternehmen aus China, das mit Beike die führende integrierte Online- und Offline-Plattform für Immobilientransaktionen und -dienstleistungen betreibt sowie Eigentümer und Betreiber von Lianjia ist, Chinas führender Immobilienmaklermarke.

Größere Auswirkungen auf sein Portfolio hatte allerdings der Einstieg beim Casinobetreiber MGM Resorts International und daneben hat Davis auch seine Position beim Digitaltransformer IAC weiter aufgestockt, dem wir Firmen wie Expedia, HSN Home Shopping Network, Ticketmaster, Interval, LendingTree, die Tinder-Mutter Match Group, die "Kreativcommunity" Vimeo oder den Handwerkermarktplatz ANGI zu verdanken haben. Interessanterweise ist IAC auch Großaktionär bei MGM Resorts International; das Unternehmen bringt es auf eine Marktkapitalisierung von 13,9 Mrd. USD und IAC hält 64,7 Mio. Aktien im Wert von knapp 3 Mrd. USD. Investiert hatte IAC während des Coronaabsturzes rund 1,3 Mrd. USD, so dass MGM für IAC eine starke Erfolgsgeschichte abliefert – die noch längst nicht zu Ende erzählt ist. Denn IAC hat es übernommen, MGMs Onlinewettsystem zu betreiben und auszubauen.

Ansonsten prägen Verkäufe das Bild, überwiegend aus dem Technologiebereich. Bei der Facebook-Mutter Meta Platforms reduzierte Chis Davis seinen Bestand um 14,5 %, bei Amazon um 9,7 %, bei Intel um 16,9 %, bei Owens Corning um 11,8 % und bei Applied Materials um knapp 2 %. Meta stand bereits im Vorquartal auf der Verkaufsliste, während Owens Corning noch aufgestockt worden war.

Des Weiteren reduzierte er seine Position bei den Finanzwerten Berkshire Hathaway und Capital One um 2 bzw. 1,5 %.

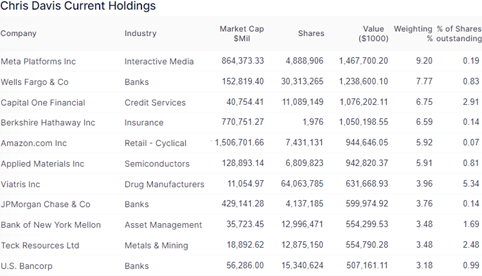

Top-Positionen am Ende des 3. Quartals 2023

Das Portfolio von Davis Advisors sank im letzten Quartal um 3 % auf 15,95 Mrd. USD und Finanzwerte lagen mit einer Gewichtung von 42,1 % (Q2: 42,4 %) weiterhin unangefochten an der Spitze. Ihnen folgten Kommunikationsdienstleister mit 14,1 % (Q1: 14,6 %) vor Technologiewerten mit 11,7 % (Q2: 12,6 %), zyklischen Konsumwerten mit 10,0 % (Q2: 8,5 %) sowie Gesundheitswerten mit 8,9 % (Q2: 8,6 %). Die drei größten Beteiligungen machten rund 26 % aus, während es die fünf größten Beteiligungen auf annähernd 39 % brachten.

Trotz der leichten Anteilsverkäufe bleibt Meta Platforms seine größte Position und glänzt seit dem Jahresstart mit 165 % Kurszuwachs. Die kürzlich vorgelegten Quartalszahlen konnten überzeugen und Mark Zuckerbergs große Wette auf das Metaverse und Künstliche Intelligenz scheint sich langsam auszuzahlen.

Auf dem zweiten Platz folgt Wells Fargo, an der Warren Buffett bis vor wenigen Jahren mal 10 % der Anteile hielt. Im Zuge mehrerer Finanzskandale trennte sich Buffett von seinem Aktienpaket, während Chris Davis dem Unternehmen die Treue hielt. Wells Fargo tauchte bereits im ersten 13F auf, das Davis Advisors 1999 einreichen musste, und schon damals waren es mit 28 Mio. Aktien nur unwesentlich weniger als die heutigen 30,3 Mio. Anteile.

Capital One ist weiterhin seine drittgrößte Position im Depot, eine weitere der systemrelevanten US-Großbanken, die allerdings vor allem auf die Ausgabe von Kreditkarten spezialisisert ist. Und die, im Gegensatz zu Wells Fargo, sich seit einiger Zeit auch im Depot von Warren Buffett wiederfindet. Davis Advisors ist allerdings bereits seit 2014 an Bord und hat seine Position inzwischen auf eine Gewichtung von 6,75 % an seinen verwalteten Vermögenswerten ausgebaut.

Auf dem vierten Rang folgt nun Berkshire Hathaway, die sich an Amazon vorbeigeschoben hat. Auch Warren Buffetts Investmentholding fand sich bereits im ersten 13F von Davis Advisors aus dem Jahr 1999 und die Aktie markierte im September ein neues Allzeithoch bei über 563.000 USD. Sie ist schon länger die teuerste Aktie der Welt, weil Warren Buffett niemals einen Aktiensplit durchführen ließ, seit er in den 1960er-Jahren die Führung und die Aktienmehrheit übernahm. Das 92-jährige „Orakel von Omaha“ zählt mit knapp 120 Mrd. USD Vermögen zu den reichsten Menschen der Welt, obwohl er im Rahmen seiner Initiative „The Giving Pledge“ bereits mehr als die Hälfte seiner Berkshire-Aktien und damit seines Vermögens an wohltätige Zwecke verschenkt hat. Chris Davis hat sich bisher von weniger Berkshire-Aktien getrennt und über die letzten fünf Quartale hinweg etwa ein Viertel seines Bestands veräußert.

Amazon rundet dann die Top 5 ab. Es ist vielleicht die beste Investition von Davis Advisors überhaupt, hier stieg man erstmals im Jahr 2006 ein und baute die Position im folgenden Jahr massiv aus, als die Aktie zwischen 2 und 5 USD schwankte. Danach wurde die Position immer mal wieder etwas reduziert, bevor Chris Davis seine Position im 4. Quartal 2022 bei Kursen zwischen 82 und 121 USD um beinahe 50 % wieder aufgetockt hat. Kürzlich gab Amazon eine bahnbrechende Kooperation mit Meta Platforms bekannt, wonach künftig aus deren Anwendungen Facebook und Instagram heraus angezeigte Produkte direkt via Amazon gekauft werden können. Amazons Checkout wird also in Metas Apps integriert und Amazon hat ähnliche Kooperationen auch noch mit Shopify, Pinterest und Snapchat abgeschlossen. Das dürfte Amazons Handelsumsätze kräftig antreiben. Gleichzeitig entsteht hier ein neuer Trend, dass Dominatoren ihre „Wallet Gardens“ gegensetig öffnen, um ihre Marktmacht zu zementieren. Kleine Wettbewerber haben so noch weniger Chancen. Mal sehen, was die Wettbewerbshüter von dieser neuen Entwicklung halten…

Auf dem sechsten Rang folgt Applied Materials vor Viatris und JPMorgan Chase, der „systemrelevantesten Bank der Welt“, dem Vermögensverwalter Bank of New York Mellon und Teck Resources, einem kanadischen Bergbauunternehmen, das vor allem Kupfer, Stahlwerkskohle und Zink fördert. Diese Position hatte Chris Davis vor allem im 2. und 3. Quartal 2022 deutlich ausgebaut und seitdem nur kleinere Veränderungen vorgenommen. Es schließt sich U.S. Bancorp an und diese Werte zeigen, weshalb der Finanzsektor es in Chris Davis‘ Depot auf eine so hohe Gewichtung bringt.

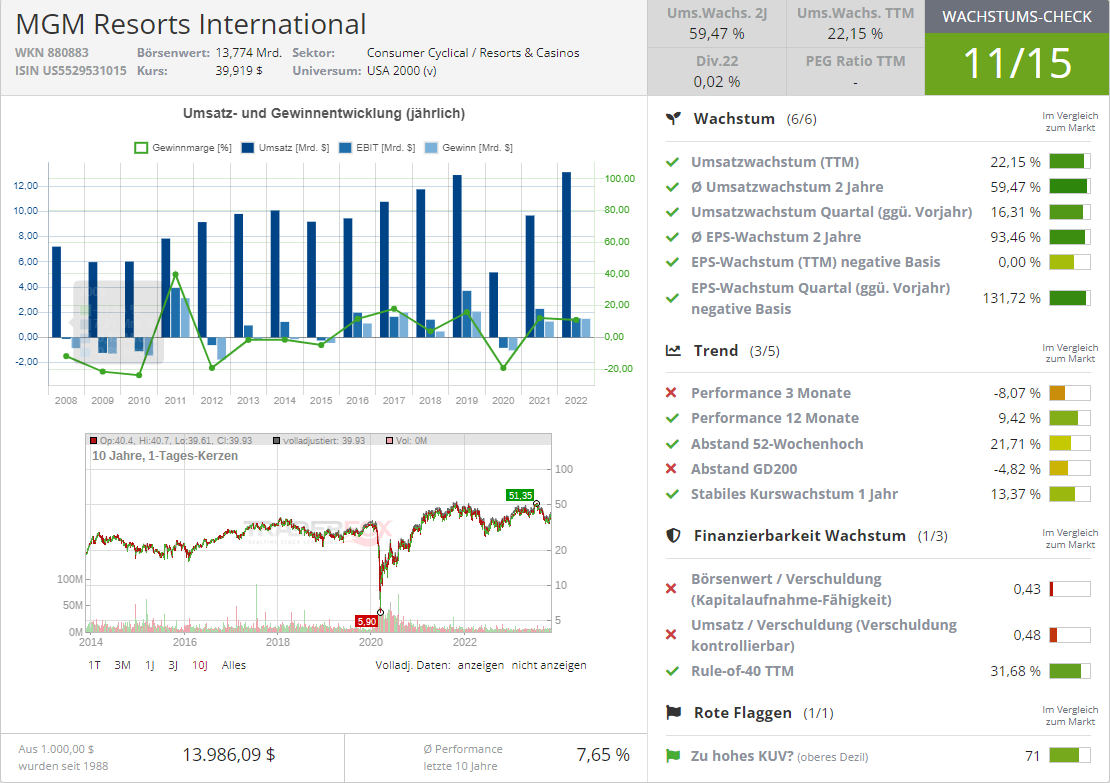

Im Fokus: MGM Resorts Int.

MGM Resorts International ist vor allem für seine Casinos in Las Vegas berühmt: das Bellagio, das Mirage und das MGM Grand. Die drei spielen auch eine wichtige Rolle im Spielfilm Ocean’s Eleven mit George Clooney, Brad Pitt, Matt Damon und Julia Roberts. Man betreibt aber noch weitere Casinos in den USA sowie in Macau, Abu Dhabi und Dubai.

Casinos sind ein weitgehend rezessionssicheres Business, das macht sie für Investoren so interessant. Trotz der hohen Zinsen und der angespannten Wirtschaftslage strömen die Menschen nach Las Vegas und besuchen die Casinos. So ganz ohne Blessuren würde auch die Glücksspielindustrie nicht durch eine scharfe Rezession kommen, doch die negativen Auswirkungen dürften überschaubar bleiben. Ein Belastungsfaktor waren die Streiks der Beschäftigten des Gastgewerbes, doch hier ist man inzwischen zu einer Einigung gekommen, so dass die Auswirkungen sich in Grenzen halten dürften.

Mit 37.293 Zimmern in neun Häusern auf dem Las Vegas Strip ist das MGM Resorts in der Lage, eine breite Palette an Spielen auf hohem und mittlerem Niveau anzubieten und Tourismus, Pauschalreisen, Kongressen und großen Unterhaltungsangeboten und Veranstaltungen anzubieten. Auf die Häuser am Strip entfallen mehr als 60 % der Gesamteinnahmen des Unternehmens.

Die regionalen Casinos in den USA bieten weitere 9.563 Zimmer in acht Objekten und stehen für 30 % der Einnahmen mit einer starken geografischen Präsenz im Nordosten mit Atlantic Citys Umsatzführer Borgata, dem MGM Maryland, dem Empire City in einem Vorort von New York und dem MGM Springfield.

An der Sportwettenplattform BetMGM ist das Unternehmen zu 50 % beteiligt, die andere Hälfte hält die britische Entain. BetMGM ist der führende Umsatzgenerator im Online-Glücksspielbereich nach den beiden dominierenden Websites von FanDuel und DraftKings, die zusammen über 70 % des gesamten Online-Sportwettenmarkts kontrollieren. BetMGMs Marktanteil könnte dieses Jahr bereits 22 % erreichen, womit das Unternehmen an dritter Stelle hinter den beiden Branchenführern läge und Einnahmen von rund einer Mrd. USD generieren könnte.

In Macau ist man mit dem MGM China Macau präsent: Nach Ende von Chinas Null-Covid-Politik im Januar hat sich der Markt in Macau schnell erholt und in etwa wieder das Vor-Covid-Niveau erreicht. Die beiden Objekte von MGM haben inzwischen einen zweistelligen Marktanteil von rund 14,5 % erreicht und mit einem erwarteten Umsatz von 26 Mrd. USD könnte MGMs Anteil bei 3,6 Mrd. USD liegen und damit den bisher stärksten Beitrag zum operativen Ergebnis (EBITDA) der Muttergesellschaft beisteuern.

Daneben erwarb MGM im letzten Jahr mit LeoVegas eine in der EU-ansässige Plattform für Livewetten und Social-Gaming mit geografischer Ausbreitung in ganz Europa. Dieser Kauf öffnet MGM den Zugang zum gesamten EU-Onlineglücksspielmarkt und MGM zahlte 603 Mio. USD für einen 2022er-Umsatz von 3,27 Mrd. USD.

MGM Japan ist der einzige weltweit führende Glücksspielanbieter, der nun nach einem langwierigen Verfahren in Japan die Genehmigung erhalten hat, ein riesiges integriertes Casinoresort im Wert von 10 Mrd. USD zu errichten. Es wird sich in Osaka befinden, einem wichtigen Markt, und soll bis 2030 eröffnet werden. Es ist ein Beispiel für die globale Ausrichtung und das Geschäftsmodell von MGM, zumal alle Wettbewerber aus der Branche die Entwicklung dort aufgrund von politischen Verzögerungen aufgegeben haben. MGM hat durchgehalten und dürfte bei der Eröffnung nur auf wenig Konkurrenz treffen.

MGM Resorts ist ein Wachstumsunternehmen und ein Marktführer. Man ist in allen relevanten Glücksspielzentren der Welt vertreten und ist durch seine vielfältigen Beteiligungen gut positioniert, um einer negativen Stimmung im zyklischen Konsumgütersektor standzuhalten, sollte es zu einer größeren Rezession kommen. Nachdem die jüngsten Inflationsdaten eher auf eine weitere Entspannung hindeuten, mehren sich die Zeichen, dass die US-Notenbank kein weiteres Mal mehr an der Zinsschraube drehen wird und es möglicherweise bereits zum Ende der 1. Jahreshälfte 2024 zu einer ersten Zinssenkung kommen könnte. Eine geldpolitische Entspannung führt auch immer zu einer anziehenden Nachfrage nach Glücksspielangeboten – gerade auch bei den immer einfacher zu erreichenden Onlinewettspielen.

Doch gerade dieser neue Kanal ist auch besonders anfällig, wie eine Cyberattacke aus dem Sommer gezeigt hat, bei der aus den Systemen von MGM Kundendaten entwendet worden waren. Die Lücken wurden inzwischen geschlossen, aber es gab neben dem Reputationsschaden natürlich auch finanzielle Belastungen von rund 100 Mio. USD. Umso gespannter wurden die Zahlen zum 3. Quartal erwartet, die MGM letzte Woche vorgelegt hat.

CEO Bill Hornbuckle berichtete, dass der Umsatz von MGM Resorts im 3. Quartal gegenüber dem Vorjahresquartal um 16,3 % auf 3,97 Mrd. USD gestiegen ist. Dieser signifikante Anstieg ging einher mit einem Wechsel von einem Nettoverlust von 1,96 Mrd. USD im Vorjahr hin zu einem Nettogewinn von 211,9 Mio. USD. Auch der Gewinn je Aktie verbesserte sich kräftig von einem Minus von 1,45 USD im Vorjahr auf 0,46 USD in diesem Jahr.

Neben den erfreulichen Resultaten gab MGM Resorts bekannt, dass man im Rahmen eines neuen Aktienrückkaufprogramms mit einem Umfang von 2 Mrd. USD im Laufe des 3. Quartals Aktien im Wert von 572 Mio. USD erworben hat. Dieser Schritt hat zur starken Erholung des Aktienkurses nach der Cyberattacke im September beigetragen und dürfte für die Aktionäre somit bereits jetzt einiges an Mehrwert geschaffen haben. Und das erfreut nicht nur IAC sondern eben auch Chris Davis – sogar doppelt, da er ja beide Aktien im Portfolio hat. Die Aktien haben sich von ihren Herbsttiefs bei 35 USD gelöst und liegen seit dem Jahresstart um gut 22 % im Plus. Die überwiegend positiven Aussichten könnten für weiteren Auftrieb sorgen und das würde auch Chris Davis in die Karten spielen.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Eigene Positionen: Amazon, Berkshire Hathaway, Meta Platforms

Bildherkunft: AdobeStock_618306819