Portfoliocheck: Deep Value-Investor Seth Klarman wirft bei Warner Bros. Discovery das Handtuch

Deep Value Investor Seth Klarman investiert am liebsten in Unternehmen, die von der Börse verschmäht und daher zu Ausverkaufspreisen angeboten werden. Er kauft gerne mit großer Sicherheitsmarge und fährt mit diesem auf Benjamin Graham fußenden Ansatz seit Jahrzehnten überragende Renditen ein.

Direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie der Edel-Uni Havard 1982 in Boston hatte Klarman den Hedge Fonds „The Baupost Group“. Dabei war er allerdings nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei als Verwalter des Fondsvermögens. Aus dem ursprünglichen Startkapital von 27 Millionen Dollar brachte es Klarman als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von rund 27 Milliarden Dollar und erzielte dabei eine durchschnittliche Rendite von 19 % pro Jahr.

„Aufgrund der menschlichen Natur werden Märkte niemals effizient sein. (…) Als Value Investoren ist es unser Job, die Schnäppchen zu kaufen, die es laut der Finanzmarkttheorie nicht gibt.“

(Seth Klarman)

Klarman wird öfter als „Warren Buffett seiner Generation“ bezeichnet oder auch als „Orakel von Boston“ in Anspielung auf Buffetts Spitznamen „Orakel von Omaha“. Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit fortentwickelt hat hin zu Quality Investing. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf, wobei er vermeintlich große Risiken einzugehen bereit ist.

„Aus meiner Sicht ist man als Investor besser dran, wenn man viel über wenige Investments weiß, als wenig über viele Firmen zu wissen.“

(Seth Klarman)

Seth Klarman investiert sehr fokussiert; die drei Top-Positionen stehen für rund 45 % seines Portfolios, die Top 5 für annähernd drei Viertel. Beachtenswert ist allerdings, dass seit der Gründung 1982 der Anteil der im 13F-Formular ausgewiesenen Aktieninvestments immer lediglich einen Anteil zwischen 2,5 % und 15 % der gesamten verwalteten Vermögenswerte (AuM) der Baupost Group ausgemacht haben. Die aktuelle Aktien-Allokation von rund 3,55 Mrd. USD an den gesamten Assets under Management liegt eher am oberen Ende dieser Spanne. Der Rest verteilt sich auf Barmittel, Schuldtitel, Immobilien und Absicherungsgeschäfte. Dabei hielt der Fonds in den letzten 10 Jahren durchschnittlich rund 25 % Cash.

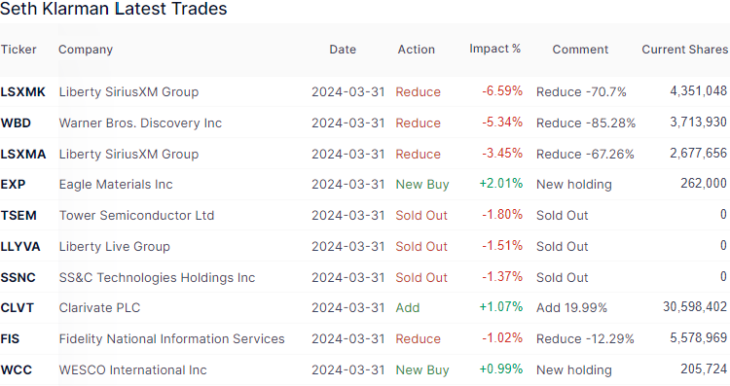

Top Transaktionen im 1. Quartal 2024

Im letzten Quartal schichtete Klarman 5 % seines Depots um; am Ende hielt er noch 21 Werte, unter denen sich 5 Neuaufnahmen finden.

Die starke Fokussierung in Klarmans Portfolio ist einer der Gründe für seine auf lange Sicht erzielten Überrenditen. Auf kurze Distanz sieht es allerdings oft nicht danach aus und Klarman beschrieb dies einmal treffend so: „Value Investing ist nicht für den Bullenmarkt gemacht. In einem Bullenmarkt kann jeder Gewinne erzielen, meist besser als Value Investoren. Nur im Bärenmarkt wird die Investmentstrategie wichtig“. Und wenn Klarman eines bewiesen hat, dann dass seine Investmentstrategie sich auszahlt.

Liberty Media ist das Medien Imperium von John Malone, unter dessen Dach er Fernsehsender, Zeitungen, Radiosender und Filmstudios vereint hat – und seit 2016 auch die Formula One Group. Die einzelnen Geschäftsbereiche werden über sog. Tracking-Stocks einzeln an der Börse gelistet. Die einzelnen Verflechtungen innerhalb des Konglomerats sind sehr kompliziert. Zu kompliziert, so dass inzwischen an einer Vereinfachung der Strukturen gearbeitet wird.

Liberty Live kam durch eine Spin-off von Liberty SiriusXM an die Börse. Die Aktionäre erhielten 0,25 Aktien von Liberty Live für jede Liberty SiriusXM-Aktie. Baupost hatte eine große Position in Liberty SiriusXM, für die sie diese Aktien erhielt, und veräußerte sie nun vollständig.

Im Dezember 2023 hatt Liberty Media Corp und ihre Tochter Sirius XM Holdings, das führende Audio-Entertainment-Unternehmen in Nordamerika, angekündigt, die Liberty SiriusXM Tracking Stock Group von Liberty Media mit SiriusXM zusammenzulegen. Dieses neue SiriusXM wird eine einzige Art von Stammaktien haben und nach Abschluss der transaktion im 3. Quartal 2024 unter dem Börsenkürzel SIRI gelistet sein. Liberty media plant, seinen Anteil anschließed an seine Aktionäre abzugeben (Spin-off). Klarman hat neben dem Komplettverkauf von Liberty Live nun auch schon den Großteil seiner beiden Aktiengattungen an Liberty SiriusXM abgestoßen.

Daneben hat er sich von einem weiteren Medienunternehmen getrennt und rund 85 % seiner Aktien von Warner Bros. Discovery verkauft.

Das Glattstellen bei SS&C Technologies und Tower Semiconductor fiel kaum noch ins gewicht, ebenso die 12%ige Anteilsveräußerung bei Fidelity National Information Services.

Neu im Portfolio hat Klarman Eagle Materials, einem Produzenten von Bauprodukten und Baumaterialien für die Bauindustrie sowie WESCO International, einem industriellen Vertriebshändler für Kommunikations- und Sicherheitslösungen, das rund drei Viertel seines Umsatzes in den Vereinigten Staaten erwirtschaftet. Daneben stockte Klarman seine Position bei Clarivate PLC auf, einem Unternehmen für Daten-, Informations- und Software-Workflow-Lösungen, das hauptsächlich Kunden aus den Bereichen Wissenschaft, Behörden, Recht, Biowissenschaften und Gesundheitswesen bedient. Clarivate war früher Teil von Thomson Reuters, bevor es 2016 als unabhängiges Unternehmen an Finanzinvestoren verkauft wurde und dann im Jahr 2019 an die New York Stock Exchange kam.

Top Positionen am Ende des 1. Quartals 2024

Der Wert von Klarmans Aktienportfolio sank von 4,59 auf 3,65 Mrd. USD. Mit 44,3 % Gewichtung sind die Communication Services weiterhin mit großem Abstand am stärksten in seinem Depot vertreten. Zweitstärkster Sektor bleiben die Technologiewerte mit 26,4 % vor Finanzwerten mit 12,1 %, danach schließen sich Basis Materialien mit 8,6 %, Gesundheitswerte mit 4,8 % und Industriewerten mit 3,2 % an. Defensive Konsumwerte spielen mit 0,6 % kaum noch eine Rolle.

Liberty Global Ltd bleibt mit 21 % Gewichtung unangefochten die Nummer eins in Klarmans Aktienportfolio; er war hier erstmals im 3. Quartal 2018 eingestiegen und hält inzwischen

gut 13,3 % an John Malones Medienunternehmen, wenn man beide Aktiengattungen in seinem Bestand zusammenzählt.

Vor einem Jahr rückte die Google-Mutter Alphabet. erstmals auf den zweiten Rang in Klarmans Portfolio vor. Hier hatte sich Klarman im 1. Quartal 2020 eingekauft und auf dem Höhepunkt des Corona-Absturzes einen denkbar günstigen Einstiegszeitpunkt erwischt. Über mehrere Quartale hinweg hatte er sein Aktienpaket bei steigenden Kursen stark reduziert, anschließend bei fallenden Kursen wieder deutlich erhöht. Seit zwei Quartalen ist er bei den neuen Höchstkursen wieder auf der Verkäuferseite, doch die steigenden Kurse halten die Depotgewichtung hoch.

Willis Tower Watson PLC sind ein britisches international tätiges Beratungs-, Makler- und Lösungsanbieter im Immobiliensektor und mit gut 12 % Gewichtung Klarmanns drittstärkste Position.

Fidelity National Information Services, eines der führenden Serviceunternehmen der Finanzindustrie, rangiert nach einem Teilverkauf nun auf dem vierten Platz. Mit einem breiten Angebot unterschiedlichster Servicelösungen versorgt FIS Finanzdienstleister, große Genossenschaftsbanken und örtliche Banken mit technischen Lösungen und Support. Die Serviceleistungen von FIS decken sämtliche Geschäfts- und Angebotsbereiche einer Bank ab und machen Finanztransaktionen einfacher, schneller und sicherer. Nach eigenen Angaben läuft mehr als die Hälfte des Vermögens weltweit auf und über FIS-Systeme.

Viasat liegt auf dem fünften Rang. Das Unterhemne bietet Bandbreitentechnologien und -dienste in drei Segmenten an: Satellitendienste, kommerzielle Netzwerke und Regierungssysteme. Klarmann war hier bereits 2008 zu sehr viel niedrigeren Kursen eingestiegen und hielt zwischenzeitlich 21 % an Viasat. Aufgrund der Übernahme von Inmarsat durch Viasat sank Klarmans Anteil wegen der damit verbundenen Verwässerung von 21 % auf 13 %.

Hinter der Top 5 folgen mit CRH, Clarivate, Liberty Sirius XM und Jazz Pharmaveuticals noch einige Werte mit niedriegrer Gewichtung. Und die früher mal hoch gewichtete Warner Bros Discovery zählt inzwinschen gar nicht mehr zu seinen Top-Werten.

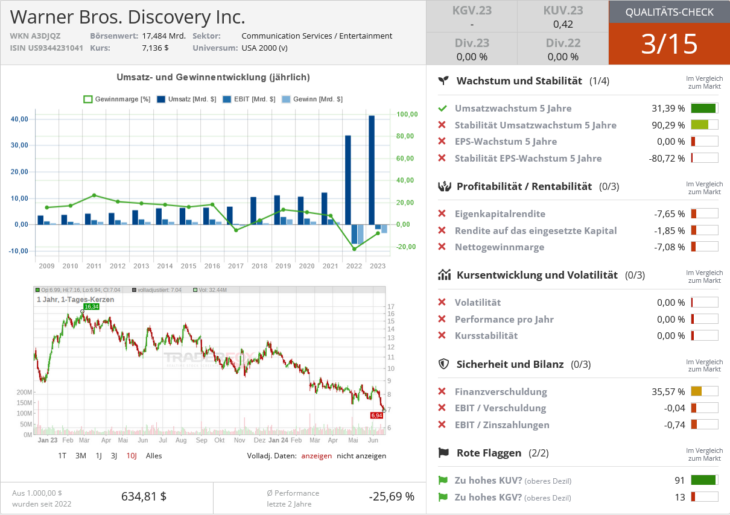

Im Fokus: Warner Bros. Discovery

Warner Bros. Discovery zählt seit seiner Fusion zu den schlechttesten Performern an der Börse. gestartet war man im Hype, als Streamingdienste der neuste heiße Shit waren und jedes Medienunternehmen einen eigenen Dienst aus der Taufe hob, um mit Netflix um die Streamingkrone zu ringen. Keiner hat es auch nur ansatzweise geschafft, weder Disney noch Apple noch Amazon. Und schon gar nicht Warner Bros. Discovery oder Paramount. Man kann feststellen, dass Netflix die Streaming-Wars gewonnen hat und alle anderen Anbieter sich mit dem Dominator mehr schlecht als recht arrangieren (müssen).

In der Branche gibt es erheblichen Kosten- und Konsolidierungsdruck und diverse Anbieter sprechen über Fusionen und Übernahmen. Dabei mischen auch eine Reihe von Private Equity-Firmen mit. Warner Bros. Discovery leidet von Anfang an unter einer relativ hohen Verschuldung und hatte als Mittelfristziel ausgegeben, diese abzubauen. Dividenden, Aktienrückkäufe und auch größere Investitionen sollten erstmal zurückstehen. Nach anfänglichen Erfolgen machte das starke Ansteigen des Zinsniveaus dem Plan fast den Garaus, denn ein zunehmender Anteil an den Einnahmen mussten nun für Zinszahlungen aufgewendet werden, so dass ein schwindender Teil für Tilgungen zur Verfügung stand. Zudem hat sich die Wettbewerbssituation deutlich verschärft und der knapp ein Jahr anhaltende Gewerkschaftsstreik mit Schauspielern und Autoren hat weitere Narben in der Gewinn- und Verlustrechnung verursacht. Der Streik ist inzwischen zwar beigelegt, aber WBD gab zuletzt keine Prognose für 2024 ab, was am Markt gar nicht gut ankam und der Aktie nochmals zusetzte.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Es gibt zwar „zaghafte Anzeichen“ dafür, dass sich der Werbemarkt leicht erholt, andererseits erwies sich der enorme Erfolg mit dem Film „Barbie“ als Eintagsfliege. Operativ kommt das Unternehmen nicht aus dem Quark und die immer wieder zu vernehmende Einschätzung, es sei „dramatisch unterbewertet“, verfängt auch nicht. Martin Whitman sagte einst: „Ein Schnäppchen, das ein Schnäppchen bleibt, ist kein Schnäppchen“. Bisher hat sich WBD jedenfalls als Value Trap erwiesen und hat alle in sich gesetzten Hoffnungen enttäuscht. Der Aktienkurs markiert ein neues Tief nach dem anderen, während die Börse in Gänze neue Allzeithochs abliefert. Und nun zieht Klarman einen Schlussstrich. Er verkauft und realisiert die aufgelaufenen Verluste. Woanders lässt sich wohl mehr und wirklich Geld verdienen…

Bildherkunft: AdobeStock_599526252