Portfoliocheck: Joel Greenblatt kauft sich jetzt auch bei PayPal ein

Value-Investor Joel Greenblatt lehrt an der Columbia Business School und führt zudem seit 1985 den von ihm gestarteten Hedge Fonds Gotham City. Zwischen 1985 und 2004 erzielte sein Hedge Fonds 40 % pro Jahr, während der S&P 500 Index auf „nur“ 12,4 % Jahresrendite brachte.

Er ist weltbekannt für seine Value-Investmentstrategie, die “Börsenzauberformel". Er schuf damit ein regelbasiertes System zur Auswahl vielversprechender Aktien, das neben herausragenden Ergebnissen vor allem eines sein sollte: simpel. Denn klassische Value-Investing-Ansätze sind zumeist zu kompliziert und wissensintensiv für Privatanleger. In seinem Buch “The Little Book that Beats the Market" stellte er seine einfache Strategie vor und belegte auch gleich den außergewöhnlichen Erfolg dieser Methode.

Greenblatts Börsenzauberformel

Keep it simple: Bei seiner Zauberformel grenzt Greenblatt von vornherein die Aktienauswahl ein. So müssen die Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Anschließend fokussiert er sich auf lediglich zwei Kennzahlen: Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert („Enterprise Value“) gesetzt. Je höher die Gewinnrendite, desto günstiger ist das Unternehmen bewertet. Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus dem EBIT, also dem Ergebnis vor Zinsen und Steuern, zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt. Zuletzt sortiert Greenblatt die Aktien danach, welche bei beiden Kennzahlen die besten Werte aufweisen.

Doch attraktive Qualitätsunternehmen sind selten günstig bewertet und das gilt besonders in bullischen Marktphasen. Doch Greenblatt rät, nicht zur sehr auf den Gesamtmarkt zu achten, weil es immer einzelne Aktien oder Unternehmen gäbe, die gerade Chancen böten. Um diese herauszupicken, bevorzugt er den Cashflow vor Umsatzentwicklung oder Buchwert. Und rät Anlegern zu Geduld, damit die Unternehmen ihr Potenzial auch wirklich entfalten können.

„Preise schwanken weniger stark als Werte. Genau darin liegen die Chancen. (…) Wenn man billig einkauft, muss man Geduld mitbringen und abwarten, bis der Markt einem zustimmt.“ (Joel Greenblatt)

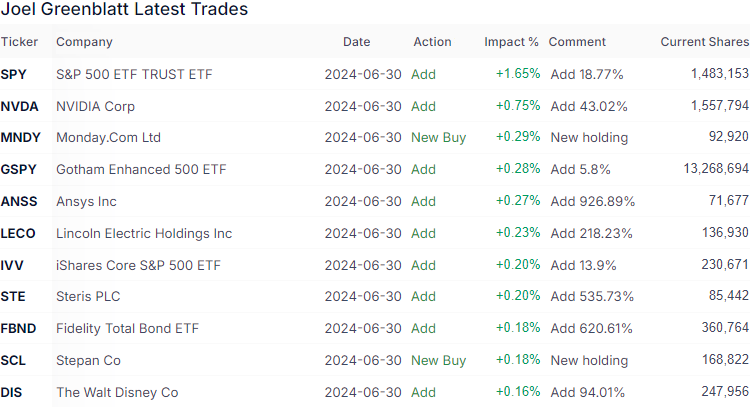

Top Transaktionen im 2. Quartal 2024

Zum Ende des Quartals hatte Joel Greenblatts Portfolio von Gotham Capital einen Wert von 7,7 Mrd. USD, nach 6,6 Mrd. im Vorquartal. Er hielt 1.408 Werte, darunter 163 Neuaufnahmen. Seine Turnoverrate lag erneut bei nochmals erhöhten 22 %.

Greenblatt setzt nach wie vor auf einen breiten Marktaufschwung, der vor allem von den Technologieschwergewichten getragen wird. Er hat deshalb den S&P 500 ETF Trust ETF um weitere 18 % aufgestockt, nachdem er diese Position bereits im Vorquartal um gut ein Viertel ausgebaut hatte. Ergänzend hat er auch bei seinem eigenen Gotham Enhanced 500 ETF aufgestockt und bei iShares Core S&P 500 ETF.

Ebenfalls massiv zugekauft hat er beim führenden KI-Play NVIDIA, der gerade mit Apple um die Börsenkrone ringt; die 43 % aus diesem Quartal folgen der 55%igen Aufstockung aus dem Vorquartal.

Glatt verzehnfacht hat Greenblatt seinen Bestand an Ansys, ein Ingenieursoftware-Unternehmen, das Simulationsfunktionen für Struktur-, Flüssigkeits-, Halbleiter- und eingebettete Software sowie für optische und elektromagnetische Eigenschaften anbietet. Ansys beschäftigt über 4.000 Mitarbeiter und beliefert weltweit über 50.000 Kunden, unter anderem aus der Luft- und Raumfahrt, der Verteidigung und der Automobilindustrie.

Bei Lincoln Electric verdreifachte Greenblatt sein Engagement, einem führenden Hersteller von Schweiß-, Schneid- und Hartlötprodukten. Das Produktportfolio umfasst Lösungen für das Lichtbogenschweißen, Plasma- und Autogenschneidsysteme, Hart- und Lötlegierungen sowie Automatisierungslösungen. Lincoln Electric beliefert vor allem Kunden aus der Schwerindustrie, dem Automobilsektor, dem Baugewerbe, dem Schiffbau sowie der Energie- und Prozessindustrie.

Noch stärker zugekauft hat er bei Steris PLC, ein in Irland ansässiges Medizintechnikunternehmen, das sich auf Sterilisationsdienste und Infektionsprävention konzentriert. Das Unternehmen ist weltweit führend im Bereich der Vertragssterilisation und gewährleistet die sichere Lieferung von medizinischen Einwegprodukten und implantierbaren Geräten an Krankenhäuser in aller Welt. Das Unternehmen, das vor seiner Sitzverlagerung nach Irland in den USA ansässig war, erwirtschaftet etwa 70 % seines Umsatzes im Bereich Healthcare Services, 19 % im Bereich Applied Sterilization Technologies und 11 % im Bereich Life Sciences Services. Das Dentalproduktgeschäft wurde zwischenzeitlich verkauft.

Beim kräftig kriselnden Medien- und Unterhaltungskonzern Walt Disney geht Greenblatt ebenfalls wieder in die Vollen und verdoppelte seine Position. Zudem kaufte er sich ganz neu bei Monday.com ein, einem aufstrebenden Anbieter von Arbeitsmanagementsoftware, die über ein cloudbasiertes Software-as-a-Service-Modell bereitgestellt wird, sowie Stepan Co, die eine breite Palette an Chemikalien und Produkten auf chemischer Basis produziert und vertreibt.

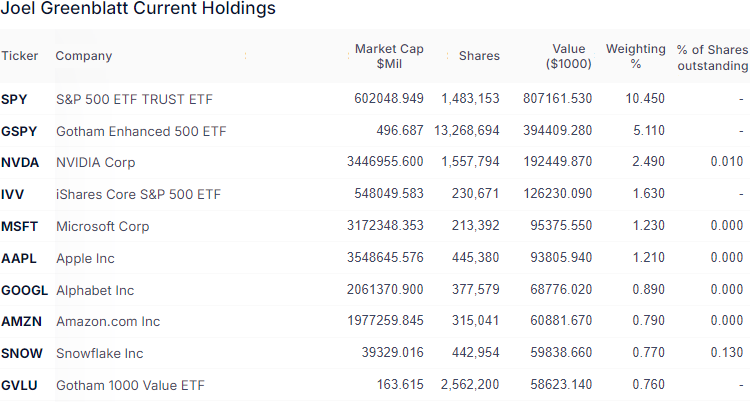

Top Positionen zum Ende des 2. Quartals 2024

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 19 % vor Industriewerten mit einer Gewichtung von 12,3 % und zyklischen Konsumwerten mit 10,3 %. Der Gesundheitssektor folgt mit 8,9 %, dahinter liegen die Finanzwerte mit 6 % vor den defensiven Konsumwerten, die es auf 5,2 % bringen.

An der Spitze von Greenblatts Portfolio liegt weiterhin der S&P 500 ETF Trust ETF, der es nach der jüngsten Aufstockung und starker Kurszuwächse nun auf 10,5 % bringt, vor dem Gotham Enhanced 500 ETF mit 5,1 %.

KI-Dominator NVIDIA hat sich auf den dritten Platz verbessert, nachdem Greenblatt erneut aufgestockt und die Aktie ihre Rallye der letzten Wochen, Monate und Jahre unbeirrt fortgesetzt hat. Die Depotgewichtung legte um 1 % auf 2,5 % zu. Entsprechend ist der iShares Core S&P 500 ETF auf den vierten Platz verdrängt worden; mit 1,6 % blieb seine Gewichtung konstant.

Dahinter haben Microsoft und Apple die Positionen getauscht. Des Weiteren haben Alphabet und Amazon sich an Snowflake vorbeigeschoben. Das Unternehmen bietet einen cloudbasierten Datenspeicher- und Analysedienst an ("Data-as-a-Service") und ermöglicht es seinen Kunden, Daten mithilfe von Cloud-basierter Hardware und Software zu speichern und zu analysieren. Der Aktienkurs war Ende Februar massiv eingebrochen, nachdem das Unternehmen enttäuschende Umsatzzuwächse vermeldete hatte und das Ausscheiden von CEO Frank Slootman. Seitdem tendiert der Aktienkurs anhaltend zur Schwäche und liegt nur noch minimal vor dem Gotham Value 1000 ETF, mit dem Joel Greenblatt auf ein Wiedererstarken der Nebenwerte setzt. Bis 2014 haben Value-Aktien und Nebenwerte die großen Technologiewerte klar outperformt, doch seitdem hinken sie kräftig hinterher. Immer wieder wird auf dieses Missverhältnis hingewiesen, das sich in früheren Börsenzyklen alle paar Jahre umgekehrt hat. Doch auf dieses Ereignis warten Value-Investoren schon seit Jahren, während die Technologieriesen ihre Outperformance weiter ausbauen. Im dritten Quartal lagen Value-Aktien erstmals wieder deutlich vor Technologieaktien, aber eine anhaltende Trendumkehr ist bisher noch nicht zu verzeichnen.

Im Fokus: PayPal

Der Fintech-Dinosaurier taucht in Greenblatts Top-Transaktionen ebenso wenig auf wie unter seinen Top-Werten. Das liegt zum einen an der vergleichsweise niedrigen Börsenkapitalisierung von 85 Mrd. USD und zum anderen auch an der sehr schlechten Kursentwicklung seit dem Hoch im Jahr 2021. Mit Auslaufen der Corona-Sonderkonjunktur ging das Wachstum merklich zurück und der Kurs verlor annähernd 80 %. Inzwischen gibt es einen neuen CEO und Alex Chriss hat beinahe das gesamte Führungsteam und alle Schlüsselpositionen neu besetzt. Der Kurs hat in den letzten 12 Monaten um zwei Drittel zugelegt und das sind nicht nur Vorschusslorbeeren.

Denn Chriss hat die verfehlte Strategie des vorherigen CEO Dan Schulman über Bord geworfen und PayPal wieder in die Erfolgsspur zurückgebracht. Schulman hatte beinahe um jeden Preis auf Umsatzwachstum gesetzt und dafür eine Reihe von Unternehmen zugekauft, die aber weder sinnvoll in den Konzern integriert wurden noch attraktive Renditen erwirtschafteten. Ende 2023 endete die Ära Schulman und der neue Chef Alex Chriss hat eine klare Vision, wie PayPal wieder zum Vorreiter der digitalen Payment-Welt werden soll. Chriss fokussiert PayPal wieder stärker auf sein Kerngeschäft, stößt Randaktivitäten ab und setzt vor allem wieder stark auf Innovation. Er verfolgt dabei eine langfristige Strategie und hatte 2024 zum Übergangsjahr erklärt. Man wisse genau, was zu tun sei, nun müsse man es „nur“ noch umsetzen, gab er die Richtung vor – und inzwischen glaubt ihm die Börse, denn seinen Worten ließ er Taten folgen und diese zeichnen sich immer klarer auch in den Geschäftszahlen ab.

Starke Quartalszahlen

Direkt nach Vorlage der Quartalszahlen sackte der Kurs um 7 % ab. Dafür gibt es möglicherweise Gründe: zunächst dürften es Gewinnmitnahmen gewesen sein, denn die PayPal-Aktie gehörte zu den stärksten Werten in den letzten Wochen. Und dann konnte PayPal seinen Umsatz zwar um 8 % gegenüber dem Vorjahr steigern, aber im Vergleich zum 2. Quartal ging er leicht zurück. Umsatzseitig lagen die Erwartungen der Analysten etwas höher.

Aber ist das entscheidend? Unter Dan Schulman war Umsatzwachstum das einzige Ziel und so verlor PayPal den Anschluss. Alex Chriss dreht den Spieß gerade um und kommentierte die Q3-Zahlen wie folgt: „PayPal hat im 3. Quartal starke Ergebnisse erzielt und ein äußerst produktives Quartal hinter sich. Mit neuen Innovationen, Partnerschaften und Marketingkampagnen legen wir ein solides Fundament, das in den kommenden Jahren profitables Wachstum bringen wird.“

Hohe Produktivität und profitables Wachstum, das sind die Schlüsselworte. Hier dreht Chriss an den Stellschrauben und geht neue Wege. Dabei werden auch alte Zöpfe abgeschnitten, was bisweilen Umsatz kostet. Unprofitablen Umsatz.

Die Gesamtzahl der aktiven Konten stieg in den drei Monaten bis Ende September von 429 auf 432 Mio. und legte sowohl bei PayPal als auch bei Venmo zu. Das Gesamtzahlungsvolumen (TPV) im 3. Quartal übertraf mit 422,6 Mrd. USD deutlich die 416,8 Mrd. aus dem Vorquartal und erst recht die 387,7 Mrd. aus dem 3. Quartal 2023. Und auch der Gewinn legte weiter zu: mit 1,20 USD je Aktie lag er über dem Vorquartal mit 1,19 USD und dem Vorjahreswert von 0,98 USD.

Noch relevanter sind die Profitabilitätskennzahlen. PayPal erzielte 3,65 Mrd. USD an Transaktionsmarge und damit 8 % mehr als im Vorjahr. Die Free-Cashflow-Marge stieg von unter 15 % auf nun über 18 % und der gesamte in 2024 bisher erzielte Free Cashflow liegt bei 4,6 Mrd. USD – verglichen mit 1,8 Mrd. USD im gleichen Vorjahreszeitraum. Der Free Cashflow ist das Geld, das nach Ende aller Zahlungen und Investitionen noch übrig ist, um an die Aktionäre verteilt zu werden. Und PayPal nutzt dies kräftig für Aktienrückkäufe. Bereits vor einigen Wochen hatte PayPal die Prognose für den 2024er Free Cashflow von 5 auf 6 Mrd. USD hochgeschraubt und die aktuellen Zahlen untermauern dieses neue Ziel. Passend dazu hob PayPal nun auch die Jahresprognosen für den Transaktionsmargenbetrag an und für den Gewinn.

PayPals großer Trumpf sind die 400 Mio. aktiven Kunden, mit denen man rund 30 Mrd. USD Umsatz pro Jahr generiert. Die Kundenzahl wächst schon länger nicht mehr, sondern war zuletzt sogar leicht rückläufig. Allerdings gelingt es zunehmend, diese Kunden zu monetarisieren. Einerseits steigt die Zahl der Transaktionen pro Kunde weiter an, so dass PayPal zwar stagnierende Kundenkonten aufweist, aber es wurden vor allem die inaktiven Kunden aussortiert. Der Schmerz über diese „Verluste“ dürfte sich sehr in Grenzen halten.

Und dann hat Chriss kürzlich angekündigt, einen wahren Schatz zu heben: PayPal wird ein Adtech-Business einführen, also kundenspezifische Werbung, und hat dazu mit Mark Grether und John Anderson zwei Experten angeheuert. PayPal wickelt über seine Bezahldienste und die Venmo-App weltweit täglich zig Millionen von Transaktionen ab und will die durch das Tracking von Einkäufen und Ausgabeverhalten generierten Daten monetarisieren. Diese Daten bieten tiefgehende Einblicke in die Kaufgewohnheiten und Vorlieben der Verbraucher und stellen somit eine potenzielle Goldgrube für zielgerichtete Werbung dar. Vorteil der zielgenauen Werbung für die PayPal-Kunden ist, dass sie interessante Werbung erhalten. Vorteil für den Werbekunden ist, dass er nur dann für die Werbung bezahlen muss, wenn diese zu einem Kaufabschluss führen. Das dürfte dafür sorgen, dass PayPal schnell Werbekunden generiert und damit erhebliche Umsätze. Insbesondere die beliebte und wachstumsstarke Venmo-App trug bisher überwiegend zum Umsatzwachstum von PayPal bei, aber sehr unterdurchschnittlich zu den Gewinnen. Das dürfte sich künftig ändern.

Aktuell kommt der weltweite Werbemarkt auf ein Volumen von rund 1,6 Bio. USD und wird von Google (Alphabet) und Facebook (Meta) dominiert, während Amazon zunehmend aufschließt. Wenn es PayPal gelingt, auch nur einen kleinen Marktanteil hiervon abzuschneiden, winken hier Milliardenumsätze. Und da man die 400 Mio. Kunden bereits hat und sich der Aufwand für Programmierung, Implementierung und Betrieb des neuen Adtech-Business in vergleichsweise geringem Umfang halten dürfte, winken hier sehr attraktive Margen. Doch das ist noch Zukunftsmusik und hat noch keinen positiven Einfluss auf die Zahlen.

Zunächst muss PayPal das Übergangsjahr 2024 überstehen und die Basis für die erhofften Erfolge der Zukunft legen. Erste Schritte sind bereits gemacht. Insbesondere mit seinem neuen Checkout „Fastlane“ sorgt PayPal für Furore. Wie stark Fastlane einschlägt, zeigt sich vor allem anhand der Partner, die Fastlane in ihr Angebot adaptieren: Fiserv, Adyen, Amazon, Global Payments und Shopify. Sie alle sind im Grunde Wettbewerber von PayPal und ergänzen nun ihr Kundensortiment um Fastlane. Früher hätte man sowas einen Ritterschlag genannt, heute nur einfach grenzgenial.

Der Wind dreht sich und PayPal dürfte weiter an Fahrt gewinnen. Wenn das neue Adtech-Business auch nur ansatzweise die Erwartungen erfüllen kann, dürfte auch die PayPal-Aktie in neue Dimensionen vorstoßen. Doch Neu-CEO Chriss hat noch weitere Pfeile im Köcher, mit denen er PayPal zurück an die Spitze führen will. PayPal präsentiert sich damit momentan als attraktive Turnaroundspekulation mit vergleichsweise geringem Risiko und der Aussicht auf erhebliche Zuwächse in den nächsten Jahren. Kein Wunder, dass sich Joel Greenblatt nun auch hier stärker engagiert.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Eigene Positionen: PayPal

Bildherkunft: AdobeStock_921429166_Editorial_Use_Only