Portfoliocheck: Mason Hawkins fährt mit General Electric satte Gewinne ein und setzt nun auf Rüstungswert RTX und… Entertainment

Mason Hawkins ist ein Valueinvestor und Gründer von Southeastern Asset Management und leitet sie seitdem als CEO. Sein Hedge-Fonds "Longleaf Partners Funds" verwaltet mehr als 30 Mrd. USD. Seit den Anfängen 1975 ist die Anlagephilosophie von Southeastern Asset Management die konsequente Anwendung des bewährten Valueansatzes, der auf dem Besitz starker Unternehmen mit guten Mitarbeitern zu stark reduzierten Preisen basiert. So sollen Risiken reduziert und für die Investoren im Laufe der Zeit überdurchschnittliche Renditen erwirtschaftet werden.

Hawkins Anlagestil erinnert stark an den von Warren Buffett und Charlie Munger: er fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen seine Top-10-Positionen oft mehr als die Hälfte des Portfolios seines Longleaf Partners Funds aus – in früheren Jahren waren es auch schon mal drei Viertel. Hawkins investiert gern antizyklisch und setzt auf vernachlässigte Branchen, die gerade so gar nicht angesagt sind an der Wall Street. Oder Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden und daher nicht auf dem Radar des Marktes auftauchen. Daher finden sich in seinem Portfolio nur selten Aktien aus dem Hochtechnologiebereich, sondern eher Werte aus den klassischen Sektoren der „Old Economy“.

„Drei Komponenten machen die Rendite einer Investition aus. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird.“

(Mason Hawkins)

Sein konträrer Ansatz hat sich lange Zeit ausgezahlt, doch spätestens seit der Globalen Finanzkrise 2008/09 tun sich Valueaktien schwer gegenüber den Wachstumswerten. Und so geriet auch Hawkins Performance in den letzten Jahren ins Hintertreffen, was sich in den letzten Jahren noch verstärkt hat mit der Dominanz der großen Technologiewerte und dem neuen Boom in Richtung Künstliche Intelligenz.

Dennoch schloss der Long Leaf Fund das Jahr 2023 mit 24,5 % Rendite ab und lag damit nur einen Wimpernschlag hinter dem S&P 500 Indes, während er gegenüber dem Russel 1000 Value Index ein doppelt so gutes Ergebnis einfuhr. Gleiches gilt auch für den S&P 500, wenn man die Kurszuwächse herausrechnet, die alleine auf die „Magnificent Seven“ zurückzuführen sind. Hawkins zeigt sich daher überzeugt, dass seine Erfolgsformel auch weiterhin funktioniert.

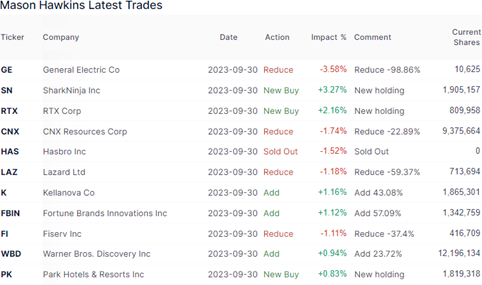

Top Transaktionen im 3. Quartal 2023

Im letzten Quartal lag Mason Hawkins Turnoverrate bei vergleichsweise hohen 11 % und unter seinen 45 Depotwerten finden sich vier Neuzugänge.

Die größte Auswirkung auf Hawkins Portfolio hatte der Abschied von General Electric. Das Industriekonglomerat war der beste Performer des Jahres in Hawkins Portfolio und der Verkauf dieser mehrjährigen Investition erfolgte, weil die Bewertung den von Hawkins ermittelten fairen Wert deutlich überschritt. Im 1. Quartal 2023 hatte GE seine Tochter GE Healthcare ausgegliedert und separat an die Börse gebracht und Hawkins hatte diese neuen Aktien umgehend verkauft. Hawkins lobt GEs CEO Larry Culp ausdrücklich als „großartigen Partner, der durch den Abbau der Verschuldung, Kostenreduzierung, Rationalisierung des Betriebs, Verbesserung der Unternehmenskultur und Vereinfachung der Struktur mit Plänen zur Aufteilung des Unternehmens in drei Geschäftsbereiche“ Enormes geleistet habe. Und er äußerte die Hoffnung, in Zukunft wieder mit ihm zusammenzuarbeiten zu können.

Der Öl- und Gasexplorer CNX Resources war ebenfalls unter den größten Verkäufen, indem die Position um 23 % verringert wurde. Die Rahmenbedingungen für Energiewerte haben sich seit dem Sommer eingetrübt und Hawkins passte seine größte Depotposition entsprechend an das veränderte Chance-Risiko-Verhältnis an.

Beim Spielentwickler Hasbro stieg er hingegen komplett aus. Die Geschäfte liefen dort schon länger nicht mehr rund und kurz vor Weihnachten wurden weitere umfangreiche Stellenstreichungen bekannt gegeben.

Im Finanzsektor reduzierte Hawkins bei der Investmentbank Lazard sowie bei Finanzdienstleister Fiserv seine Positionen um 60 bzw. 83 % signifikant.

Neu im Depot hat Hawkins RTX; der Rüstungskonzern firmierte zuvor unter Raytheon Technologies. Während der Rüstungssektor boomt und RTX insbesondere mit seinen Patriot-Raketen glänzende Geschäfte macht, hatte man bei der Tochter Pratt & Whitney mit erheblichen Problemen zu kämpfen. Wegen der Verwendung eines schadhaften Pulvers mussten Hunderte von Triebwerken zurückbeordert und einer Kontrolle bzw. einer Überarbeitung unterzogen werden. RTX beziffert die Kosten hierfür alleine für das 3. Quartal 2023 mit rund 3 Mrd. USD und geht insgesamt von einer Belastung von bis zu 3,5 Mrd. USD aus. Der Aktienkurs hatte entsprechend zu leiden und Hawkins nutzte seine Chance für einen Einstieg.

Bei der Neuaufnahme von SharkNinja handelt es sich um ein hierzulande eher unbekanntes Unternehmen, obwohl die Produkte auch in Deutschland vertrieben werden. SharkNinja ist auf die Entwicklung und Herstellung von Haushaltsgeräten spezialisiert und bietet eine breite Palette von Produkten für die Reinigung, das Kochen und die Lebensmittelzubereitung an.

In einem ähnlichen Bereich ist Fortune Brands Innovation tätig, ein führendes Unternehmen für Haus- und Sicherheitsprodukte. Mit Sanitärprodukten, wie Wasserhähnen oder Duschen, angeführt von der Marke Moen, setzt man 2,6 Mrd. USD pro Jahr um und im Segment für Außen- und Sicherheitsprodukte sind es 2,2 Mrd. Hier verkauft man Haustüren unter dem Markennamen Therma-Tru, Terrassendielen der Marke Fiberon sowie Schlösser und andere Sicherheitsvorrichtungen unter den Markennamen Master Lock und SentrySafe.

Mit dem weiteren Neuzugang Park Hotels & Resorts, einem börsennotierten Real Estate Investment Trust (REIT), der sich auf die Verwaltung von Hotels und Resorts spezialisiert hat, setzt Mason Hawkins auf die weitere Erholung im Freizeit- und Tourismussektor nach Überwinden der Corona-Pandemie.

Kellanova ist zwar ein neuer Name im Depot aber kein Neuling. Das Unternehmen entstand durch die Aufspaltung des Nahrungsmittelkonzerns Kellogg’s und Kellanova führt das einstige Kerngeschäft fort. Es ist weltweit in den Bereichen Snacks, internationales Müsli und Nudeln, pflanzliche Lebensmittel und Tiefkühlfrühstück tätig und zu seinen weltbekannten Marken zählen Pringles, Cheez-It, Pop-Tarts, Kellogg’s Rice Krispies Treats und Nutri-Grain. Während Hawkins den Unternehmensteil WK Kellogg’s verkaufte, stockte er im Gegenzug seinen Bestand an Kellanova um 43 % auf.

Und bei Warner Bros. Discovery stockte Hawkins seine Position um 23 % auf. Er ist vom Erfolg des Medien- und Streamingkonzerns weiterhin überzeugt, räumte aber selbstkritisch ein, zu früh und zu teuer eingestiegen zu sein. Eine zwischenzeitliche Verringerung der Position hatte insofern Erfolg, als dass der anhaltende Kursverlust zu geringeren Verlusten im Depot geführt habe und Mitte des Jahres erachtete Hawkins das erreichte Kursniveau als attraktiv für eine Wiederaufstockung. Heute wissen wir, dass sich die Wettbewerbsintensität im Streamingsektor noch weiter verschärft hat und WBD werden inzwischen sogar Fusionsabsichten mit Paramount nachgesagt. Sollte eine solche Fusion zustande kommen, könnte sie zu einer Bündelung der Inhalte von Max und Paramount+ führen und damit den Druck auf Netflix und Disney+ verstärken. Hawkins Engagement bei WBD hat sich bisher jedenfalls noch nicht ausgezahlt.

Top Positionen zum Ende des 3. Quartals 2023

Im letzten Quartal lag Hawkins Portfoliowert bei 2,70 Mrd. Die drei größten Beteiligungen machen knapp 21 % aus, während es die fünf Schwergewichte auf rund 30 % bringen.

Hawkins Portfolio wird neuerdings von zyklischen Konsumwerten angeführt, die sich mit 22,3 % (Q2/23: 21,4) vor die bisher viele Jahre lang dominierenden Communications Servcies geschoben haben, die es noch auf eine Gewichtung von 22,1 % (Q2: 22,7) bringen. Drittplatzierte Branche bleiben die Indistriewerte mit 11,2 % (Q2: 11,7), dann folgen Energiewerte mit 7,9 % (Q2: 7,2 ) und Finanztitel mit 7,1 % (Q2: 8,9), die ebenfalls die Plätze getauscht haben. Es schließen sich unverändert Gesundheitswerte mit 6 % (Q2: 6,1) und Technologieunternehmen mit 5,1 % (Q2: 5,6) an.

Lumen Technologies war jahrelang die mit Abstand größte Position in Hawkins Portfolio, doch sie wurde im 1. Halbjahr endgültig geschlossen. Das neue Managementteam des Glasfaserunternehmens unter CEO Kate Johnson verfolge keinen strategischen Weg zur Monetarisierung des Kosumentengeschäfts und setzte damit nicht die richtigen Schwerpunkte, meint Hawkins. Das langjährige Engagement bei Lumen bedeutete einen dauerhaften Kapitalverlust für das Portfolio sowie erhebliche Opportunitätskosten, weil das hier gebundene Geld andernorts positive Renditen hätte einspielen können. Lumen habe gezeigt, wie wichtig es sei, übergewichtige Positionen im Portfolio zu begrenzen und eine neue Positionierung vorzunehmen, wenn sich die Dinge nicht wie gewünscht entwickelten und/oder sich die zugrunde liegenden Fakten ändern.

Trotz des Teilverkaufs ist nun CNX Resources neuer Spitzenreiter im Depot mit einer Gewichtung von 7,8 % vor Mattel, die 7,3 % auf die Waage bringen. Der weltweit tätige Spielzeug- und Medienkonzern verzeichente mit dem Barbie-Film einen enormen Erfolg und konnte positive Ergebnisse für das 3. Geschäftsquartal vermelden und dabei die Prognosen für Gewinn und Umsatz übertreffen. Das schwierige makroökonomische Umfeld und ein verhaltenes Weihnachtsgeschäft hätten jedoch die gesamte Spielwarenbranche belastet. Mattel habe den reduzierten Aktienkurs für starke Aktienrückkäufe genutzt.

Der international agierende Logistikkonzern FedEx rangiert auf Platz drei. FedEx habe zunächst von seiner Preisgestaltungsmacht angesichts der steigenden Inflation profitiert, erklärte Hawkins, die das Ergebnis gegenüber die niedrigen Erwartungen gehievt hätten; eine wirksame Kostenkontrolle hätte selbst bei schwächelnden Einnahmen zu Margensteigerungen geführt. Im 2. Quartal hätten die Ergebnisse aber enttäuscht und das Unternehmen seine Umsatzprognose für das Geschäftsjahr von stagnierend auf einen niedrigen einstelligen Bereich senken müssen. FedEx kaufte weiterhin günstige Aktien zurück und Hawkins ließ durchblicken, er habe seine Position im 4. Quartal 2023 aufgestockt. Das werden wir dann ja sehen…

Auf dem vierten Platz liegt nun Warner Bros. Discovery vor Affiliated Managers Group. Das Unternehmen ist weltweit als Dienstleister für Vermögensverwalter aktiv und bietet diesen differenzierte Anlagestrategien über seine eigene Wealth-Plattform an. Zudem beteiligt sich AMG bei Interesse auch an den angeschlossenen Vermögensverwaltern mit eigenem Kapital.

Ordentliche 4,3 % Gewichtung bringt Bio-Rad Laboratories auf die Waagschale, ein Unternehmen, das sich auf die Entwicklung, Herstellung und Unterstützung von Biotechnologiegeräten für die Labordiagnostik spezialisiert hat. Es bietet eine breite Palette von Produkten an, die zur Erkennung, Identifizierung und Quantifizierung von Biomolekülen in Körperflüssigkeiten und Geweben verwendet werden können. Der Medizintechniksektor gehörte 2023 neben den Energieversorgern zu den größten Verlierern und könnte in diesem Jahr eine Wiederauferstehung feiern, nachdem die besonders hohe Nachfrage während der Coronapandemie aus den Köpfen, Geschäftszahlen und Kursen entwichen ist.

Es folgt mit gleicher Gewichtung der Digital-Inkubator IAC, die solche Erfolgsunternehmen wie Expedia, Trip Advisor oder die Tinder-Mutter Match Group hervorgebracht hat. Als besonders erfolgreich erwies sich deren Einstieg beim Hotel- und Casinobetreiber MGM Resorts im Sommer 2020, der IAC bisher schon satte Buchgewinne in Milliardenhöhe eingebracht hat. Zudem unterstützt IAC MGMs Expansion in die Welt der Online- und Mobilglücksspiele.

Es schließt sich Hotelbetreiber Hyatt Hotels an, die wie MGM Resorts sowohl in der 2. Jahreshälfte wie auch im Gesamtjahr eine starke Leistung zeigten und die

Erwartungen übertrafen. Die Befürchtungen des Marktes, dass der Aufschwung im Reiseverkehr nach der Pandemie im Jahr 2023 nachlassen würde, bestätigte sich nicht. Hyatt meldete im Laufe des Jahres durchweg gute Ergebnisse und prognostizierte ein mittleres bis hohes einstelliges Umsatzwachstum pro verfügbarem Zimmer (RevPAR) in der 2. Jahreshälfte, angetrieben durch eine Erholung im asiatisch-pazifischen Raum und die anhaltende Verbesserung der Gruppen- und

Geschäftsnachfrage. Zudem gab Hyatt den Kauf des britischen Buchungsunternehmens

Mr & Mrs Smith bekannt und kaufte in gleichmäßigem Tempo Aktien zurück.

Live Nation Entertainment, welches ebenfalls zur Entertainmentbranche zählt, ist erst im Lauf des Jahres 2023 in Hawkins Portfolio gewandert. Live Nation meldete ein sehr starkes 3. Quartal, in dem das bereinigte Betriebsergebnis um mehr als 30 %, die Konzerteinnahmen um 29 % und der Kartenverkauf um 55% zulegten. Für 2024 wird ein ebenfalls starkes Wachstum erwartet. Live Nation gehört zur Unternehmensfamilie von Medienmogul John Malone, der weiterhin über 30 % der Anteile hält und die Geschicke bestimmt – was Mason Hawkins ausdrücklich begrüßt.

In seinem Investorenbrief zum Jahresende erklärte Hawkins: „Unser Schwerpunkt liegt weiterhin auf „Business, People, Price". Wir setzen auf hochwertige Unternehmen, definiert als wettbewerbsfähige Unternehmen mit Wettbewerbsvorteilen, die in naher Zukunft mehr freien Cashflow produzieren und überdurchschnittliche Renditen erwirtschaften werden - also keine "Cigar Butts“. Wir bezahlen jedoch auch nicht überhöhte Preise für Qualitätsunternehmen, sondern suchen nach versteckter Qualität mit Managementteams, die Schritte unternehmen werden, damit der Markt diese Qualität mittel- bis langfristig erkennt.“

Der Begriff „Zigarrenstummel“ geht dabei auf Benjamin Graham zurück, der der damit Deep-Value-Aktien bezeichnete, aus denen noch ein letzter tiefer Zug herauszuziehen sei. Hier regiert ausschließlich der Preis im Verhältnis zum Buchwert, Qualität oder Geschäftsmodelle spielen kaum eine Rolle. Das ist nicht der Investmentansatz von Buffett oder Munger und auch Mason Hawkins setzt lieber auf Qualitätsunternehmen, die er zu einem vernünftigen Preis und auf lange Sicht in sein Portfolio legen kann. Damit will er künftig wieder Überrenditen erwirtschaften, auch ohne auf die „Magnificent Seven“ oder die großen Trendthemen zu setzen.

________________

Eigene Positionen

General Electric, IAC, RTX

Bildherkunft: AdobeStock_671688049