Portfoliocheck: Mit EOG Resources holt sich Starinvestor Joel Greenblatt neue Energie ins Depot

Mit seiner „Börsenzauberformel“ entwickelte Joel Greenblatt ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien, weil ihm klassische Value-Investing-Ansätze zu kompliziert sind und zu viele Bilanz- und Wirtschaftskenntnisse voraussetzen. In seinem Buch „The Little Book that Beats the Market“ belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit 7 Mio. USD.

Sein Ziel ist, günstige und gute Unternehmen zu finden, am besten mit einem Katalysator, damit absehbare Erfolge möglichst zeitnah eintreten. Auch deshalb mag Greenblatt Sondersituationen, wie zum Beispiel Spin-offs.

Greenblatts Börsenzauberformel

Bei seiner Zauberformel begrenzt Greenblatt von vornherein die Aktienauswahl. So müssen die untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC oder Return on Invested Capital) und die Gewinnrendite. Zu ihrer Ermittlung wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert („Enterprise Value“) gesetzt. Je höher die Gewinnrendite, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus dem EBIT, also dem Ergebnis vor Zinsen und Steuern, zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Die Aktien, die bei beiden Kennzahlen gemeinsam die besten Werte aufweisen, sind nach Greenblatts Zauberformal die aussichtsreichsten Investments. Doch Greenblatt hält sich an die alte Sportlerweisheit, dass die Offensive Spiele gewinnt, die Defensive hingegen Meisterschaften. Mit anderen Worten: er schaut zuerst auf das Risiko und danach erst auf die möglichen Renditen. Der dahinter stehende Gedanke ist keinesfalls neu, denn Sunzi beschrieb es bereits 500 v. Chr. in seinem Werk „Die Kunst des Krieges: „Keine Fehler zu machen, ist die Gewissheit des Sieges. Denn es bedeutet, einen Gegner zu schlagen, der bereits verloren hat“.

„Preise schwanken weniger stark als Werte. Genau darin liegen die Chancen. (…) Wenn man billig einkauft, muss man Geduld mitbringen und abwarten bis der Markt einem zustimmt.“ (Joel Greenblatt)

Greenblatt betont gerne, es gäbe keinen Aktienmarkt, sondern einen „Markt der Aktien". Es mache wenig Sinn, den Gesamtmarkt zu beachten, weil es immer einzelne Aktien oder Unternehmen gäbe, die gerade Chancen böten. Er achtet hierbei bevorzugt auf den Cashflow, nicht so sehr auf die Umsatzentwicklung oder den Buchwert. Je günstiger der Einstieg gelingt, desto größer ist die Sicherheitsmarge und damit auch der potenzielle Gewinn. Doch dieser stellt sich selten sofort ein, so dass Anleger ausreichend Geduld aufbringen sollten, bis sich ihre Ideen als richtig erweisen.

Top Transaktionen im 2. Quartal 2023

Zum Ende des Quartals hatte Joel Greenblatts Portfolio von Gotham Capital einen Wert von 4,6 Mrd. USD nach 4,13 Mrd. im Vorquartal und enthielt 1.296 Werte, darunter 148 Neuaufnahmen. Seine Turnoverrate lag erneut bei hohen 19 %.

Greenblatt setzt weiter auf einen Marktaufschwung, vor allem der Schwergewichte, so dass er seinen S&P 500 ETF Trust ETF um weitere 18 % aufstockte nach bereits 22 % im Vorquartal. Doch bei den breiter aufgestellten Gotham Enhanced 500 ETF und dem Gotham Value 1000 ETF reduzierte er gegenläufig seine Position um 8,8 % bzw. 19,3 %

Dazu passend ist sein Wideraufstocken um 30 % bei Apple, dem wertvollsten Unternehmen der Welt, wo er im Vorquartal noch um 15 % reduziert hatte. Beim Hersteller verpackter Lebensmittel JM Smucker stockte er gut 250 % auf, beim Medtechunternehmen Revvity gute 150 %. Beim Pharmariesen Merck & Co. halbierte er hingegen seinen Aktienbestand. Noch stärker erwischte es den Reiseportalbetreiber Expedia, wo er sogar 87 % seiner Aktien verkaufte.

Im Energiebereich setzte Greenblatt andere Prioritäten. First Solar baute sein Aktienpaket um 90 % ab, beim Green-Energy-Anbieter Constellation Energy um 72 % und beim Energieversorger Exelon reduzierte er um 90 %. Allerdings stockte er seinen Bestand beim Öl- und Gasexplorer EOG Resources deutlich um über 135 % auf.

Top-Positionen zum Ende des 2. Quartals 2023

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 19,2 % (Q1/23: 17,8 %). Industriewerte folgen mit einer unveränderten Gewichtung von 12,1 %. Zyklische Konsumwerte schließen sich mit 10,4 % (Q1/23: 10,7 %) an, vor Gesundheitsaktien mit 10,2 % (Q1/23: 10,3 %) und Finanzwerten mit 5,8 % (Q1/23: 6,9 %). Trotz des hohen Umschlags im Depot hat sich an der Sektorgewichtung kaum etwas geändert; in den Aktienkursen des Finanzsektors wirkte die „kleine Finanzkrise“ noch nach und reduzierte dessen Gewichtung im Verhältnis zu den anderen Sektoren.

Wachwechsel an der Spitze von Greenblatts Portfolio: seinen An- und Verkäufen entsprechend liegt nun der S&P 500 ETF Trust ETF mit 7,2 % in Führung vor dem Gotham Enhanced 500 ETF mit 5,8 %. Dahinter hat sich die wieder aufgestockte Apple-Position mit nun 1,7 % Gewichtung auf den dritten Rang verbessert und damit den iShares Core S&P 500 ETF verdrängt, der es auf 1,6 % bringt.

Den fünften Platz mit einer Gewichtung von 1,5 % belegt Snowflake, ein auf Cloudcomputing spezialisiertes Unternehmen. Es bietet einen cloudbasierten Datenspeicher- und Analysedienst an ("Data-as-a-Service") und ermöglicht es seinen Kunden, Daten mithilfe von cloudbasierter Hardware und Software zu speichern und zu analysieren. Warren Buffetts Berkshire Hathaway hatte im Herbst 2020 direkt vor deren Börsengang 550 Mio. USD in Snowflake investiert, Greenblatt war dann zwei Jahre später im Herbst 2022 eingestiegen.

Knapp dahinter folgt weiterhin Microsoft mit knapp 1,4 % auf dem sechsten Rang und der Google-Mutter Alphabet, die sich hauchdünn am reduzierten Gotham Value 1000 ETF vorbeigeschoben hat, der mit ebenfalls 1,0 % auf den achten Rang zurückgefallen ist. Dahinter hat Amazon den iShares Cores MSCI Emerging Markets ETF überholt und kletterte auf dem neunten Rang, während Meta Platforms gleichauf mit diesem den elften Rang belegt, vor Berkshire Hathaway.

Greenblatt setzt also seinen Schwerpunkt weiterhin und noch stärker auf US-Standardwerte mit hohen Cashflows und üppigen Cashpolstern, die bei Konjunkturschwächen und in Krisenzeiten mit am besten für den Sturm gerüstet sind – diese Werte finden sich auch in den ETFs auf den S&P 500 Index in höchster Gewichtung wieder, so dass die Gewichtung von Apple, Microsoft oder Alphabet durchgerechnet im Grunde in Greenblatts Portfolio deutlich höher ist. Nicht ganz hinein in dieses Ensemble passt der Wachstumswert Snowflake, die im letzten Vorquartal sogar noch die größte Einzelposition in Greenblatts Portfolio war.

Im Fokus: EOG Resources

Die Preise für Öl und Gas haben sich wochenlang verteuert und WTI-Öl kokettierte bereits mit der Marke von 100 USD, bevor schwache Konjunkturdaten dem Aufschwung die Kraft raubten und den Preis um mehr als 10 % Richtung 85 USD drückten. Es ist ein Wettringen zwischen der von Saudi Arabien angeführten OPEC und Russland (OPEC+), die beide an hohen Energiepreisen interessiert sind, um ihre Staatshaushalte zu finanzieren, und den westlichen Wirtschaftsnationen, angeführt von den USA, denen günstigere Energiepreise viel gelegener kommen.

Der grundsätzliche Trend, wonach die Welt immer mehr Öl und Gas verbraucht, ist weiterhin intakt, abgesehen von einem kurzen heftigen Einbruch infolge der Coronapandemie. Allerdings haben die Investitionen in neue Öl- und Gaslagerstätten ihr Vor-Corona-Niveau nicht wieder erreicht und liegen mit rund 600 Mrd. USD um ein Drittel unter dem vorherigen Wert von rund 900 Mrd. USD. Und anders als in früheren Phasen, fahren die US-Fracking-Unternehmen ihre Produktion auch nicht massiv in die Höhe, trotz der stark gestiegenen Energiepreise. Sie haben ihre Lektion aus vorangegangenen Zyklen gelernt, wo auf starke Preisanstiege hohe Investitionen folgten und das sich anschließende Überangebot zu enormen Verlusten bei den Unternehmen geführt hat. Inzwischen laufen die Firmen dem Preisboom nicht mehr hinterher, sondern nutzen die hohen Energiepreise, um Schulden zu reduzieren, Dividenden auszuschütten und Aktien zurückzukaufen. Der Shareholder-Value hat den vordersten Platz auf ihrer Agenda eingenommen und nicht mehr die Maximierung von Fördermengen.

Sollte im nächsten Jahr die globale Wirtschaft wieder Tritt fassen, könnte dies als Konsequenz zu stark anziehenden Energiepreisen führen, wenn eine spürbar anziehende Nachfrage auf ein gleichbleibendes Angebot trifft. Doch ein Ölpreis von deutlich über 100 USD ist in niemandes Interesse, auch nicht der Förderländer und -unternehmen, denn er würde die Konjunktur gleich wieder abwürgen. Wie gut, dass die US-Frackingindustrie auf vielen angebohrten Quellen sitzt, die noch nicht in Produktion gegangen sind. Diese können relativ zügig in Produktion gehen und damit das Angebot vergrößern und dem ggf. zu starken Nachfragedruck entgegenwirken.

EOG Resources ist eines der führenden Unternehmen in diesem spannenden Markt. Im Jahr 1985 war die Enron Oil & Gas gegründet worden, wurde dann aber 1999 von Enron abgetrennt und als EOG Resources separat an die Börse gebracht.

Der Energiehändler Enron steht für einen der größten Wirtschafts- und Finanzskandale der USA, der 2001 mit seiner Pleite endete, doch abgesehen von den gemeinsamen Wurzeln hat EOG Resources mit dem Finanzskandal von Enron nichts zu tun. Dennoch ist das Unternehmen nicht unumstritten, doch das liegt daran, dass und wie es Öl und Gas fördert. Denn die in Houston, Texas, beheimatete EOG Resources ist zusammen mit ihren Tochtergesellschaften in der Exploration, Erschließung, Förderung und Vermarktung von Erdöl, Erdgas und Erdgasflüssigkeiten tätig. Die Hauptfördergebiete liegen in New Mexico und Texas in den Vereinigten Staaten, in der Republik Trinidad und Tobago, in der Volksrepublik China und im Sultanat Oman. Der Schwerpunkt der Aktivitäten liegt aber klar in den USA, wo man überwiegend im Permian Bassin aktiv ist, dem führenden Onshore-Bereich bei der US-Öl- und Gasförderung.

Die Vorzüge des Hydraulic Fracturings

Während Hydraulic Fracturing („Fracking“) bei uns extrem unbeliebt ist, erfreut es sich in den USA eines regelrechten Booms, denn im Gegensatz zu klassischen Bohrungen ist Fracking sehr flexibel und kann schnell an Preis- und Nachfrageschwankungen angepasst werden. Es hat die USA von einem der weltweit größten Energieimporteure zu einem Öl- und Gasexporteur gemacht.

Beim Fracking wird unter höchstem Druck ein mit Chemikalien angereichertes Wasser-Sand-Gemisch ins Schiefergestein gepresst und so die diffusen Öl- und Gasvorkommen gelöst und mit ausgespült. Das teuerste an der Produktion ist das Erstellen des Bohrlochs, denn es muss einen geschlossenen Kreislauf für das flüssige Gemisch geben – und das nicht nur aus Gründen des Umweltschutzes, weil man verhindern will, dass die giftigen Chemikalien das Grundwasser und/oder die Böden verseuchen.

Ist das Bohrloch fertiggestellt, sind bereits 90 % der Kosten angefallen; der Betrieb, also das eigentliche Fracken, ist vergleichsweise günstig. Dem steht die Ausbeute gegenüber. Beim Fracken sinkt die Produktionsrate dramatisch ab. Innerhalb der ersten vier Jahre werden mehr als 80 % der Ressourcen aus dem Boden geholt, der größte Teil davon im ersten Jahr.

Die große Stärke des Fracking zeigt sich allerdings darin, dass man die Produktion relativ schnell hoch- und runterfahren kann. Pumpt man kein Gemisch mehr in das Loch, fallen kaum noch Kosten an und es wird nicht mehr gefördert; die Öl- und Gasvorkommen befinden sich ja nicht konzentriert in einer Blase, sondern sind diffus überall im Gestein verteilt. Bei einem klassischen Ölbohrloch ist das anders, denn wenn einmal die Blase angebohrt ist, dann entsteht ein enormer Druck, der kaum mehr zu kontrollieren ist. Das Öl bzw. Gas muss dann raus und es muss gefördert werden, auch wenn der Marktpreis gerade viel zu niedrig sein sollte, um es wirtschaftlich an den Mann zu bringen. Die Fracker hingegen können einfach die Produktion drosseln oder aber auch nach Beendigung des Bohrens die Förderung erstmal gar nicht erst aufnehmen. Sie können auf bessere Weltmarktpreise warten und dann innerhalb von Tagen die Produktion auf 100 % hochfahren. Und dank der niedrigen Zinsen und soliden Kapitalausstattung können sie sich derartige Verzögerungen inzwischen auch locker leisten.

EOG Resources ist der größte unabhängige Onshore-Ölproduzent in den USA, wird konservativ geführt mit effizienten Abläufen und glänzt mit einer starken Bilanz. EOG hat seine Verschuldung in den letzten Jahren stark reduziert und verfügt inzwischen sogar über eine positive Nettocash-Position. Die langfristigen Schulden in Höhe von knapp 3,8 Mrd. USD weisen bis 2025 keine Fälligkeit auf und selbst dann beträgt die größte zu leistende Zahlung lediglich 750 Mio. USD. EOG könnte heute seine gesamten Schulden zurückzahlen und hätte immer noch 1 Mrd. USD auf dem Konto. Dabei liegen seine durchschnittlichen Fremdkapitalkosten bei 4,35 % und wegen der vergleichsweise langen Restlaufzeiten belastet der starke Zinsanstieg des letzten Jahres EOG kaum; im Gegenteil, hier offenbart sich ein weiterer Wettbewerbsvorteil. Zudem sorgen die hohen Energiepreise für immer stärker sprudelnde Cashflows, mit denen auch neue Bohrungen finanziert werden können. Momentan bereitet das Unternehmen sein noch unerschlossenes Dorado-Becken auf den nächsten „Erdgas-Swing“ vor, dessen Eintritt es in den nächsten 12 bis 18 Monaten erwartet.

Diese Kombination aus solider Bilanz, steigender Profitabilität und starken Cashflows, die für Dividenden und Aktienrückkäufe verwendet werden, machen EOG Resources so attraktiv – und erklären, weshalb Joel Greenblatt gerade in diesen Energiewert weiteres Geld steckt. Die Aussicht auf weiter steigende Renditen ist hier einfach zu verlockend.

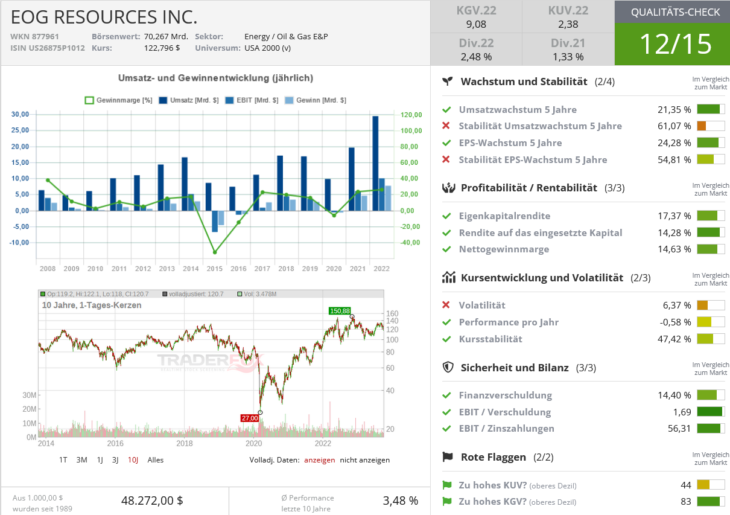

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Eigenpositionen des Redakteurs: Alphabet, Amazon, Apple, Berkshire Hathaway, Microsoft

Bildherkunft: AdobeStock_620051791