Portfoliocheck: Value Investor Bill Nygren setzt jetzt auf die Ratings von Moody‘s

William C. Nygren betreut als Portfolio Manager und Chief Investment Officer drei Fonds der Oakmark-Familie mit einem Anlagevolumen im zweistelligen Milliardenbereich. Dazu gehören der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 % vorzuweisen hat, sowie der Oakmark Select Fund und der Oakmark Global Select Fund. Darüber hinaus ist er CIO für US-Aktien bei der Investmentgesellschaft Harris Associates.

Bill Nygren ist ein klassischer Value Investor und ermittelt den fairen Wert eines Unternehmens anhand der Discounted-Cashflow-Methode; er kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind und bezahlt nicht mehr als 60 % des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

„Wir wollen überdurchschnittliche Unternehmen zu durchschnittlichen Preisen.

(Bill Nygren)

Neben dem Unterschied zwischen Wert und Preis achtet Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren diesbezüglich mit gutem Beispiel vorangeht und einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert hat. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Darüber hinaus spielt das „Pareto-Prinzip“ bei Nygrens Investments eine große Rolle. Von diesen 80/20-Situationen spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 % der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 % der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

„Wenn sich der Markt und die Medien stark auf negative Trends fokussieren, sehen wir oftmals eine Chance.“

(Bill Nygren)

Dabei setzt er nicht auf schnelle Marktbewegungen, sondern investiert stets auf lange Sicht. Er greift oft bei Aktien zu, wenn sie gerade unbeliebt sind und ihre Erfolge weniger deutlich wahrgenommen werden.

Auf zwei Dinge hat Billy Nygren zuletzt immer wieder ganz besonders hingewiesen: Zum einen auf die Macht des Zinseszinseffekts, das Compounding. Eine Rendite von 12 % in einem Jahr sei nicht lebensverändernd, aber wenn man 20 Jahre lang investiert bliebe, hätte sich das fast verneunfacht.

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“

(Bill Nygren)

Und zum Zweiten betont er den Vorteil des langfristigen Investierens. Denn auch wenn einzelne Jahre durchaus mal mit zweistelligen Verlustrenditen enden würden, gleiche sich dies auf längere Sicht nicht nur aus, sondern verkehre sich ins Positive. So sei das schlechteste Ergebnis auf Sicht von 20 Jahre ein Gewinn von 155 %. Statistisch gesehen liegt das Verlustrisiko bei Aktien nach 12 Jahren Anlagedauer bei null. Nach einem verlustträchtigen Jahr wie 2022 sei das eine beruhigende Erkenntnis. Andererseits sei folgerichtig auch nur den Anlegern ein Investment in Aktien zu empfehlen, die ihr Geld für einige Jahre im Markt investiert lassen können.

Bill Nygren über die ‚kleine Finanzkrise‘

In seinem Investorenbrief zum 1. Quartal adressierte Nygren die ‚kleine Finanzkrise“ als Hauptthema. Angesichts von Oakmarks Engagements in Banken sei der März kein guter Monat gewesen. Allerdings würden sich die Banken in Oakmarks Portfolio grundlegend von denen unterscheiden, die in Konkurs gegangen seien. Die gescheiterten Banken seien größtenteils durch nicht versicherte Einlagen finanziert gewesen, die sich tendenziell schneller bewegen als versicherte Einlagen. Außerdem hätten die gescheiterten Banken diese kurzfristigen Einlagen in langlaufende Anleihen investiert und aufgrund des raschen Anstiegs der Zinssätze hätten diese Anleihen massiv an Wert verloren. Wären sie zum Marktwert bewertet worden, wäre der Buchwert der Silicon Valley Bank negativ gewesen. Im Gegensatz dazu seien die Banken, die Oakmark besitze, mehrheitlich durch versicherte Einlagen finanziert, bei denen das Fluchtrisiko geringer ist, und sie würden nicht so stark auf langfristige Anleihen setzen.

Nygren betont, das Bankwesen sei eine Branche mit erheblichen Größenvorteilen. Eine Faustregel besage, dass die zinsunabhängigen Kosten um 20 % gesenkt werden können, wenn zwei Banken ähnlicher Größe fusionieren. Aus diesem Grund sei das Bankwesen ein Konsolidierungssektor. Vor 40 Jahren habe es in den USA noch 14.469 Banken gegeben, heute seien es nur noch etwa 4.200. Dieser Rückgang erfolgte trotz einer Politik, die kleinere Banken begünstigt hat.

Größenvorteile bedeuten, dass der natürliche Weg für Banken darin besteht, sich weiter zu konsolidieren und die ständig verschärften aufsichtsrechtlichen Rahmenbedingungen für alle Banken dürften diesen Trend noch beschleunigen. Auch hätten es kleine Banken, die im Wettbewerb benachteiligt sind schwer, mit der Breite und Tiefe des Produkt- und Technologieangebots von Großbanken mitzuhalten, sodass sie nur durch geringere Liquiditäts- und Kapitalanforderungen wettbewerbsfähige Renditen für ihre Aktionäre erzielen können. Das Ergebnis sei, dass kleinere Banken oft eine größere Risikokonzentration aufweisen und weniger Kapital und Liquidität zum Schutz der Einleger haben. Wenn diese Risiken in die Hose gingen, wie im März passiert, wichen die Einleger auf sicherere Großbanken aus.

Die Banken, die Oakmark besitze, hätten alle eine Bilanzsumme von über 150 Mrd. USD und gehören zu den 25 größten Banken in den USA. Nygren geht davon aus, dass sie weiterhin von Größenvorteilen profitieren werden, der Aktienmarkt habe jedoch beim Abverkauf der Bankaktien nicht sehr differenziert. Daher seien die Banken in Oakmarks Portfolio nicht nur billig (überwiegend mit einstelligen KGVs und unter dem Buchwert bepreist), sondern sie sollten auch schneller wachsen als die Branche. Daher habe Oakmark im März seine Positionen bei Bank- und Finanzwerten aufgestockt. Und die deutliche Erholung im Finanzsektor im Lauf des 2. Quartals scheint Nygren damit Recht zu geben…

Top Käufe und Verkäufe im 1. Quartal 2023

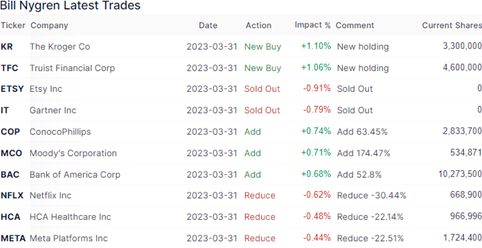

Bill Nygren hatte zum Ende des Quartals 57 Werte im Depot und damit eines weniger als im Vorquartal; zwei Unternehmen sind ganz neu an Bord. Seine Turnoverrate ging gegenüber dem Vorquartal nochmals zurück auf nun 6 % nach zuvor 9 und 11 %.

Diese für seine Verhältnisse noch immer untypisch hohe Aktivität hat einen Grund: Nygren erklärte, eine höhere Inflation führe zu höherer Volatilität an den Märkten und er nutze diese aus, um bei höher bewerteten Aktien Positionen glattzustellen und sich auf solidere und niedrig bewertete Aktien zu fokussieren. Das führe zu einer erhöhten Handelstätigkeit in seinem Portfolio.

Bei Etsy hat Nygren nun die Reißleine gezogen und bei Gartner ist er ebenfalls komplett ausgestiegen. Hier hatte er bereits im Vorquartal mehr als 60 % seiner Position glattgestellt. Bei Netflix, Meta Platforms und HCA Healtcare reduzierte er seine Position jeweils im Bereich von einem Viertel. HCA Healthcare hat Nygren bereits seit 2016 im Depot, als der Kurs um die 75 USD schwankte, während er Ende des 1. Quartals mehr als dreimal so hoch notierte.

Die frei gewordenen Mittel investierte Nygren – mal wieder – antizyklisch in aktuell ungeliebte Branchen: Finanzen und Energie. Im Vorquartal hatte er noch bei Energiewerten Aktienpositionen reduziert und auch bei ConocoPhillips hatte er rund ein Drittel verkauft. Nun hat er seinen Bestand wieder um zwei Drittel ausgebaut oder gut 1 Mio. Aktien.

Neu im Depot ist Truist Financial, eine hierzulande eher unbekannte Bank. Doch die Truist Bank rangiert nach Einlagenhöhe mit 565 Mrd. USD immerhin auf Platz 6 der US-Großbanken. Des Weiteren stockte Nygren seine Position bei der Bank of America um mehr als 50 % auf, also der Bank, die auch Warren Buffett am stärksten in seinem Depot gewichtet hat. Zudem deckte er sich stark mit Aktien der Ratingagentur Moody’s ein, wo er sein Aktienpaket um 175 % ausbaute.

Abseits der beiden Sektoren wurde er noch bei The Kroger fündig und kaufte ein größeres Aktienpaket. Und folgt auch damit Warren Buffett, der die Aktien des Einzelhändlers schon einige Jahre im Depot hat.

Top Positionen am Ende des 1. Quartals 2023

Der Finanzsektor bleibt mit einer unveränderten Gewichtung von 32,0 % (Q4/22: 32,4 %) unangefochtener Spitzenreiter in Billy Nygrens nun 14,8 Mrd. USD schwerem Oakmark Funds-Portfolio; Ende des Vorquartals lag der Wert noch bei 13 Mrd. USD. Communication Services folgen ihnen mit 18,5 % (Q1/22: 17,9 %) vor zyklischen Konsumwerten mit 14,5 % (Q4/22: 14,2 %) und Technologiewerten mit 14,3 % (Q4/22: 13,3 %). Industriewerte behaupteten sich mit 8,5 % (Q4/22: 9,3 %) auf dem fünften Rang vor Energiewerten mit nur noch 5,7 % (Q4/22: 6,4 %).

Die größte Position in Nygren Depot bleibt die Google-Mutter Alphabet, deren Depotanteil sich sogar von 3,5 auf 3,9 % erhöht hat. Nygren sieht zwar die großen Herausforderungen, die Google durch den von Microsoft unterstützten KI-Chatbot ChatGPT und die Einbindung in Bing mit sich bringt, glaubt aber weiterhin an Googles Wettbewerbsvorsprung und anhaltenden Burggraben – und die Stärke von ‚Bard‘.

Nur knapp dahinter folgt KKR & Co. als Nygrens zweitgrößte Position. Beim Alternativen Asset Manager hatte Nyygren im Herbst 2022 um weitere 30 % aufgestockt, nachdem er zuvor bereits mehrfach seine Position ausgebaut hatte; im letzten Quartal hielt er seinen Bestand unverändert, dennoch stieg die Gewichtung von 3,25 auf 3,4 % an.

Auf den dritten Rang verbessert hat sich Datenbankspezialist Oracle. Der beginnende KI-Hype hat den Wert von Nygrens unveränderter Position erhöht und das gilt auch für die folgenden Amazon und Salesforce.com, die sich ebenfalls beide an der kursmäßig geschrumpften ehemaligen drittplatzierten Großbank Wells Fargo vorbeischieben konnte. Ihr folgt die reduzierte Meta Platforms, bevor mit Citigroup, Capital One, Intercontinental Exchange und Fiserv vier weitere Finanzwerte folgen. Bei der Börse hatte Nygren nochmals um 13,5 % aufgestockt nach rund 25 % im Vorquartal.

Aktie im Fokus: Moody’s Corp.

Mit Moody’s engagiert sich bei Nygren bei einer weiteren Buffett-Burggraben-Aktie. Moody’s ist eine der weltweit führenden Ratingagenturen und seit mehr als 111 Jahren am Markt aktiv. Sie veröffentlicht Recherchen, Risikoanalysen, Bonitätsbeurteilungen, Berichte und Ratings für festverzinsliche Wertpapiere und deren Emittenten. Insgesamt werden Schuldtitel in Höhe von über 30 Billionen Dollar bewertet. Moody’s als auch S&P Global kommen jeweils auf rund 40 % Weltmarktanteil und verfügen damit über einen kaum zu bezwingenden ökonomischen Burggraben.

Warren Buffett hat die Aktie schon Jahrzehnte im Depot und hat die Situation einmal treffend beschrieben aus Sicht als Unternehmenslenker eines großen Versicherungskonzerns (Berkshire Hathaway), der bei seinem Geschäftsbetrieb und beim Aufnehmen von Fremdkapital auf Bonitätseinschätzungen angewiesen ist:

„Ich kann nicht frei wählen. Standard & Poor's und Moody's sind der Maßstab für Berkshire. Ich würde mich gerne woanders hinwenden. Glauben Sie mir, ich habe keine Preisgestaltung, keine Verhandlungsmacht gegenüber Standard & Poor's oder Moody's. Der Markt verlangt, dass ich von Standard & Poor's und Moody's bewertet werde.“

(Warren Buffett)

Dieser nicht vorhandene Wettbewerb bedeutet für die Anbieter, dass sie sich keinem ruinösen Preiswettbewerb stellen müssen. Und für Anleger, dass sie sich in ein solides Business mit stetigen Erlösströmen einkaufen können.

Die börsennotierte Moody´s Corporation ist die Dachgesellschaft der beiden aktiven Segmente. Rund 63 % seines Umsatzes generiert das Unternehmen mit Moody’s Investor Services. MIS veröffentlicht Ratings und bietet Bewertungsdienste für eine breite Palette von Schuldverschreibungen an, inklusive verschiedener Unternehmens- und Regierungsanleihen und strukturierter Finanztitel. Kunden sind Unternehmen und Regierungen, die solche Wertpapiere auf den Börsen der Welt emittieren möchten. Die Wachstumstreiber liegen in der Emission von Schuldtiteln, die vom globalen BIP-Wachstum und der anhaltenden Disintermediation an den Rentenmärkten getrieben werden, also dem Wegfall einzelner Stufen der Wertschöpfungskette. Corona hatte hier einen erheblichen negativen Einfluss auf den Geschäftsbetrieb vieler Unternehmen, andererseits explodiert die Schuldenaufnahme von Unternehmen und Regierungen geradezu und befeuert die Nachfrage nach Ratingeinschätzungen.

Im zweiten Kernsegment Moody‘s Analytics werden Finanzinformationen und Analysetools bereitgestellt. Das Portfolio besteht aus spezialisierten Recherchen, Daten, Software und professionellen Dienstleistungen, mit denen institutionelle Kunden weltweit bei der Finanzanalyse und dem Risikomanagement unterstützt werden. Wachstum wird generiert durch tiefere Durchdringung des Kundenstamms aufgrund von Datenanforderungen, Einhaltung gesetzlicher Vorschriften und analytischen Anforderungen, die es für kleinere Anbieter wirtschaftlich unattraktiver macht. Die großen Anbieter können hier auch auf Skalierungsvorteile setzen.

Darüber hinaus wächst Moody’s in beiden Segmenten auch über Akquisitionen und kauft vor allem in Asien bzw. China zu, um dort seine Markstellung auszuweiten. China ist inzwischen nach den USA der weltweit zweitgrößte Anleihemarkt und hat einen geschätzten Wert von etwa 15 Billionen USD. Dabei wurde bisher kaum eine dieser Schuldverschreibungen von einer der globalen Ratingagenturen bewertet.

Üppige Bewertung

Moody's Investor Services verzeichnete in den letzten fünf Jahren ein durchschnittliches solides Wachstum von über 6,5 % pro Jahr, während Moody's Analytics eine Wachstumsrate von 11 % pro Jahr vorweisen kann. Das Gewinnwachstum lag zuletzt zwischen 10 und 12 % und damit unterhalb der langjährigen Wachstumsraten von knapp 15 %. Die Expansion in angrenzende Geschäftsfelder und neue Märkte, vor allem in Asien, dürfte für weiteres Wachstum sorgen.

Auch in puncto Stabilität und Qualität kann Moody’s überzeugen. Die schier unangreifbare Marktstellung birgt kaum Wettbewerbs- und damit Preisrisiken, mündet aber auch in einer stattlichen Bewertung mit dem 11,5-fachen Umsatz und dem 39-fachen operativen Cashflow.

Die Marktstellung macht den Unterschied

Solides Business mit ordentlichem Wachstum und deutlichen Dividendensteigerungen. Ziemlich interessant, findet neben Bill Nygren auch Warren Buffett: „Ihr Ziel als Investor sollte es einfach sein, zu einem vernünftigen Preis einen Teil eines leicht verständlichen Geschäfts zu kaufen, dessen Gewinne in fünf, zehn und zwanzig Jahren nahezu sicher erheblich höher ausfallen werden als heute“.

Bei Moody’s wurden die beiden Value Investoren fündig, der eine früher, der andere später. Aber wie Börsenlegende Peter Lynch uns lehrt: „Wenn die richtige Aktie gefunden ist, dann ist es nie zu früh oder zu spät, sie zu kaufen“.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Eigenpositionen des Redakteurs: Alphabet, Berkshire Hathaway, KKR, Moody`s

Bildherkunft: AdobeStock_602284189