Portfoliocheck: Value Investor Mason Hawkins kauft groß bei PayPal ein

Mason Hawkins ist Gründer und CEO von Southeastern Asset Management. Seit dem Start in 1975 ist deren Anlagephilosophie die konsequente Anwendung des bewährten Value-Ansatzes, der auf dem Besitz starker Unternehmen mit guten Mitarbeitern zu stark reduzierten Preisen basiert. So sollen Risiken reduziert und für die Investoren im Laufe der Zeit überdurchschnittliche Renditen erwirtschaftet werden.

Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen die 10 Top-Positionen oft mehr als die Hälfte des Portfolios seines „Flaggschiffs“ Longleaf Partners Funds aus – in früheren Jahren waren es auch schon mal drei Viertel. Hawkins investiert gern antizyklisch und setzt auf vernachlässigte Branchen, die gerade von der Wall Street vernachlässigt werden. Des Weiteren engagiert er sich bevorzugt in Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden und daher nicht weit oben auf dem Radar des Marktes auftauchen. Daher finden sich in seinem Portfolio nur selten Hightech-Aktien, sondern eher Werte aus den klassischen Sektoren der „Old Economy“.

„Drei Komponenten machen die Rendite einer Investition aus. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird.“

(Mason Hawkins)

Lange Zeit hat sich sein konträrer Ansatz ausgezahlt, doch spätestens seit der Globalen Finanzkrise 2008/09 hinken Value-Aktien gegenüber den Wachstumswerten hinterher. Und so geriet auch Hawkins mit seiner Performance in Rückstand, was sich in den letzten Jahren mit der Dominanz der großen Technologiewerte und dem neuen Boom in Richtung Künstliche Intelligenz noch verstärkt hat.

Dennoch schloss der Long Leaf Fund das Jahr 2023 mit 24,5 % Rendite ab und lag damit nur einen Wimpernschlag hinter dem S&P 500 Index, während er gegenüber dem Russel 1000 Value Index ein doppelt so gutes Ergebnis einfuhr. Gleiches gilt auch für den S&P 500, wenn man die Kurszuwächse herausrechnet, die alleine auf die „Magnificent Seven“ zurückzuführen sind. Hawkins zeigt sich daher überzeugt, dass seine Erfolgsformel auch weiterhin funktioniert. Sein Ziel ist eine jährliche Rendite von 10 % zuzüglich Inflationsrate. Und mit einem Zuwachs von 6,6 % im 1. Quartal liegt er voll auf Kurs.

In seinem letzten Investorenbrief gab Hawkins eine Rückschau auf das 1. Quartal. Die relative Übergewichtung des Portfolios in Kommunikationsdienste, der überdurchschnittlich hohe Cashbestand und das nicht vorhandene Engagement im Bereich der Informationstechnologie hätten die Ergebnisse im Vergleich belastet. Das Quartal habe sich auf 2023 „gereimt“, doch die "Magnificent Seven" des letzten Jahres seien auf einige wenige Unternehmen geschrumpft, die sich am stärksten auf Künstliche Intelligenz konzentrierten. Je stärker sich der Markt auf diese Unternehmen verenge, desto stärker könne dies ein Zeichen für eine Wende hin zu vernünftigeren Investitionen sein. Hawkins erklärte, er werde sich weiterhin auf das konzentrieren, was in seiner Hand liege, nicht auf emotional getriebene Spekulationen. Der Gesamtwert der Portfoliounternehmen je Aktie steige und deren Managementteams würden weiterhin Maßnahmen zur Wertsteigerung tätigen, insbesondere durch Aktienrückkäufe unterhalb des fairen Werts der Aktien.

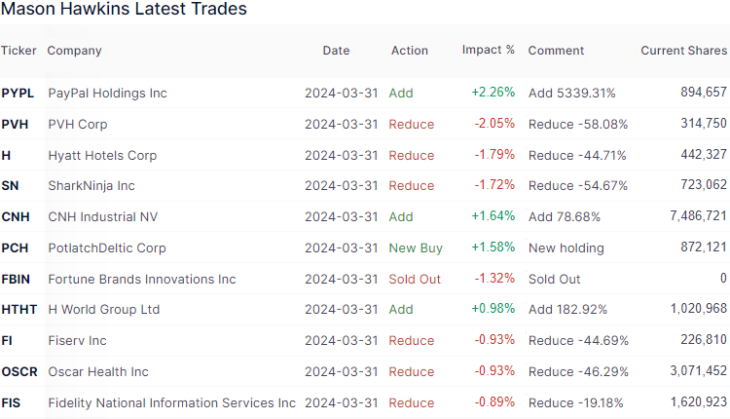

Top Transaktionen im 1. Quartal 2024

Im letzten Quartal lag Mason Hawkins Turnoverrate bei für ihn vergleichsweise hohen 9 % und unter seinen aktuell 43 Depotwerten findet sich ein Neuzugang.

Bei Hawkins Transaktionen dominierten erneut die Verkäufe und es traf oft die gleichen Unternehmen, bei denen er bereits zuvor auf der Verkäuferseite stand. Fortune Brands Innovation, ein führendes Unternehmen für Haus- und Sicherheitsprodukte, hat er nach der Reduzierung um zwei Drittel im Vorquartal nun komplett verkauft. Mit Sanitärprodukten, wie Wasserhähnen oder Duschen, angeführt von der Marke Moen, setzt das Unternehmen 2,6 Mrd. USD pro Jahr um und im Segment für Außen- und Sicherheitsprodukte sind es 2,2 Mrd. Hier verkauft man Haustüren unter dem Markennamen Therma-Tru, Terrassendielen der Marke Fiberon sowie Schlösser und andere Sicherheitsvorrichtungen unter den Markennamen Master Lock und SentrySafe.

Bei PVH Corp. baute Hawkins seinen Aktienbestand nach 38 % im Vorquartal sogar um weitere 58 % ab. Das international tätige Bekleidungsunternehmen produziert und vertreibt die führenden Marken Tommy Hilfiger, Calvin Klein und Heritage Brands.

Ähnlich agierte er beim Hotelbetreiber Hyatt, wo er nach dem Verkauf von knapp einem Viertel seiner Anteile im Vorquartal nun seinen Bestand um nochmals 45 % verringerte. Er ist in dem Sektor aber auch noch über MGM Resorts vertreten, die er zuletzt nur leicht reduzierte, sowie über Park Hotels & Resorts, einen börsennotierten Real Estate Investment Trust (REIT), der sich auf die Verwaltung von Hotels und Resorts spezialisiert hat. Hier war Hawkins erst im Herbst letzten Jahres neu eingestiegen und setzt seitdem auf die weitere Erholung im Freizeit- und Tourismussektor nach Überwinden der Corona-Pandemie. In dieses Gesamtbild passt auch sein Einstieg bei H World Group Ltd, einer international tätigen Mehrmarken-Hotelgruppe aus China. Das Marken- und Produktangebot umfasst Hotelmarken aus den Klassen Economy, der mittleren Kategorie, der gehobenen Mittelklasse, der gehobenen Kategorie sowie dem Luxusbereich. Dazu zählen u.a. bekannte Marken wie Mercure, Madison, Novotel und Steigenberger.

Bei Fiserv, einem führenden Zahlungsdienstleister, stutzte Hawkins seine Position um satte 45 % und auch beim direkten Wettbewerber Fidelity National Information Services verkaufte er fast 20 %, nachdem er hier im Vorquartal seinen Bestand noch um gut ein Fünftel aufgestockt hatte. Dazu erklärte Hawkins in seinem Investorenbrief, der Anbieter von Technologielösungen für Finanzinstitute hätte im 1. Quartal den größten Beitrag zur Portfoliorendite beigesteuert. Er habe dieses Unternehmen erstmals im vergangenen Jahr gekauft, als seine Bankkunden nach dem Zusammenbruch der Silicon Valley Bank Turbulenzen an den Aktienmärkten durchlebten. Wir haben gelernt, wie beständig diese Branche auch in Krisenzeiten ist und FIS hat dies erneut bewiesen, indem das Kerngeschäft mit Bankensoftware in diesem Jahr wieder ein solides Wachstum verzeichnet habe. CEO Stephanie Ferris mache einen großartigen Job, seit sie vor weniger als anderthalb Jahren auf diese Position berufen wurde. FIS habe vor kurzem ein nicht zum Kerngeschäft gehörendes Unternehmen zu einem guten Preis verkauft und verwende nun den Erlös für den Rückkauf von 10 % des Unternehmens. Es handele sich um ein stabiles Unternehmen, das in der Offensive sei und dennoch zu einem angemessenen Vielfachen des freien Cashflows gehandelt werde – das sei auf dem heutigen Markt nicht leicht zu finden. Nach dem Teilverkauf hat FIS wieder in etwa die gleiche Gewichtung in Hawkins Portfolio wie zum Jahresende 2023.

Und dann verkaufte er noch 45 % seiner Position am Krankenversicherungsstart-up Oscar Health. Im Gegenzug kaufte er sich neu bei PotlatchDeltic ein, einem REIT (Real Investment Trust), der Forstflächen in Alabama, Arkansas, Idaho, Minnesota und Mississippi besitzt und verwaltet. Potlach ist in drei Segmenten tätig. Das Segment Holzland umfasst das Pflanzen und Ernten von Bäumen sowie den Bau und die Instandhaltung von Straßen. Im Segment Holzprodukte werden Schnittholz, Sperrholz und andere Holzprodukte hergestellt und vertrieben. Das Segment Immobilien umfasst die Umsätze, die mit den unternehmenseigenen Waldflächen sowie mit Gewerbe- und Wohnimmobilien erzielt werden. Dabei machen die Segmente Holzland und Holzprodukte zusammengenommen den Großteil des Firmenumsatzes aus.

Bei CNH Industrial NV stockte Hawkins um weitere 80 % auf, nachdem er seine Position bereits im Vorquartal annähernd verdoppelt hatte. Das italienisch-amerikanische Unternehmen war durch die Fusion von CNH Global und Fiat Industrial parallel zu Fiat Chrysler Automobiles entstanden. Es gehört heute mehrheitlich zur Holding Exor und umfasst die Marken Case CE, Case IH, New Holland und Steyr. Das Kerngeschäft des CNH-Konzerns umfasst die Produktion und den Vertrieb von Land- und Baumaschinen.

Die größte Auswirkung auf sein Portfolio hatte allerdings der Kauf einer erklecklichen Position am seit zwei Jahren strauchelnden digitalen Zahlungsdienstleister PayPal. Nach einem ersten kleinen Kauf Ende 2023 folgte eine massive Aufstockung, die sich mit 2,25 % auf das Depot auswirkte.

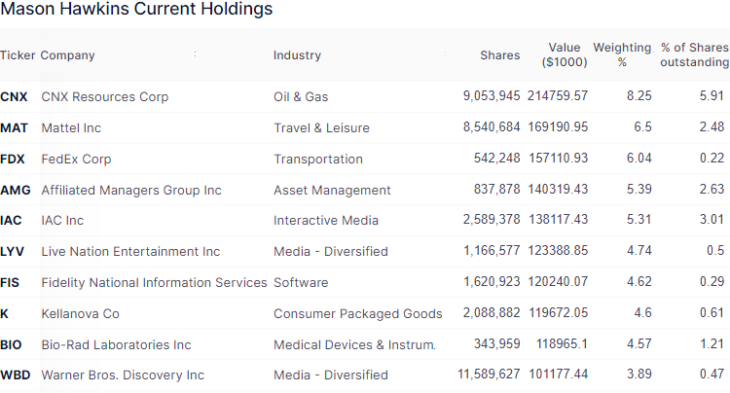

Top Positionen zum Ende des 1. Quartals 2024

Im letzten Quartal lag Hawkins Portfoliowert konstant bei 2,60 Mrd. USD bei einem nochmals erhöhten Cashbestand, der nun 16 % ausmacht. Die drei größten Beteiligungen machen knapp 21 % aus, während es die fünf Schwergewichte auf knapp 32 % bringen.

An der Spitze von Hawkins Portfolio haben die viele Jahre dominierenden Communications Services den Spitzenplatz zurückerobert und liegen mit 20,5 % wieder vor den zyklischen Konsumwerten, die deutlich auf 17,9 % absackten. Neuer Dritter sind Industriewerte, die sich mit nun 12,9 % Gewichtung knapp vor die defensiven Konsumwerte mit 11,9 % schieben konnten. Finanzwerte führen mit 9,7 % das Verfolgerfeld an, vor Energiewerten mit 8,3 %, Immobilienwerten mit 6,5 % und Gesundheitswerten mit 6,4 % bevor der Technologiesektor mit nur noch 6 % das Schlusslicht bildet.

Zum Öl- und Gasexplorer CNX Resources schrieb Hawkins seinen Investoren, in den letzten Monaten des Jahres 2023 sei das Umfeld für die Erdgaspreise schwierig gewesen, aber CNX verfüge über eine starke Bilanz, die den fortgesetzten Aktienrückkauf im zweistelligen Jahresrhythmus finanziert habe. EQT, ein größerer Konkurrent von CNX im Appalachenbecken, lege sein Pipelinegeschäft mit seinem Upstreamgeschäft zusammen, was CNX bereits im Jahr 2020 zu einem nach Hawkins Ansicht nach besserem Zeitpunkt und zu einem besseren Preis getan habe. CNX sei nach wie vor sehr günstig bewertet und einer der stärksten Performancelieferanten in Hawkins Depot in den letzten Jahren. Als die Aktie zum Jahresanfang mit einem größeren Abschlag gehandelt wurde, habe er seine Position wieder deutlich aufgestockt. Sie führt das Portfolio nun wieder an und bringt es auf 8,25 % Gewichtung.

Dementsprechend findet sich Mattel nach einem kurzfristigen Ausritt an die Depotspitze wieder auf dem zweiten Platz ein. Der weltweit tätige Spielzeug- und Medienkonzern hatte mit dem Barbie-Film einen enormen Erfolg verzeichnet, litt aber unter dem schwierigen makroökonomischen Umfeld und einem verhaltenem Weihnachtsgeschäft. Mattel nutzt den reduzierten Aktienkurs für ausgiebige Aktienrückkäufe, was dem Aktienkurs bisher aber nicht wirklich auf die Sprünge geholfen hat.

Das Logistikunternehmen FedEx ist Hawkins drittgrößte Depotposition. In seinem Investorenbrief zum 1. Quartal 2024 erklärte Hawkins, FedEx habe die Prognosen übertroffen und kaufe weiterhin in erheblichem Umfang Aktien zurück. Das jährliche Rückkauftempo von 6 % sei dabei im Vergleich zur Unternehmensgeschichte sehr hoch und FedEx habe kürzlich ein weiteres Aktienrückkaufprogramm im Wert von 5 Mrd. USD aufgelegt. Zudem habe FedEx seine Prognosen für die Investitionsausgaben für das laufende Geschäftsjahr gesenkt, was die Generierung eines soliden Free Cashflows unterstütze. Das laufende Kostensenkungsprogramm sei etwa zur Hälfte abgeschlossen und biete noch weiteren Spielraum, der vom Markt noch übersehen werde.

Auf dem vierten Rang liegt nun Affiliated Managers Group, die weltweit als Dienstleister für Vermögensverwalter aktiv ist und diesen differenzierte Anlagestrategien über eine eigene Wealth-Plattform anbietet. Zudem beteiligt sich AMG bei Interesse auch an den angeschlossenen Vermögensverwaltern mit eigenem Kapital.

Nur knapp dahinter folgt IAC. Der Digitalinkubator hat solche Erfolgsunternehmen wie Expedia, Trip Advisor oder die Tinder-Mutter Match Group hervorgebracht, aber als besonders erfolgreich erwies sich IACs Einstieg beim Hotel- und Casinobetreiber MGM Resorts im Sommer 2020, der IAC bisher schon satte Buchgewinne in Milliardenhöhe eingebracht hat. Zudem unterstützt IAC MGMs Expansion in die Welt der Online- und Mobilglücksspiele. Und MGM Resorts gehört zusätzlich auch noch als eigenständige Position zu den größeren Werten in Hawkins Porfolio.

Mit Live Nation Entertainment, dem größten Wettbewerber der deutschen CTS Eventim, hat Hawkins ein weiteres Unternehmen aus der Entertainmentbranche hoch im Depot gewichtet. Live Nation gehört zur Unternehmensfamilie von Nedienmogul John Malone, der über 30 % der Anteile hält und die Geschicke bestimmt – was Mason Hawkins ausdrücklich begrüßt.

Fidelity National Information Services rangiert nach dem Teilverkauf auf dem siebten Rang und hat dank des starken Kursanstiegs dennoch in etwa die gleiche Gewichtung in Hawkins Portfolio wie zum Jahresende 2023.

Kellanova hat Hawkins erst seit einigen Monaten im Depot. Das Unternehmen entstand durch die Aufspaltung des Nahrungsmittelkonzerns Kellogg’s und Kellanova führt das einstige Kerngeschäft fort. Es ist weltweit in den Bereichen Snacks, internationales Müsli und Nudeln, pflanzliche Lebensmittel und Tiefkühlfrühstück tätig und zu seinen weltbekannten Marken zählen Pringles, Cheez-It, Pop-Tarts, Kellogg’s Rice Krispies Treats und Nutri-Grain. Hawkins hatte seine Aktien des Unternehmensteils WK Kelloggs verkauft und im Gegenzug seinen Bestand an Kellanova kräftig aufgestockt.

Bio-Rad Laboratories ist auf die Entwicklung, Herstellung und Unterstützung von Biotechnologiegeräten für die Labordiagnostik spezialisiert. Der Medizintechniksektor gehörte 2023 neben den Energieversorgern zu den schlechtesten Performern und sollte in diesem Jahr deutlich besser abschneiden können.

Den Abschluss der Top 10 bildet weiterhin Warner Bros. Discovery. Hawkins hatte hier in den beiden Vorquartalen jeweils ein Fünftel seines Bestands verkauft und auch im jüngsten Quartal zählte der Medien- und Streaminggigant mal wieder zu den schlechtesten Performern. In der Branche gibt es erheblichen Kosten- und Konsolidierungsdruck und diverse Anbieter sprechen über Fusionen und Übernahmen. Dabei mischen auch eine Reihe von Private-Equity-Firmen mit. Warner Bros. Discovery gab zuletzt keine Prognose für 2024 ab, was am Markt gar nicht gut ankam. Hawkins erklärte seinen Investoren, es gäbe „zaghafte Anzeichen“ dafür, dass sich der Werbemarkt leicht erhole, andererseits habe man nach dem großen Erfolg mit dem Film „Barbie“ einige Fehlschläge erlitten. Das Unternehmen war vor zwei Jahren aus einer Fusion entstanden und ächzt seitdem unter einer hohen Schuldenlast. Die stark erhöhten Zinsen erwiesen sich deshalb als zusätzlich Belastung. Hawkins betont den erwirtschafteten beträchtlichen Free Cashflow, der bevorzugt zum Abbau der Verschuldung und zur Verbesserung der Bilanzrelationen verwendet werde. Er hält das Unternehmen nach wie vor für „dramatisch unterbewertet“, will aber mehr positive Entwicklungen sehen, bevor er seine Position weiter aufstocken würde. Zudem würde die Nachrichtenlage momentan von der anhaltenden Hängepartie rund um Paramount überlagert.

Aktie im Fokus: PayPal

Mit einer schlechten Kursentwicklung kennt sich auch die PayPal-Aktie aus. Nach dem Corona-Hype folgte ein rasanter Absturz um rund 80 %. Und das nicht ganz unverdient, denn PayPal konnte die (zu) hoch gesteckten Erwartungen des Marktes nicht mal annähernd erfüllen.

Dies ist auf die verfehlte Strategie des vorherigen CEO Dan Schulman zurückzuführen, der beinahe um jeden Preis auf Umsatzwachstum setzte und dafür eine Reihe von Unternehmen zukaufte, die aber weder sinnvoll in den Konzern integriert wurden noch attraktive Renditen erwirtschafteten. Ende 2023 endete die Ära Schulman und mit Alex Chriss kam ein neuer CEO an Bord. Chriss war viele Jahre bei Intuit tätig, die innovative Softwarelösungen für kleine und mittlere Unternehmen anbieten, und hat eine klare Vision, wie PayPal wieder zum Vorreiter der digitalen Payment-Welt werden soll und zur Umsetzung bereits das komplette Führungsteam ausgetauscht. Chriss will PayPal wieder stärker auf sein Kerngeschäft fokussieren, Randaktivitäten abstoßen und vor allem wieder stark auf Innovation setzen. Er verfolgt dabei eine langfristige Strategie und erklärte 2024 zum Übergangsjahr. Man wisse genau, was zu tun sei, nun müsse man es „nur“ noch umsetzen, erklärte er vor einigen Wochen.

PayPals großer Trumpf sind die 400 Mio. aktiven Kunden, mit denen man rund 30 Mrd. USD Umsatz pro Jahr generiert. Die Kundenzahl wächst schon länger nicht mehr, sondern ist sogar leicht rückläufig. Das passt nicht zur Wachstumsstory. Allerdings gelingt es zunehmend, diese Kunden zu monetarisieren. Einerseits steigt die Zahl der Transaktionen pro Kunde weiter an, nämlich um 14 %. Letztlich hat PayPal zwar weniger Kundenkonten, aber es wurden vor allem die inaktiven Kunden aussortiert, was den Kundenverlust ziemlich relativiert. Der Umsatz legte die letzten beiden Jahre jeweils um 8 % zu und dürfte dies auch im laufenden Jahr in ähnlicher Größenordnung tun.

Und dann hat Chriss soeben angekündigt, einen wahren Schatz zu heben. PayPal wird ein Adtech-Business einführen, also kundespezifische Werbung, und hat dazu zwei Experten angeheuert. Mark Grether wurde zum Senior Vice President, General Manager, PayPal Ads ernannt und John Anderson zum SVP und General Manager der Consumer Group des Unternehmens. Grether kommt von Uber zu PayPal, wo er Vice President (VP) und General Manager von Uber Advertising war. Unter seiner Führung wuchs Uber Advertising zu einem Milliarden-Dollar-Geschäft mit mehr als 500.000 Werbetreibenden weltweit. Davor hatte Grether die Produktstrategie für das Werbegeschäft von Amazon geleitet. Anderson wird für das Verbrauchergeschäft von PayPal verantwortlich sein, einschließlich der Produktstrategie für PayPal und der Payment-App Venmo. Er kommt von Plaid, wo er als Head of Product and Payments für das Wachstum der Zahlungsproduktsuite verantwortlich war. Davor war er zehn Jahre bei Meta Platforms in verschiedenen Positionen tätig.

PayPal wickelt über seine Bezahldienste und die Venmo-App weltweit täglich Millionen von Transaktionen ab und will die durch das Tracking von Einkäufen und Ausgabeverhalten generierten Daten monetarisieren. Diese Daten bieten tiefgehende Einblicke in die Kaufgewohnheiten und Vorlieben der Verbraucher und stellen somit eine potenzielle Goldgrube für zielgerichtete Werbung dar. Dabei sollen Anzeigen nicht nur an eigene PayPal-Geschäftspartner, sondern auch an eine breitere Zielgruppe vermarktet werden. PayPal hat bereits im Januar mit „Advanced Offers“ ein erstes Werbeprodukt vorgestellt, das ebenfalls Teil der neuen Werbeeinheit sein soll. Dieses Produkt nutzt Künstliche Intelligenz und die umfangreichen Datensätze von PayPal, um es Händlern zu ermöglichen, PayPal-Nutzer gezielt mit Rabatten und Werbeaktionen anzusprechen.

Das neue Adtech-Business hat großes Potenzial. Vorteil der zielgenauen Werbung für die PayPal-Kunden ist, dass sie interessante Werbung erhalten. Von Vorteil für den Werbekunden ist, dass er nur dann für die Werbung bezahlen muss, wenn diese zu einem Kaufabschluss führt. Das dürfte dafür sorgen, dass PayPal schnell Werbekunden generiert und damit erhebliche Umsätze. Insbesondere die beliebte und wachstumsstarke Venmo-App trug bisher überwiegend zum Umsatzwachstum von PayPal bei, aber sehr unterdurchschnittlich zu den Gewinnen. Das dürfte sich künftig ändern.

Der weltweite Werbemarkt wird auf ein Volumen von 1,6 Bio. USD geschätzt. Er wird inzwischen von Google (Alphabet) und Facebook (Meta) dominiert und wenn es PayPal gelingt, auch nur einen kleinen Marktanteil hiervon abzuschneiden, winken Milliardenumsätze. Und da man die 400 Mio. Kunden bereits hat und sich der Aufwand für Programmierung, Implementierung und Betrieb des neuen Adtech-Business in vergleichsweise geringem Umfang halten dürfte, winken hier sehr attraktive Margen.

Doch noch ist das Zukunftsmusik. Zunächst muss PayPal das Übergangsjahr 2024 überstehen und die Basis für die erhofften Erfolge der Zukunft legen. Erste Schritte sind bereits gemacht, denn PayPal übertraf mit seinen Quartalszahlen die Erwartungen. Zudem deutete Chriss zuletzt an, dass auch der April und der Mai sehr stark gewesen seien, so dass wohl mit einer Prognoseanhebung in den nächsten Monaten zu rechnen sein dürfte.

Der Wind dreht sich und PayPal könnte wieder Fahrt aufnehmen. Wenn das neue Adtech-Business auch nur ansatzweise die Erwartungen erfüllen kann, wird auch die PayPal-Aktie kaum mehr lange 80 % unter ihren Höchstständen aus 2021 vor sich hindümpeln. Doch Neu-CEO Chriss hat noch weitere Pfeile im Köcher, mit denen er PayPal zurück an die Spitze führen will. Sobald hier erste Erfolge sichtbar werden, dürfte sich das anhaltend negative Sentiment für das Unternehmen und die Aktie drehen und auch großes Kurspotenzial bergen. Und falls nicht? PayPal generiert satte Gewinne und üppige Cashflows, und der für 2024 erwartete Free Cashflow von 5 Mrd. USD soll fast vollständig für Aktienrückkäufe verwendet werden. Das bietet ein ordentliches Sicherheitsnetz.

PayPal präsentiert sich damit momentan als attraktive Turnaroundspekulation mit vergleichsweise geringem Risiko und der Aussicht auf erhebliche Zuwächse in den nächsten Jahren. Kein Wunder, dass sich Mason Hawkins gerade hier nun so stark engagiert.

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: PayPal

Bildherkunft: AdobeStock_590960358