Portfoliocheck: Warren Buffett und die neue große Leere – nach Apple fliegt auch die Bank of America

Warren Buffett gilt als der beste Investor der Welt. Zu Recht, denn seine Erfolgsbilanz ist atemberaubend und unerreicht. Nachdem er verschiedene Methoden ausprobiert hatte, sogar Charttechnik, öffnete ihm das Buch „The Intelligent Investor“ von Benjamin Graham die Augen. Seitdem ist Buffett überzeugter Value Investor und Fundamentaldaten die Basis seiner Investmententscheidungen. Graham war selbst Investor und hatte mit seinem Werk „Security Analysis“, das er gemeinsam mit David Dodd verfasst hatte, beim jungen Warren bleibenden Eindruck hinterlassen. In diesem Standardwerk legte Graham seine Erkenntnisse aus dem Börsencrash von 1929 und der folgenden Weltwirtschaftskrise dar, die als „die große Depression“ in die Geschichtsbücher einging. Zudem lehrte Graham an der Columbia Universität und Buffett setzte alles daran, bei ihm studieren zu können. Sie beeindruckten sich gegenseitig und so nahm Buffett nach dem erfolgreichen Abschluss seines Studiums eine Tätigkeit in Grahams Investmentforma auf.

Charlie Munger: Der Architekt von Berkshire Hathaway

Zu einem weiteren entscheidenden Wendepunkt in Buffetts Investorenleben führte seine Bekanntschaft mit dem Rechtsanwalt und Investor Charlie Munger. Dieser lenkte Buffetts Blick auf die Qualität der Geschäftsmodelle und auf die Alleinstellungsmerkmale eines Unternehmens im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, zum Schlüsselfaktor für Buffetts Anlageentscheidungen und seinen außergewöhnlichen Erfolg. Nachdem er Berkshire Hathaway Mitte der 1960er-Jahre übernommen hatte, machte er aus dem siechenden Textilunternehmen seine persönliche Vermögensverwaltung, indem er alle seine Aktieninvestments in die Firma einbrachte. Anschließend formte er aus Berkshire die heute legendäre Heimat vieler Ausnahmeunternehmen und setzte dabei zunehmend auf die Prinzipien Charlie Mungers – den er 1978 auch als Partner bei Berkshire gewann.

Gemeinsam schufen die beiden eine unvergleichliche „Compounding-Maschine“, deren Wert sich immer weiter erhöhte. Über einen Zeitraum von mehr als 60 Jahren hinweg liegt der Wertzuwachs bei beeindruckenden 20 % und dabei konnte das „Orakel von Omaha“, wie Buffett von seinen Fans auch genannt wird, in der Einzelbetrachtung den S&P 500 in den meisten Jahren schlagen. Der Aktienkurs ihrer Investmentholding Berkshire Hathaway folgte den Erfolgen von 12 USD, die Buffett 1964 dafür bezahlt hatte, bis auf das bisherige Allzeithoch bei gut 715.000 USD, das die A-Aktie Anfang September 2024 markierte. Die Billionengrenze bei der Marktkapitalisierung war damit überschritten.

Im Dezember 2023 und kurz vor seinem 100. Geburtstag verstarb Charlie Munger und hinterlässt eine gewaltige Lücke. Buffett würdigte die prägende Rolle seines Freunds, Mentors und Kollegen Charlie Munger auf ihn, Warren Buffett, seinen Investmentprozess und für den herausragenden Erfolg von Berkshire Hathaway als Unternehmen und Investment. Buffett bezeichnete Munger als den „Architekten von Berkshire Hathaway“ und versicherte den Aktionären, Berkshire sei „für die Ewigkeit gebaut“ und könne selbst einer beispiellosen finanziellen Katastrophe standhalten.

Buffetts Investmentprinzipien

Buffett setzt auf Qualitätsunternehmen mit starker Marktstellung und Preissetzungsmacht, deren Gewinne absehbar noch möglichst lange steigen. Für diese Unternehmen ist er bereit, höhere Preise zu bezahlen; aber nicht zu hoch. Denn jedes noch so starke Unternehmen kann sich in ein lausiges Investment verwandeln, wenn man zu viel dafür bezahlt, warnt Buffett. Doch wenn er das richtige Unternehmen gefunden hat, bleibt er „möglichst für immer“ investiert. Und so finden sich unter seinen Top-Werten viele, die er schon seit Jahrzehnten im Depot hat.

Starke Geschäftszahlen

Der Erfolg gibt ihm nach wie vor Recht. Im 2. Quartal 2024 erzielte Berkshire einen Nettogewinn von 30,35 Mrd. USD und damit etwas weniger als im Vorjahresquartal mit 35,91 Mrd. Gleiches gilt für den Gewinn je Aktie (nach GAAP), der mit 21,122 USD niedriger als im Vorjahr ausfiel, als er 24,775 USD betrug. Da der Gewinn stark von unrealisierten Kursdifferenzen der Assets abhängt, misst Buffett ihm weniger Bedeutung zu als den operativen Ergebnissen. Berkshires Betriebsgewinn stieg im 2. Quartal auf 11,60 Mrd. USD verglichen mit 10,04 Mrd. im Vorjahresquartal. Das Versicherungsgeschäft verbuchte mit 2,26 Mrd. USD eine sehr deutliche Steigerung gegenüber 1,25 Mrd. im Vorjahr.

Der Cashbestand hat Ende Juni neue Rekordmarken aufgestellt. Nach bereits kräftiger Erhöhung zum Ende des 1. Quartals, stieg Berkshires Bestand an Bargeld und US-Staatsanleihen von 189 Mrd. auf nun 277 Mrd. USD an, davon 234,6 Mrd. USD in Schatzanweisungen.

Buffett findet keine geeigneten Investments, die einerseits groß genug sind, um für Berkshire einen Unterschied zu machen, und andererseits attraktiv genug bewertet sind. Trotz der Rekordsumme hielt sich der Cashanteil am Gesamtvermögen von Berkshire seit Jahren ziemlich konstant, denn auch der Wert der Vermögensanlagen ist ebenfalls gestiegen. Genau genommen lag Buffetts Cashquote Ende Juni mit rund 15 % auf dem Niveau der letzten 25 Jahre und sogar unter dem von 2016 bis 2021. Mit diesem Cashberg stellt Buffett sicher, dass Berkshire und seine Tochterunternehmen niemals von externen Kapitalgebern abhängig sein werden, wie er bereits in der Globalen Finanzkrise 2008/09 unter Beweis stellte oder während der Corona-Pandemie. In solchen Phasen kann Berkshire vielmehr antizyklisch Ausverkaufschancen wahrnehmen. Sorgen müssen sich die Anleger wegen des hohen Cashbergs nicht machen, denn Berkshires Bonität ermöglicht es Buffett, sich US-Anleihen mit höheren Zinssätzen zu erwerben, als Berkshire für Schuldzinsen bezahlen muss. Die Zinsdifferenz deckt annähernd den Inflationsverlust aus und so kann Buffett beruhigt auf die besten Investitionsgelegenheiten warten.

Und selbst die eigenen Aktien sind Buffett inzwischen zu teuer. Im 2. Quartal kaufte er nur noch für 345 Mio. USD eigene Aktien zurück und im 1. Halbjahr insgesamt für 2,9 Mrd. USD.

Es stellt sich natürlich die Frage, weshalb Buffett massiv Aktien verkauft. Die offensichtlichste und dennoch auch hilfloseste Vermutung ist, dass Buffett einen Börsencrash und/oder eine Rezession fürchtet und deshalb lieber „in Cash“ geht. Buffett selbst hat hierzu schon seit Jahrzehnten ausgeführt, dass er niemals aufgrund von Makrofaktoren investiere und dass er sich um den Stand der Börse oder was die Kurse in den nächsten Tagen, Wochen, Jahren tun werden, nicht kümmert. Buffett ist kein Markettimer.

Viel wahrscheinlicher ist, dass Buffett Steuern sparen will. Natürlich lösen Aktienverkäufe mit hohem Gewinn zunächst unmittelbar Steuerzahlungen aus und führen damit zu einem cashwirksamen Mittelabfluss. So etwas vermeidet Buffett beinahe um jeden Preis, wie die Anlagedauer bei seinen ältesten Positionen Coca-Cola (35 Jahre), American Express (29 Jahre) oder Moody’s (24 Jahre) belegt. Allerdings steigt die US-Verschuldung enorm an und hat kürzlich die schwindelerregende Marke von 35 Bio. USD überschritten. Seit 2020 ist sie um 12 Bio. USD und damit um ein Drittel angewachsen. Und das liegt nicht nur an Joe Biden. Der hat in seiner Amtszeit bisher 7,2 Bio. draufgesattelt, Amtsvorgänger und Möchtegern-Nachfolger Donald Trump hatte sich 7,8 Bio. gepumpt. Es spielt also keine Rolle, wer im Weißen Haus sitzt, denn beide Parteien geben das Geld mit beiden Händen aus. Neu ist allerdings, dass Schulden wieder Geld kosten und nun statt 0 % eher 5 % aufgerufen werden müssen. Mit dramatischen Folgen für den US-Haushalt, denn dort schnellt der Zinsaufwand raketengleich in die Höhe und ist dort beinahe schon der größte Einzelposten. Pro Jahr sind es bereits mehr als 1 Bio. USD an Zinsen und das bei einem Gesamthaushalt von 8,65 Bio. USD.

Und genau diese Problematik hatte Buffett in seinem letzten Aktionärsbrief und auf der Berkshire Hauptversammlung Anfang 2024 in den Blick genommen. Das Schulden- und Zinsproblem wird seiner Auffassung nach zwangsläufig dazu führen, dass in den USA die Unternehmenssteuern angehoben werden müssen – egal, wer regiert und was im Wahlkampf versprochen worden sei. Die Steueranhebung könne noch eine Zeitlang auf sich warten lassen, aber sie sei unausweichlich. Und deshalb hat Buffett beschlossen, zu handeln.

Trump hatte die Steuersätze für US-Unternehmen von 35 % auf 21 % gesenkt und eine Rückkehr zu den alten Sätzen würde in der Zukunft deutlich höhere Steuern auslösen und eine erneute Senkung sei kaum absehbar. Heute Aktiengewinne zu 21 % Steuersatz zu realisieren ist viel lukrativer als zu einem späteren Zeitpunkt zu (wieder) 35 %. Selbst wenn er damit eine sofortige Steuerzahlung von um die 15 Mrd. USD. verursacht haben könnte.

Und da Buffett das Geld aus den Aktienverkäufen in US-Staatsanleihen parkt, erzielt er damit höhere Zinseinnahmen als das Geld durch die Inflation an Wert verliert. So gesehen also kein schlechter Deal – aber auch kein wirklich guter. Denn die bisher durchschnittlich 20 % pro Jahr wird er mit Staatsanleihen nicht erzielen können…

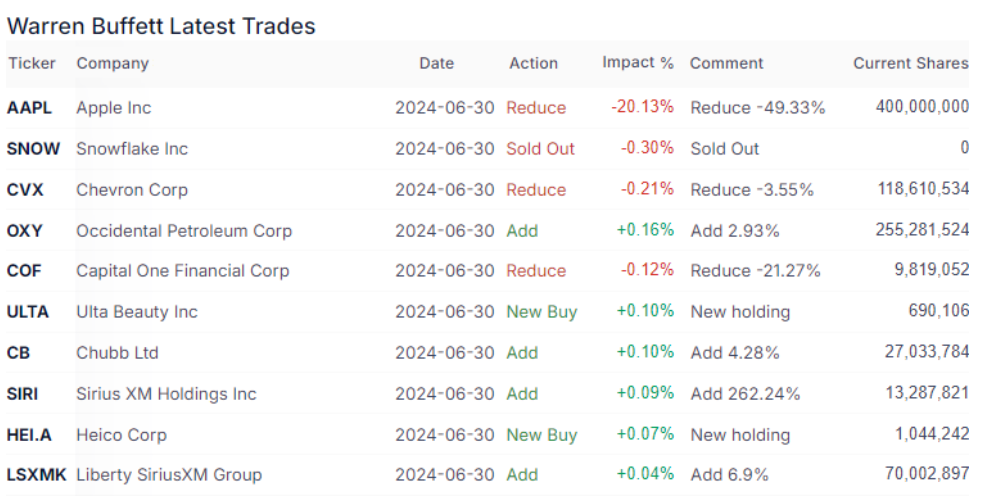

Top Transaktionen im 2. Quartal 2024

Blicken wir nun darauf, was Buffett so in seinem Depot verändert hat. Im Gegensatz zu früher war er sehr aktiv.

Buffett hat seine größte Position Apple massiv reduziert. Als er im Vorquartal 13 % abbaute, erklärte er noch: "Solange nichts Dramatisches passiert, das die Kapitalallokation und die Strategie wirklich ändert, wird Apple unsere größte Investition sein“. Nun folgte eine glatte Halbierung, was sein Depotvolumen alleine um ein Fünftel verringerte.

Im Energiesektor folgte Buffett dem Muster aus dem Vorquartal: er stockte beim Explorer Occidental Petroleum auf und reduzierte im Gegenzug bei Chevron in etwa gleichem Umfang.

Im Finanzsektor verkaufte er mehr als ein Fünftel seiner Position an Capital One. Hohe Zinsen und steigende Kreditausfälle bei sich eintrübenden Konjunkturaussichten erhöhen das Risiko beim Kreditkartenanbieter, während die Chancen sinken. Bei Chubb Ltd. stockte er hingegen weiter auf. Das Versicherungssegment ist traditionell stark bei Berkshire und Chubb fügt sich hier hervorragend ein. Für seinen Einstieg hatte Buffett bei der US-Börsenaufsicht eine Ausnahmegenehmigung erwirkt, um Aktien einer großen US-Gesellschaft kaufen zu können, ohne die Transaktionen öffentlich machen zu müssen. Das lief bereits seit dem 3. Quartal 2023, wo er hierfür 1,7 Mrd. USD investierte und im 4. Quartal folgten weitere 3,6 Mrd. USD. Doch im Vorquartal musste er seine Beteiligung an dem Sach- und Unfallversicherer offenlegen. Der Titel ist vergleichsweise markteng und Buffetts Käufe treiben den Kurs, zudem sind ihm inzwischen viele weitere Anleger in die Aktie gefolgt. Die hier gemeldeten Käufe dürften daher noch aus den ersten sechs Wochen des Quartals stammen, bevor Buffett am 15. September seine Karten offenlegen musste.

Hinter der Liberty Sirius XM Group steckt Medienmogul John Malone. Dieser ordnet sein Firmenkonglomerat neu und Buffett hatte sich kräftig bei den Tracking Stocks der Radiotochter eingedeckt. Die Investoren der Liberty Sirius XM Group haben Ende August darüber abgestimmt, ob sie ihre Aktien mit den Sirius-XM-Stammaktien zusammenlegen wollen. Die positive Entscheidung war beinahe absehbar, da John Malone sie unterstützt hat und die Tracking-Stocks mit einem Abschlag zu Sirius XM gehandelt wurden. Hinter Buffetts Transaktion verbarg sich eines seiner geliebten Arbitragegeschäfte und er ist auf diese Weise günstiger an die Aktien gekommen, als wenn er sie auf normalem Weg über die Börse gekauft hätte.

Eher überraschend ist Buffetts Einstieg bei Ulta Beauty. Aufgrund der geringen Größe ist davon auszugehen, dass dieses Engagement eher auf einen seiner beiden „Leutnants“ Combs oder Weschler zurückgeht. Heico Corp. passt schon eher in Buffetts klassisches Beuteschema. Heico ist ein Zulieferer der Luft-, Raumfahrt- und Verteidigungsindustrie, der sich auf die Herstellung von Nischenersatzteilen für Verkehrsflugzeuge und Komponenten für Verteidigungsprodukte konzentriert. In der zivilen Luft- und Raumfahrt ist Heico der größte unabhängige Hersteller von Flugzeugersatzteilen. Auf dem Verteidigungsmarkt stellt das Unternehmen Nischenkomponenten her, die unter anderem in der Zieltechnologie und in der Simulationsausrüstung verwendet werden.

Was Buffetts 13F-Formular nicht zeigt, ist seine Beteiligung am chinesischen Elektroautohersteller BYD. Diese Aktien werden über die Berkshire-Tochter BH Energy gehalten; der 20%ige Anteil wurde 2008 für 230 Mio. USD gekauft und legte in der Spitze im Juni 2022 auf 9,5 Mrd. USD zu. Hier hatte Berkshire eine jährliche Rendite von 30 % erzielt und seitdem reduziert man seinen Anteil kontinuierlich auf inzwischen unter 5 %; zuletzt Ende Juli. Und das bedeutet, dass Berkshire keine weiteren Anteilsverkäufe mehr publik machen muss. Der vermutete Komplettverkauf dürfte daher wohl erst im Geschäftsbericht für das Jahr 2024 auftauchen, der Anfang 2025 vorgelegt wird.

Seit Mitte Januar 2024 gehört auch Pilot Travel Centres, der mit 750 Standorten in den USA und Kanada führende Betreiber von Autohöfen in Nordamerika, vollständig zu Berkshire. Buffett übernahm die restlichen 20 %, nachdem er die ersten 40 % in 2017 und weitere 40 % Anfang 2023 übernommen hatte.

Zudem war Buffett im Sommer 2020 und damit mitten im Corona-Absturz bei den fünf großen japanischen Handelshäusern Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo mit jeweils rund 6 % eingestiegen und stockte im 1. Quartal 2023 die Positionen auf jeweils rund 7,4 % Anteil auf. Die Wetten haben sich bisher für ihn ausgezahlt und Buffett äußerte sich derart, dass er – in Absprache mit den Unternehmenslenkern – seinen Bestand durchaus auch auf bis zu 9,9 % ausbauen würde. Japanische Unternehmen seien "immer eine Überlegung wert", meinte er und die fünf Handelshäuser stellen einen breiten Querschnitt durch die gesamte japanische Wirtschaft dar. Aktuell will Berkshire weitere auf Yen lautende Anleihen am Markt platzieren, was die Spekulation nährt, Buffett wolle seine Japan-Wetten weiter aufstocken.

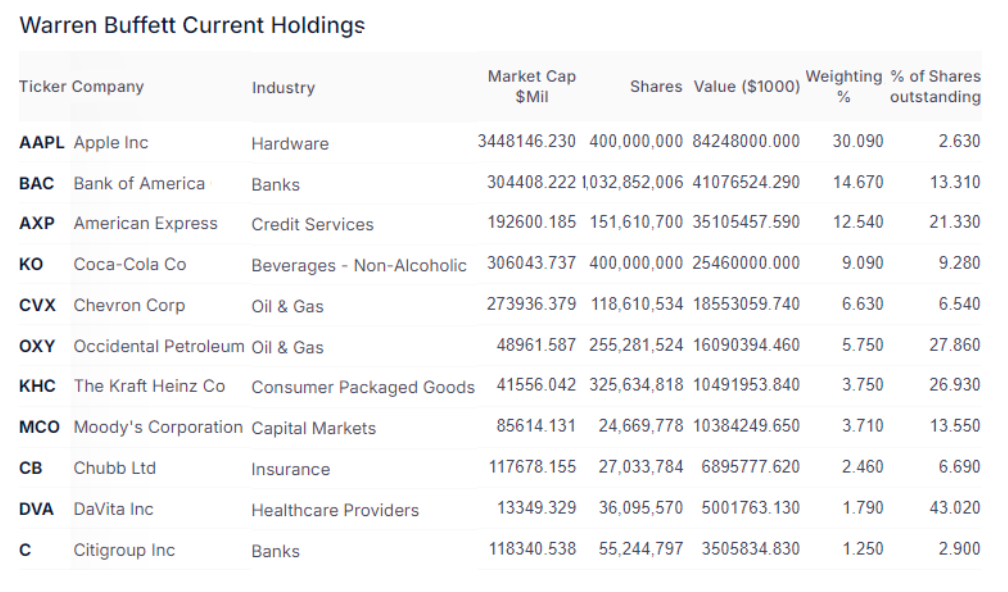

Top Positionen zum Ende des 2. Quartals 2024

Ende des Quartals hatte Buffett unverändert 41 Aktienpositionen im Depot, darunter zwei Neuaufnahmen. Der Gesamtwert seines Aktienportfolios fiel im Quartal von 332 auf 280 Mrd. USD. Nicht aufgrund von Kursschwäche oder Erfolglosigkeit, sondern wegen der massiven Verkäufe bei Apple.

Das hatte auch Folgen für die Sektorgewichtung. Neuer Spitzenreiter sind die Finanzwerte mit 37,9 %, während die mit 30,9 % nur noch den zweiten Platz einnehmen. Es folgen weiterhin Defensive Konsumwerte mit 13,7 %, der Energiesektor mit 12,4 %, Kommunikationsdienste mit 2,1 % und der Gesundheitssektor mit 1,8 %.

Allerdings steht das US-Aktienportfolio zusammen mit dem Cashbestand lediglich für etwa die Hälfte der Vermögenswerte von Berkshire Hathaway. Hinzu kommen noch die vielen nicht börsennotierten Tochterunternehmen sowie einige Anleihen und ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Buffetts Depot ist stark fokussiert: Die fünf Top-Aktien stehen für knapp 73 % des Gesamtwerts. Apple war auch Ende Juni noch Buffetts mit Abstand größte Depotposition, aber statt zuletzt 40 % sind es jetzt nur noch 30 % Depotgewicht. Ende 2023 waren es sogar über 50 % gewesen, aber die anhaltenden und sich nun kräftig beschleunigten Aktienverkäufe wirken sich entsprechend aus.

Und wenn Apples Anteil deutlich sinkt, legt das Gewicht aller anderen Positionen zu. Auf dem zweiten Rang liegt weiterhin die Bank of America, nun aber mit 14 % statt 11 % Gewichtung. Bis Ende Juni hatte Buffett hier keine Verkäufe vorgenommen. Noch nicht.

Auch dahinter tat sich eher wenig. Drittplatzierter bleibt American Express. An dem Kreditkartenpionier hält Buffett gut 21 % und mit 29 Jahren Zugehörigkeit ist es Buffetts zweitälteste Position im Depot. Mit inzwischen 35 Jahren Zugehörigkeit ist die viertplatzierte Beteiligung an Coca-Cola Buffetts älteste noch im Portfolio vorhandene Position. Buffett hat für seine 400 Mio. Anteile insgesamt rund 1,29 Mrd. USD investiert und bekommt dafür inzwischen 736 Mio. USD an Dividenden – pro Jahr! Dies entspricht ungefähr 2,155 Mio. USD an Dividendeneinnahmen pro Tag, 89.805 USD pro Stunde, 1.497 USD pro Minute oder fast 24,95 USD in jeder einzelnen Sekunde. Die jährliche Dividendenausschüttung ergibt eine Kostenrendite (Yield on Cost) von 59,7 %. Berkshire erhält also seine ursprüngliche Investition jedes zweite Jahr allein in Form von Dividenden zurück.

Mit solchen imposanten Werten kann Chevron nicht mithalten. Der Energieriese liegt souverän auf dem fünften Rang – trotz der leichten Anteilsreduzierung. Die sechstplatzierte Occidental Petroleum verringert den Abstand dank der fortgesetzten Zukäufe. Hier hielt Buffett Ende Juni bereits knapp 28 %.

Es folgt Kraft Heinz vor der Ratingagentur Moody’s, die mit 24 Jahren Buffetts drittälteste Position ist. Dahinter liegt bereits Buffets Neuerwerbung Chubb Ltd vor Dialysespezialist DaVita, an dem Buffett schon länger fast 40 % der Anteile hält. Die sich im Turnaround befindliche US-Großbank Citigroup verteidigt Platz 11.

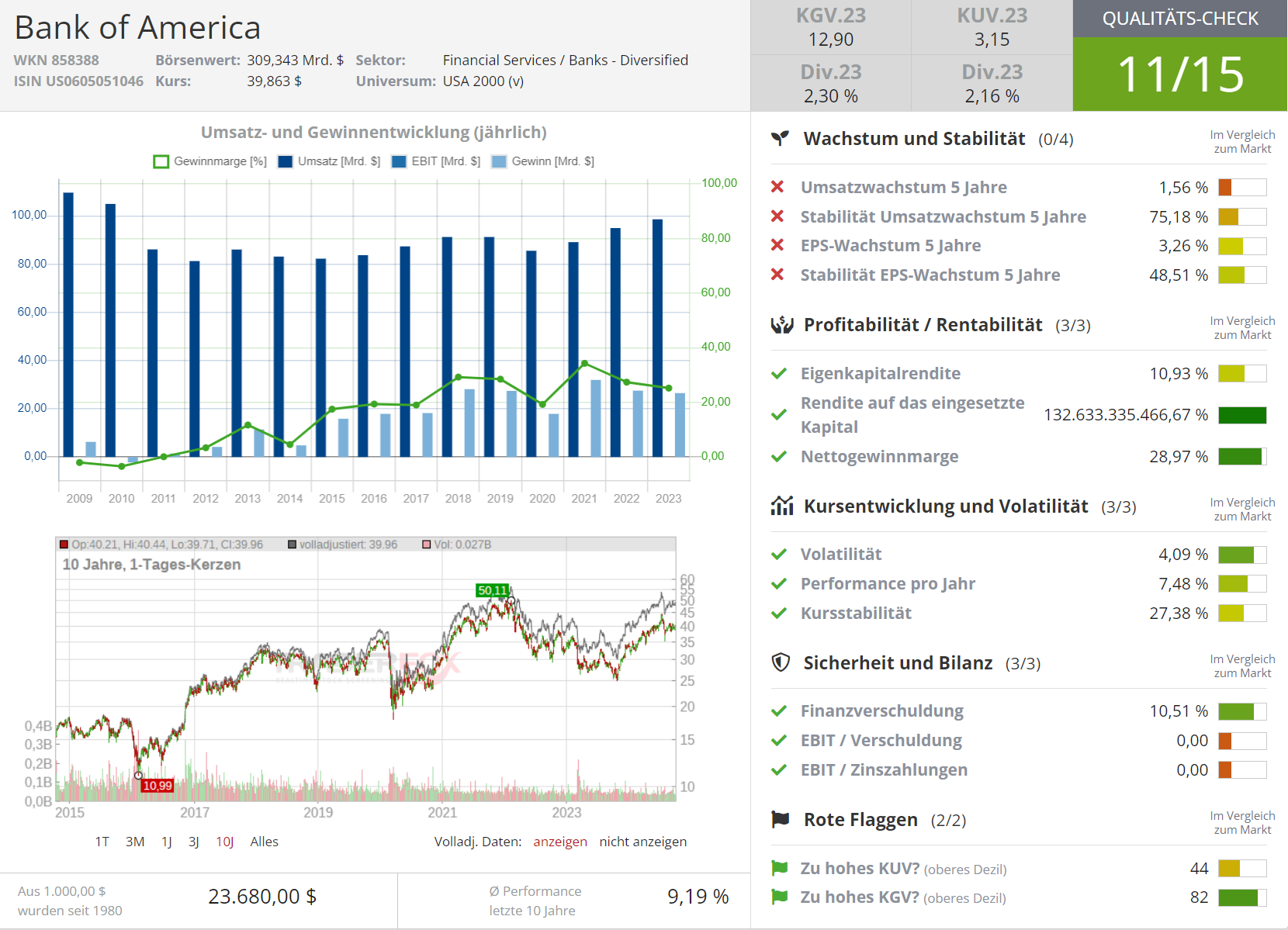

Im Fokus: Bank of America

So unspektakulär in Buffett Portfolio die Bank-of-America-Position im 2. Quartal daherkommt, macht sie doch seitdem immer wieder Schlagzeilen. Denn Buffett verkauft seine Aktien und da er mehr als 10 % der Anteile hält, muss er seine Verkäufe zeitnah öffentlich bekannt geben.

Buffett begann im Juli mit seinen Verkäufen und hat seitdem in mehr als zehn Transaktionen Aktien verkauft, im Volumen von rund 9,5 Mrd. USD. Mit seinen verbleibenden Aktien ist Berkshire allerdings weiterhin der größte Aktionär der Bank. Auch hier stellt sich die Frage, weshalb Buffett sich jetzt von seinen BoA-Aktien trennt. Zuvor hatte er sich bereits nach und nach von Anteilen an verschiedenen Banken getrennt, darunter JPMorgan Chase, U.S. Bancorp, Wells Fargo und Bank of New York Mellon.

Möglicherweise liegt es an dem nun von der Fed eingeleiteten Zinssenkungszyklus. Banken reagieren empfindlich auf Zinsänderungen. Während des aggressiven Zinserhöhungszyklus der Fed ab März 2022 hatten sie erheblich profitiert und ihre Zinsmargen und Gewinne stark steigern können. Nun droht die gegenteilige Entwicklung. Dabei hatten bereits die jüngsten Finanzergebnisse der Bank of America keine große Freude mehr bereitet. Im 2. Quartal wurden Erträge in Höhe von 51,195 Mrd. USD verbucht bei einem Nettogewinn von 13,571 Mrd. USD. Der Nettozinsertrag ging jedoch um 300 Mio. auf 13,7 Mrd. USD zurück und blieb damit hinter den Marktprognosen zurück.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Daneben könnte auch das bei Apple einschlägige Steuerthema eine Rolle in Buffetts Überlegungen spielen. Bei der Bank of America war Buffett im 2. Quartal 2017 eingestiegen. Genauer gesagt schon 2011, als er der damals kriselnden BoA unter die Arme griff und zwar durch eine in zwei Teile strukturierte Transaktion. Für 5 Mrd. USD kaufte er "Cumulative Perpetual Preferred Stocks", die keine Laufzeitbeschränkung hatten und jährlich 6 % an Zinsen abwarfen. Sie konnten nicht in "Common Stocks" (Stammaktien) getauscht werden. Aber Warren Buffett wäre nicht Warren Buffett, hätte es nicht einen zweiten Part gegeben. Denn zusätzlich erhielt er Wandeloptionen, die es ihm erlaubten, bis September 2021 für 5 Mrd. USD BoA-Aktien zu kaufen - und zwar zu einem festgelegten Preis von 7,14 USD je Aktie. Und Buffett wandelte die Aktien bei einem Kurs von etwa 25 USD. Und machte somit bei der Ausübung der Optionen knapp 18 USD Gewinn je Aktie und in Summe waren das - festhalten - 12,6 Mrd. Dollar. Gewinn! Mit einem einzigen Deal! Die ganzen in den dazwischenliegenden sechs Jahren vereinnahmten Zinsen noch gar nicht eingerechnet.

In den ersten sechs Monaten dieses Jahres hat sich der Aktienkurs der BoA sehr erfreulich entwickelt und damit die Kursgewinne von Buffett ordentlich in die Höhe geschraubt. Kursgewinne, die irgendwann einmal realisiert und dann versteuert werden müssen. Und, analog zu seinen Aussagen bei Apple, fallen bei Verkäufen zum jetzigen Zeitpunkt die niedrigen Körperschaftssteuersätze an, während Buffett von deutlich erhöhten Sätzen in den kommenden Jahren ausgeht.

Buffett hat also gute Gründe für seine BoA-Verkäufe. Sobald sein Anteil die Marke von 10 % unterschreitet, werden die Verkäufe nicht mehr zeitnah mitgeteilt und wir sind wieder auf das nächste quartalsmäßige 13F-Formular angewiesen. Für das 2. Quartal dürften weitere Apple- und die BoA-Verkäufe die zentrale Rolle spielen. Und der neue Rekordstand seines Cashbergs. Und vielleicht findet Buffett ja zwischenzeitlich auch mal wieder ein Unternehmen, das ihm gut und preiswert genug erscheint, um unter Berkshires Fittiche genommen zu werden. Leisten kann er sich das ja zweifelsohne…

________________

Eigene Positionen: Berkshire Hathaway

Bildherkunft: AdobeStock_572062615