ROIC ist eine Performance-Wunderwaffe: Diese US-Aktien passen zu diesem Anlage-Erfolgsfaktor

Ein hoher und steigender Return on Invested Capital (ROIC) ist mehr als nur eine Kennzahl – es ist ein Indikator für überlegene Effizienz und Rentabilität eines Unternehmens. Und laut Berechnungen von Jefferies versprechen Aktien nach diesem Strickmuster auch sehr gute Anlageergebnisse. TraderFox berichtet und mit nur einem Klick erfahren Sie, welche US-Aktien derzeit zu diesem Anlage-Erfolgsfaktor passen.

Ein hoher und steigender Return on Invested Capital (ROIC - Rendite auf das eingesetzte Kapital) ist ein starkes Signal für die Effizienz und Rentabilität eines Unternehmens. Das wiederum legt die Annahme nahe, dass solche Titel auch aus Anlegersicht interessant sind. Jedenfalls finden sich gleich mehrere Argumente, warum sich solche Wetten als Investments überdurchschnittlich lohnen sollten.

So signalisiert erstens ein hoher ROIC, dass ein Unternehmen in der Lage ist, sein investiertes Kapital effizient zu nutzen und hohe Gewinne zu erzielen. Das bedeutet, dass es gut darin ist, Investitionen in profitables Wachstum umzusetzen. Gesellschaften mit steigendem ROIC haben außerdem zweitens oft starke Wettbewerbsvorteile, sei es durch Markenstärke, technologische Überlegenheit oder Kosteneffizienz. Diese Vorteile ermöglichen es ihnen, dauerhaft überdurchschnittliche Renditen zu erzielen.

Ein hohes ROIC deutet drittens auf eine solide finanzielle Gesundheit hin. Solche Unternehmen generieren oft ausreichend Cashflow, um Schulden zu tilgen, Dividenden zu zahlen und in weiteres Wachstum zu investieren, was das Risiko für Investoren reduziert. Ein steigender ROIC zeigt zudem viertens an, dass das Unternehmen kontinuierlich Wege findet, seine Kapitalrendite zu verbessern. Dies spricht für eine starke Managementleistung und eine gute Marktpositionierung, was langfristig zu weiterem Wachstum und höheren Aktienkursen führen kann.

ROIC-Anlagestrategien haben sich US-Aktien in den vergangenen Jahren gelohnt

Zusammengefasst bieten Aktien von Unternehmen mit hohem und steigendem ROIC oft eine attraktive Mischung aus Stabilität, Wachstumspotenzial und Ertragsstärke, was sie zu lohnenswerten Investitionen macht. Das ist eine These, die auch zu den Erkenntnissen passt, über die Jefferies in einer aktuellen Studie berichtet.

Darin verweist der US-Finanzdienstleister darauf, dass sich nach der globalen Finanzkrise mit dem Wachstum der Asset-Light-Dienstleistungen und der wissensbasierten Wirtschaft der Schwerpunkt auf die Rendite des investierten Kapitals (ROIC) verlagert hat. Der Trend zu steigenden Aktienrückkäufen in den USA in der Ära der quantitativen zinspolitischen Lockerungen und allgemein niedrigen Zinsen hat ebenfalls zu dieser Verlagerung beigetragen.

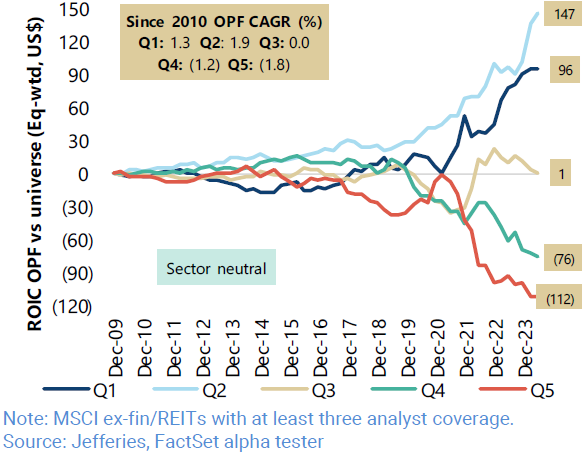

Aus Sicht der Faktorrendite hat das ROIC-Signal seit 2017 an Bedeutung gewonnen, heißt es weiter. Auch nach einer Neutralisierung durch etwaige Sektorverzerrungen kommt die Studienautoren zu einem ähnlichen Ergebnis, wobei die ROIC-Aktien im zweiten Quintil (bei einer Aufteilung einer Gruppe in fünf gleich große Teile wird jedes davon als Quintil bezeichnet) am besten abgeschnitten hat, gefolgt von der ROIC im ersten Quintil.

Interessant ist gemäß´den weiteren Ausführungen von Jefferies auch, dass es auf sektorneutraler Basis eine erhebliche Renditedivergenz zwischen den ROIC-Körben des obersten und des untersten Quintils seit dem Ende der Coronavirus-Pandemie (seit 2021) gegeben hat. Tatsächlich weisen diese beiden Aktienkörbe seither eine Long-Short-Excess-Rendite von mehr als 200 % auf.

Performance des MSCI USA Index gemessen an ROIC-Quintilen seit 2010 auf sektorneutraler Basis

Das Meiden von negativem wIROIC-Momentum verbessert die Performance bei Aktien mit hohen ROICs

Um die künftige Richtung des ROIC zu beurteilen, vertraut Jefferies den gemachten Angaben zufolge auf den wIROIC-Momentum-Faktor. Der erzielten Vergangenheitsperformance zufolge verbessert dieser Faktor die Überschussrendite von US-Aktien mit hohem ROIC im Zeitverlauf. Die vorgenommenen Backtests zeigen, dass US-Unternehmen mit positivem wIROIC-Momentum kontinuierlich besser abgeschnitten haben als solche mit negativem Momentum. Im Gegensatz dazu war die alleinige Verwendung der vergangenen ROIC-Veränderung nicht so erfolgreich. Ferner stellten die Studienautoren fest, dass Aktien mit hohem ROIC (erstes Quintil) und positivem wIROIC-Momentum ihre Konkurrenten mit negativem wIROIC-Momentum deutlich übertroffen haben. Im Gegensatz dazu haben Aktien mit hohem ROIC und negativem wIROIC-Momentum kontinuierlich schlechter abgeschnitten.

Anknüpfend daran werden US-Aktien von Unternehmen aus dem obersten Quintil der Rentabilitätskennzahlen, die ihre Fähigkeit zur weiteren Steigerung der Rentabilität unter Beweis gestellt haben, laut Jefferies auch in Zukunft zu den Kernbeständen der Anlageportfolios gehören und eine hohe Bewertung aufweisen.

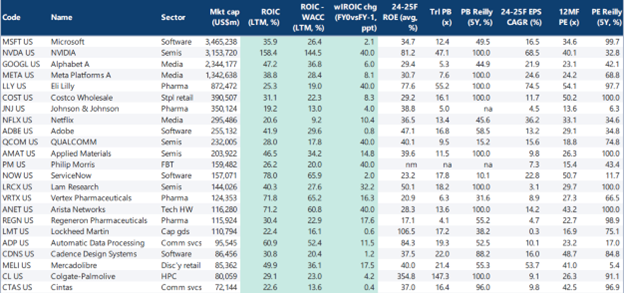

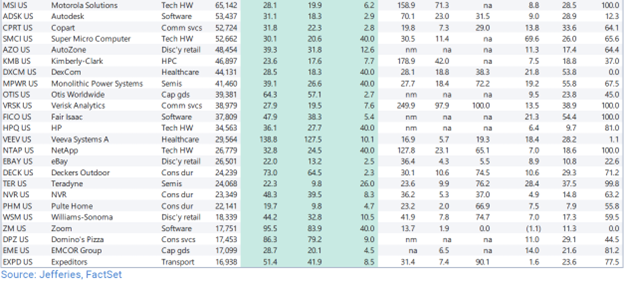

Passend dazu hat der US-Finanzdienstleister basierend auf den nachfolgenden Auswahlkriterien eine Favoritenliste mit US-Unternehmen mit hohem und steigendem ROIC erstellt:

▪ Anlageuniversum: US-Unternehmen mit einer Marktkapitalisierung von über fünf Mrd. USD.

▪ Hoher ROIC: ROIC (LTM - last twelve months) mehr als 20 % (bis auf wenige Ausnahmen)

▪ Wertschaffende Unternehmen: ROIC höher als WACC (LTM).

▪ Potenzial zur weiteren Verbesserung der ROIC: Positives ROIC-Momentum (FY0 vs. FY-1).

Aktien-Übersichtsliste mit US-Unternehmen mit hohem und steigendem ROIC (sortiert nach Marktkapitalisierung)

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_244916882