Semtech wurde mit Gewinn verkauft - eine Aktie wurde neu in das Musterdepot eingebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In Oktober ist im Musterdepot wenig passiert, wobei wir nur eine einzige Aktie verkauft haben. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen, und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. November ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

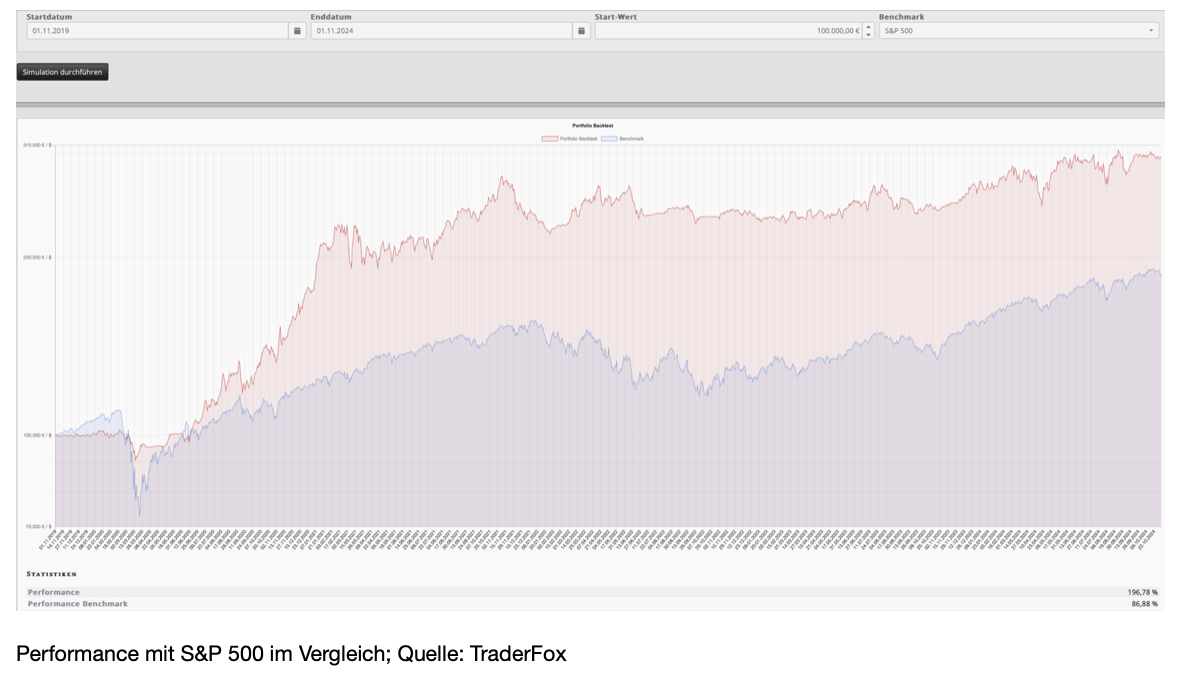

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 196 % verbuchen. Damit fiel das Musterdepot wieder unter die Marke von 200 %. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 87 % erzielen, wobei dieser allerdings wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat konnten wir leider keinen Take-Profit verbuchen. Euch muss klar sein, dass es sich bei dem Portfolio-Builder um keine Depotsoftware-Lösung handelt, sondern um eine Lösung, um Portfoliosysteme zu testen. Es darf damit auch nicht verwundern, dass sich die Performancetabelle im Rückblick immer wieder verändert. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach und über die monatlichen Beiträge kann genau nachvollzogen werden, wie sich die Performance entwickelt hat.

Rückblickend verändert sich die Performancetabelle immer wieder leicht, wie mir aufgefallen ist. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach, damit die Performance realistisch bleibt.

Die ausgebuchten Aktien

In diesem Monat wurde mit Semtech nur eine einzige Aktie verkauft. Bei dem Unternehmen handelt es sich um einen Anbieter von Hochleistungshalbleitern, IoT-Systemen und Cloud-Konnektivitätsdiensten. Mit der Aktie wurden 7 % Gewinn erzielt. Grundsätzlich sollte die Aktie auf der Watchlist behalten werden. Wenn sie erneut Stärke zeigt und über das letzte Hoch zieht, dann kann ich mir hier einen Einstieg vorstellen. Zu beachten ist, dass Ende November bei Semtech Quartalszahlen anstehen.

Die eingebuchten Aktien im November

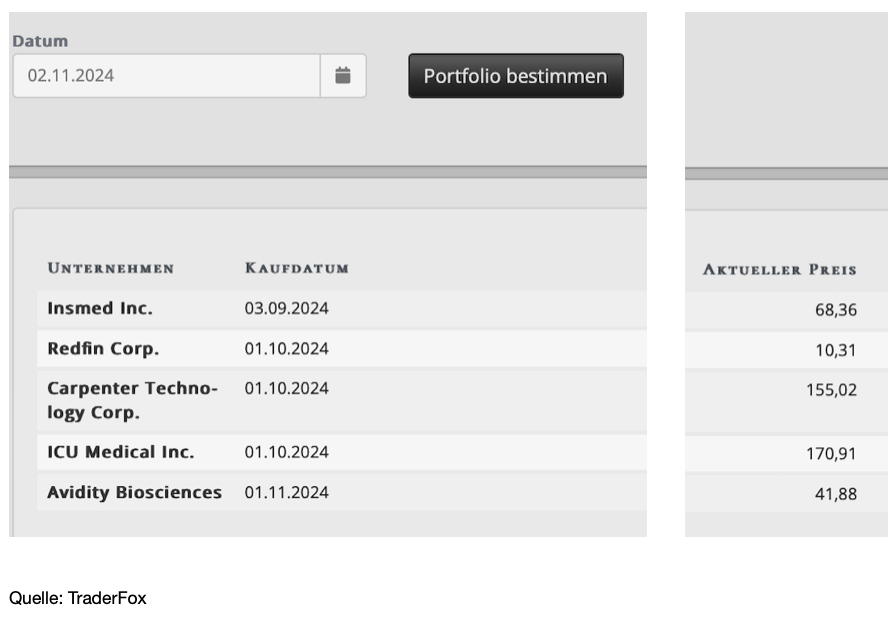

Bereits seit September haben wir Insmed im Musterdepot. Daneben bleibt uns Redfin, Carpenter und ICU Medical erhalten. Bei allen Aktien, die verbleiben, wurde im letzten Monat ein leichter Verlust verbucht, wobei aktuell mit etwa 20 % der Verlust bei Redfin am größten ist. Neu im Depot ist mit Avidity Biosciences eine Aktie aus dem Biotechnologie-Bereich.

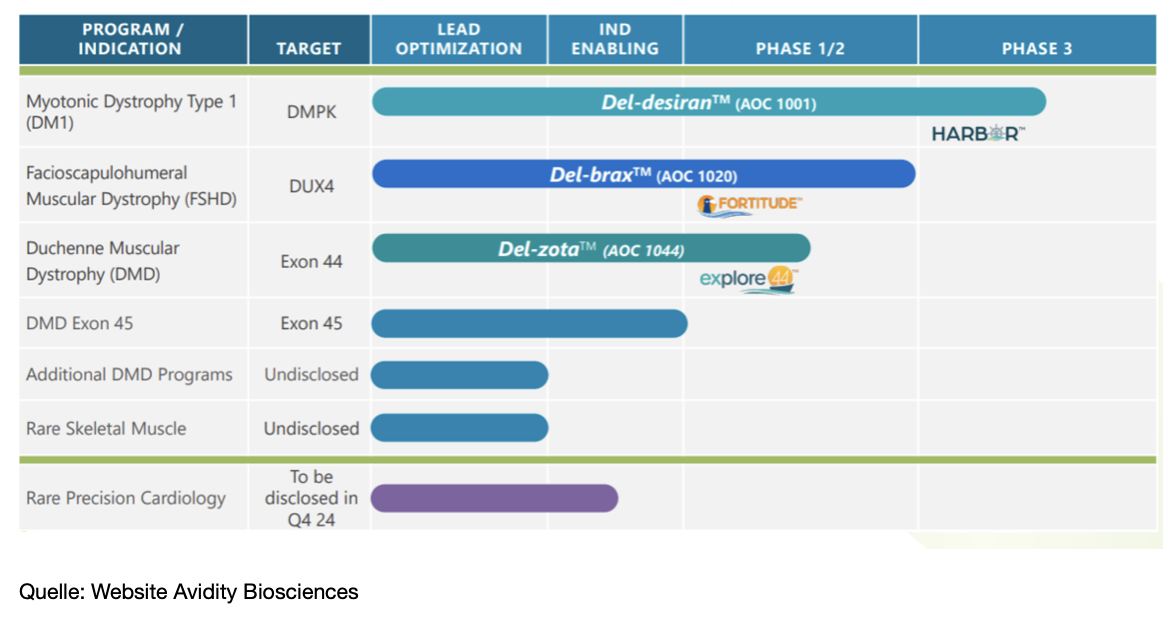

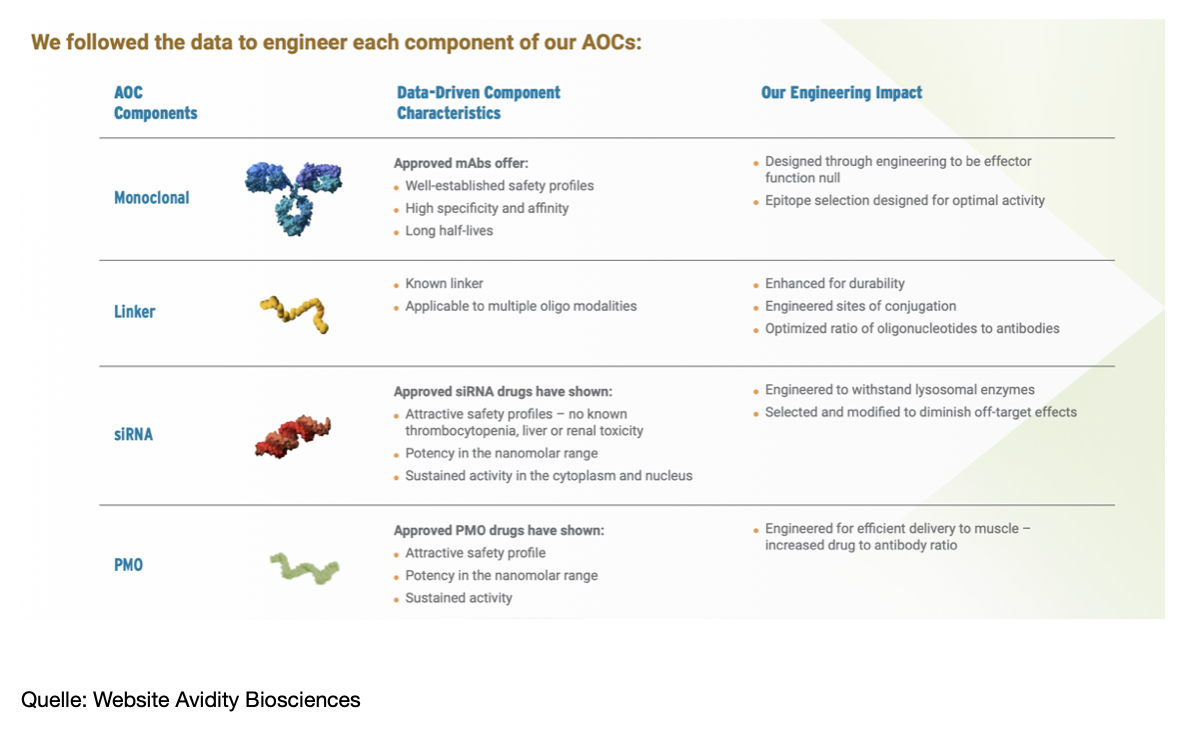

Avidity Biosciences [RNA | ISIN US05370A1088] ist ein Biotechnologieunternehmen und entwickelt neuartige Therapien mit Antikörper-Oligonukleotid-Konjugaten, welche die derzeitigen Einschränkungen von Oligonukleotidtherapien überwinden sollen, um eine breite Palette schwerer Krankheiten zu behandeln. Bei Oligonukleotiden handelt es sich um kurze ein- oder zweisträngige Segmente von Nukleinsäuren, Der Fokus des Unternehmens liegt klar auf der Entwicklung gezielter RNA-Therapien. Dabei setzt man auf die Kombination von Antikörpern und Oligonukleotiden. Die Plattform des Unternehmens ist als Antibody-Oligonucleotide Conjugates (AOCs) bekannt und nutzt Antikörper-Targeting, um Oligonukleotide direkt an die Zellen zu liefern. Das führende Produkt ist AOC 1001, was für die Behandlung einer seltenen monogenen Muskelerkrankung konzipiert wurde. In der Pipeline befinden sich aktuell sieben Programme. Die Marktkapitalisierung der Aktie beträgt aktuell 4,94 Mrd. USD.

Wachstum und Risiken

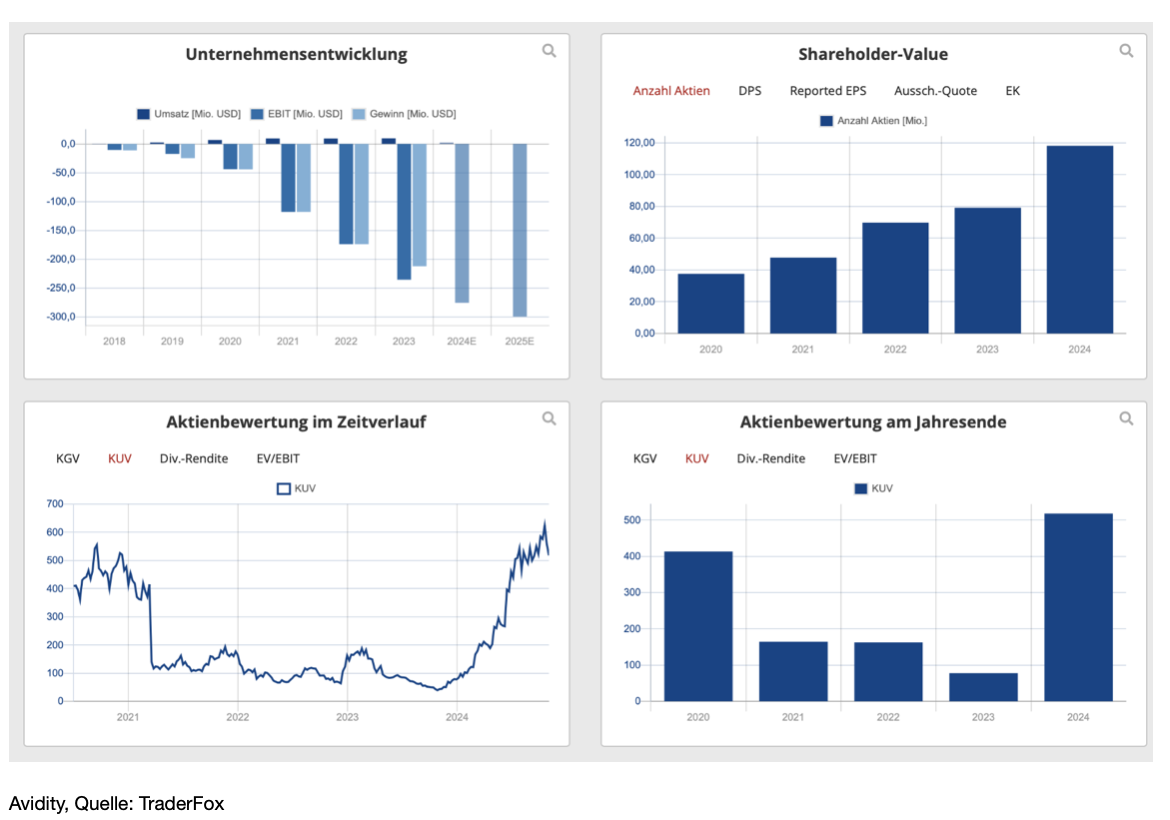

Wenn wir auf die TraderFox-Datenbank gehen, dann sehen wir, dass es sich bei Avidity um eine hochspekulative Aktie handelt, deren Verluste in den letzten Jahren immer größer wurden, während auch die Anzahl der Aktien zuletzt immer, schneller immer stärker zunahm. Die letzte Kapitalerhöhung über 300 Mio. USD wurde im August durchgeführt und das dürfte bei weitem nicht die Letzte gewesen sein.

Allerdings gab es zuletzt einige bedeutende Neuigkeiten. Dabei ist Aviditiys Anspruch, das erste Unternehmen für AOC im Bereich der Oligonukleotide zu sein. Oligonukleotide haben zwar einen therapeutischen Wert, lassen sich aber nur schwer außerhalb der Leber verabreichen; eine Einschränkung, die Avidity durch die Konjugation mit Antikörpern überwunden haben will. Dieser Ansatz war für Antikörper-Wirkstoff-Konjugate (ADC) sehr erfolgreich, und mehr als ein Dutzend ADCs wurden zugelassen. Avidity versucht den gleichen Ansatz, jedoch mit Oligonukleotiden wie siRNAs (small interfering RNAs) und dem ersten PMO (Phosphorodiamidat-Morpholino-Oligomer) im klinischen Bereich.

Dabei hat das Unternehmen am 12. Juni über die Ergebnisse der Phase 1/2-Studie FORTITUDE für ein weiteres AOC berichtet. Zu den wichtigsten Erkenntnissen aus Phase 1/2 FORTITUDE gehören eine durchschnittliche Reduktion von DUX4-regulierten Genen um mehr als 50 %. Außerdem sind Trends zu funktionellen Verbesserungen, einschließlich einer erhöhten Kraft in den Muskeln der oberen und unteren Extremitäten zu erkennen. Auch Muskelfunktion, gemessen am erreichbaren Arbeitsbereich im Vergleich zu Placebo, fielen positiv aus. Die Behandlung scheint sicher und gut verträglich zu sein. Es gab keine schwerwiegenden Nebenwirkungen. Grundsätzlich ist es immer ein gutes Zeichen, wenn sowohl Biomarker als auch funktionelle Ergebnisse in die richtige Richtung tendieren. Dies deutet normalerweise auf eine wirksame Therapie hin.

Dann veröffentlichte Avidity Biosciences am 9. August positive Ergebnisse in einer klinischen Phase-1/2-Studie (EXPLORE44) mit dem Wirkstoff AOC 1044 zur Behandlung von Duchenne-Muskeldystrophie (DMD). Bei Patienten mit Mutationen, die für das Exon-44-Skipping geeignet sind, zeigte die Verabreichung von 5 mg/kg AOC 1044 eine herausragende Wirkstoffanreicherung in der Skelettmuskulatur und führte zu einer signifikanten Steigerung der Dystrophin-Produktion um 25 % des Normalwerts sowie zu einer signifikanten Erhöhung des Exon-44-Skippings um 37 %. Zudem konnte eine Reduktion der Kreatinkinasewerte um über 80 % im Vergleich zum Ausgangswert festgestellt werden, was auf eine Verbesserung der Muskelfunktion hindeutet. AOC 1044 erwies sich als sicher und gut verträglich, wobei die meisten Nebenwirkungen mild oder moderat waren.

Grundsätzlich denke ich, dass die Aktie spannend ist, da es das Unternehmen in den nächsten Jahren schaffen könnte, eine bedeutende Rolle in seiner Nische einzunehmen. Dabei ist die Cashposition mit 1,3 Mrd. USD aktuell als solide einzuschätzen, da das Geld, ohne neue Kapitalerhöhungen, laut aktuellem Stand noch mindestens für 10 Quartale reichen wird. Die letzten Kooperationseinnahmen lagen bei 2 Mio. USD, könnten sich in den kommenden Quartalen allerdings schnell nach oben schrauben.

Kursentwicklung

Die Aktie ist die letzten drei Jahre beinahe nur gefallen und erreichte im Oktober 2023 ihre Tief bei unter 5 USD. Dann allerdings wechselte die Aktie in einen steilen Aufwärtstrend, der die Aktie bis auf 50 USD trieb. Mit den Ergebnissen zur FORTITUDE-Studie im Juni kam es zu einem Up-Gap, das bislang auskonsolidert wird. Sollte die Pivotal Price Line im Bereich von 35 USD angelaufen werden, kann hier über eine kleine spekulative Position nachgedacht werden.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine