Szenarioanalyse: Wie viel eine Kreditkrise Sie als Anleger kosten könnte

Der US-Aktienmarkt zeigt neuerdings Schwächesignale. Das hat teilweise auch mit Konjunktursorgen zu tun. Der US-Finanzdienstleister MSCI untersucht vor diesem Hintergrund ein Szenario, wie sich eine plötzliche Störung der Kreditmärkte auf die Portfolios auswirken könnte. TraderFox berichtet und beziffert die potenziellen Folgen einer etwaigen Kreditkrise für Aktien und Anleihen.

Viele der bisher in diesem Jahr so gut gelaufenen führenden Weltbörsen sind jüngst spürbar unter Abgabedruck geraten. So war an den US-Aktienmärkten zum Ende der Vorwoche so etwas wie Ausverkaufsstimmung zu spüren. Einher ging diese negative Entwicklung auch mit einem schwach ausgefallenen US-Arbeitsmarktbericht, der die bereits auch zuvor schon aufgekommene Angst vor einer bevorstehenden Rezession schürte. Besonders hart getroffen hat es dabei bisher den technologielastigen Nasdaq Composite Index, der sich inzwischen im Korrekturbereich befindet, wovon ab Verluste von 10 % die Rede ist. Der Nasdaq 100 Index vernichtete in etwas mehr als drei Wochen bereits mehr als 2 Billionen Dollar an Wert.

Korrekturbewegungen treten an den Aktienbörsen zwar regelmäßig auf, was die Leitindizes aber nicht davon abgehalten hat, auch in diesem Jahr bereits neue Kursrekorde zu markieren. Dennoch geht mit Abwärtsbewegungen wie aktuell bei Anlegern natürlich auch stets die bange Frage danach einher, wie sehr es eventuell noch weiter abwärtsgehen könnte.

Mit diesem Thema beschäftigt sich auch der US-Finanzdienstleister MSCI in einer aktuellen Publikation. Darin heißt es als Ausgangsthese, ein Rückgang der Kreditvergabe und höhere Anforderungen an die Sicherheiten, die sich aus der Umstellung auf höhere Zinssätze und ein größeres Kreditrisiko ergeben, könnten eine Abwärtskaskade auf den Finanzmärkten auslösen und einen Teufelskreis aus geringeren Ausgaben, Investitionen und Wachstum schaffen. Die Studienautoren stellen ein Szenario vor, wie sich eine plötzliche Störung der Kreditmärkte auf die Portfolios auswirken könnte, insbesondere angesichts der bestehenden Anzeichen für eine erhöhte Anfälligkeit des Marktes.

Ein potenzielles Szenario-Strickmuster

Ablaufen könnte ein solches Kreditereignis, sofern es auftreten sollte, laut MSCI wie folgt: Ein plötzlicher wirtschaftlicher Abschwung, der durch einen Anstieg der Zinssätze noch verschärft wird, löst einen Kreditschock aus. Unternehmen, die bereits mit geringen Gewinnspannen arbeiten und (häufig) in Sektoren mit strukturellen Problemen tätig sind, haben Schwierigkeiten, ihre Schulden zu bedienen.

Gleichzeitig kommt es zu einem Rückzug bei der Kreditvergabe und zu höheren Anforderungen an die Sicherheiten. Da sich die Anleger von Kreditengagements abwenden, weiten sich die Kreditspreads aus. Die Ansteckung erfolgt auf den Aktienmärkten, hauptsächlich bei Unternehmen mit hohem Verschuldungsgrad, hoher kurzfristiger Kreditaufnahme und schwachen Bilanzen.

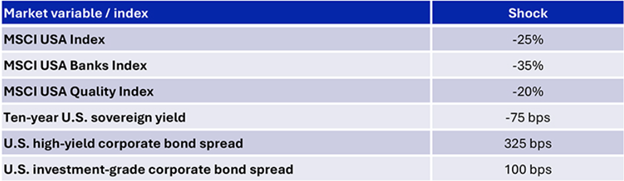

Um dieses Szenario zu bewerten, hat sich MSCI vergangene Krisen angesehen, die durch makroökonomische Ereignisse ausgelöst wurden. Identifiziert wurden dabei 14 Ausverkäufe an den US-Märkten seit 1946 und man hat in diesen Fällen den maximalen Drawdown, die Zeit bis zum Tiefpunkt und die Zeit bis zur Erholung erfasst. Der MSCI USA Index diente als Proxy für die historische Performance des US-Aktienmarktes seit 1972 und die Fama-French-Benchmark für das größte Marktkapitalisierungs-Quintil der US-Aktien vor 1972. Als Ergebnis geht der Finanzdienstleister von einem breiten Ausverkauf am Aktienmarkt von 25 % aus, was dem historischen Durchschnittsverlust bei dieser Art von Ereignissen entspricht.

Unter dem Gesichtspunkt der Faktoren werden Unternehmen mit hohem Verschuldungsgrad und geringer Ertragsqualität in unserem Szenario stärker betroffen sein als der breite Markt. Regionale Banken, die eine wichtige Quelle für die Kreditvergabe an Unternehmen und die Immobilienfinanzierung in ihren lokalen Gebieten sind, werden stärker betroffen sein, da viele von ihnen ein erhebliches Engagement in Gewerbeimmobilien und in der Kreditvergabe an kleine und mittlere Unternehmen haben, die beide anfällig für einen Kreditschock sind. Diese Banken könnten mit Liquiditätsrisiken konfrontiert werden, die sie zwingen, Vermögenswerte zu gedrückten Preisen zu verkaufen, was ihre Finanzlage weiter schwächt.

Für die zehnjährige Rendite der US-Staatsanleihen zeigen die historischen Daten eine große Bandbreite möglicher Ergebnisse. Das MSCI-Szenario sieht einen Renditerückgang von 75 Basispunkten vor, da die Wirtschaft mit Gegenwind zu kämpfen hat.

Szenario-Definition

Die Annahmen des Szenarios beruhen auf der Analyse historischer Daten und auf Einschätzungen. Es handelt sich nicht um eine Prognose, sondern um eine hypothetische Darstellung, wie sich das Szenario auf Portfolios mit mehreren Anlageklassen auswirken könnte.

Quelle: MSCI Inc.

Portfolio-Implikationen

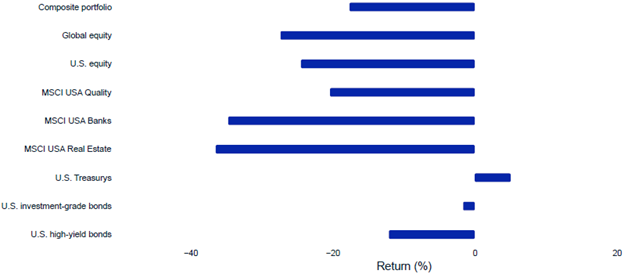

Um die Auswirkungen des Szenarios auf Multi-Asset-Class-Portfolios zu bewerten, haben die Studienautoren den MSCI-Rahmen für prädiktive Stresstests auf ein hypothetisches Portfolio angewendet, das aus globalen öffentlichen und privaten Aktien, US-Anleihen und privaten US-Immobilien besteht. Ein solches Portfolio verliert im Kreditszenario 17 %. In Übereinstimmung mit dem Szenario verkaufen sich Aktienmarktsektoren wie Immobilien und zyklische Konsumgüter stärker als andere. Generell schneiden zyklische Sektoren und Small-Cap-Aktien schlechter ab als der breite Markt, während defensive Sektoren, Aktien mit geringer Volatilität und Qualitätsaktien weniger stark abwerten.

Auswirkungen auf das Portfolio nach Anlageklassen, Sektoren und Stilen

Auswirkungen des Szenarios auf das Portfolio, basierend auf Marktdaten vom 17. Juni 2024. Die Performance des US-Stils und -Sektors wird im Verhältnis zum MSCI USA Index gemessen.

Quelle: S&P Global Market Intelligence, MSCI

Während die oben genannten Auswirkungen auf einer "sofortigen" Neubewertung beruhen, ist das Risiko eines jeden Szenarios laut MSCI nicht nur eine einzige Zahl: Szenarien entfalten sich über einen Verlauf, nicht über einen einzelnen Fall. Diese Überlegung ist entscheidend für eine effektive Planung, Portfolioanpassungen und die Aufrechterhaltung der Übereinstimmung mit den finanziellen Zielen.

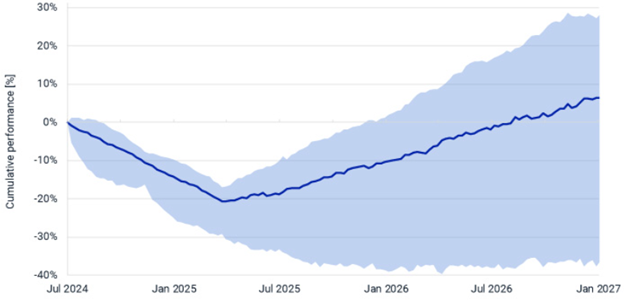

Um dieser Tatsache Rechnung zu tragen, haben die Studienautoren mit MSCI Fabric 2.000 potenzielle Pfade simuliert, die so parametrisiert wurden, dass sie dem durchschnittlichen Verlust von 25 %, einer Zeit bis zum Tiefpunkt von etwa neun Monaten und einer Zeit bis zur Erholung von etwa 16 Monaten entsprechen.

Die nachstehende Abbildung zeigt den Median und die Hüllkurve um ihn herum, um ein Gefühl dafür zu vermitteln, wie sich dieses Szenario entwickeln könnte.

Simulierte Pfade für die Entwicklung des US-Aktienmarktes in einem Kreditkrisenszenario

Das Diagramm zeigt die Gesamtheit der Entwicklungspfade für den MSCI USA Index. Die blaue Linie zeigt den Median, während der schattierte Bereich das 25. und 95. Perzentil über eine Reihe von 2.000 simulierten Pfaden darstellt.

Quelle: MSCI Fabric

MSCI-Fazit

Wenn der Markt zum Zeitpunkt des Eintretens der Kreditkrise anfällig ist, sind die Auswirkungen des Szenarios schwerwiegender, und die Märkte werden schneller ihren Tiefpunkt erreichen. Das Zentrum der Anfälligkeit für das Kreditszenario ist die Illiquidität, welche die Preise nach unten drückt, wenn die Verkaufsnachfrage den Markt trifft. Die Hauptquelle der Illiquidität sind private Kredite, so MSCI.

Was das Risiko anbelangt, so ist der Privatkredit ein Dreifachtreffer. Da es sich um Kredite handelt, erhalten Sie die Verteilungseigenschaften, die Sie am wenigsten wünschen. Da es sich um Privatkredite handelt, handelt es sich um einen undurchsichtigen Markt, und die Bewertungen können subjektiv sein und werden nur selten aktualisiert, wodurch die zugrunde liegende finanzielle Notlage verschleiert wird, konstatiert der Finanzdienstleister. Außerdem ist er illiquide, mit jahrelangen Bindungen.

Die Liquiditätsprobleme entstehen bei privaten Krediten, weil die Anleger keine andere Wahl haben, als ihre Bestände an öffentlichen Krediten überproportional zu liquidieren, um die gewünschte Reduzierung des Gesamtengagements zu erreichen. Je größer der private Markt ist, desto größer ist die Belastung der öffentlichen Märkte und das Risiko, dass die Preise kaskadenartig fallen.

Der letzte Punkt ist laut MSCI von entscheidender Bedeutung, denn der Markt für Privatkredite, einst ein Nischenmarkt, ist schnell gewachsen und verfügt heute über ein verwaltetes Vermögen von über 1,7 Billionen USD. In den USA ist der Markt für Privatkredite derzeit von der Größe her mit den Märkten für Hochzinsanleihen und Leveraged Loans vergleichbar.

Fragilität kann auch durch Konzentration und Verschuldung entstehen, die beide derzeit bemerkenswert sind. Der freie Cashflow abzüglich der Margenverschuldung hat einen der niedrigsten Werte der letzten 25 Jahre erreicht, und die Marktkapitalisierung der zehn größten Aktien im MSCI USA Index ist auf über 30 % der gesamten Marktkapitalisierung des Index gestiegen und nähert sich damit dem höchsten Stand der letzten 25 Jahre.

Das Kreditrisiko ist vielschichtig und betrifft einen großen Teil der Finanzmärkte direkt und indirekt durch seine Auswirkungen auf die Kreditaufnahme und die Finanzierung von Sicherheiten. Mit dem jüngsten Anstieg der Privatkredite geht dies sogar noch weiter, und zwar in einer Art und Weise, die nur schwer zu erahnen ist. Gegenwärtig scheinen die Kreditmärkte unangefochten zu sein, aber es liegt nach Einschätzung von MSCI in der Natur des Risikos auf diesen Märkten, dass es kaum Warnungen gibt, bis eine Kreditkrise in vollem Gange ist. Die vorliegende Szenarioanalyse bietet einige Anhaltspunkte für den Umgang mit einem möglichen Kreditereignis in einem Portfolio, so die Studienautoren.

Bildherkunft: AdobeStock_884214297