Top-Aktienfavoriten-Trio: Bei diesen drei deutschen Nebenwerten wittert die Baader Bank Kurspotenziale von 37 % - 56 %

Die Baader Bank hat ihre Top-Kauftipps im DACH-Raum aktualisiert. Allgemein setzt die Investmentbank wie schon zuletzt weiter auf Nebenwerte in der deutschsprachigen Region. Der Fokus liegt dabei auf hochwertigen Aktien mit attraktiven Bewertungen und intakten Anlagegeschichten. TraderFox berichtet und verrät die Namen jener drei deutschen Aktien, bei denen die Baader Bank am meisten Kursluft nach oben wittert.

Die Baader Bank hat kürzlich ihre Top-Aktien-Liste publiziert. In der Studie erinnern die Autoren zunächst daran, dass man im April steigende Chancen auf einen Wechsel bei den Favoriten am Aktienmarkt konstatiert hatte, nachdem zuletzt Standardwerte etwa drei Jahre dominiert hatten. Seit dieser Prognose hätten auch einige der zuvor schlechter als der Markt gelaufene mittelgroße und kleinere Aktien aus der DACH-Region (D für Deutschland, A für Austria / Österreich und CH für Confoederatio Helevtica / Schweiz) damit begonnen, den breiteren europäischen Markt wieder zu übertreffen.

Die Experten bei der zitierten Investmentbank sehen die Gründe für ihre positive Einschätzung trotz jüngster makroökonomischer Unsicherheiten als weitgehend intakt an. Denn erstens habe sich die politische Unterstützung im dritten Quartal 2024, insbesondere durch die unerwartete Zinssenkung der Fed um 50 Basispunkte und ein angekündigtes Stimuluspaket in China, ausgeweitet. In den kommenden Quartalen erwartet die Baader Bank, dass die nachlassenden Inflationsdruck, ein uneinheitliches wirtschaftliches Umfeld und geopolitische Unsicherheiten die Zentralbanken auf einen stabilen Pfad der Zinssenkungen führen werden.

Zweitens blieben die wirtschaftliche Perspektive der Baader Bank optimistisch, da die zusammengesetzten Frühindikatoren nach einem Rückgang weiterhin deutlich über den Tiefstständen der Vorjahre liegen. Drittens sei die Bewertung im Bereich der mittelgroßen und kleineren Aktien als günstig zu erachten, was über Zeit zunehmendes Anlegerinteresse anziehen sollte. Der sich klar verbessernde geldpolitische Hintergrund sei zudem ein weiterer starker Grund für eine erneute Outperformance-Phase von Mid- und Small-Caps.

Entwicklung des MSCI Deutschland Index im Zusammenspiel mit den Zwölfmonats-Konsensschätzungen für das Ergebnis je Aktie

Quellen: LSEG, Baader Helvea Equity Research

Überzeugende Langfrist-Performance der Baader-Top-Picks

Passend zu dieser Einschätzung umfasst die Liste mit den hausintern als Top-Aktienideen bezeichneten Empfehlungen der Baader Bank aus dem Kernuniversum der DACH-Länder derzeit keine Large Caps; stattdessen sind zehn mittelgroße und fünf kleinere Aktien darin vertreten. Deutschland und die Schweiz sind mit acht und sechs Aktien repräsentiert, während Österreich momentan nur einen Titel stellt. In Anbetracht möglicher Marktvolatilität liegt der Fokus auf hochwertigen Aktien mit attraktiven Bewertungen und intakten Investmentgeschichten. Die Baader Bank plant, die Exposition gegenüber zyklischen Chancen selektiv zu erhöhen, insbesondere im Hinblick auf eine potenzielle wirtschaftliche Erholung ab 2025.

Seit der letzten Ausgabe der zitierten Publikation am 17. Juli 2024 hat das Top-Picks-Portfolio der Baader Bank um 2,4 % zugelegt, während der Benchmark-Index STOXX Europe 600 nur um 0,8 % gestiegen ist. Insgesamt erzielte das Portfolio seit seiner Auflegung am 7. Januar 2013 eine absolute Rendite von 347,2 % und eine relative Rendite von 187,5 % gegenüber dem Vergleichsmaßstab.

Weitere Informationen zu den drei Baader-Favoriten aus Deutschland mit dem derzeit größten Kurspotenzial

Nachfolgend stellen wir von den Favoriten der Baader Bank jene drei Aktien aus Deutschland etwas näher vor, denen die Investmentbank derzeit das größte Kurspotenzial zubilligt. Diese beträgt derzeit bei All for One Group 56,4 %, bei Aurubis 37,1 % und bei Dürr 49,7 %.

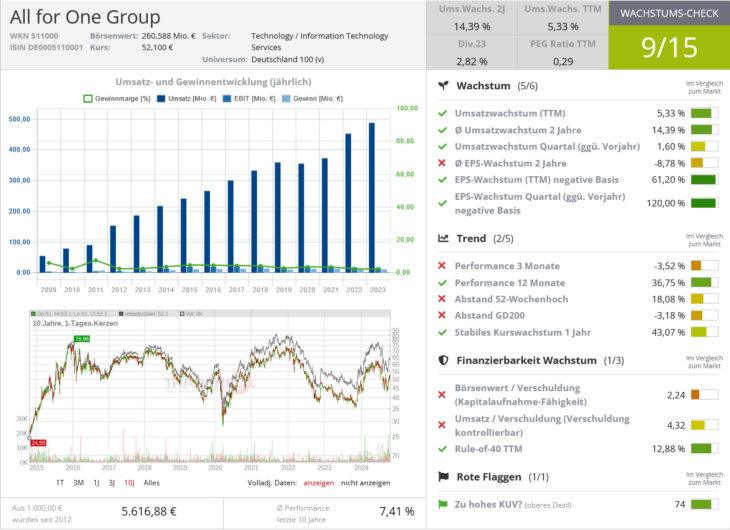

All for One Group (ISIN: DE0005110001 - Kurs am 16.10.: 51,80 EUR – Baader-Kursziel: 81,00 EUR)

Die All for One Group äußerte sich jüngst auf der Baader Bank-Konferenz optimistisch über ihre Geschäftsaussichten und erwartet ein starkes viertes Quartal 2023/24 sowie einen positiven Start ins Geschäftsjahr 2024/25. Trotz eines schwierigen wirtschaftlichen Umfelds hält das Unternehmen an seiner Umsatzprognose von 505 Mio. bis 525 Mio. EUR fest, was einem Anstieg von 3 % bis 8 % gegenüber dem Vorjahr entspricht. Auch das operative Ergebnis (non-IFRS EBIT) wurde mit 32 Mio. bis 36 Mio. EUR für das laufende Geschäftsjahr bestätigt. Für die kommenden Jahre plant die All for One Group ein organisches Wachstum im mittleren einstelligen Prozentbereich und eine EBIT-Marge von 7 % - 8 % bis 2024/25.

Ein starker Impuls wird erwartet durch SAP-Transformationsanreize, die im Rahmen des Programms RISE with SAP bereitgestellt werden. Kunden, die auf SAP S/4HANA migrieren, können bis Ende 2024 von attraktiven Anreizen profitieren. Dies dürfte sich vor allem im traditionell umsatzstarken vierten Quartal von SAP positiv auf die Geschäftsentwicklung der All for One Group auswirken.

Die Analysten der Baader Bank bestätigen ihr Kursziel von 81 EUR für die Aktie. Grundlage hierfür sind ein Unternehmenswert-Umsatz-Multiplikator von 0,75x und ein Unternehmenswert/EBIT-Multiplikator von 12,1x. Mit Blick auf die in 2022/23 umgesetzten Restrukturierungsmaßnahmen und die zunehmende Verbreitung von S/4HANA wird erwartet, dass die All for One Group bis 2025/26 zu ihren historischen Höchstwerten bei den Margen zurückkehren kann.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Aurubis (ISIN: DE0006766504 - KTopurs am 16.10.: 65,65 EUR – Baader-Kursziel: 90,00 EUR)

Die Aurubis AG, ein Unternehmen im Bereich Metalle und Bergbau, zeigt trotz aktueller Herausforderungen eine langfristig positive Wachstumsprognose, wie die Baader Bank betont. In den letzten zehn Jahren stieg das operative Ergebnis vor Steuern (EBT) von unter 150 Mio. EUR auf über 400 Mio. eur. Mit dem Abschluss der laufenden Projekte wird erwartet, dass Aurubis ein EBT von über 600 Mio. EUR erzielen kann.

Um profitables Wachstum zu sichern, investiert das Unternehmen etwa 1,7 Mrd. EUR in die Bereiche Kupferproduktion und Mehrmetallrecycling. Die Hauptprodukte sind Kupferkathoden und Zwischenprodukte wie Draht, Bleche und Flachwalzprodukte. Die Nachfrage nach diesen Produkten sollte über dem Wirtschaftswachstum steigen, unterstützt durch den beschleunigten Übergang zu erneuerbaren Energien und höhere durchschnittliche Kupferpreise.

In einer Mitteilung vom 24. September 2024 erklärte Aurubis, dass das operative EBT für das Geschäftsjahr 2023/24 voraussichtlich 410 Mio. EUR betragen wird. Diese Prognose lag unter der vorherigen Schätzung, da der Hochlauf eines Teils der Anlage in Hamburg Verzögerungen aufweist. Der Netto-Cashflow bleibt jedoch stark und liegt zwischen 500 und 600 Mio. EUR, was es Aurubis ermöglicht, strategische Investitionen aus eigenen Mitteln zu finanzieren. Die Baader Bank sieht die Prognose zum Ergebnis vor Steuern für 2024/25, die lediglich 300 bis 400 Mio. EUR beträgt, als vorsichtig an und glaubt, dass die neue Geschäftsführung mit einer positiven Überraschung aufwarten könnte.

Die Analysten der Baader Bank wenden nach eigener Aussage eine vorsichtige Bewertungsmethode an, indem sie ein Kurs-Gewinn-Verhältnis (KGV) von 10,5x auf Basis der Schätzungen für 2025/26 verwenden. Sie sind der Meinung, dass der Aktienkurs von Aurubis mittelfristig über 100 EUR steigen könnte, vorausgesetzt, das Unternehmen liefert die versprochenen Ergebnisse aus den hohen Investitionen. In diesem Fall könnten die Bewertungsmultiplikatoren über dem Zehnjahres-Durchschnitt von 11,5x liegen.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Dürr (ISIN: DE0005565204 - Kurs am 16.10.: 21,38 EUR – Baader-Kursziel: 32,00 EUR)

Die Dürr AG, ein Unternehmen im Bereich Investitionsgüter, bietet laut der Baader Bank hervorragende Wachstumschancen. Die Gesellschaft bedient wichtige Megatrends wie Automatisierung, Energie- und Ressourceneffizienz sowie nachhaltige Märkte wie Elektromobilität und Holzhäuser. Die Mehrheit der Aktivitäten ist bereits profitabel, und die erwartete Wende bei HOMAG (Holzbearbeitungsmaschinen) wird das Ergebniswachstum von Dürr in den Jahren 2025 bis 2027 erheblich ankurbeln. Aktuell liegt der Aktienkurs deutlich unter dem Höchststand von August 2021 (44 EUR), was die Aktie laut Baader Bank zu einer attraktiven Investitionsmöglichkeit macht. Eine Sum-of-the-Parts-Bewertung ergibt einen Wert von 29 EUR bis 39 EUR, während das abgezinste Cashflow-Modell einen „fairen Wert“ von über 33 EUR pro Aktie anzeigt.

Der Titel-Aktie erscheint stark unterbewertet, mit einem bereinigten Kurs-Gewinn-Verhältnis (KGV) von 10,1 für 2024, 7,9 für 2025 und 6,4 für 2026. Auch die Unternehmenswert/EBIT-Multiplikatoren sind attraktiv, mit 9,0 für 2024, 6,9 für 2025 und 5,3 für 2026. Im Vergleich zu den historischen Durchschnittswerten liegt das KGV um 35 % unter dem durchschnittlichen 1-Jahres-Vorwärts-KGV von 13,8 und etwa 14 % unter dem geschätzten Einjahres-Unternehmenswert/EBIT-Multiplikator von 9,2.

Die Zahlen für das dritte Quartal 2024, die am 7. November veröffentlicht werden, sollten das Vertrauen stärken, dass Dürr die Umsatz- und Gewinnziele erreichen kann. Für 2025 wird ein Umsatzwachstum von 5 % auf 5,132 Mrd. EUR und eine bereinigte EBIT-Marge von 6,4 % prognostiziert. Sollte HOMAG sein Ziel von 10 % Marge erreichen, würde dies die EBIT-Marge der Dürr-Gruppe auf das mittelfristige Ziel von 8,0 % anheben, so die Analysten.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Bildherkunft: AdobeStock_844710107