Trotz eines Take-Profits kommt es zur Konsolidierung im Musterdepot — mit diesen vier Aktien geht es weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Nach einem Allzeithoch im Januar hat das Musterdepot im letzten Monat einen herben Rückschlag erlitten. Mehrere Aktien gerieten kräftig unter Druck. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen, und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link: https://portfoliobuilder.traderfox.com/info/

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 3. März ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

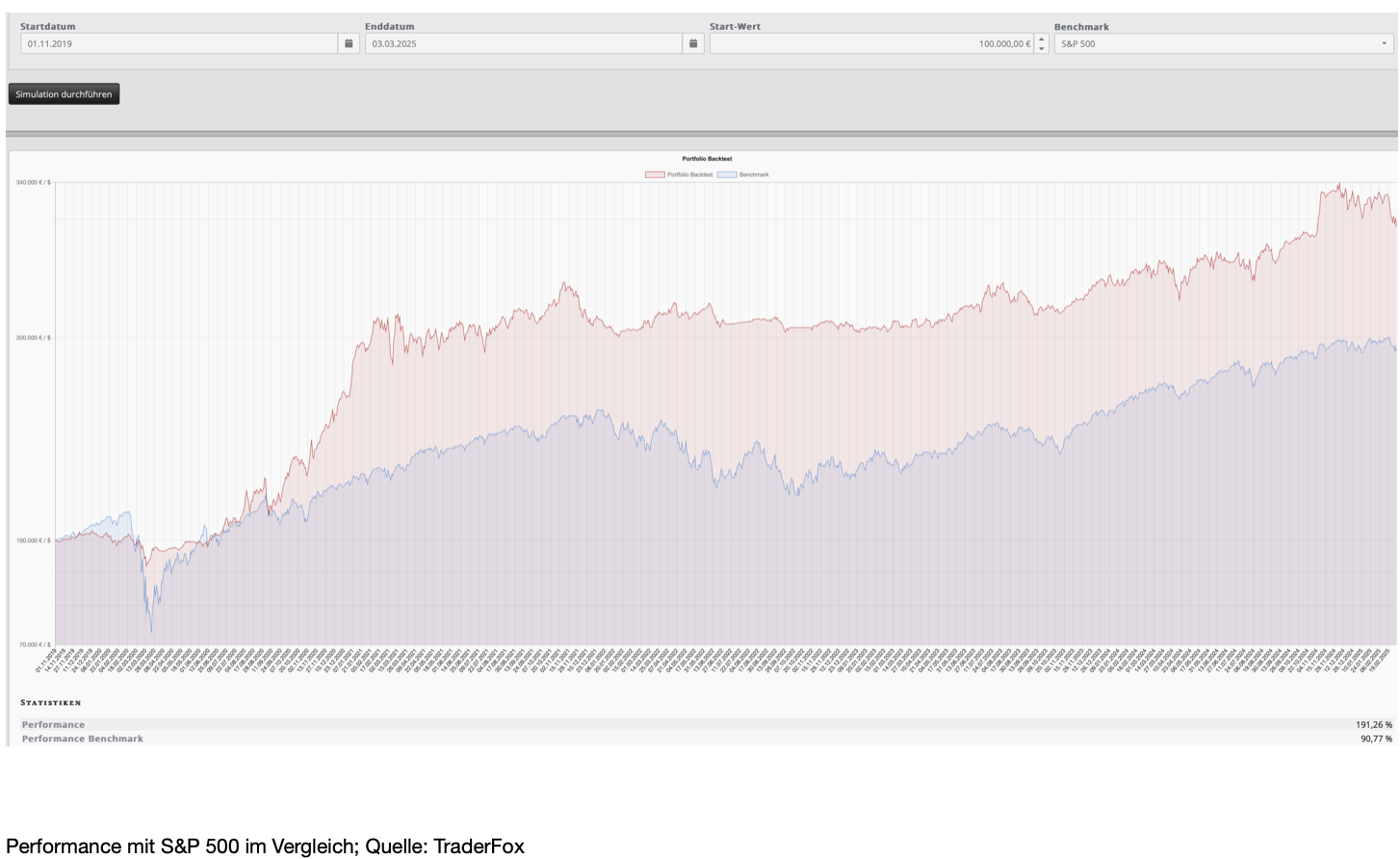

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 191 % verbuchen und damit kam es zu einem heftigen Rücksetzer im Vergleich zum Vormonat, wo es noch auf einem Allzeithoch stand. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 91 % erzielen, wobei dieser allerdings wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat konnten wir bei Argan einen Take-Profit verbuchen. Allerdings kam es bei Semtech sowie auch bei Vistra Energy jeweils zu heftigen Rücksetzern. Euch muss klar sein, dass es sich bei dem Portfolio-Builder um keine Depotsoftware-Lösung handelt, sondern um eine Lösung, um Portfoliosysteme zu testen. Es darf damit auch nicht verwundern, dass sich die Performancetabelle im Rückblick immer wieder verändert. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach und über die monatlichen Beiträge kann genau nachvollzogen werden, wie sich die Performance entwickelt hat.

Die ausgebuchten Aktien

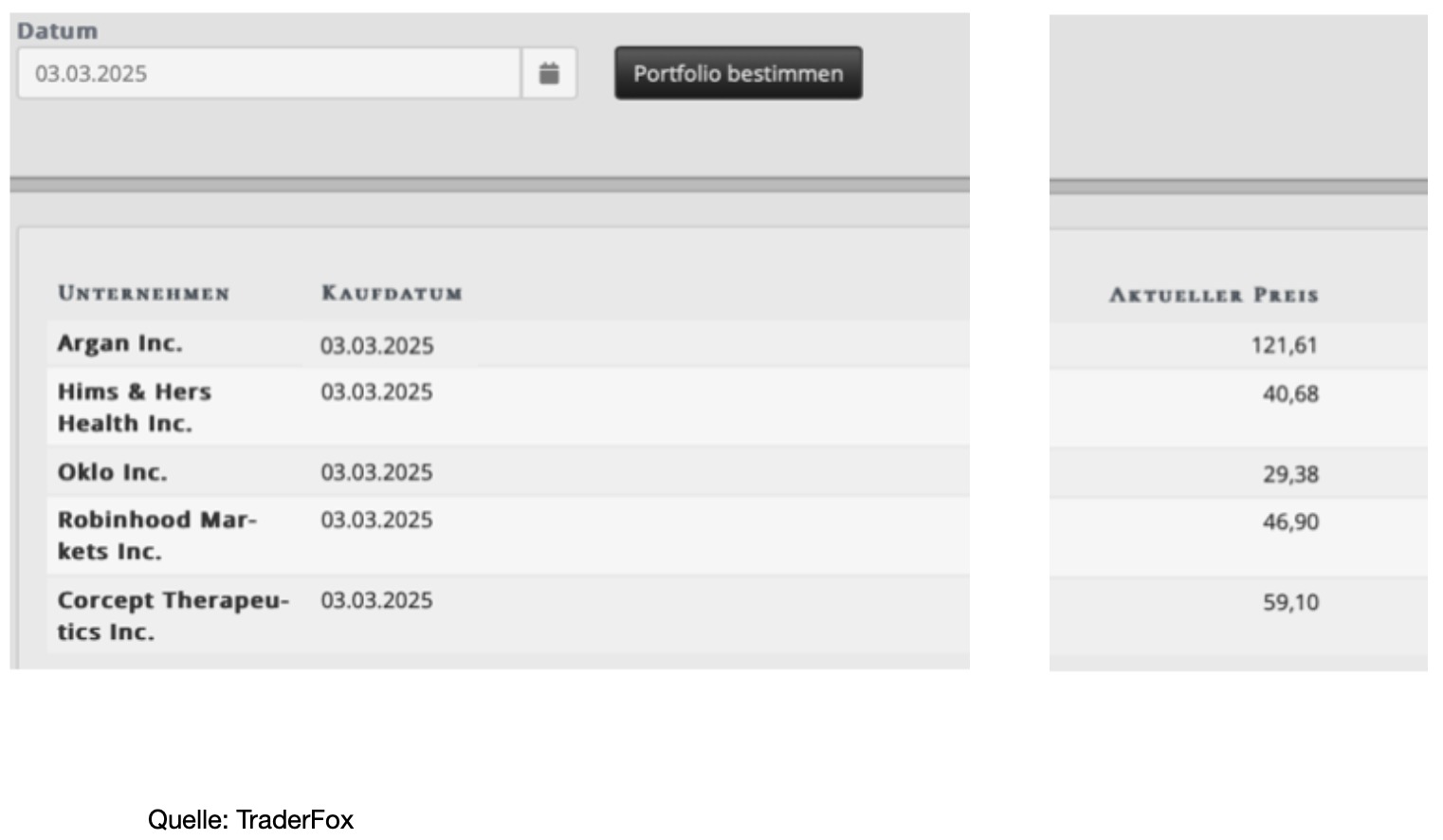

In diesem Monat wurden vier unserer Aktien ausgebucht. Diese sind ADMA Biologics, Semtech, Vistra Energy und The GEO Group. Nachdem wir bei Argan einen Take-Profit erreicht haben, wurde die Aktie erneut, allerdings zu einem wesentlich niedrigeren Kurs, in das Musterdepot eingebucht.

Die eingebuchten Aktien im März

Argan wurde erneut eingebucht. Hinzu kommen Hims & Hers, Oklo, Robinhood und Concept Therapeutics.

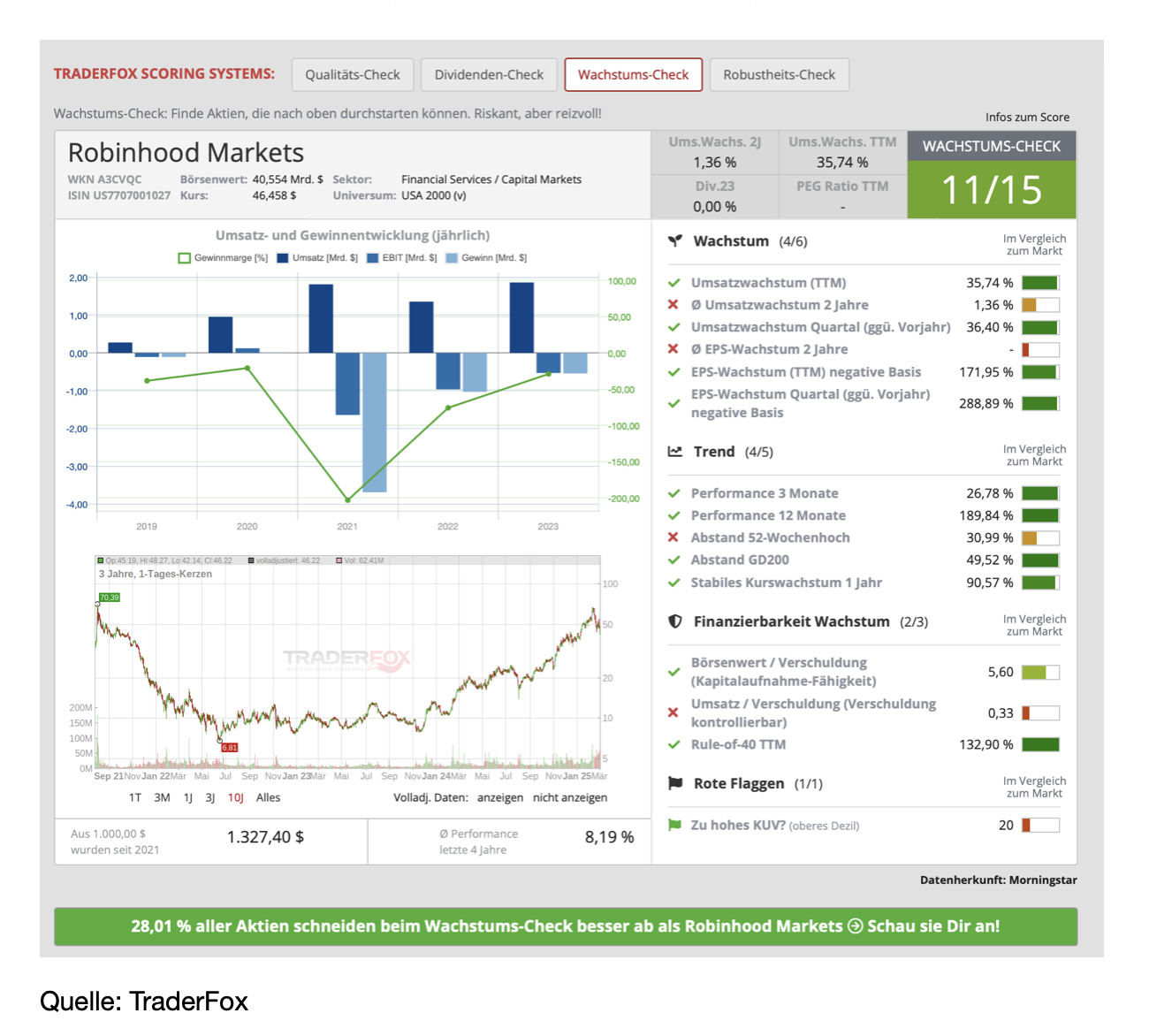

Robinhood Markets [HOOD | ISIN US7707001027] betreibt eine Plattform für Finanzdienstleistungen. Mit der Robinhood App ermöglicht das Unternehmen jedem Anleger durch ein einfaches Design und intuitive Bedienung einen unkomplizierten Zugang zum Börsenhandel. Mit dem Fokus als online Börsenmakler bietet Robinhood eine Reihe von Finanzdienstleistungen an, darunter der Handel mit ETFs, ADRs und Kryptowährungen und verschiedene Investmentstrategien wie fractional trading. Mit dem Abonnement Robinhood Gold bietet das Unternehmen des Weiteren Premium-Dienste für seine Kunden an. Das Unternehmen ist außerdem im Bargeld-Zahlungsverkehr aktiv, und gibt unter Anderem eigene Debit-Karten aus. Die Marktkapitalisierung beträgt aktuell 40 Mrd. USD. Seit meiner letzten Vorstellung von Robinhood in diesem Format im August letzten Jahres hat sich die Aktie an der Spitze mehr als verzweifacht.

Wachstum und Risiken

Robinhood ist bekannt für seine provisionsfreie Handels-App, hat jedoch sein Dienstleistungsangebot um Kreditkarten und Rentenkonten erweitert und beeindruckte im letzten Jahr mit einer Innovations- und Übernahmeoffensive. Zum ersten Mal in der Unternehmensgeschichte überschritt Robinhood im Jahr 2024 die Marke von 1 Mrd. USD Umsatz in einem Quartal – und das krönte ein Jahr mit 3 Mrd. USD Gesamtumsatz, ein Anstieg von 58 % gegenüber 2023. Mit einer aggressiven Expansion in neue Finanzprodukte, Tools für aktive Trader und internationale Märkte positioniert sich Robinhood nicht mehr nur als Trading-Plattform, sondern als globaler Finanzriese. Drei große Produkteinführungen sind für 2025 geplant. Im März wird in San Francisco ein großes Event für Robinhood Gold-Kunden stattfinden, bei dem neue Premium-Features vorgestellt werden. Im Juni folgt das erste internationale Krypto-Event in Frankreich und später im Jahr 2025 erfolgt das Hood Summit, das große Event für aktive Trader. Die internationale Expansion soll daneben weiter vorangetrieben werden.

Das größte Risiko liegt wohl aktuell in der unklaren Regulierung der Kryptowährungen. Daneben nimmt die Konkurrenz immer stärker zu. Nach dem Wachstums-Check von TraderFox bekommt die Aktie gute 11 von 15 Punkten.

Kursentwicklung

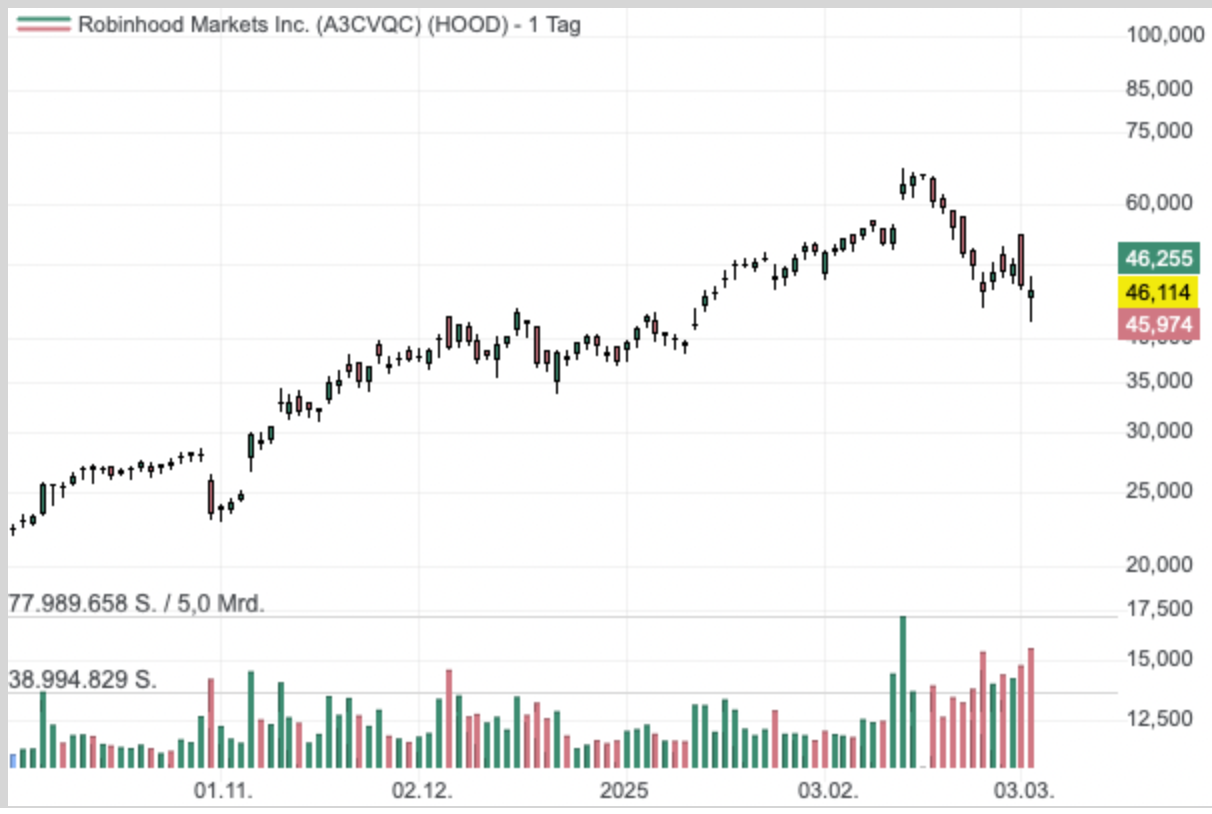

Seit dem IPO im Jahr 2021 ging es mit der Aktie von Robinhood steil nach unten. Nach einem ersten Hype, der die Aktie bis auf über 70 USD führte, verlor sie im Anschluss in nur wenigen Monaten etwa 90 % der Marktkapitalisierung. Seit dem Tief bei 6,80 USD im Jahr 2022 bildete sich über zwei Jahre ein Boden, der Ende letzten Jahres verlassen wurde und die Aktie im Februar auf 67 USD führte. Aktuell konsolidiert die Aktie, könnte aber nun eine gute Gelegenheit bieten, bei Stärke einzusteigen.

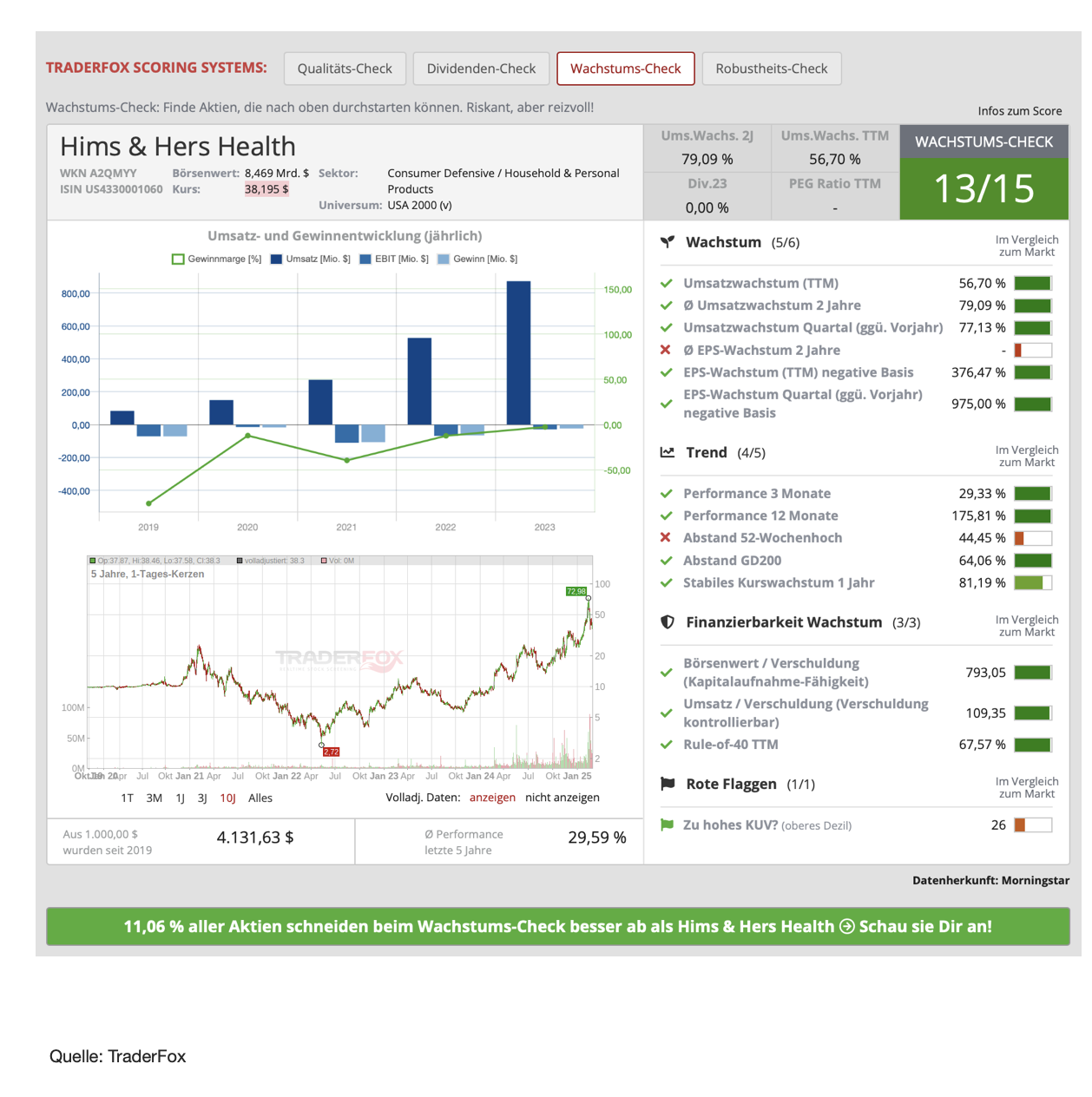

Auch Hims & Hers [HIMS | ISIN US4330001060] habe ich in diesem Format schon vorgestellt. Es handelt sich um ein Telemedizin- und E-Health-Unternehmen und hat eine Plattform entwickelt, die es den Patienten ermöglicht, online medizinische Beratung und Verschreibungen für eine Vielzahl von Gesundheitsproblemen zu erhalten. Hims & Hers konzentriert sich dabei auf stark wachsende Bereiche wie Hautpflege, sexuelle Gesundheit, psychische Gesundheit und Haarausfall. Das Geschäftsmodell von Hims & Hers basiert auf einer digitalen Plattform, auf der Patienten Gesundheitsinformationen bereitstellen und mit lizenzierten Ärzten und medizinischem Fachpersonal in Kontakt treten können. Diese Fachleute können dann Diagnosen stellen, Behandlungsempfehlungen aussprechen und verschreibungspflichtige Medikamente ausstellen. Die Marktkapitalisierung beträgt aktuell 8,40 Mrd. USD.

Wachstum und Risiken

Das Unternehmen konzentriert sich aktuell auf die beiden Bereiche Gewichtsabnahme und Dermatologie, wo es versucht, das Kundenerlebnis durch benutzerfreundlichere Produktformate und schließlich eine breitere Auswahl an Multi-Action-Angeboten zu verbessern. Die Ende Februar gemeldeten Quartalszahlen kamen jedoch nicht gut an. Nach der Veröffentlichung der Ergebnisse für das 4. Quartal fielen die Aktien von Hims & Hers Health nachbörslich um bis zu 20 %. Obwohl das Unternehmen beeindruckende Finanzzahlen vorlegte, sorgte die Ankündigung, den Verkauf kommerzieller GLP-1-Medikamente mit dem Wirkstoff Semaglutid einzustellen, für Verunsicherung an den Märkten. Künftig will Hims & Hers ausschließlich personalisierte Dosen bei nachgewiesener klinischer Notwendigkeit anbieten. CEO Andrew Dudum betonte, dass viele Patienten bei der Standarddosierung von Semaglutid unter Nebenwirkungen wie Übelkeit oder Muskelabbau litten. Die personalisierten Lösungen des Unternehmens sollen hier Abhilfe schaffen und die Behandlungsqualität durch maßgeschneiderte Dosierungen verbessern.

Für das Jahr 2025 ist das Management positiv gestimmt und übertraf mit seiner Prognose die Markterwartungen deutlich. Der Umsatz soll zwischen 2,3 und 2,4 Mrd. USD liegen und damit die Analystenschätzungen von 2,09 Mrd. USD übertreffen. Dies entspricht einem kräftigen Wachstum von bis zu 63 % gegenüber dem Vorjahr. Das bereinigte EBITDA wird zwischen 270 und 320 Mio. USD erwartet, was einer Marge von rund 13 % entspricht. Trotz erheblicher Investitionen soll der freie Cashflow stark bleiben. Langfristig peilt Hims & Hers eine EBITDA-Marge von mindestens 20 % bis 2030 an. Die Strategie des Unternehmens, auf personalisierte Medizin, präventive Diagnostik und bezahlbare Behandlungsalternativen zu setzen, positioniert Hims & Hers in einem wachstumsstarken Milliardenmarkt. "Wir stehen erst am Anfang", so der CEO. Die größte Gefahr ist wohl in der Regulierung im medizinischen Bereich zu sehen, wodurch die Aktie weiterhin volatil bleiben dürfte.

Kursentwicklung

Nach einem Monsterlauf in den letzten Monaten, ist die Aktie mit den letzten Quartalszahlen in eine scharfe Korrektur gewechselt und hat innerhalb von nur zwei Wochen etwa 50 % ihres Wertes verloren. Vor einem Einstieg würde ich hier eine Bodenbildung oder zumindest einen Rücklauf der Volatilität abwarten.

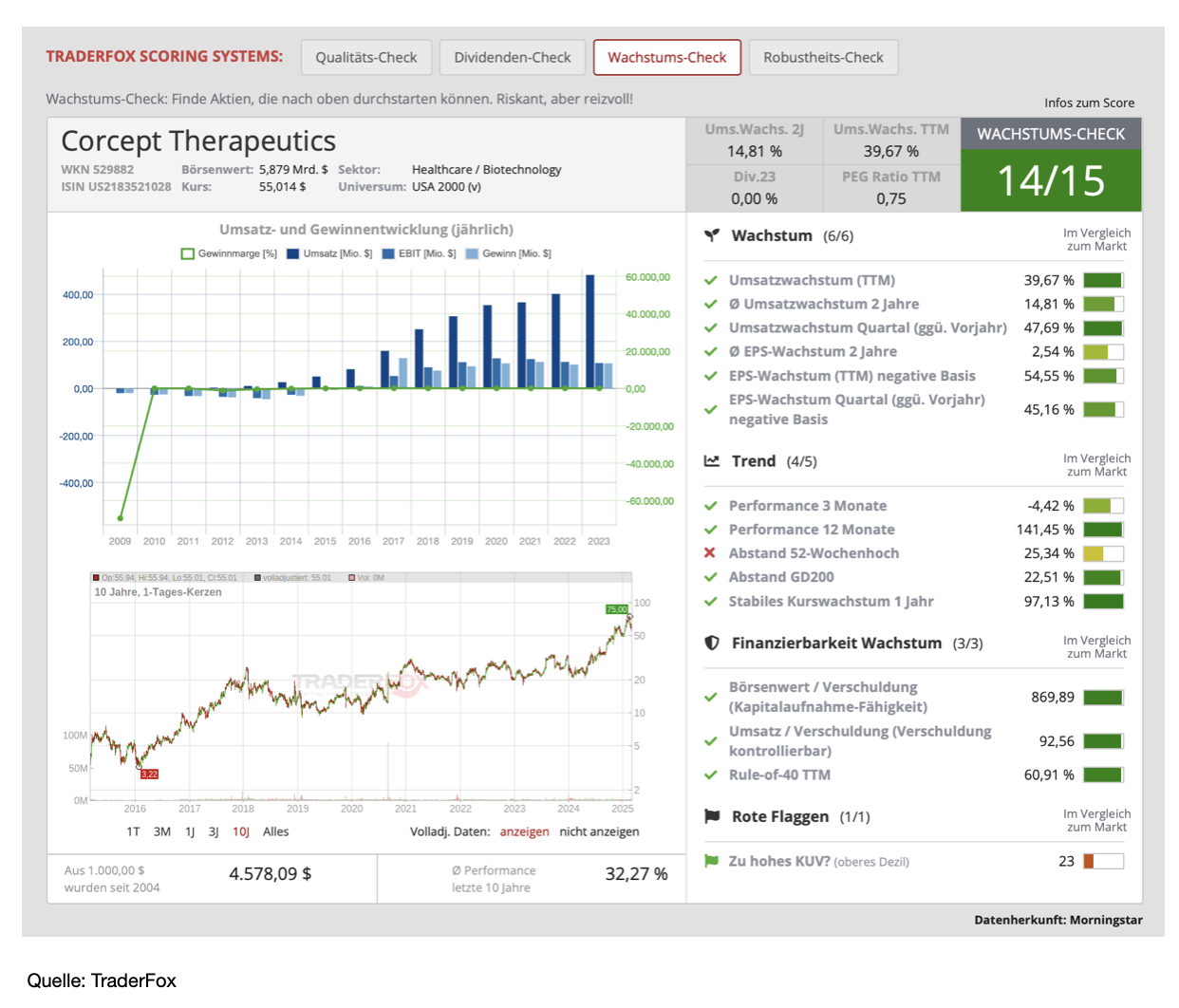

Corcept Therapeutics [CORT | ISIN US2183521028] ist auf die Entwicklung von Medikamenten zur Behandlung schwerer Stoffwechsel-, Krebs- und psychiatrischer Erkrankungen spezialisiert. Der Fokus des Unternehmens liegt auf dem Cushing-Syndrom, eine Hormonstörung, die durch eine längere Exposition des Körpergewebes gegenüber hohen Konzentrationen des Hormons Cortisol verursacht wird. Die Marktkapitalisierung der Aktie beträgt aktuell 6,2 Mrd. USD.

Wachstum und Risiken

Corcept Therapeutics konzentriert sich auf die Entwicklung von Medikamenten, die den Cortisolspiegel regulieren. Mit Korlym hat das Unternehmen ein Medikament auf dem Markt, das seit Jahren für ein starkes Umsatzwachstum sorgt und zur Behandlung des Cushing-Syndroms eingesetzt wird. Cortisol ist auch als das Stresshormon bekannt, aber übermäßige Mengen können zu einer Reihe von Störungen und Krankheiten führen. Seit 2016 ist das Unternehmen profitabel, wobei der Umsatz zum Abschluss des Geschäftsjahres 2024 um 40 bis 45 % auf 700 Mio. steigen dürfte. Für das Jahr 2025 rechnet der Konsens nur mit einem Umsatzwachstum von 17 % auf 801 Mio. USD und das erscheint mir sehr niedrig, zumal das Management zuletzt sagte, dass das Screening für das Cushing-Syndrom immer häufiger durchgeführt werde, und die Zahl der Patienten, die eine entsprechende Behandlung erhielten, immer weiter zunehme.

Interessant ist, dass das Unternehmen mit Relacorilant ein Nachfolgeprodukt von Korlym in der Pipeline hat, das bald zugelassen werden könnte. Am 30. Dezember 2024 hat Corcept den Antrag auf Zulassung bei der FDA eingereicht. Kommt die Zulassung, dann könnte Relacorilant dazu beitragen, das ehrgeizige Umsatzziel von Corcept von 3 Mrd. USD bis 2029 zu erreichen, was Stand heute mehr als einer Viervierfachung der Umstätze entspräche. Zu beachten ist, dass die Aktie implodieren würde, wenn die FDA Relacorilant ablehnen würde. Nach dem TraderFox Wachstums-Check kommt die Aktie auf starke 14 von 15 Punkten.

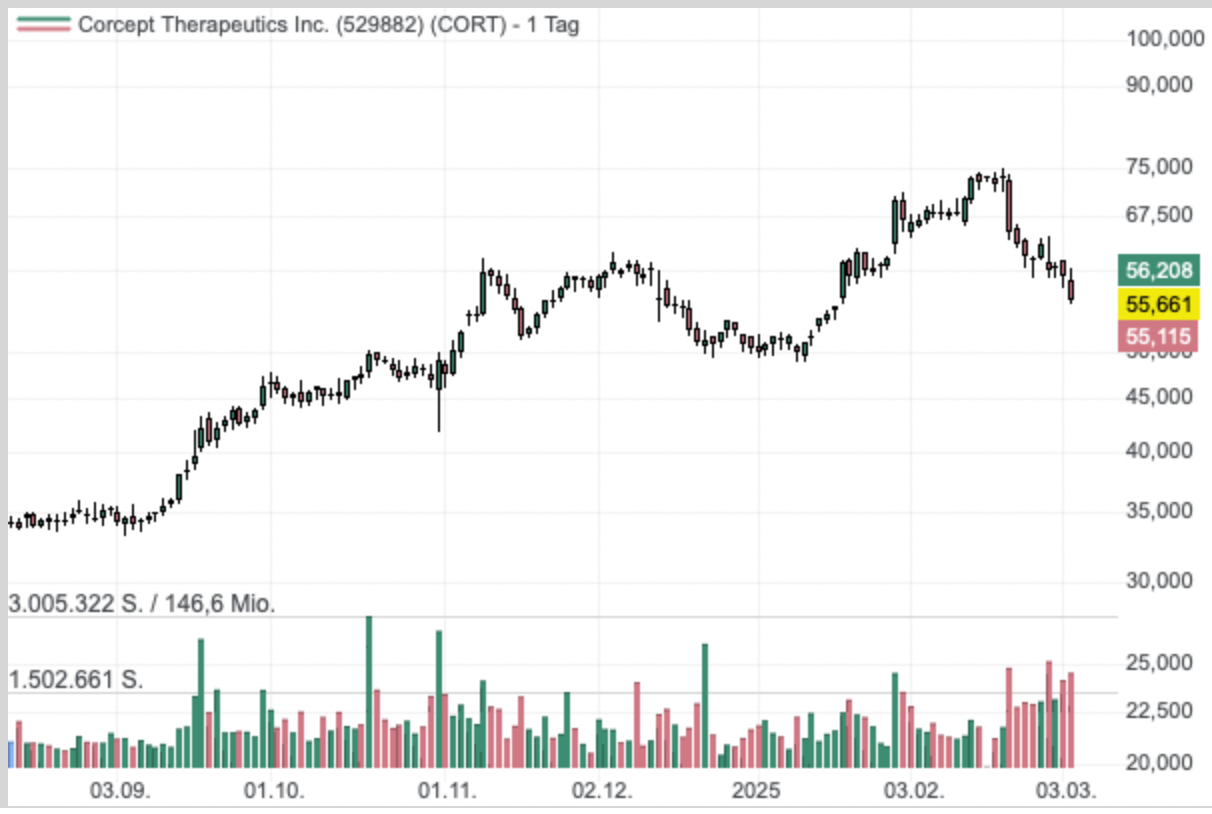

Kursentwicklung

Die Aktie von Corcept hat sich in den letzten zehn Jahren mehr als verzehnfacht. Ich habe die Aktie zum ersten Mal im Tenbagger-Depot zu Kursen um 20 USD vorstellt. Bei 75 USD wurde im Februar ein neues Allzeithoch erreichte. Dies wird aktuell auskonsolidiert. Wenn die Aktie wieder Stärke zeigt, dann bietet sich hier meines Erachtens ein Einstieg an.

Quelle: TraderFox

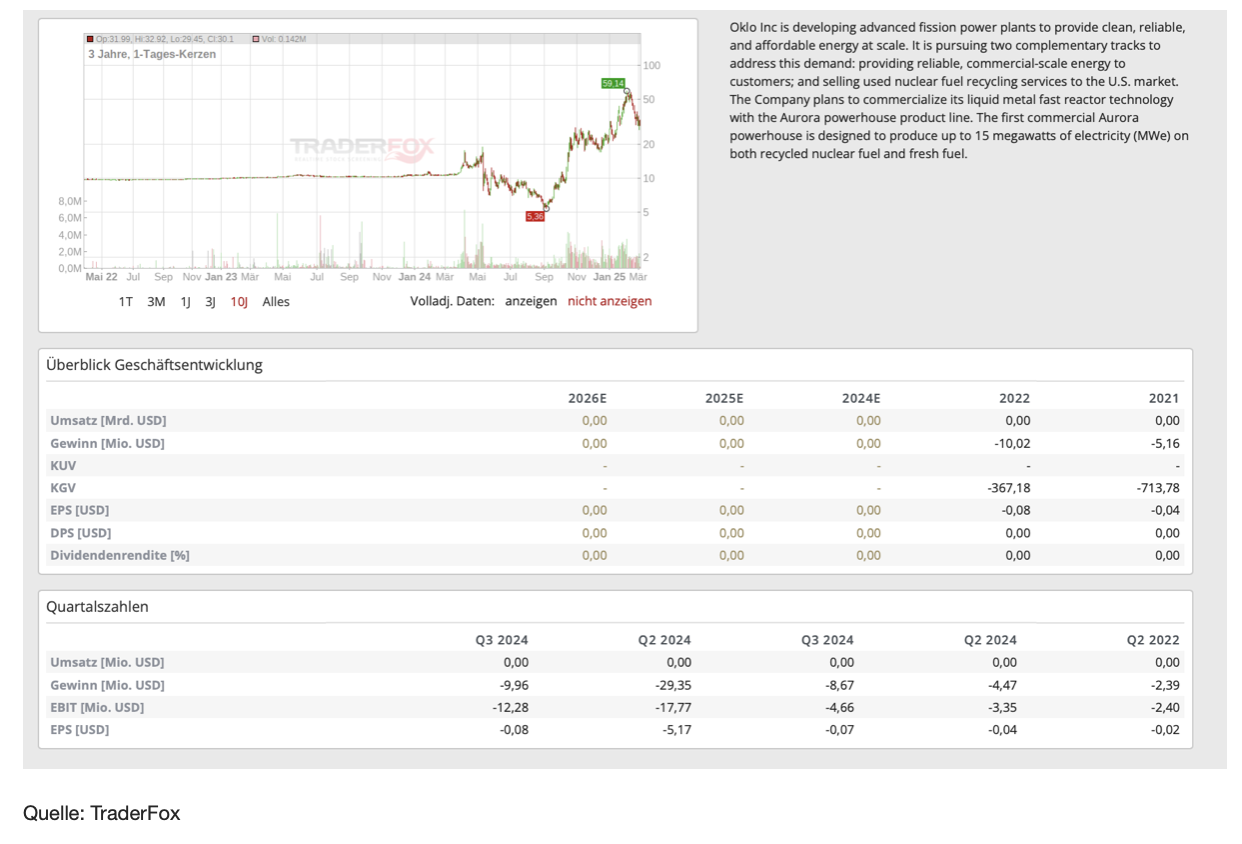

Oklo [VST | ISIN US92840M1027] wurde im Mai letzten Jahres von Sam Altman über einen SPAC an die Börse gebracht. Ich habe die Aktie Anfang des Jahres ausführlich im Tenbagger-Magazin vorgestellt. Es handelt sich um ein Start-Up, das sich auf die Produktion von Nuklearenergie spezialisiert hat. Ziel des Unternehmens ist es, die Energieversorgung mit kleinen modularen Reaktoren (SMR) zu revolutionieren, welche in Zukunft saubere, sichere und zuverlässige Energie liefern sollen. Allerdings erwirtschaftet das Unternehmen noch keine Umsätze, ist also als sehr spekulativ einzustufen. Die Marktkapitalisierung beträgt aktuell 4 Mrd. USD.

Wachstum und Risiken

OKLO ist gerade dabei, kleine Kernreaktoren - sogenannte „Powerhouses“ - zu entwickeln. Besonders vielversprechend ist Oklos Aurora-Mikroreaktor. Das Besondere an diesen Reaktoren: Sie sollen mit hochangereichertem Uran mit niedrigem Anreicherungsgrad (HALEU) betrieben werden, das sich als überlegener Brennstoff im Vergleich zu herkömmlichem niedrig angereichertem Uran erwiesen hat. So soll eine unglaubliche Energieausbeute auf kleinstem Raum erzeugt werden. Das Management von OKLO ist der Meinung, dass ihre Reaktoren weitaus besser als alle sich bislang am Markt befindlichen Rektoren geeignet sind, um die Nachfrage nach sauberer, sicherer und zuverlässiger Energie zu befriedigen.

Aktuell ist das Unternehmen dabei, sein erstes Kraftwerk zu bauen, wobei OKLO in Zusammenarbeit mit der NRC einige neue Arten von Genehmigungsanträgen testet, was das Verfahren wohl sehr vereinfachen könnte. Daneben plant das Unternehmen, anders als viele Konkurrenten, nicht die Reaktoren selbst, sondern den erzeugten Strom direkt an Kunden über langfristige Verträge zu verkaufen, was eine gute Planungssicherheit mit sich bringt. Dies verspricht neben dem einfacheren regulatorischen Weg auch wiederkehrende Einnahmen. Das größte Risiko bei einem Investment in OKLO ist meines Erachtens die aktuelle Entwicklungsphase. Wenn es aber gelingt, die Reaktoren ans Netz zu bringen, dann dürfte das Unternehmen sehr schnell, sehr hohe Umsätze erzielen. Daneben ist die Aktie enorm volatil, wie im Chart zu sehen.

Charttechnik.

Die Aktie von Oklo hat allein in diesem Jahr an der Spitze bereits 200 % zugelegt, nur um zuletzt innerhalb weniger Tage wieder um 50 % einzubrechen. Meines Erachtens bleibt die Aktie für mich spekulativ sehr spannend und kann aufgegriffen werden, wenn hier erneut Aufwärtsdrang entsteht.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine