Vier brandheiße Charts zu US-Aktien, Bitcoin & Co., die es in sich haben und die jeder Anleger kennen sollte

Einige der spannendsten aktuellen Marktbewegungen lassen sich anhand von vier Charts darstellen. Denn diese visualisieren klar die Trends, welche das Finanzmarktgeschehen derzeit prägen. Von fallenden Leitzinsen über extreme S&P 500-Bewertungen bis hin zu beeindruckenden Kapitalflüssen bei Bitcoin und US-Nebenwerten – diese Charts liefern umfassende Einblicke und helfen dabei, fundierte Anlageentscheidungen zu treffen. TraderFox berichtet.

Das Geschehen an den Finanzmärkten hatte es in den vergangenen Wochen wahrlich in sich. Als Belege für diese These reichen bereits die Hinweise darauf, dass führende Aktienleitindizes wie der Dax oder der S&P 500 sehr kräftige Zwischenspurts hingelegt haben und dabei auf neue Rekordstände vorgerückt sind.

Das ist aber längst nicht alles, was zuletzt passiert ist. Vielmehr gibt es einige weitere zentrale Entwicklungen in der Welt der Finanzen, die es für Anleger zu kennen gilt, weil dies beim treffsicheren analysieren und somit letztlich beim Versuch, Geld zu verdienen, zu helfen verspricht. Entnommen sind diese Charts einer aktuellen Publikation der Bank of America.

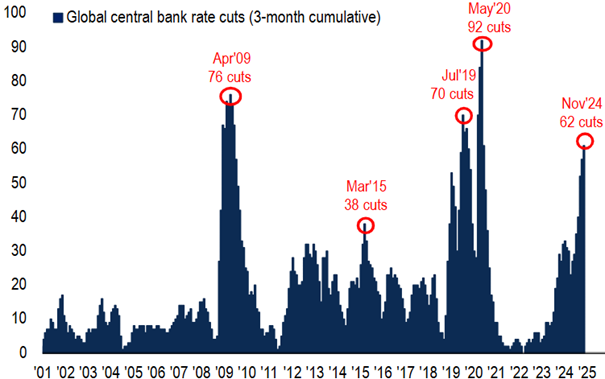

Top-Chart Nr. 1: Die Zentralbanken senken die Zinsen so schnell wie seit Mai 2020 nicht mehr

Weltweite Leitzinssenkungen der Zentralbanken, 3 Monate kumuliert

Quellen: BofA Global Investment Strategy, Bloomberg. Große Stichprobe von über 100 Zentralbanken.

Nach der Zählung der Bank of America (BofA) haben 62 Zentralbanken in den vergangenen drei Monaten die Leitzinsen gesenkt (das ist die höchste Zahl seit Mai 2020 – siehe Grafik oben). Insgesamt beläuft sich die Zahl der Zinssenkungen in diesem Jahr dadurch bisher auf 146 – und die BofA prognostiziert 124 weitere im Jahr 2025).

Zur Einordnung: Sinkende Zinsen wirken sich in der Regel positiv auf Aktienmärkte aus. Denn günstigere Kreditkonditionen erleichtern es Unternehmen beispielsweise Investitionen zu tätigen und dadurch ihre Profitabilität zu erhöhen. Zudem führt die geringere Attraktivität von Anleihen theoretisch zu einem höheren Kapitalzufluss in Aktien. Allerdings bergen Zinssenkungen auch Risiken. So können sie auf eine schwächelnde Konjunktur hindeuten und langfristig zu Inflation führen. Zudem besteht die Gefahr von Überbewertungen, die zu starken Kurskorrekturen führen können.

Aktuell wirkt der Zinsstimulus aber offensichtlich positiv, wie die eingangs erwähnten Kursrekorde bei S&P 500, DAX & Co. belegen. Und solange die damit verbundenen charttechnischen Aufwärtstrends Bestand haben, sollten Anleger an Long-Positionen festhalten.

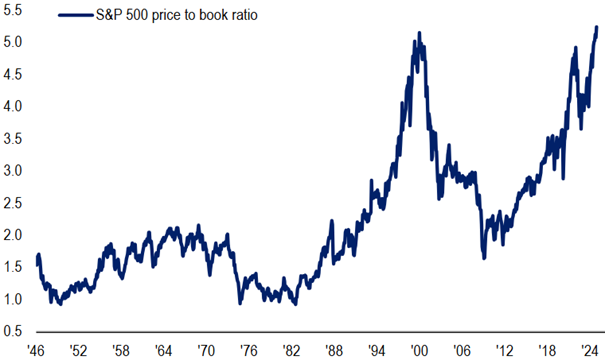

Top-Chart Nr. 2: S&P500 Kurs-Buchwert-Verhältnis übersteigt inzwischen den Höchststand vom März 2000

Entwicklung des Kurs-Buchwert-Verhältnisses beim S&P 500 Index

Quellen: BofA Global Investment Strategy, Bloomberg, Global Financial Data

Aktienkursrekorde wie die zuvor im Text erwähnten gehen nicht selten mit viel Überschwang und zu hohen Bewertungen einher. Wenn es aber nach dem BofA Bull & Bear Indicator geht, dann ist in Sachen Stimmung noch kein Überschwang auf globaler Basis festzustellen. Schließlich ist dieser Indikator zuletzt von 4,7 auf 3,7 gefallen. Zurückzuführen ist das auf große Abflüsse aus Schwellenländer-Aktien und -Schuldtiteln in den letzten 8 Wochen (4 % des verwalteten Kapitals), eine schwache Aktienmarktbreite (35 von 45 regionalen Aktienindizes notieren unter ihren 50 und 200 gleitenden Durchschnitten) und schwächere technische Daten für die globalen Kreditmärkte.

Der BofA Bull & Bear Indicator zeigt damit, dass die Stimmung und Positionierung in Bezug auf globale Vermögenswerte weder extrem bullish noch bearish ist, wobei es aber eine große Diskrepanz zwischen dem von Bullen beherrschten US-Aktienmarkt und den restlichen Weltbörsen gibt, die eher von Bären dominiert werden. Zum Verständnis: Der BofA Bull & Bear Indicator ist das wichtigste Maß für die Anlegerpositionierung der Bank of America. Der Indikator reicht von 0 bis 10, wobei ein Wert unter 2 als bärisches Extrem gilt und ein Kaufsignal ist. Ein Wert über 8 gilt als bullisches Extrem und ist ein Verkaufssignal.

Was den US-Aktienmarkt angeht, gibt es ansonsten in Sachen Bewertung eine Entwicklung, die Anleger unbedingt im Hinterkopf behalten sollten. Gemeint ist damit das Kurs-Buchwert-Verhältnis. Denn laut BofA übersteigt dieses beim S&P 500 Index mit einem Multiplikator von 5,3 nunmehr den bisherigen Höchststand vom März 2000 (siehe Grafik oben)

Zur Einordnung: Ein extrem hohes Kurs-Buchwert-Verhältnis deutet unter anderem auf hohe Erwartungen der Anleger an das zukünftige Wachstum hin. Das kann positiv sein, da es auf eine starke wirtschaftliche Stimmung und vielversprechende Unternehmensentwicklungen hindeutet. Allerdings birgt dies auch Risiken, denn es kann auf eine Überbewertung hindeuten, auf eine größere Anfälligkeit des Marktes für stärkere Schwankungen und allgemein auf Kurskorrekturrisiken, falls die Wachstumshoffnungen nicht den Erwartungen entsprechen sollten.

Das Wissen um ein hohes Kurs-Buchwert-Verhältnis dürfte viele erfahrene Anleger deshalb nervös machen, weil sich beim letzten Mal bei einem Stand in derart luftigen Höhen wie aktuell mittelfristig herbe Kursverluste anschlossen. Diesen Einflussfaktor gilt es aus Anlegersicht deshalb kritisch zu beobachten. Vorerst lautet aber auch hier der Rat, bestehende Long-Positionen erst dann zu überdenken, sobald zur Bewertungsproblematik auch noch klare charttechnische Verkaufssignale hinzukommen.

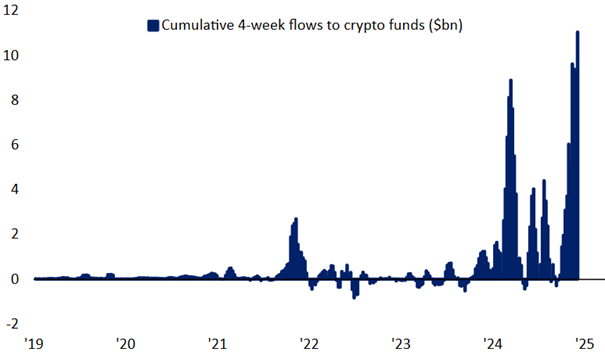

Top-Chart Nr. 3: Kryptofonds in den vergangenen vier Wochen mit rekordhohen Zuflüssen

Überblick über die kumulativen Vierwochen-Zuflüsse in Krypto-Fonds (Mrd. USD)

Quellen: BofA Global Investment Strategy, EPFR

Während der BofA Bull & Bear Indicator wie zuvor bereits geschrieben signalisiert, dass es derzeit keinen globalen Überschwang an den Börsen gibt, konstatiert die BofA aber eindeutig eine Schaumbildung bei den Kryptowährungen. Zur Untermauerung dieser These verweist man zum einen darauf, dass nach einem diesjährigen Anstieg von mehr als 90 % der Marktwert von Bitcoin mehr als zwei Billionen USD beträgt. Daran gemessen handelt es sich bei der bekanntesten Kryptowährung inzwischen um die elftgrößte Volkswirtschaft der Welt. Zum anderen verbuchten Krypto-Fonds in den vergangenen vier Wochen mit elf Mrd. USD die stärksten Kapitalzuflüsse aller Zeiten (siehe Grafik oben).

Basierend auf den hausintern angestellten Analysen sieht man bei der BofA für das ersten Quartal 2025 ein hohes Überschießungsrisiko, insbesondere dann, falls die US-Notenbank bei ihrer Sitzung im Dezember wie erwartet die Zinsen weiter senken sollte. Wie es heißt, könnte dies bedeuten, dass der USD die Parität zum EUR bricht, der S&P 500 in Richtung 6.666 Punkten anzieht und auch der Preis für Bitcoin weiter nach oben läuft.

Zur Einordnung: Neben der positiven Grundhaltung der künftigen neuen US-Regierung haben zuletzt die bereits getätigten Leitzinssenkungen sowie die laxe Finanzpolitik Bitcoin & Co. nach oben gezogen. Dazu muss man wissen, dass die Haushaltsdefizite in der gesamten OECD bei 5 % des BIP liegen, wobei nur fünf von 42 Ländern Haushaltsüberschüsse vorzuweisen haben, wie die BofA vorrechnet. In den USA, Frankreich, Deutschland, Großbritannien, Südkorea sagt zudem die Wählerschaft offenbar Nein zu einer Straffung der Fiskalpolitik. Die Welt ist folglich im Jahr 2024 laut BofA in einem inflationären „Kein Schmerz, kein Schmerz“-Politikzyklus gefangen: Und laut BofA ist der Grund, warum sich Krypto, Gold und Aktien in Bullenmärkten befinden.

Zum Krypomarkt im Allgemeinen und zu Bitcoin im Speziellen lautet der Anlagerat erneut, Long-Positionen laufen zu lassen, aber gleichzeitig auf der Hut zu sein, ob sich Signale für eine Umkehr der momentan sehr positiven Marktentwicklung einstellen.

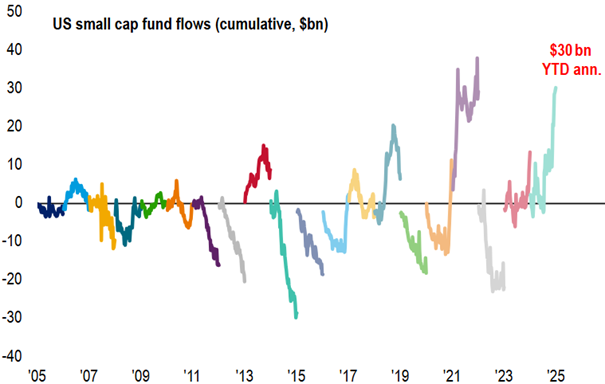

Top-Chart Nr. 4: Rekordzufluss von 30 Mrd. USD in US-Small-Cap-Fonds (übersteigt $29 Mrd. im Jahr 2021).

Jährliche Zuflüsse in US-Small-Cap-Fonds nach Jahr (in Mrd. USD)

Quellen: BofA Global Investment Strategy, EPFR. Schätzungen für 2024 annualisiert, Stand: 4. Dezember.

Spannende, da im historischen Vergleich sehr auffällige Kapitalbewegungen, sind auch im Bereich der Nebenwerte zu konstatieren. Denn die zuletzt verbuchten neuerlichen Zuflüsse von 4,6 Mrd. USD haben bei US-Small-Cap-Fonds dazu geführt, die gesamten Zuflüsse im Jahr 2024 auf ein Rekordniveau (30,2 Mrd. auf annualisierter Basis) noch oben zu treiben (siehe Grafik oben). Jedenfalls übertrifft dieser Wert die bisherige Bestmarke von 29 Mrd. USD aus dem Jahr 2021.

Zur Einordnung: Historisch gesehen erzielten Small-Caps laut Janus Henderson Investors in Phasen des Wirtschaftswachstums und der geldpolitischen Lockerung typischerweise eine Outperformance. Ein durchschnittliches Small-Cap-Unternehmen gibt 42 % seiner Anleihen mit variabler Verzinsung aus (gegenüber 6 % bei den S&P 500-Unternehmen), weshalb ihre Rentabilität bei sinkenden Zinsen automatisch steigt. Dieser makroökonomische Rückenwind in Verbindung mit der Deglobalisierung der Lieferketten schafft günstige Bedingungen für kleinere Unternehmen, die schwerpunktmäßig auf den US-Markt ausgerichtet sind, so der zuvor zitierte Vermögensverwalter.

Die Argumentation von Janus Henderson klingt überzeugend, allerdings bleibt wie immer bei Prognosen abzuwarten, ob sich diese auch tatsächlich bewahrheiten oder ob sich das Umfeld nicht vielleicht wieder ändert. Helfen bei der Entscheidungsfindung kann auch hier die Charttechnik. Denn der Russell 2000 Index, in dem die 2000 kleinsten nach Marktkapitalisierung gewichteten US-Unternehmen des Russell 3000 enthalten sind, ringt gerade um einen nachhaltigen Vorstoß über das alte Rekordhoch vom November 2021. Sollte der Ausbruch nachhaltig gelingen, wäre das ein prozyklisches Kaufsignal. Sollte es dagegen zu einer Topbildung kommen, wäre das charttechnisch gesehen negativ zu interpretieren

Bildherkunft: AdobeStock_844644680