Volatilitätsspitze als Kaufchance nutzen: Auf diese 25 überverkauften strukturellen Gewinneraktien setzt Jefferies

Der jüngste Anstieg der Volatilität bietet laut Jefferies eine hervorragende Gelegenheit, um jene mit einem Bewertungsabschlag gehandelten Aktien von europäischen Unternehmen zu kaufen, die in attraktiven langfristigen strukturellen Wachstumsmärkten aktiv sind. TraderFox berichtet und mit nur einem Klick erfahren Sie die Namen der 25 Favoriten des US-Finanzdienstleisters.

Nachdem es diesbezüglich lange Zeit eher ruhig war, ist die Volatilität an den Aktienmärkten jüngst bekanntlich markant nach oben geschossen. Dieser Spuk scheint aber schon wieder vorbei zu sein, wie der wieder in moderate Regionen zurückgefallene VIX, der bekannteste Volatilitätsindex, signalisiert.

Vor dem Hintergrund dieser Entwicklung ist es erwähnenswert, dass es sich in der Vergangenheit oft bezahlt gemacht hat, nach starken Anstiegen der Volatilität in Aktien zu investieren, weil solche Phasen häufig von übertriebenen Marktreaktionen geprägt sind. In diesen Zeiten fallen die Kurse oft stark, obwohl die Fundamentaldaten der Unternehmen unverändert bleiben. Sobald sich die Märkte beruhigen und die Unsicherheit abnimmt, kehren Anleger oft in den Markt zurück, was zu einer Erholung der Aktienkurse führt. Daher können Investitionen in solchen Momenten langfristig hohe Renditen bringen, da man zu niedrigen Kursen kauft und von der Erholung profitiert.

Angesichts der jüngsten Volatilitätsausschläge hat Jefferies das intern beobachtete europäische Anlageuniversum nach interessanten Aktien durchsucht. Bei der Suche nach interessanten Titel fokussierte sich der US-Finanzdienstleister dabei außerdem auf überverkaufte Werte, die geschäflich in strukturellen Wachstumsmärkten aktiv sind und darin eine führende Stellung innehaben.

Hinter diesem Ansatz steckt zum einen die Grundannahme, dass es sich lohnt auf überverkaufte Aktien zu setzen, weil diese oft zu niedrigeren Preisen gehandelt werden als ihr tatsächlicher Wert. Überverkaufte Aktien sind solche, die aufgrund negativer Marktstimmungen oder vorübergehender Probleme stark gefallen sind, obwohl die zugrunde liegenden Fundamentaldaten möglicherweise solide bleiben. Diese Preisrückgänge können Chancen für einen Kauf zu attraktiven Kursen bieten. Wenn sich die Marktbedingungen stabilisieren oder die fundamentalen Faktoren sich verbessern, können diese Aktien potenziell von einem Kursaufschwung profitieren, was zu überdurchschnittlichen Renditen für die Anleger führen kann.

Zum anderen basiert der skizzierte Ausleseprozess auf der Erwartungshaltung, dass es sich für Anleger lohnt, auf Aktien von Unternehmen zu setzen, die in strukturellen langfristigen Wachstumsmärkten aktiv sind, da diese Märkte überdurchschnittliches Wachstumspotenzial bieten. Unternehmen in solchen Märkten profitieren von langfristigen Trends wie technologischem Fortschritt, demografischen Veränderungen oder zunehmendem Umweltbewusstsein etc. Faktoren wie diese sorgen dafür, dass die Nachfrage in diesen Bereichen über viele Jahre hinweg steigt, was den Unternehmen stabile Einnahmen und Wachstumschancen bietet. Für Anleger bedeutet dies potenziell höhere Renditen und eine bessere Widerstandsfähigkeit gegenüber konjunkturellen Schwankungen.

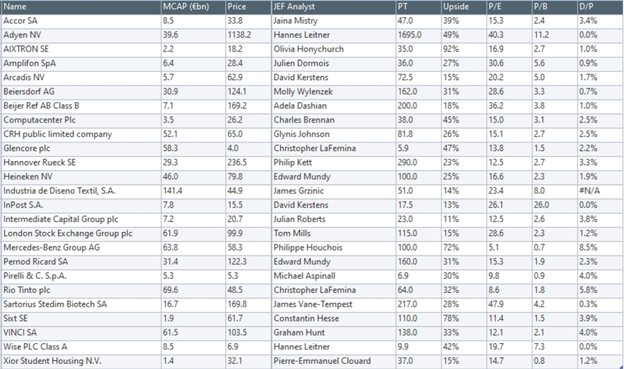

Die folgende Tabelle zeigt per 15. August die Namen der mit der erläuterten Vorgehensweise ermittelten Favoriten, deren Marktkapitalisierung, die jeweiligen Aktienkurse sowie die Kursziele und das sich daraus ergebende Aufwärtspotenzial. Hinzu kommen, basierend auf den Schätzungen für die nächsten zwölf Monate, Angaben zum Kurs-Gewinn-Verhältnis, zum Kurs-Buchwert-Verhältnis und zur Dividendenrendite.

Die Jefferies-Liste mit den 25 überverkauften strukturellen Gewinneraktien im Überblick

Quelle: Jefferies,Factset, Angaben mit Stand vom 15. August

Abstand zum Kursziel bei Aixtron am höchsten, Bewertung bei Mercedes-Benz am günstigsten

Am meisten Aufwärtspotenzial verspricht mit 92% Aixtron, am günstigsten bewertet ist Mercedes-Benz, wobei das sowohl gemessen am KGV als auch am Buchwert sowie basierend auf der Dividendenrendite gilt.

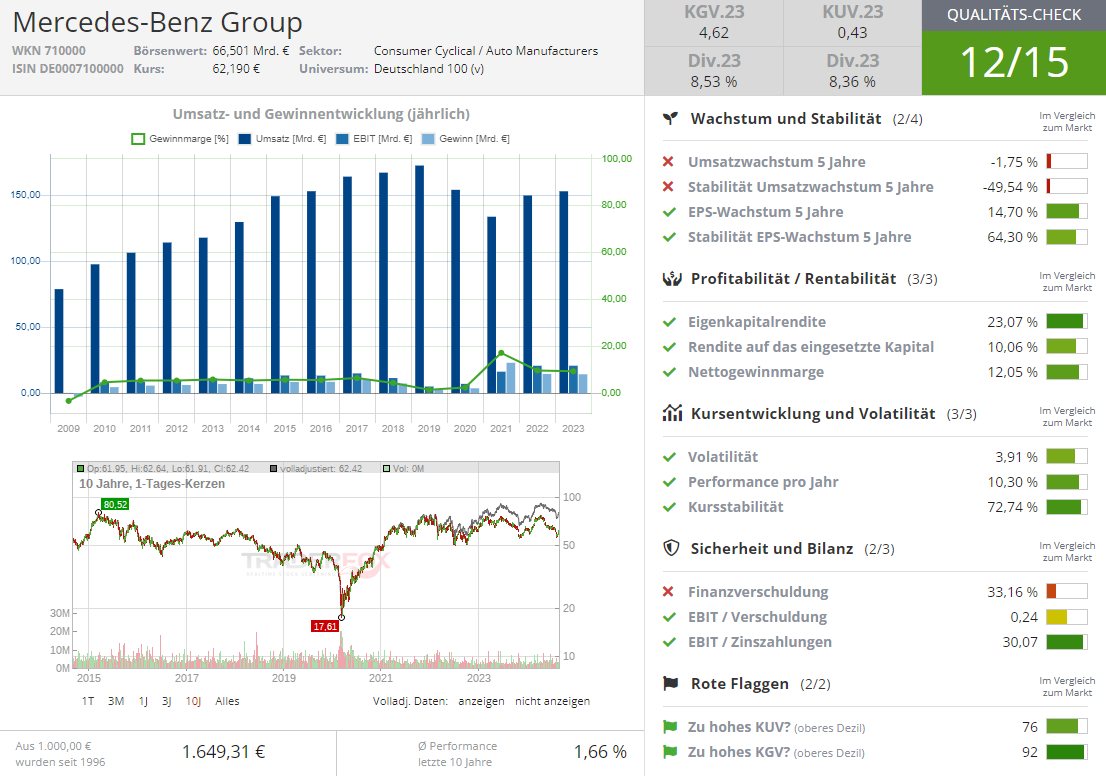

Beim zuerst genannten deutschen Fahrzeughersteller hat das Management nach Einschätzung des US-Finanzdienstleisters eine gründliche Neuerfindung des zuvor unzureichend gemanagten Automobilgeschäfts durchgeführt. Die Strategie habe zu einigen der stärksten Verbesserungen in der Branche geführt, einschließlich einer vollständigen Erholung der Bilanz. Eine zuvor rückständige Strategie in Sachen Elektrofahrzeuge habe man im Oktober 2020 begonnen zu korrigieren und dieses Geschäft sehe nun ausgewogen und anpassungsfähig aus. Unter den deutschen Originalgeräteherstellern sind die Analysten der Meinung, dass die Interessen der Aktionäre und der Unternehmensführung am besten im Einklang zueinander stehen.

Quelle: Qualitäts-Check TraderFox

Mercedes-Benz habe sich glaubhaft verpflichtet, 100 % des zukünftigen freien Cashflows auszuschütten, ohne die laufende Nachhaltigkeit des Unternehmens zu untergraben, indem es seinen branchenbesten Nettobargeldbestand von 33 Mrd. Euro unberührt lasse. Diese Politik stehe im Einklang mit dem geringen Branchenwachstum und dem früheren „Luxusangebot“ der Gruppe, das eine hohe Umwandlung und geringe Volatilität vorsehe. Unter der Annahme, dass die operativen Margen in der Industrie in einer Spanne von 8 % - 10 % bleiben, rechnet man mit einem freien Cashflow von 7 Mrd. bis 10 Mrd. Euro.

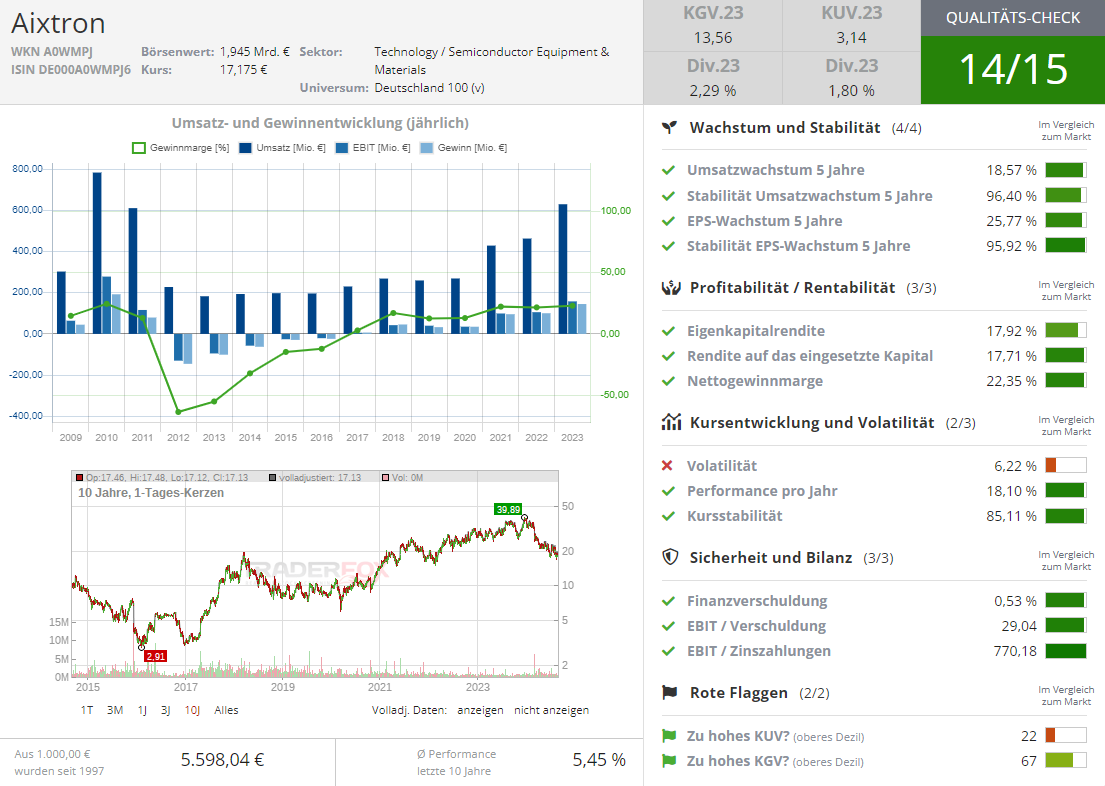

Quelle: Qualitäts-Check TraderFox

Zu Aixtron, dem oben zuerstgenannten Titel, heißt es, dieser Titel sei aufgrund von Bedenken hinsichtlich des Anteilsverlustes bei SiC sowie der negativen Stimmung hinsichtlich des Wachstums des EV/SiC-Marktes überverkauft. Ersteres halten die zuständigen Analysten aber für unbegründet, wie Aixtrons jüngster Gewinn eines dritten Top-5-Unternehmens und eines Großauftrags aus China sowie die bestehenden starken Beziehungen zu Wolfspeed, Onsemi und wahrscheinlich weiteren Unternehmen wie Foxconn, Mitsubishi Electric und Samsung zeigten.

Jefferies ist weiterhin der Ansicht, dass die Batch-Anlage von Aixtron den anderen Anbietern überlegen ist, da sie einen höheren Durchsatz, gleichwertige Erträge und insgesamt niedrigere Betriebskosten bietet, insbesondere bei 200mm-Wafern.

Während bestimmte Bereiche (Tesla, USA und Europa) schwache Trends aufwiesen, seien andere Bereiche - insbesondere China - stark (die Verkäufe von Elektroautos stiegen im Juli um 36 % im Vergleich zum Vorjahr). Davon abgesehen sei die SiC-Nachfrage zwar teilweise durch das EV-Volumen getrieben, doch müssten auch andere außerkonjunkturelle Faktoren wie die globalen Emissionsziele berücksichtigt werden. Während die Durchdringung von SiC bei Elektrofahrzeugen derzeit bei 25 % -30 % liege, werde sich dieser Anteil 2025/2026 mit der Einführung mehrerer SiC-Modelle von Ford, GM, VW, Mercedes usw. wahrscheinlich deutlich erhöhen.

Obwohl die derzeitigen SiC-Kapazitäten ausreichten, um die aktuelle Nachfrage zu decken (wie der Rückgang der Einnahmen bei Aixtron in diesem Jahr zeige), müssten daher im nächsten Jahr weitere Kapazitäten hinzugefügt werden. Diese Ansicht sei von vielen Unternehmen der SiC-Lieferkette während der jüngsten Ergebnissaison geäußert, die alle eine Verlangsamung in diesem Jahr feststellen, aber eine Erholung im Jahr 2025 erwarten. Jefferies geht daher davon aus, dass sich die SiC-Umsätze von Aixtron im nächsten Jahr erholen werden, wobei die Aufträge ab Ende 2024 zunehmen werden.

Inmitten dieser SiC-Sorgen glaubt man, dass die Aussichten für GaN vom Markt unterbewertet werden, sowohl in Bezug auf die Bewertung als auch auf die Schätzungen. Mit einem Marktanteil von 100 % sei der deutsche Anbieter von Depositionsanlagen für die Halbleiterindustrie gut positioniert, um von der zunehmenden Durchdringung von GaN in Bereichen wie EV OBCs, Rechenzentren und Solarpanels für Privathaushalte bis 2025/2026 zu profitieren.

Bildherkunft: AdobeStock_841848168