Wall-Street-Bullenmarkt: Warum Künstliche Intelligenz den S&P 500 auf 7.000 Punkte (+28 %) treiben könnte

Der US-Aktienmarkt befindet sich auch in diesem Jahr auf Hausse-Kurs. Dank der KI-Euphorie hält Capital Economics neuerdings beim S&P 500 Index einen Anstieg bis auf 7.000 Punkte bis Ende 2025 für möglich. TraderFox berichtet und mit nur einem Klick erfahren Sie mehr über die Hintergründe zu dem folglich unterstellten weiteren Plus von fast 28 %.

In den USA purzeln bekanntlich auch in 2025 die Kursrekorde. Für Capital Economics ist das keine Überraschung. Denn das Researchhaus hat prognostiziert, dass dieses Jahr für den S&P 500 Index gut werden dürfte. Bisher war die Entwicklung aber sogar noch besser, als der leitender Marktökonom Thomas Mathews erwartet hatte.

Letztes Jahr um diese Zeit erhöhte Capital Economics die Prognose für den Index bis Ende 2024 auf 5.500 Punkte (ein unterstelltes sattes Plus von 25 % gegenüber dem damaligen Stand), weil man den Eindruck hatten, dass die Begeisterung für künstliche Intelligenz zunimmt. Inzwischen hat der S&P 500 Index die Zielvorgabe praktisch bereits sechs Monate früher erreicht.

Bis zu der von Capital Economics im Vorjahr ebenfalls aufgestellten Prognose eines Indexstandes von 6.500 Punkten ist es momentan zwar noch ein relativ weiter Weg. Aber es stellt sich dennoch die Frage, ob sich der Index nicht eine Verschnaufpause verdient hat.

Als fair erachtete Bewertungsmultiplikatoren noch nicht erreicht

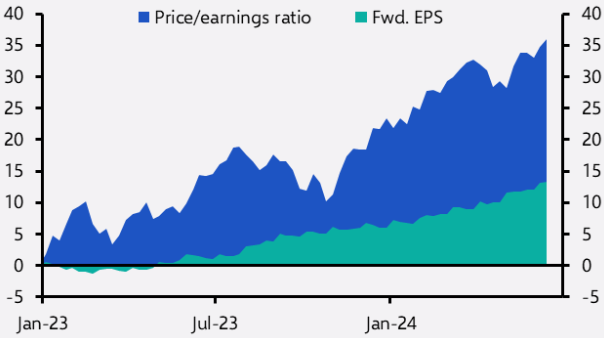

Aus der Sicht von Matthews gibt es jedoch keinen Grund für eine Schwäche beim S&P 500. Der Grund dafür, dass er sich gut entwickelt hat, ist nicht, dass seine Bewertung überzogener ist als man intern erwartet habe. Zu Beginn des Jahres habe das Kurs-Gewinn-Verhältnis des Index bei etwas unter 20 gelegen. Capital Economics war davon ausgegangen, dass es bis Ende 2024 auf etwa 22 steigen und 2025 einen Höchststand von etwa 25 erreichen könnte. Zum Zeitpunkt der Erstellung des zitierten Berichts am 21. Juni liegt es bei knapp 21 und hat somit die von dem Researchhaus anvisierten Multiplikatoren noch nicht übertroffen. (siehe Grafik.)

KGV des S&P 500 Index

Quellen: DKW/KWW, Refinitiv, Capital Economics

Als Folge davon könnte das von Capital Economocs bevorzugte Maß für die Überschussrendite - die Differenz zwischen der geschätzten Gewinnrendite des S&P 500 und den langfristigen realen Renditen - noch viel weiter fallen (das heißt, die Bewertung könnte steigen), bevor sie auf eine Blase hindeutet, die kurz vor dem Platzen steht. (siehe Abbildung)

Überschussrendite des S&P 500 Index (in Prozentpunkte)

Quellen: DKW/KWW, Refinitiv, Capital Economics

Überraschend positive Ergebnisentwicklung

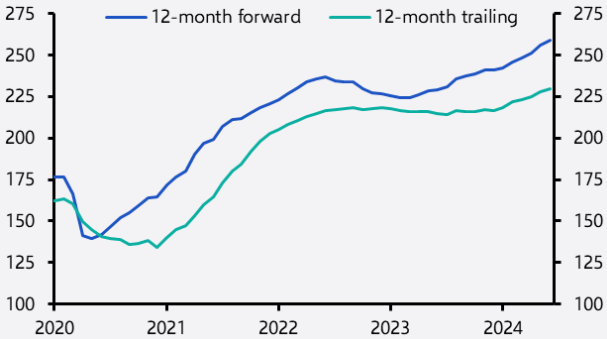

Stattdessen war Matthews überrascht, wie schnell die Gewinnerwartungen gestiegen sind. Das Wachstum der erwarteten Gewinne pro Aktie macht einen großen Teil der diesjährigen Gewinne des Index aus. (siehe nächstes Schaubild) Und während schnell steigende Gewinnerwartungen auch ein Symptom für eine sich aufblähende Blase sein könnten, folgten diese jüngsten Gewinne auf eine Beschleunigung der tatsächlichen Erträge. (siehe zweite nachfolgende Abbildung)

Beiträge zur logarithmischen Veränderung des S&P 500 seit dem 1. Januar 2023 (in Prozentpunkten)

Quellen: Refinitiv, Capital Economics

S&P 500 12-Monats-Gewinn pro Aktie (auf historischer und geschätzter Basis)

Quellen: Refinitiv, Capital Economics

Capital Economics sieht auch keinen Grund, warum die Gewinnerwartungen je Aktie zurückgehen sollten. Daher hat man die Prognosen für den S&P 500 von 5.500/6.500 auf 6.000/7.000 für Ende 2024 bzw. Ende 2025 angehoben. Da der Index den Handel am Mittwoch bei 5.477,90 Punkten beendete, ergibt sich aus der Prognose bis zum Ende des kommenden Jahres ein unterstellter weiterer Anstieg von fast 28 %.

Die neuen Zahlen spiegeln im Großen und Ganzen ähnliche Kurs-Gewinn-Verhältnisse wider wie die, die man zuvor erwartet hatte, wobei die bisher über den Erwartungen liegenden Ergebnisse beim Gewinn je Aktie berücksichtigt werden (und man unterstellt auch, dass ein gewisses zukünftiges Wachstum möglich ist).

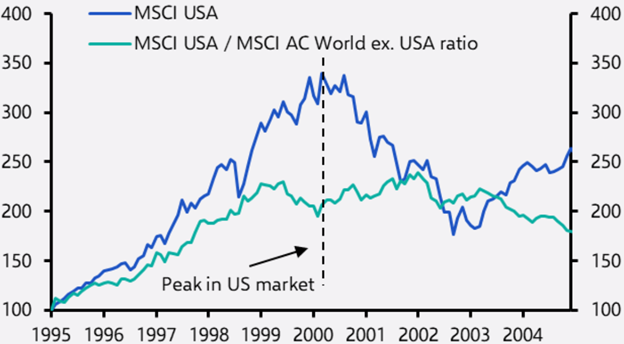

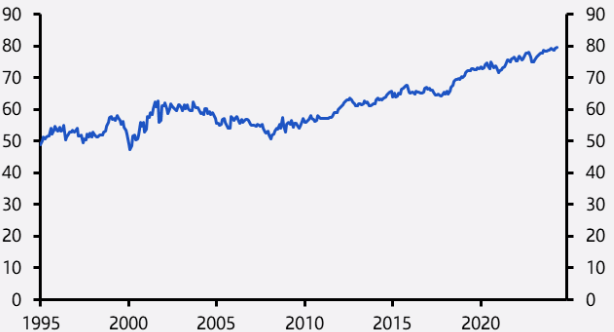

Andere führende Aktienmärkte haben unterdessen in letzter Zeit nicht so gut abgeschnitten wie die USA, was angesichts der Konzentration der vermeintlichen Nutznießer der KI-Technologien laut Capital Economics durchaus Sinn macht. Es ist jedoch erwähnenswert, so Matthews, dass die Outperformance der US-Aktien während der Dotcom-Blase etwa ein Jahr vor dem Höchststand des Marktes endete (siehe Abbildung).

Absolute und relative Performance des MSCI USA Index (1. Januar 1995 = 100, USD)

Quellen: Refinitiv, Capital Economics

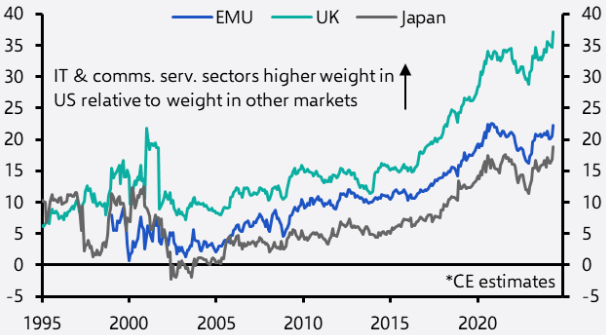

Eine Wiederholung dieses Teils der Endphase der damaligen Blase erwartet das Researchinstitut jedoch nicht. Ein Grund dafür ist, dass der globale "Tech"-Sektor heute viel stärker auf den US-Markt konzentriert ist als noch auf dem Höhepunkt der Dotcom-Blase. Die Sektoren Informationstechnologie und Kommunikationsdienstleistungen zusammengenommen haben jetzt beispielsweise ein viel größeres relatives Gewicht im MSCI USA Index als in den anderen großen Indizes der entwickelten Märkte. (siehe erste nachfolgende Abbildung) Und fast 80 % der Marktkapitalisierung dieser Sektoren weltweit - gemessen an der Kapitalisierung der entsprechenden MSCI-Indizes - sind in den USA notiert. Zum Vergleich: Während der Dotcom-Blase war es fast die Hälfte (siehe zweite nachfolgende Abbildung).

Unterschiede zu den USA bei der kombinierten Gewichtung der Sektoren IT und Kommunikationsdienste in den MSCI-Indizes

Quellen: Refinitiv, Capital Economics

Anteil der Marktkapitalisierung der USA am kombinierten MSCI All Country World Index

Quellen: Refinitiv, Capital Economics

Solange die KI-Blase die treibende Kraft hinter den Kursgewinnen ist, werden diese in den USA vor dem skizzierten Hintergrund aus Sicht von Capital Economics voraussichtlich am größten sein. Man geht aber dennoch auch davon aus, dass die Märkte in anderen Ländern anständige Fortschritte in Sachen Kursentwicklung machen werden.

Bildherkunft: AdobeStock_838261096