Zwei weitere Superperformance-Aktien aus 2021, die aus ihrer mehrjährigen Bodenbildungsphase ausbrechen!

In den letzten Wochen und Monaten konnte man beobachten, dass immer mehr Superperformance-Aktien aus 2021 aus ihren mehrjährigen Bodenbildungsphasen („bases“) ausbrechen.

Ausbrüche aus langfristigen „bases“ können gewaltige Kurszuwächse implizieren. Im Englischen sagt man „the longer the base, the higher in space", also je länger die Bodenbildungsphase, desto höher kann die Aktie nach einem Ausbruch potentiell nach oben schießen.

In seinem Buch, „Secrets for Profiting in Bull and Bear Markets“ hat der Trading-Guru Stan Weinstein die Bodenbildung von Aktien mit anschließendem Ausbruch nach oben genauer beschrieben (siehe auch https://aktien-mag.de/blog/aktienanalysen/diese-drei-superperformance-aktien-aus-2021-sind-dabei-aus-einer-langfristigen-bodenbildung-auszubrechen/p-128195 ).

Upstart - Pionier im Bereich der KI-gesteuerten Kreditvergabe mit 50 % Earnings Gap Up

Upstart (UPST) ist ein Fintech-Unternehmen, das 2012 gegründet wurde, um die traditionelle Kreditvergabe mit Hilfe von Künstlicher Intelligenz (KI) und maschinellem Lernen zu revolutionieren.

Die Gründer, Dave Girouard, Anna Counselman und Paul Gu, hatten die Vision, die Kreditvergabe fairer, effizienter und zugänglicher zu gestalten. Ihr Ansatz basierte auf der Idee, dass traditionelle Kreditbewertungen wie der sog. „FICO-Score“ nicht alle relevanten Faktoren berücksichtigen, die die Kreditwürdigkeit eines Antragstellers bestimmen könnten. Stattdessen entwickelten sie ein System, das eine Vielzahl von Datenquellen analysiert, um eine fundierte Kreditentscheidung zu treffen.

Das Unternehmen zog schnell die Aufmerksamkeit von Investoren auf sich und erhielt mehrere Finanzierungsrunden, um seine Technologie und sein Geschäftsmodell weiter zu entwickeln. Im Dezember 2020 ging Upstart mit einem Eröffnungskurs von 25 USD an die US-Börse.

Konkret gesprochen bietet Upstart eine KI-gestützte Plattform zur Kreditvergabe an, die hauptsächlich auf persönliche Kredite ausgerichtet ist. Das Unternehmen nutzt seine Technologie, um privaten Kreditnehmer auf der Grundlage von mehr als nur ihrem FICO-Score zu bewerten. Das System berücksichtigt auch Faktoren wie das Bildungshintergrund, den beruflichen Werdegang und andere demografische Daten, die die Fähigkeit eines Antragstellers, ein Darlehen zurückzuzahlen, besser vorhersagen können. Diese Methode ermöglicht es, eine größere Anzahl von Kreditnehmern zu bewerten, die von traditionellen Kreditgebern möglicherweise übersehen werden.

Ein weiteres bemerkenswertes Produkt ist die „Upstart Auto Loan“ Plattform, die auf die Automobilfinanzierung ausgerichtet ist. Diese Lösung verwendet ebenfalls KI, um Kreditentscheidungen für Autokäufer zu treffen, basierend auf einer Vielzahl von Faktoren, die über den traditionellen Kreditrahmen hinausgehen.

Des Weiteren bietet das Unternehmen nicht nur Kredite direkt an Verbraucher an, sondern stellt auch Technologieplattformen für Banken und Finanzinstitute zur Verfügung, die ihre eigenen Kreditvergabeprozesse mit den KI-Algorithmen von Upstart optimieren möchten. Das Unternehmen kooperiert mit Partnern (u. a. Citibank, Toyota Financial Services, Lendingclub), um den Kreditvergabeprozess zu verbessern, die Risiken zu senken und die Effizienz zu steigern.

Upstart steht in Konkurrenz mit einer Vielzahl von Unternehmen im Bereich der Kreditvergabe und des Fintech-Markts. Einer der größten Wettbewerber ist LendingClub, das ebenfalls Online-Kredite an Verbraucher vergibt, aber ohne den gleichen Fokus auf KI und maschinelles Lernen. Ein weiterer Wettbewerber ist SoFi, das sowohl Kredite als auch andere Finanzprodukte anbietet, und ebenfalls die moderne Technologie nutzt, um den Finanzierungsprozess zu verbessern.

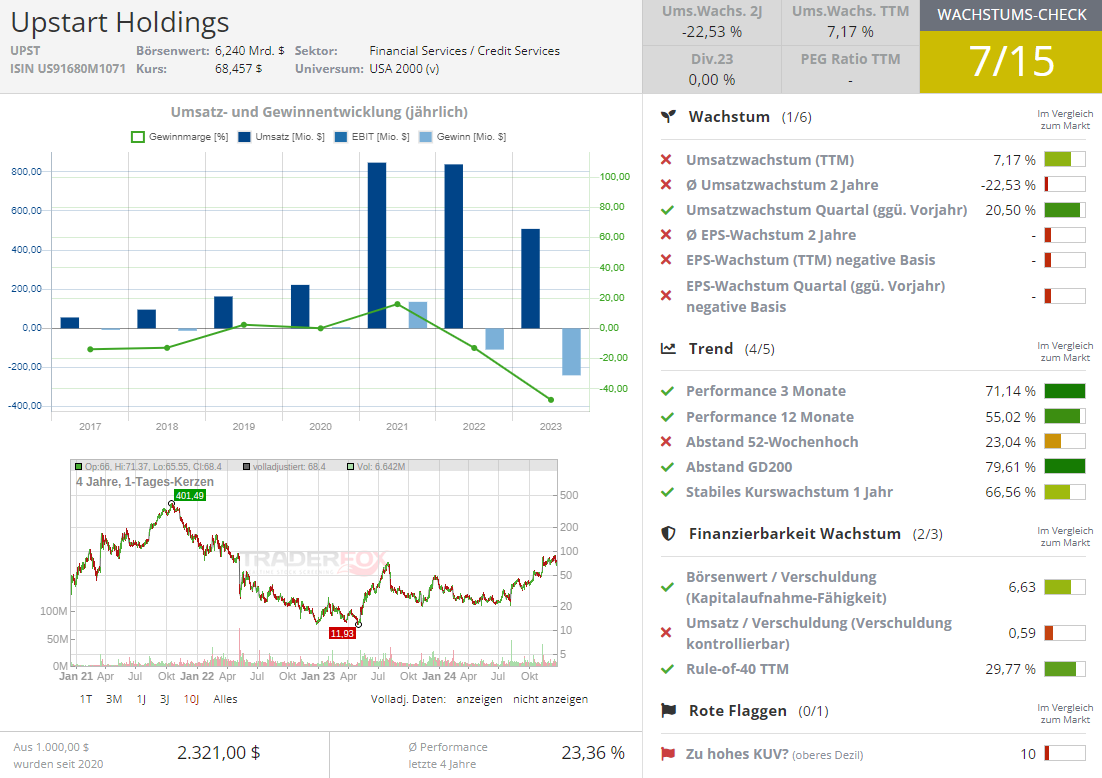

Wirft man einen Blick auf den Chart, fällt die beträchtliche Volatilität seit dem IPO auf. In Folge des Börsenganges schoss die Aktie innerhalb von weniger als einem Jahr von 25 USD auf 401,49 USD. Anschließend kam die große Ernüchterung. Die Aktie fiel auf 11,93 USD im Mai 2023. Das ist ein Rückgang von 97 % (!).

Zwischen Mai 2022 und November 2024 legte die Aktie eine mehrjährige Bodenbildungsphase („base“) hin. Der Ausbruch hieraus erfolgte am 08. November, als sie in Folge von sehr starken Quartalszahlen um knapp 50 % nach oben schoss. Der Umsatz konnte um 20 % auf 162 Mio. USD gesteigert werden. Damit toppte man die Erwartungen der Wall Street. Der Verlust je Aktie fiel mit 0,06 USD geringer aus als erwartet (-0,14 USD). Zusätzlich hat das Unternehmen die Umsatzprognose für das vierte Quartal angehoben. Diese liegt gut 10 % oberhalb der Konsensschätzung.

Seit den Zahlen konsolidiert die Aktie oberhalb der genannten „base“. Das ist bullisch. Der Ausbruch über 88,95 USD stellt das nächste Kaufsignal dar.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Lemonade - Revolutioniert die Versicherungsbranche mit KI und Blockchain und hatte ein Earnings Gap Up von über 36 %

Lemonade Inc. (LMND) ist ein Versicherungsunternehmen, das 2015 in New York City gegründet wurde und sich darauf spezialisiert hat, Versicherungen auf innovative und digitale Weise anzubieten.

Das Unternehmen wurde von Shai Wininger und Daniel Schreiber ins Leben gerufen, die zuvor bei der Entwicklung der erfolgreichen Job-Plattform Fiverr zusammengearbeitet hatten. Die beiden Gründer wollten eine disruptivere Lösung für die Versicherungsbranche schaffen, die oft als veraltet und ineffizient wahrgenommen wurde. Mit dem Ziel, den traditionellen Versicherungsmarkt zu transformieren, setzte Lemonade von Anfang an auf eine vollständig digitale, benutzerfreundliche Plattform und die Nutzung von Künstlicher Intelligenz (KI) zur Verbesserung der Prozesse. Am 29. Juni 2020 ging das Unternehmen an die US-Börse. Das Unternehmen bietet gegenwärtig seine Leistungen in den USA, in Deutschland, in den Niederlanden, in Frankreich und Großbritannien an.

Das Geschäftsmodell von Lemonade basiert darauf, Versicherungsprodukte direkt über eine App und Website anzubieten, wodurch es möglich ist, Policen schnell und einfach abzuschließen und Ansprüche zu bearbeiten. Das Unternehmen bietet vor allem Versicherungen für Mieter und Hausbesitzer sowie Auto- und Lebensversicherungen an. Ein markantes Alleinstellungsmerkmal von Lemonade ist der Einsatz von KI und maschinellem Lernen, um den gesamten Versicherungsprozess zu automatisieren. Dies ermöglicht eine besonders schnelle Bearbeitung von Anträgen und Schadensfällen. Dies kommt den Kunden zugutekommt und senkt gleichzeitig die Betriebskosten des Unternehmens. Lemonade nutzt außerdem ein interessantes Modell, bei dem ein Teil der Prämien in soziale Projekte fließt. So können Kunden im Fall von Schadensfällen einen Teil ihrer Versicherungsbeiträge für wohltätige Zwecke spenden.

Ein weiteres Produkt von Lemonade ist die „Lemonade Crypto“, ein innovativer Ansatz, bei dem das Unternehmen eine Krypto-Währung zur Zahlung von Schadensfällen einsetzt. Dies unterstreicht die moderne und zukunftsorientierte Ausrichtung des Unternehmens. In diesem Kontext wurde im März 2022 die „Lemonade Crypto Climate Coalition“ von der Lemonade Foundation ins Leben gerufen. Ziel ist es Kleinbauern in Entwicklungsländern durch parametric-basierte Wetterversicherungen vor den Auswirkungen des Klimawandels zu schützen. Sie ermöglichen es Kleinbauern aus der Dritten Welt, sich gegen klimabedingte Risiken wie Dürren und Überschwemmungen abzusichern. Diese Versicherungen nutzen die Blockchain-Technologie, um schnelle und transparente Schadensabwicklungen zu gewährleisten.

Zu den Hauptkonkurrenten zählen Unternehmen wie Root Insurance, die ebenfalls auf eine digitale Plattform und KI setzen, sowie Metromile, das sich auf Pay-per-Mile-Versicherung spezialisiert. Weitere Wettbewerber sind große traditionelle Versicherer wie Allstate, State Farm oder Geico, die zunehmend digitale Lösungen in ihr Geschäftsmodell integrieren, um mit der disruptiven Konkurrenz Schritt zu halten.

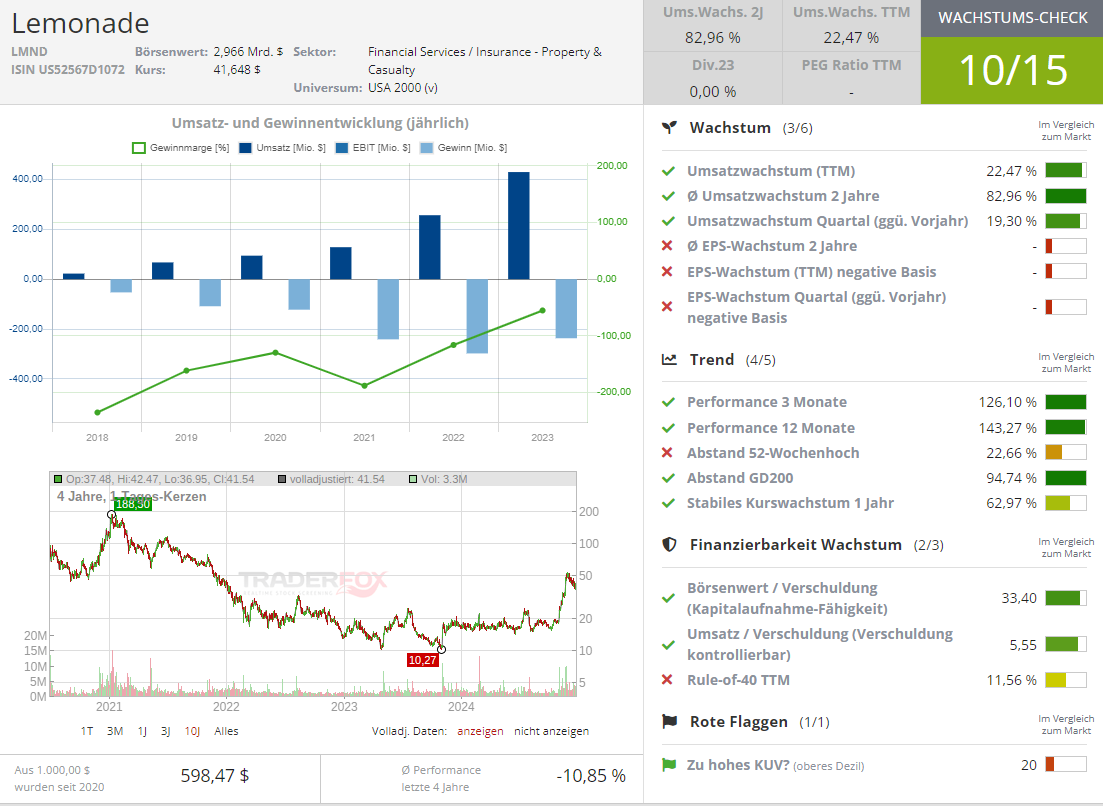

Charttechnisch sahen wir seit dem Börsengang zu 50 USD im Juni 2020 einen steilen Anstieg gefolgt von einem massiven Fall. So schoss die Aktie Anfang Januar 2021 auf 188,30 USD nach oben gefolgt von einem signifikanten Einbruch, der im Oktober 2023 seinen Tiefstand bei 10,27 USD erreichte. Damit ist sie um ca. 95 % eingebrochen. Zwischen September 2022 und November 2024 sahen wir dann eine langfristige Bodenbildung („stage I“ nach Stan Weinstein). Diese konnte Anfang November 2024 aufgrund von sehr erfreulichen Quartalszahlen (mehr dazu siehe folgender Absatz) bei ca. 25 USD nach oben verlassen werden. Dies geschah unter sehr hohem Volumen.

Die letzten Quartalszahlen wurden am 30. Oktober vorgelegt. Sie pulverisierten die Märkte. Die Aktie konnte im Hoch um gut 36 % zulegen. Der Umsatz wuchs um 19 % auf 136 Mio. USD und lag damit oberhalb der Erwartungen der Wall Street. Der Verlust je Aktie wurde mit 0,95 USD angegeben und toppte damit die Schätzungen der Analysten. Außerdem hob das Management die Umsatzprognose an, welche die Erwartungen der Analysten schlug.

An den Folgetagen gab es Anschlusskäufe, die letztlich zu dem bereits erwähnten Ausbruch aus der mehrjährigen Bodenbildungsphase führten. Das war sehr bullisch. Aktuell sieht es so aus, dass die Aktie eine Konsolidierung eingelegt hat. Der Ausbruch über 53,85 USD stellt das nächste Kaufsignal dar.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Bildherkunft: AdobeStock_895733164