3 US-Aktien, die gleichzeitig als Charttechnik-Dauerläufer und Dauerdividenden-Erhöher glänzen

Aktien von Unternehmen, die ihre Dividenden Jahr für Jahr erhöhen, können eine wahre Goldgrube sein, In den USA gibt es etliche Gesellschaften, die ihre Ausschüttungen seit 40 Jahren stets angehoben haben. TraderFox verrät die Namen dieser Titel und stellt die drei Top-Dividendenerhöher seit 1980 vor. Diese können übrigens auch als charttechnische Dauerläufer glänzen und mit breiten wirtschaftlichen Schutzgraben punkten.

Dividenden feierten zuletzt in den USA ein starkes Comeback. Ablesen lässt sich das an den von S&P Dow Jones Indices berechneten Daten. Denn demnach sind die indizierten US-Dividendenzahlungen (Erhöhungen abzüglich Verminderungen) im dritten Quartal 2021 um 20,9 Mrd. USD gestiegen. Das entspricht dem höchsten Zuwachs seit dem ersten Quartal 2012 und vergleicht sich mit plus 12,9 Mrd. USD im zweiten Quartal 2021 und minus 2,3 Mrd. USD im dritten Quartal 2020.

Der Median der Dividendenerhöhung im S&P 500 Index für das dritte Quartal 2021 lag bei 9,68 %, gegenüber 8,28 % im zweiten Quartal 2021 und 4,17 % im dritten Quartal 2020 (das von COVID-19 stark beeinflusste zweite Quartal 2020 verbuchte ein Minus von 42,5 Mrd. USD).

Für den 12-Monats-Zeitraum bis Ende September 2021 stieg die Nettodividende um 61,4 Mrd. USD, verglichen mit einem Netto-Rückgang von 39,7 Mrd. USD für den 12-Monats-Zeitraum bis Ende September 2020.

„Dividenden sind zurück, da Rekordgewinne, -umsätze und -margen es den Unternehmen erlaubt haben, sich wieder auf die Rückführung von Aktionärsvermögen zu konzentrieren", sagte Howard Silverblatt, Senior Index Analyst bei S&P Dow Jones Indices. "Größere Dividendenerhöhungen und fehlende Kürzungen führten im dritten Quartal 2021 zu einer Rekordausschüttung an die Aktionäre des S&P 500. Basierend auf den derzeit angezeigten Dividendensätzen und -plänen scheint das 4. Quartal 2021 sowohl diesen Quartalsrekord als auch einen neuen Jahresrekord für Zahlungen im Jahr 2021 zu erreichen."

Mit Dividenden-Erhöhern dem Tapering trotzen

Trotzdem machen sich am Markt nicht wenige Anleger sorgen darüber, wie Dividendenaktien wohl das anstehende Tapering der Fed (gemeint ist damit die Verringerung der Rate, mit der eine Zentralbank im Rahmen einer Politik der quantitativen Lockerung neue Vermögenswerte in ihrer Bilanz ansammelt) bewältigen. Die Bank Julius Bär rechnet zwar mit steigenden US-Anleiherenditen, die dortigen Analysten gehen aber nicht davon aus, dass die Anleiherenditen auf ein Niveau steigen, das gegen Aktien im Allgemeinen und dividendenstarke Aktien im Besonderen spricht. Sollten sich die Inflationsängste im nächsten Jahr abschwächen, was man bei der Schweizer Privatbank erwartet, könnten Bewertungserwägungen das Segment sogar noch weiter nach oben treiben.

Für die US-Investmentbank Jefferies sind speziell für die Zeit des Taperings Dividendenwachstumsaktien die bevorzugte Strategie bei Dividendeninvestments. Diese Vorgehensweise konzentriert sich auf Aktien, die in der Vergangenheit eine starke Erfolgsbilanz bei der Erhöhung von Dividenden aufweisen und dabei eine hohe Nachhaltigkeit demonstrierten. Eine lange Erfolgsbilanz bezeichnen die Analysten als ein Symbol für das Engagement und die Bereitschaft des Managements, die Rendite für die Aktionäre zu steigern.

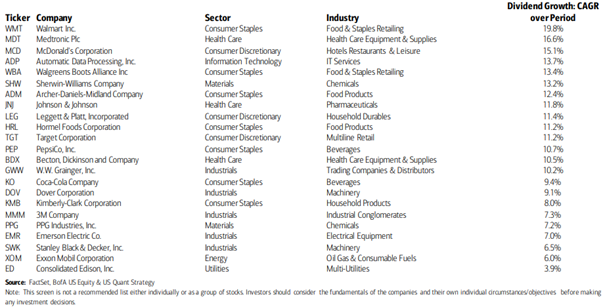

Auch die Bank of America hat sich zuletzt mit diesem Thema beschäftigt. In einer Publikation hat man jedenfalls die nachfolgende Liste mit jenen US-Unternehmen veröffentlicht, die ihre Dividenden in den vergangenen Jahrzehnten von 1980 bis 2020 stetig Jahr für Jahr erhöhten.

Verlässliche Dividendenwachstums-Aktien aus dem S&P 500 Index (1980-2020)

Die Top-Dividendenerhöher Walmart, Medtronic und McDonald´s können auch mit breiten wirtschaftlichen Schutzgräben aufwarten

Eine Wette auf solche Werte bezeichnet das US-Institut als eine gute Strategie, um nachts als Anleger gut schlafen zu können. Warum das so ist, verdeutlicht beispielsweise ein Blick auf jene 3 Aktien, die in der Aufstellung oben die ersten 3 Plätze belegen.

Das heißt, es geht um Walmart (ISIN: US9311421039), Medtronic (ISIN: IE00BTN1Y115) sowie McDonald´s (ISIN: US5801351017) und damit um Unternehmen, die ihre Ausschüttungen im oben genannten Zeitraum im Schnitt um 19,8 %, 16,6 % und 15,1 % p.a. erhöhten.

Das ist eine saubere Bilanz und offenbar belohnt die Börse so viel Zuverlässigkeit bei der betriebenen Dividendenpolitik auch in der Form von ebenfalls recht stetig steigenden Aktienkursen. Bei den 3 Top-Werten steigen die Kurse jedenfalls ebenfalls schon seit Jahrzehnten, die Notierungen haben jeweils erst jüngst neue Bestmarken aufgestellt und das Trio kann folglich mit völlig intakten langfristigen Aufwärtstrends aufwarten. Konkret belaufen sich die Kursgewinne bei Walmart seit 1976 auf 308.465 %, bei Medtronic seit 1984 auf 30.113 % und bei McDonald´s seit 1980 auf 27.977 %.

Es dürfte dabei auch kein Zufall sein, dass das Führungstrio unisono mit breiten wirtschaftlichen Schutzgräben aufwarten kann. Denn einen solchen braucht es wohl, wenn man über einen so langen Zeitraum von 40 Jahren erfolgreich sein will.

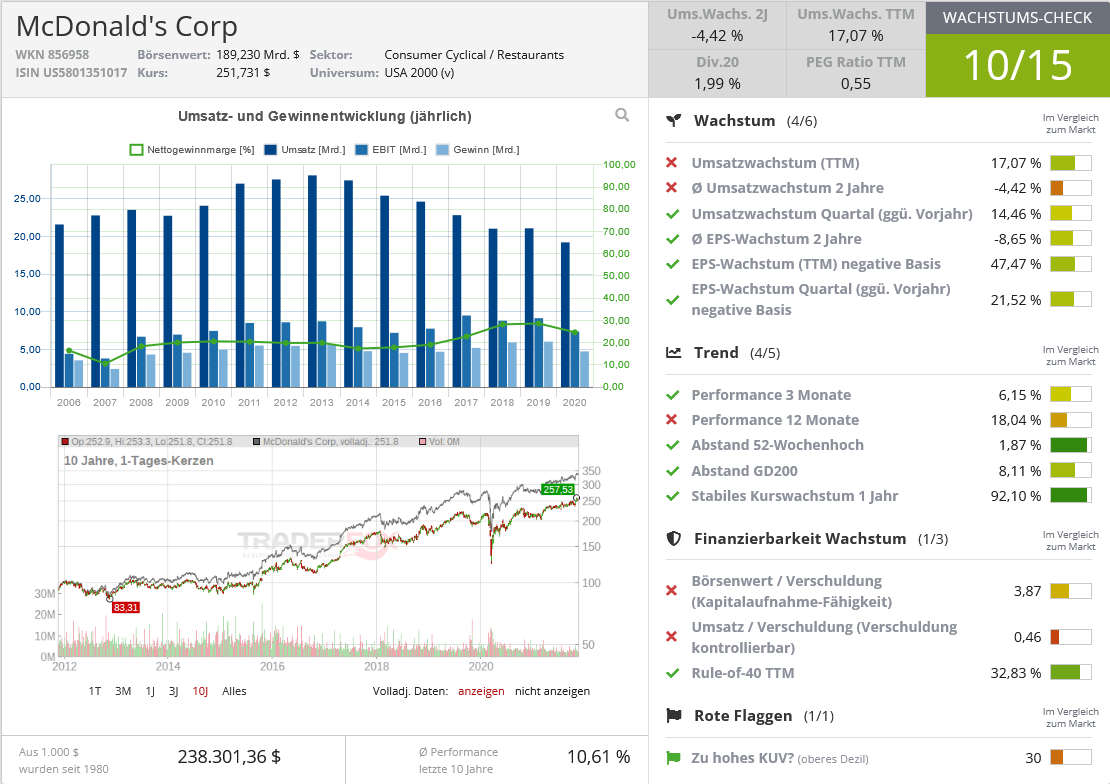

Bei McDonald's beispielsweise, einem der weltweit größten Anbieter von Fast Food mit wechselnden Spezial-Angeboten und Menüs in gleichnamigen Restaurants, basieren die vorhandenen Wettbewerbsvorteile laut Morningstar auf der Markenstärke (belegt durch die vorhandene Preissetzungsmacht), einem gesunden Netz von Franchisenehmern und einer erfolgreichen internationalen Replikation der immateriellen Vermögenswerte. Zudem gibt es gemäß dem US-Finanzdienstleister einen nachhaltigen Kostenvorteil, da es die dominante globale Größe es ermöglicht, Lebensmittel und Papier zu günstigen Preisen zu beschaffen, Marketing- und Technologieinvestitionen global zu nutzen und sich niedrigere Preise von Drittlieferanten zu sichern.

Quelle: Wachstums-Check TraderFox

Bei Medtronic, einem der weltweiten Marktführer im Bereich der Medizintechnik, der sich primär auf die Entwicklung und Herstellung von Produkten für den Einsatz in der Kardiologie, Kardiochirurgie, HNO-Chirurgie, Diabetologie, Neurologie, Neurochirurgie, Wirbelsäulenchirurgie, Anästhesie, Gastroenterologie, Urologie, Orthopädie und Notfallmedizin fokussiert hat, konstatiert Morningstar ebenfalls einen breiten Schutzgraben.

Quelle: Qualitäts-Check TraderFox

Diesen „wide moat“ bringen die Analysten in Zusammenhang mit einer dominanten Präsenz bei hochentwickelten medizinischen Geräten zur Behandlung chronischer Krankheiten, einschließlich solcher, die über die eigene historische Hochburg bei Herzkrankheiten hinausgehen. Als stärkste Grabenquelle von Medtronic bezeichnet man aber immaterielle Vermögenswerte und in geringerem Maße Umstellungskosten, die mit bestimmten Produkten verbunden sind.

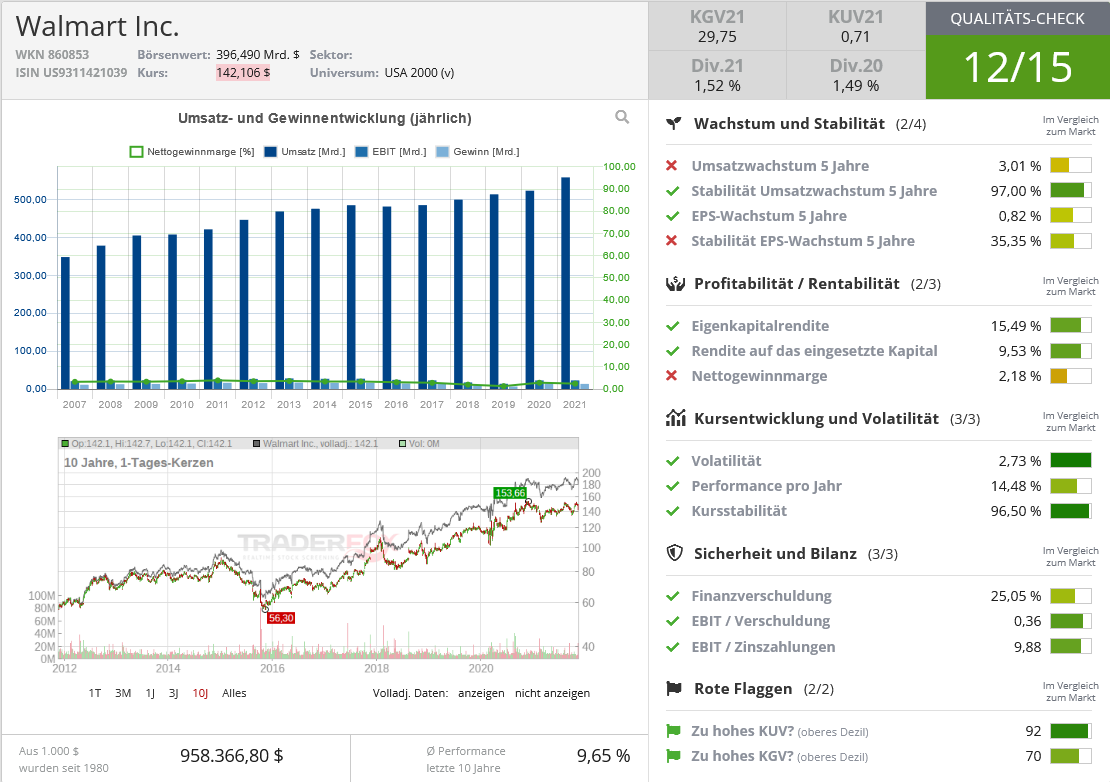

Im Falle von Walmart handelt es sich um einen weltweit agierenden Einzelhandelskonzern, der eine vielfältige Produktpalette anbietet, wobei das Kerngeschäft allerdings im nordamerikanischen Raum liegt. Der Konzern vertreibt über ein weltweites Netz eigener Supermärkte und Kaufhäuser Produkte wie Lebensmittel, Kleidung, Haushaltswaren, Bücher, elektronische Geräte, Autozubehör, Möbel, Tierfutter, Accessoires, Spielzeug, Kosmetik und Schmuck.

Quelle: Qualitäts-Check TraderFox

Die Morningstar-Analysten sind hier der Meinung, dass Walmart als dominierender traditioneller Einzelhändler (und führender Lebensmittelhändler) in den Vereinigten Staaten immaterielle Vermögenswerte und einen dauerhaften Kostenvorteil entwickelt hat, die eine hohe Bewertung des Wassergrabens rechtfertigen. Während der Einzelhandelssektor durch die Digitalisierung in Aufruhr geraten ist und durch die zunehmende Größe von Amazon unter ständigem Druck steht, befinde sich Walmart in einer einzigartigen Position ist, um mit dem digitalen Moloch frontal zu konkurrieren. Weitere Vorteile seien die Fähigkeit von Walmart, die eigene Größe zu nutzen, um die Kosten niedrig zu halten und die bestehenden Einzelhandelsbeziehungen sowie das Ausnutzen einer etablierten Niedrigpreis-Marke.

Übrigens: In allen 3 Fällen geht der Analystenkonsens jeweils davon aus, dass die aus Anlegersicht schöne Tradition der verlässlichen Dividendenerhöhungen in den kommenden Jahren eine Fortsetzung findet. Stimmen diese Annahmen, wäre dies eine gute Voraussetzung, um auch den Status als charttechnischer Dauerläufer verlängern zu können.

Tipp: Mit dem Morningstar Datenpaket für 19€/Monat könnt ihr nach den besten Dauerläufer-und Dividenenaktien screenen.

Bildherkunft: AdobeStock_464508969