Eli Lilly bleibt dem Musterdepot erhalten: Diese 4 Aktien dürften für neuen Schwung sorgen!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Aktuell macht das Börsenumfeld wenig Spaß, was sich auch in der Depotperformance widerspiegelt. Während schon der August schlecht war, ging es auch im September, insbesondere aufgrund der schlechten Performance von e.l.f. Beauty noch einmal bergab. Früher oder später wird allerdings die Stimmung an den Märkten wieder drehen. Dann dürfte dies einen erneuten Boot für die Performance darstellen.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Oktober ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

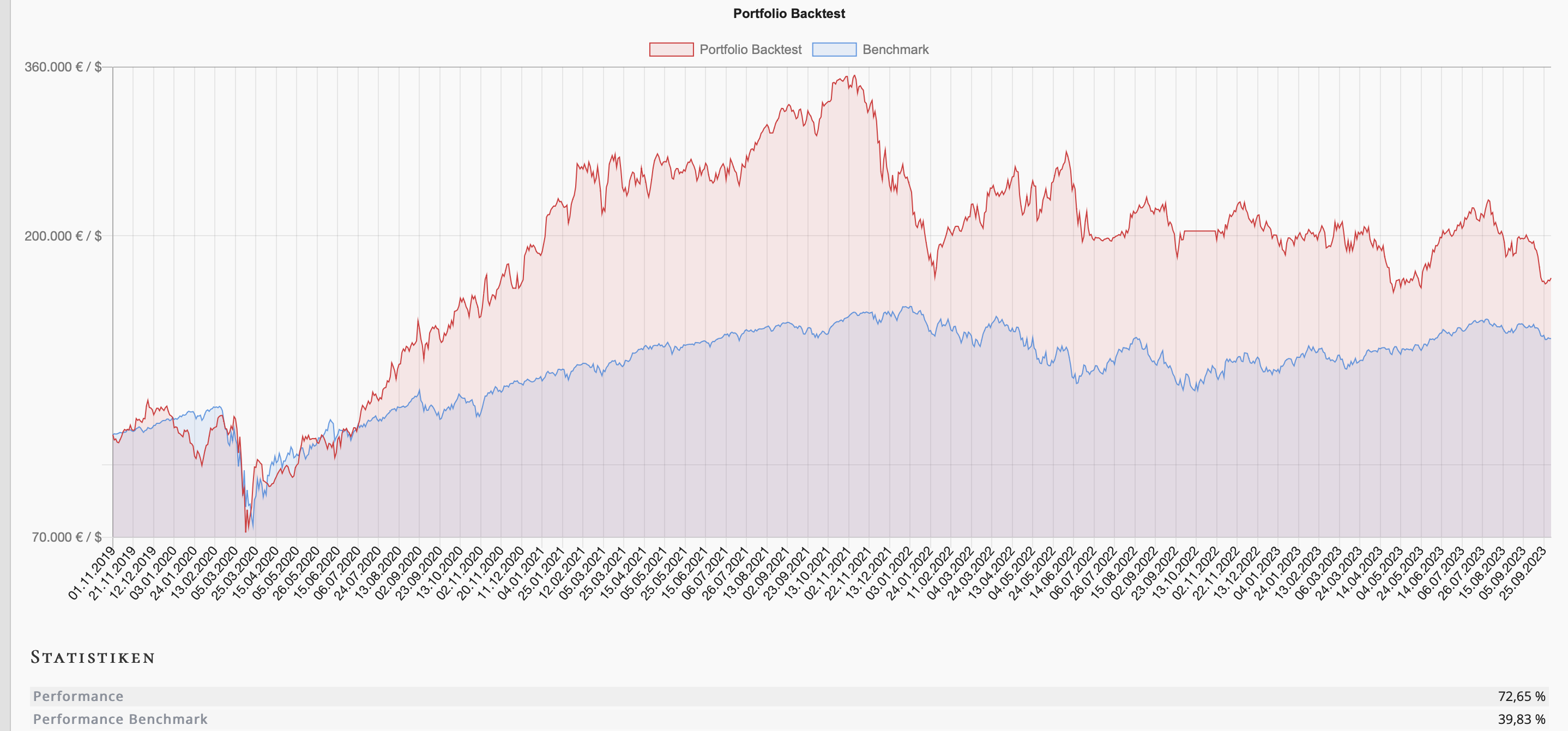

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 73 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 40 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Auch in diesem Monat gab es keine Aktie mit einer positiven Performance. Allerdings könnte sich dies nun im letzten Quartal, das historisch gesehen als recht stark gilt, wieder ändern.

Die ausgebuchten Aktien

Vier Aktien wurden in diesem Monat ausgebucht. Darunter Schrödinger, Riot, e.l.f. Beauty und Adobe, in das ich selbst investiert bin. Insbesondere Adobe und e.l.f. Beauty finde ich auf dem aktuellen Niveau interessant. Was bei Adobe aber aktuell immer noch für Verunsicherung sorgt ist der Figma-Deal, der noch immer nicht über die Bühne gegangen ist. Ende September wurde bekannt, dass die Europäische Kommission ihre Untersuchung zur geplanten Übernahme aufgrund fehlender Unterlagen ausgesetzt hat, während die britische Kartellbehörde ihre Untersuchungen ausgeweitet hat. Das irritiert natürlich ein wenig. Charttechnisch wirkt die Aktie aber dennoch relativ stark und könnte im Bereich von 500 USD einen Boden gefunden haben.

Die eingebuchten Aktien im Oktober

Diesen Monat wurden vier neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 2. Oktober. Während uns Eli Lilly erhalten bleibt, sind WW International, Dell, Consol Energy und Immunovant neu im Musterdepot.

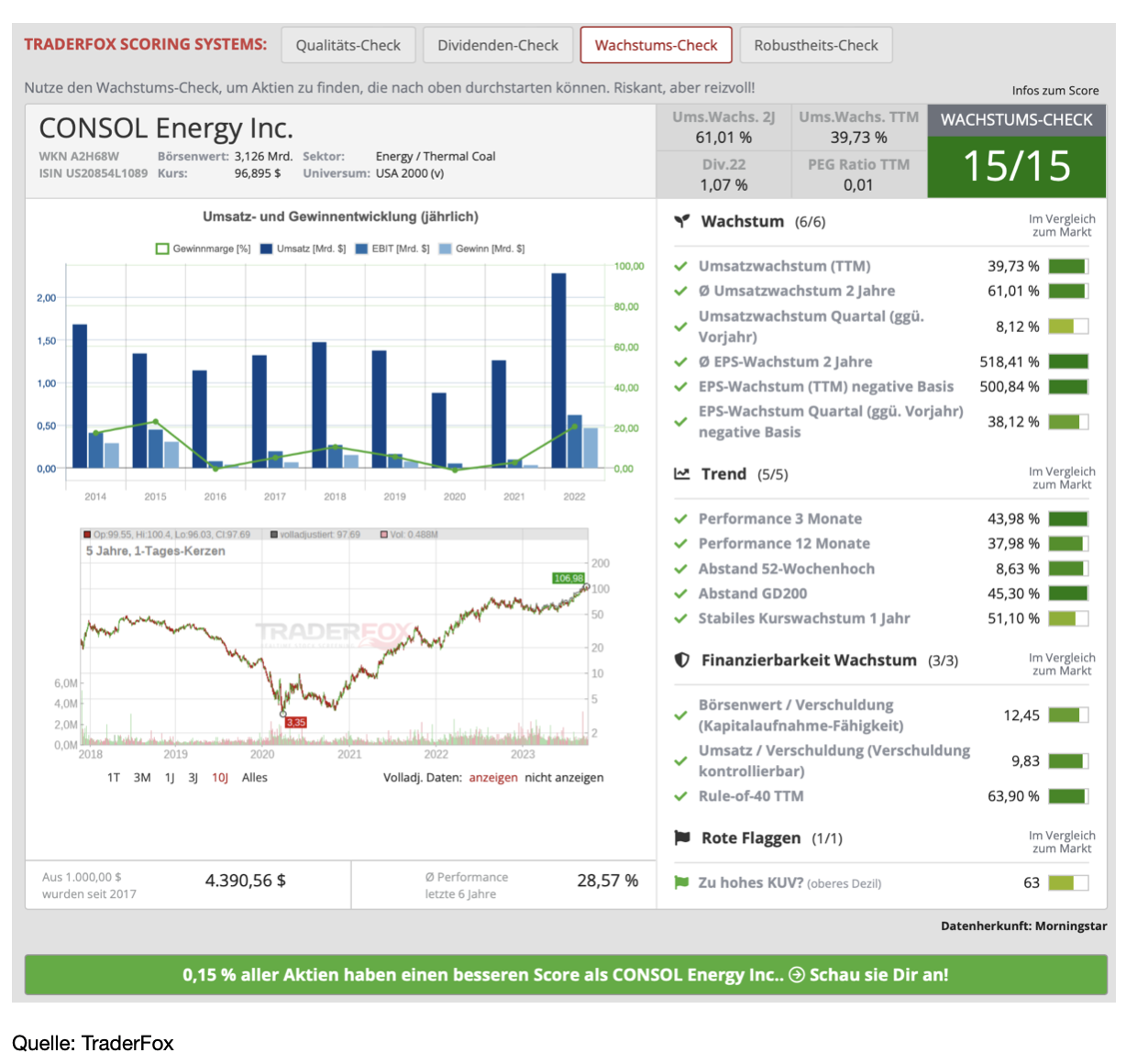

Consol Energy [CEIX | ISIN US20854L1089] ist ein führendes Unternehmen der Energiewirtschaft. Das Unternehmen ging aus der Aufspaltung von CNX Resources hervor und führt das Kohlegeschäft weiter. Die Firma fördert metallurgische Kohle sowie hochwertige bitumenhaltige Kohle. Consol Energy gilt mit seinen Tochtergesellschaften als einer der größten US-Kohleproduzenten im Untertagebau. Der Konzern betreibt zahlreiche Bergwerke und ist in der und Kohleerschließung tätig. Die Marktkapitalisierung beträgt aktuell 3,2 Mrd. USD.

Wachstum und Risiken

Die Kohlebranche leidet nach wie vor unter den Auswirkungen jahrelanger Unterinvestitionen, und die Pipeline mit neuen Kokskohleprojekten ist nach wie vor dünn. Zwar könnte eine lang anhaltende Phase hoher Preise diese Unterinvestitionen letztlich ausgleichen, doch müssen Kapazitätserweiterungen, die lange Vorlaufzeiten erfordern, erst noch in Gang kommen. Consol Energy kann mit den aktuellen Gegebenheiten sehr gut leben. Das Unternehmen verfügt über volle Auftragsbücher, eine höhere Produktion in der Zukunft und eine gesunde Bilanz, die es dem Management ermöglicht, Barmittel an die Aktionäre auszuschütten.

Darüberhinaus ist klar, dass die erhöhten Preise bei Gas und Öl den Einsatz von Kohle attraktiver machen, auch in den USA. Im Jahr 2022 gingen rund 60 % der Kohleproduktion von Consol Energy an Kunden der Stromerzeugung. Die restliche Kohle ging als Hüttenkohle an Industriekunden. Etwa die Hälfte des Absatzes entfiel auf den Export. Das hohe Engagement in der Stromerzeugung ist genau das, was Consol von der aktuellen Situation profitieren lässt. Hinzu kommt die Möglichkeit, über den Terminal in Baltimore zu exportieren. Infolgedessen meldete das Unternehmen fantastische Gewinne. Im 2. Quartal 2023 erreichte man mit 654 Mio. USD einen Rekordumsatz bei einer Nettomarge von mehr als 20 %.

Das Jahr 2022 entwickelte sich für Consol zu einem unglaublichen Jahr und auch in diesem Jahr ging es so weiter. Während man im Jahr 2022 ein EBIT von mehr als 600 Mio. USD erzielte, hat man soviel beinahe in der ersten Jahreshälfte 2023 erzielt. Doch genau hier liegt meines Erachtens auch das Risiko für die Aktie. Denn sie ist bereits enorm gut gelaufen und viele gute Nachrichten sind bereits eingepreist. Wenngleich die Nachfrage auch im nächsten Jahr hoch bleiben dürfte, darf also nicht außer Acht gelassen werden, dass es sich um ein äußerst zyklisches Geschäftsmodell handelt. Im Wachstums-Check bekommt die Aktie aktuell jedoch starke 15 von 15 Punkten.

Kursentwicklung

Die Aktie befindet sich seit März dieses Jahres in einem schönen Aufwärtstrend. Immer wieder gab es kurze Konsolidierungen, die dann nach oben verlassen wurden. Die Aktie setzt aktuell an die untere Begrenzung des Aufwärtskanals zurück, was die Aktie antizyklisch interessant macht.

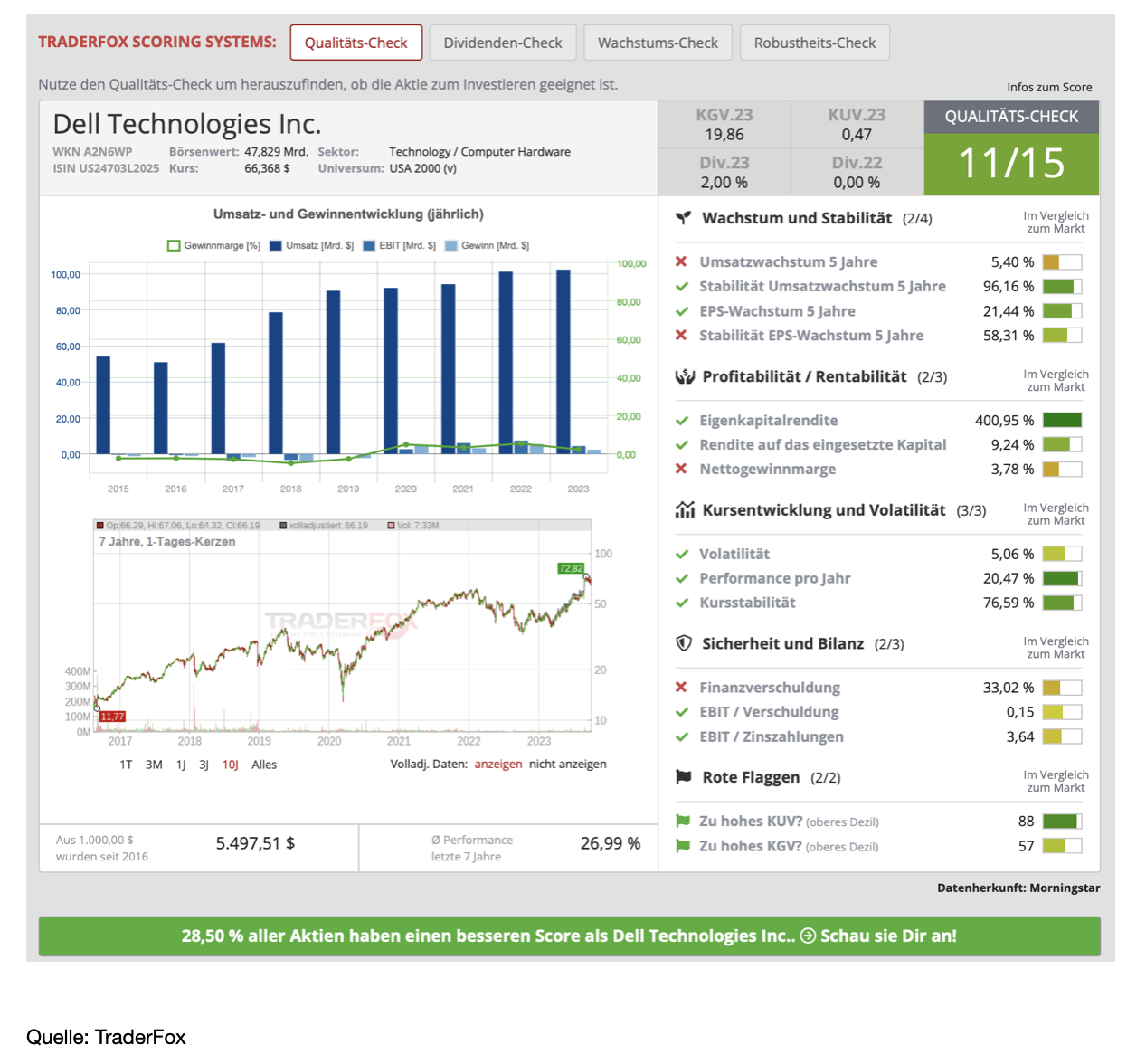

Dell Technologies (DELL | ISIN US24703L2025] ist eines der weltweit führenden Hardware-Computer-Unternehmen. Nach dem einfachen Prinzip, die Produkte direkt an die Kunden zu verkaufen, kann das Unternehmen die Computer unmittelbar an die individuellen Bedürfnisse der Kunden anpassen und somit hohe Verkaufszahlen erzielen. Dieses direkte Modell und die effiziente Beschaffung, Fertigung und Verteilungsprozesse erlauben es Dell, Preisvorteile direkt an die Kunden weiterzugeben. Dell Technologies bietet die gesamte Infrastruktur von Hardware, Software und IT Services aus einer Hand an. Die Marktkapitalisierung beträgt aktuell 48 Mrd. USD.

Wachstum und Risiken

Wie andere Computerhersteller hatte es Dell in den letzten Quartalen schwer. Während in der Corona-Pandemie Rekordverkäufe verzeichnet werden konnten, wurden in den letzten Quartalen massiv Lagerbestände aufgebaut, da man glaubte, dass die hohe Nachfrage anhalten würde. Allerdings kam es anders und die weltweiten PC-Auslieferungen fielen massiv. Allein im 1. Quartal 2023 betrug der Rückgang im Jahresvergleich 30 %. Die Dell-Aktie musste im Jahr 2022 einen Kursabsturz von 45 % hinnehmen. Doch inzwischen hat sich das Blatt gewendet und die Aktie konnte zuletzt sogar auf ein neues Rekordhoch ziehen. Der Grund ist im Bereich der Künstlichen Intelligenz zu finden. Denn Dell verfügt über ein umfangreiches KI-Infrastrukturportfolio. Das Angebot konzentriert sich auf den Cloud-Betrieb, lokale Speicherinfrastruktur, GPU-fähige Server und Edge-Computing-Lösungen.

Dass KI einen neuen Nachfragezyklus losgetreten hat, der von den restlichen Teilen der Wirtschaft vollständig abgekoppelt scheint, merkt Dell sehr stark. Das zeigte sich in den Q2-Zahlen, die Anfang September veröffentlicht wurden. So war der Umsatz mit 23 Mrd. USD, was um 13 % im Jahresvergleich rückläufig, lag aber um 2 Mrd. USD über den Erwartungen. Ebenso überraschend war das EPS von 1,74 USD, was deutlich über den erwarteten 1,14 USD lag. Die Gesamtjahresprognose wurde als Folge angehoben, wobei mit einem Umsatz zwischen 89,5 und 91,5 Mrd. USD gerechnet wird. Zu verdanken ist dies insbesondre den KI-fähigen Servern.

Der PowerEdge XE9680 ist hierbei der Mittelpunkt. Es handelt sich um einen neuen Hochleistungsserver, der darauf ausgerichtet ist, KI-Workloads mit enormer Speicherkapazität zu verarbeiten. Wenn wir uns den Qualitäts-Check ansehen, dann kommt die Aktie aktuell auf gute 11 von 15 Punkten. Das größte Risiko sehe ich aktuell im starken Wettbewerb auf dem Markt für Verbraucher-PCs, der sich in diesem Jahr möglicherweise noch verschärfen wird. Da die Zinssätze in nächster Zeit nicht sinken werden, stellt sich die Frage, wann die Verbraucher beschließen werden, dass es aktuell einfach zu teuer ist, überhaupt noch in neue Laptop oder PC zu investieren, insbesondre dann, wenn diese kreditfinanziert sind.

Kursentwicklung

Die Aktie von Dell verweilte in den letzten zwei Jahren in einer volatilen Seitwärtsphase. Seit März dieses Jahres konnte sie allerdings um starke 100 % zulegen. Das Allzeithoch wurde Anfang September bei 73 USD nach den starken Quartalszahlen erreicht. Seit dem riesigen Up-Gap von etwa 20 % konsolidiert die Aktie in einer verhältnismäßig engen Spanne und bildet eine Darvas-Box aus. Im unteren Bereich der Range könnte eine erste Position eröffnet werden, die beim Ausbruch auf ein neues Hoch vervollständigt werden kann.

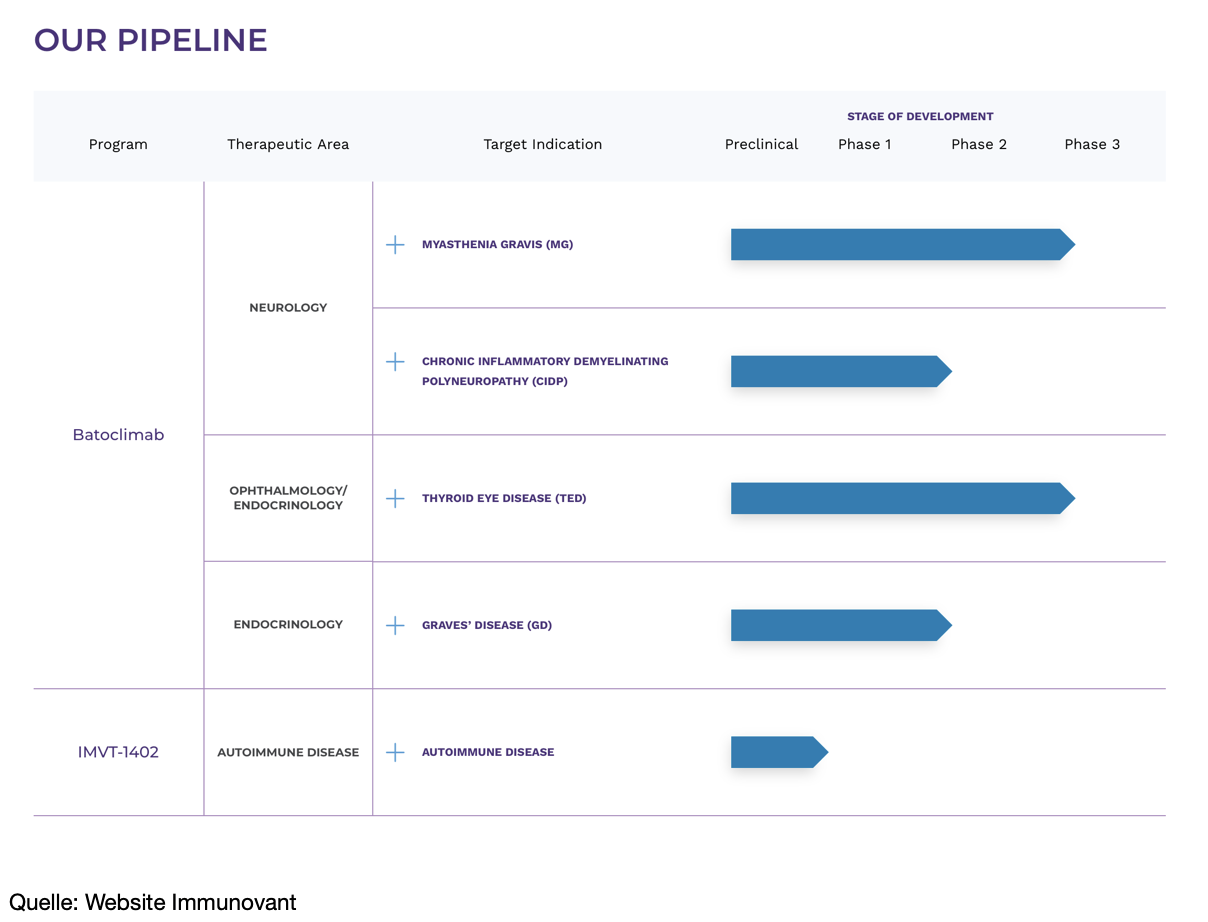

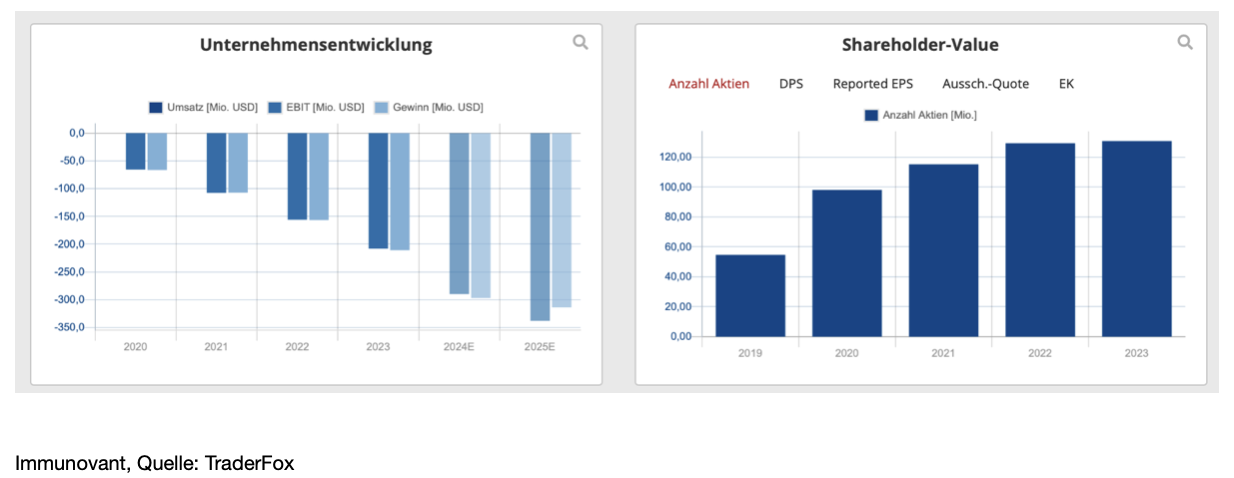

Immunovant [IMVT | ISIN US45258J1025] ist, wie der Name schon sagt, ein Immunologie-Spezialist. Das Unternehmen hat allerdings noch keine zugelassenen Medikamente auf dem Markt. In der Pipline befinden sich fünf Medikamente, davon zwei in einer Phase-3-Studie. Der Hoffnungsträger Batoclimab ist ein humaner monoklonaler Antikörper, der auf den neonatalen kristallisierbaren Fragmentrezeptor (FcRn) abzielt. Batoclimab hilft dabei, Immunglobulin G-Antikörper zu reduzieren, die Entzündungen und Krankheiten verursachen. Die Therapiegebiete umfassen neben Autoimmunerkrankungen die Neurologie und die Endokrinologie. Die Marktkapitalisierung beträgt aktuell 4,3 Mrd. USD.

Wachstum und Risiken

Am 27. September konnte die Aktie um beinahe 100 % zulegen, nachdem das Unternehmen über die Ergebnisse einer frühen klinischen Studie für IMVT-1402 berichtet hatte. Die Daten waren äußerst ermutigend, wobei das Potenzial des Medikamentes groß ist, da viele Autoimmunerkrankungen damit einmal behandelt werden könnten. In der Phase-1-Studie von Immunovant wurde untersucht, ob der Behandlungskandidat IMVT-1402 zu einer Verringerung des Immunglobulin-G-Spiegels (IgG) bei teilnehmenden gesunden Erwachsenen führen würde. Die Studie zeigte, dass dies tatsächlich der Fall ist und, dass IMVT-1402 keine nachteiligen Veränderungen des Serumalbumin- oder LDL-C-Spiegels hervorrief, was die Sicherheit und Wirksamkeit der Behandlung unterstützt.

Der CEO Pete Salzmann hat die Ergebnisse als einen wichtigen Schritt nach vorne bezeichnet, da es sich um die ersten Ergebnisse mit menschlichen Probanden handelt. Die Ergebnisse bestätigten Studien an nichtmenschlichen Primaten, und das Unternehmen setzt die Studie fort, um bis November weitere Daten zu veröffentlichen. Die Wachstumsfantasie, die nun entfacht wurde, basiert auf der Annahme, dass es weltweit eine große Anzahl von Autoimmunerkrankungen existiert, für die es keine guten Behandlungsmöglichkeiten gibt. Immunovant hofft, dass IMVT-1402 in der Lage sein wird, Patienten zu helfen, die an diesen Krankheiten leiden. Sollte der Konzern demnächst mit weiteren positiven Forschungsnews zu diesem Thema aufwarten, so würde dies ebenfalls in eine sehr dynamische Kursreaktion münden. Da das Unternehmen weder Umsätze noch Gewinne erzielt, muss damit gerechnet werden, dass immer wieder Kapitalerhöhungen durchgeführt werden. Daneben muss immer berücksichtigt werden, dass enttäuschende Studiendaten zu einem heftigen Kursrutsch führen würden.

Kursentwicklung

Die Aktie konnte Ende September mit einem riesigen Up-Gap aufwarten. Aktuell wird die Pivotal Price Line bei 34 USD angelaufen. Diese Marke könnte nun einen starke Unterstützung bieten und die Aktie wieder drehen lassen. Bei einem Einsteig auf diesem Niveau kann zumindest darauf spekuliert werden, dass zeitnah das Hoch bei 44 USD wieder angelaufen wird.

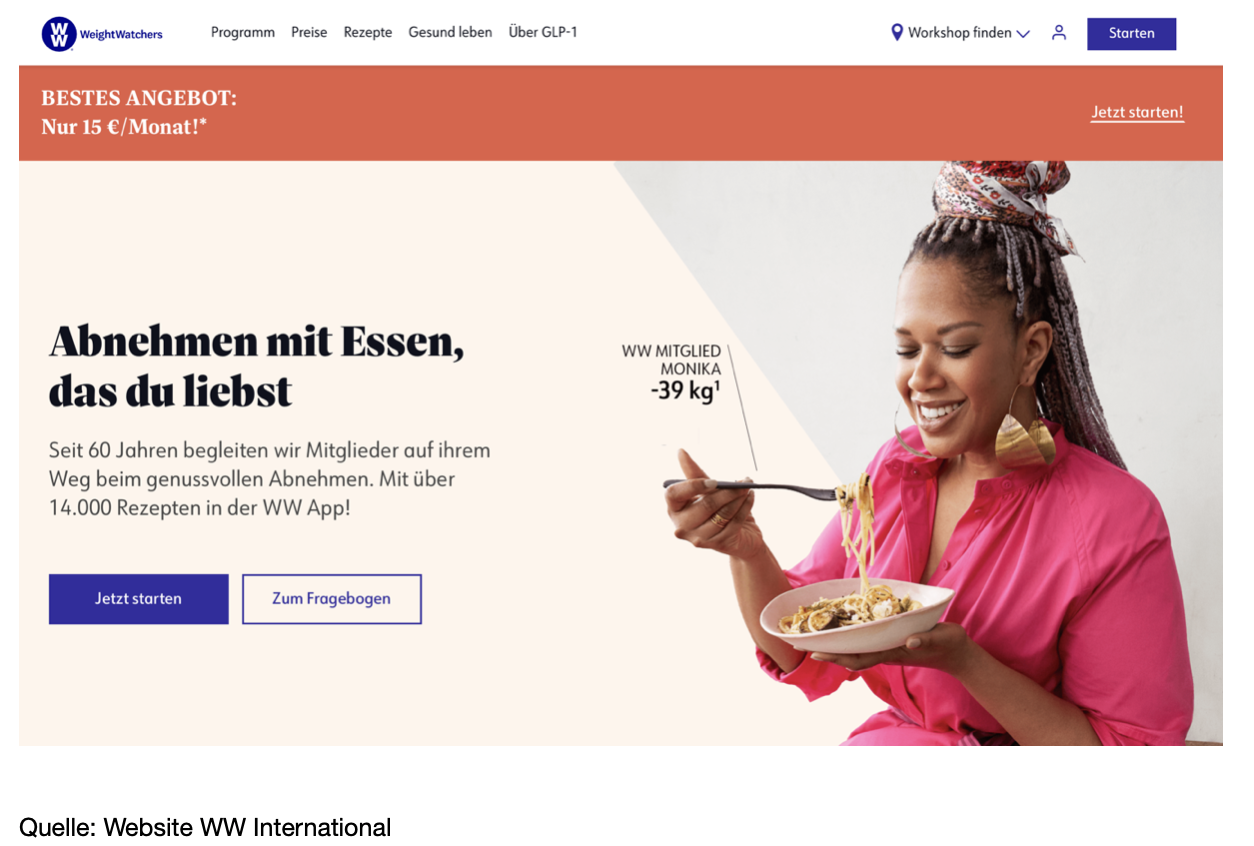

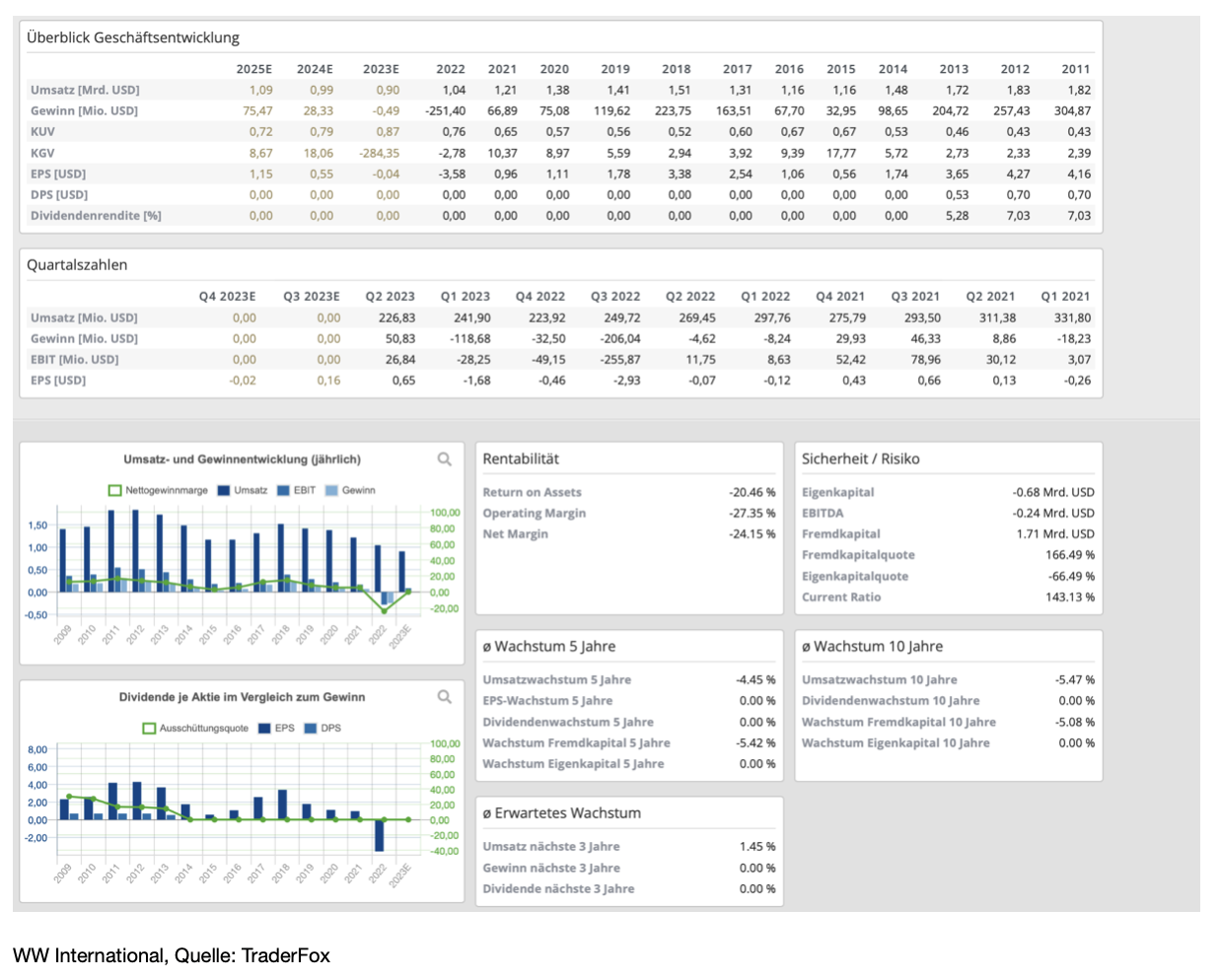

WW International [WW | ISIN US98262P1012], früher bekannt als Weight Watchers, ist ein führendes Unternehmen im Bereich Gewichtsmanagement und gesunder Lebensstil. Das Unternehmen bietet eine Vielzahl von Produkten und Dienstleistungen an, die darauf abzielen, Menschen beim Abnehmen und bei der Umstellung auf einen gesünderen Lebensstil zu unterstützen. Dabei bietet es neben Ernährungsplänen und den dazugehörigen Lebensmitteln auch Workshops sowie einen arzneimittelbasierten klinischen Abonnementdienst. Die Marktkapitalisierung liegt aktuell bei 790 Mio. USD. Damit ist das Unternehmen das kleinste, der heute besprochenen Unternehmen.

Wachstum und Risiken

In den letzten Quartalen hat sich das Unternehmen von einem Unternehmen, das Menschen zum Abnehmen bewegen will, zu einem Gesundheits- und Wellness-Unternehmen gewandelt. Bereits seit 1963 ist WW aktiv. Allerdings scheint es aktuell fraglich, ob das Unternehmen tatsächlich überleben wird. Anfang dieses Jahres sah es schon einmal danach aus, dass das Unternehmen pleite gehen könnte. Dabei will ich gleich zu Anfang darauf hinweisen, dass die finanzielle Situation nach wie vor besorgniserregend ist. Der Marktkapitalisierung von 790 Mio. USD steht aktuell eine Verschuldung von 1,4 Mrd. USD gegenüber.

Allerdings sorgte das Unternehmen im März dieses Jahres für Schlagzeilen und für ein wenig neue Fantasie. Denn im Frühling hatte man die Übernahme von Sequence, einem Unternehmen für personalisierte Ernährungs- und Fitnesspläne, angekündigt. Die Akquisition soll WW International dabei helfen, das Angebot für seine Kunden zu erweitern und das personalisierte Erlebnis zu verbessern. Sequence vertreibt unter anderem Medikamente zur Gewichtsreduzierung, darunter auch das vieldiskutierte Ozempic. Diese Nachricht, rund um das Hype-Thema „Abnehmen“, gab der Aktie in den letzten Monaten einen starken Auftrieb und ließ den Aktienkurs seit Jahresbeginn um mehr als 100 % steigen.

Sequence wurde für 132 Mio. USD übernommen. Durch die Übernahme erhofft man sich nun einen breiteren Kundenstamm und geht davon aus, dass sich Verbraucher zukünftig an das Unternehmen wenden werden, um Hilfe bei der Navigation durch das komplexe Feld an pharmazeutischen Lösungen zu bekommen. Gegen eine monatliche Zusatzgebühr können WW-Kunden nun problemlos Rezepte für Diabetiker-Medikamente wie Ozempic oder Mounjaro online als Abnehmmittel verschrieben bekommen. Eigentlich zur Behandlung von Diabetes Typ 2 entwickelt, sorgen die Medikamente zunehmend als Appetitzügler für Aufsehen.

Hier bleibt zu fragen, wie lange dieser Trend gut geht und anhält. Denn obwohl Analysten dem Konzern ab dem nächsten Jahr wieder deutliches Wachstum zutrauen, sind die Umsätze seit Jahren rückläufig. Seit dem Höchststand von 1,83 Mrd. USD im Jahr 2012 sind die Einnahmen des Unternehmens stetig gesunken. Da die Verschuldung zuletzt das 7,7-fache des EBITDA erreicht hat, stellt sich mir die Frage, wie das Unternehmen, aufgrund der aktuellen Zinssituation, lebensfähig bleiben soll, zumal die Konkurrenz im Medikamentenbereich groß ist.

Kursentwicklung

Seit Anfang des Jahres konnte die Aktie an der Spitze 200 % zulegen. Anfang August wurde das vorläufige Hoch bei 12,50 USD erreicht. Aktuell läuft die Aktie seitwärts. Bei einem Ausbruch über den Widerstand bei 12,50 USD könnte der mittelfristige Aufwärtstrend durchaus noch weiter fortgesetzt werden. Sollte die Unterstützung im Bereich von 7,50 USD allerdings brechen, könnte schnell das Gap von April bei 4 USD geschlossen werden.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Adobe